EBITDAは、M&Aでよく利用される指標だ。また、投資先の企業比較にも役立つ。EBITDAを理解することで、企業を評価する視点を養えるだろう。今回はEBITDAの意味や計算式、計算方法、活用するメリットや注意点をわかりやすく解説していく。関連指標にも触れるので、経営判断やM&Aの指標、投資先の分析の役に立ててほしい。

目次

- EBITDAとは

- EBITDAを活用する4つのメリット

- EBITDAの活用における3つの注意点

- EBITDAに関連する3つの指標

- EBITDAとフリーキャッシュフローの違い

- EBITDAを経営判断の手がかりに

- EBITDAに関するQ&A

- Q1.EBITDAは何と読む?

- Q2.EBITDAとは?

- Q3.なぜ減価償却費を利益に足すの?

- Q4.減価償却費はPL(損益計算書)のどこにある?

- Q5.EBITDAで何がわかる?

- Q6.EBITDAは何年分?

- Q7.EBITDAは何に使う?

- Q8.EV/EBITDA倍率で何が分かる?

- Q9.EV/EBITDA倍率は何倍が目安?

- Q10.EBITDA倍率とは?

- Q11.営業利益とは何?

- Q12.営業利益は何年分?

- Q13.営業利益で何が分かる?

- Q14.経常利益とは何?

- Q15.税引前当期純利益とは何?

- Q16.キャッシュフローとは何?

- Q17.フリーキャッシュフローとは何?

- Q18.フリーキャッシュフローが多いとなぜいいの?

- Q19. 企業価値とは?

- 事業承継・M&Aをご検討中の経営者さまへ

EBITDAとは

まず、EBITDAの読み方や意味、計算方法などをわかりやすく解説する。

EBITDAの読み方と意味

EBITDAの読み方は、「イービットディーエー」だ。「イービットダー」「イービッダー」「エビーダ」などと呼ばれることもある。元の英語は、「Earnings Before Interest Taxes Depreciation and Amortization」で、頭文字をとってEBITDAと書く。

EBITDAとは、税引前利益に支払利息と減価償却費を加えた金額だ。M&Aで相手企業を分析するときや投資家が投資先企業を評価するとき、グローバルに企業を比較するときなどに活用されている。また、自社の経営の指標としても参考になる。

EBITDAの計算式

EBITDAの計算式は次のように表される。

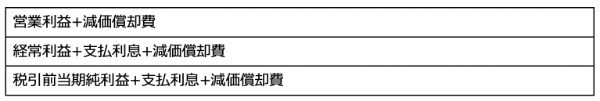

EBITDA=税引前当期純利益+支払利息+減価償却費

簡便的に「営業利益+減価償却費」や「経常利益+支払利息+減価償却費」をEBITDAとするケースもある。

EBITDAと営業利益

営業利益とは、売上から仕入原価と必要経費を差し引いた利益だ。営業利益は、支払利息など本業以外の損益を差し引く前の金額なので、減価償却費さえ足せばいい。営業利益の計算式は次の通りだ。

営業利益=総売上-売上原価-販売費および一般管理費

営業利益は「本業で得た利益」と考えると分かりやすい。たとえば、服飾雑貨を扱う店なら、服飾雑貨による売上から、商品の仕入値や人件費、広告宣伝費、店舗賃料等を差し引くことで、営業利益を求められる。

EBITDAと経常利益

経常利益とは、営業利益から本業以外の損益を差し引いた利益だ。そのため、経常利益からEBITDAを計算するときは、支払利息と減価償却費の両方を足す必要がある。経常利益の計算式は次の通りだ。

経常利益=営業利益+営業外収益-営業外費用

営業外収益とは、本業以外で得た収益のことで、具体的には預貯金の受取利息や会社が所有する不動産の賃料収入などを指す。営業外費用とは、本業以外で発生した費用のことで、借入返済にともなう支払利息などがある。

EBITDAと税引前当期純利益

税引前当期純利益は、法人税等を差し引く前の純粋な利益のことで、固定資産の売却など臨時で発生する損益も差し引いた利益を指す。計算式は次の通りだ。

税引前当期純利益=経常利益+特別利益-特別損失

決算書の数字をもとに計算できる

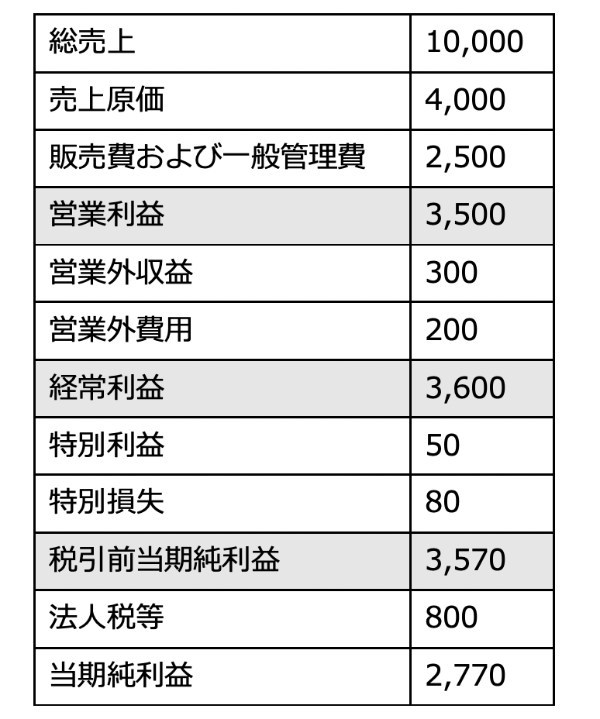

営業利益、経常利益、税引前当期純利益の違いはややこしく感じるかもしれないが、実際にはすべて決算書に記載されている。

決算書の損益計算書では、3つの利益は次のような順序で記載されている。損益計算書を見れば、それぞれどの項目が差し引かれた利益なのかわかるだろう。

それぞれの利益からEBITDAを計算する場合の計算式は次の通りだ。

なお、減価償却費は「販売費および一般管理費」の内訳に、支払利息は「営業外費用」の箇所に記載されている。

EBITDAは複数の計算方法が存在し、どれか一つが正解というわけではない。そのため、EBITDAを指標として活用するときは、採用される計算方法を理解しておくことも大切だ。

決算書からEBITDAを計算してみよう

では実際に、決算書を見てEBITDAを計算してみよう。オーソドックスな「税引前当期純利益+支払利息+減価償却費」で考えてみる。

決算書は、主に貸借対照表と損益計算書で構成されている。貸借対照表は企業の現在の財産状況を表し、損益計算書は1年間の営業活動の結果を表す。EBITDAを計算する際には、損益計算書の項目を用いる。

損益計算書の下のほうを見ると、「税引前当期純利益」がある。また、営業外費用の中に「支払利息」がある。「減価償却費」は、販売費および一般管理費の中に記載されている。それぞれの数字を拾い上げたら、計算式に従いすべての金額を足す。こうすれば決算書から簡単にEBITDAを計算できる。

事業承継・M&Aをご検討中の経営者さまへ

THE OWNERでは、経営や事業承継・M&Aの相談も承っております。まずは経営の悩み相談からでも構いません。20万部突破の書籍『鬼速PDCA』のメソッドを持つZUUのコンサルタントが事業承継・M&Aも含めて、経営戦略設計のお手伝いをいたします。

M&Aも視野に入れることで経営戦略の幅も大きく広がります。まずはお気軽にお問い合わせください。

【経営相談にTHE OWNERが選ばれる理由】

・M&A相談だけでなく、資金調達や組織改善など、広く経営の相談だけでも可能!

・年間成約実績783件のギネス記録を持つ日本M&Aセンターの厳選担当者に会える!

・『鬼速PDCA』を用いて創業5年で上場を達成した経営戦略を知れる!

EBITDAを活用する4つのメリット

EBITDAを活用するメリットを4つ紹介する。

メリット1.国や借入金の影響を除ける

税金や支払利息は国によって変化し、支払利息は借入資金によっても変わってくる。

多くの設備投資が必要な事業だったり、創業から間がなく借入金の残高が大きかったりすると、事業が順調でも数字で劣ってしまいかねない。支払利息は返済が進めば自然と減少するため、通年で利益を比較する場合、支払利息の影響でブレが発生してしまう。

このような点を加味して、EBITDAの計算式では、まず税引前当期純利益に支払利息を足す。こうすることで、借入金の影響を除いて純粋に企業のお金を稼ぐ力を判断できる。

メリット2.設備投資の影響を除ける

減価償却費とは、固定資産の購入価格を毎年少しずつ経費計上していくための勘定科目だ。減価償却費は、採用している計算方法にもよるが、期ごとに増減する。新しく設備投資をすれば増えるし、償却が終われば減っていく。また、定率法という計算方法を採用している場合、設備投資から時間が経つと自然に減価償却費も減少する。

つまり減価償却費が高くても、その年にたくさん出費があったとは限らない。減価償却費を差し引くと利益は赤字だが、実際にはキャッシュがしっかり残っているケースは多々ある。事業の特性上、設備投資額が大きければ、それだけ減価償却費がふくらむ。中古資産がある場合も、減価償却費が跳ね上がる要因になりえる。

このような点を踏まえると、減価償却費を足すことで、キャッシュベースで得られた利益を知る参考になる。設備投資の影響も排除しやすくなるだろう。

メリット3.M&Aの指標にできる

EBITDAという言葉は、M&Aにおいて頻繁に用いられる。それもそのはず、EBITDAはM&Aの意思決定や企業の売却価格の決定において重要な指標となるからだ。

EBITDAは、企業のお金を稼ぐ力を表す。買い手にとってM&Aを実行するときの判断基準になり、売り手はEBITDAの数値を根拠として自社の魅力をアピールできる。

M&Aにおける企業の売却価格は、計算方法が指定されているわけではない。目安としていくつかの計算方法はあるが、結局のところは買い手と売り手の交渉で売却価格が決まる。そのため、売り手はEBITDAで企業の魅力をうまく伝えれば、売却価格を上げることも可能だろう。買い手にとっては投資となるため、EBITDAが価値を見極める指標となる。

メリット4.国際比較が可能となる

EBITDAは世界で通用する指標だ。EBITDAでは、税率や会計基準をはじめ、各国で違いのある項目があらかじめ計算式で排除されている。そのため、国ごとの影響を除いてグローバルな企業比較が可能となる。

たとえば、海外企業との取引や、海外企業への投資を考える際にも、同一条件で「企業のお金を稼ぐ力」を比較できる。

EBITDAの活用における3つの注意点

EBITDAの活用における注意点を3つ解説していく。

注意点1.資金の流れを正確に把握できない

EBITDAは、企業のお金を稼ぐ力を主にキャッシュベースで把握したいときに役立つが、その背後にある借入金や設備投資は見えてこない。たとえば、借入金返済や期中に行った設備投資の金額などもEBITDAには反映されない。

また、キャッシュベースで把握できると強調したが、実際には支払利息や税金を差し引くため、EBITDAの値がそのまま企業にキャッシュとして積み上がるわけではない。

その企業の価値を知るためには、「本業で儲けが出ているか」という視点だけでなく、「実際にどのくらいの資金が残っているか」という視点も重要だ。EBITDAを「企業のお金を稼ぐ力」として参考にしつつ、キャッシュフロー計算書など他の財務諸表も確認し、資金の流れを把握するよう努めたい。

注意点2.役員報酬や保険料にも着目すべき

中小企業でEBITDAを用いる場合、役員報酬や保険料にも着目する必要がある。

オーナー経営者の意向が強く反映される中小企業では、ライフイベントに合わせて役員報酬を増額したり、節税のため保険料を計上したりすることがある。決算書上は、当然このような費用も差し引いた営業利益、経常利益、税引前当期純利益が記載されている。

役員報酬を増額した結果、EBITDAが小さくなっても、本業でお金を稼ぐ力が衰えたわけではない。節税目的の保険料についても同様だ。そのため、中小企業でEBITDAを用いる時は、役員報酬と保険料の影響を除いた上で通期比較するなど、フラットに比較分析する工夫が大切だ。

注意点3.計算式が統一されていない

EBITDAは、決算書をもとに簡単に計算できるが、計算方法が統一されていないので少し粗い指標だ。そのため、EBITDAの計算式や特性を理解した上で、あくまで企業のお金を稼ぐ力の目安として参考にしたい。

もちろんEBITDAだけでなく、決算書の借入金額や資産項目に着目するなどして、総合的な観点で企業を評価・比較する視点を養うことも大切だ。

EBITDAに関連する3つの指標

EBITDAに関連する重要な指標がいくつかある。どの指標も、M&Aや投資先選定などさまざまなシーンで活用できる。各指標の意味や計算式、使われるシーンを詳しく解説していく。

指標1.EBITDAマージン

EBITDAマージンとは、売上に占めるEBITDAの割合であり、次の計算式で表される。

EBITDAマージン=EBITDA÷売上高

EBITDAマージンが高いほど、売上に対して多くの金額がキャッシュとして残っていると読み取れる。

売上が増加したが経費が増えていない場合、売上は横ばいだが経費が減った場合などに、EBITDAマージンも上がる。つまり、EBITDAマージンは企業の経営効率を表すといえよう。通年比較したときにEBITDAマージンが極端に上下している場合、その要因を把握することも大切だ。

EBITDAさえ計算すれば、EBITDAマージンも簡単に計算できる。毎年の事業状況を把握するためにEBITDAマージンを算出し、経営の参考にするのもいいだろう。また、投資先選定やM&Aの候補先選定においても、EBITDAマージンが参考になる。

指標2.EV/EBITDA倍率

EV/EBITDA倍率とは、EV(イーブイ)がEBITDAの何倍かを表す指標だ。日本語では簡易買収倍率といい、EV/EBITDAマルチプルと呼ばれるときもある。

EVとは、EnterpriseValueの頭文字で成り立つ用語であり、一般的に事業価値をさす。ある時点の企業を金銭的価値に置き換えた指標である。

EVとEV/EBITDA倍率の計算式は次の通りだ。

EV=株式時価総額+純有利子負債

EV/EBITDA倍率=EV÷EBITDA

純有利子負債は、有利子負債から現預金等を差し引いた値だ。EVでは、「負債=債権者が将来的に回収できる見込みがあると判断した金額」とみなし、時価総額に純有利子負債を足して事業価値を算出する。

EV/EBITDA倍率では、事業価値をEBITDAの何年分でまかなえるかがわかる。つまり、M&Aでは、買収にかかった初期投資額を何年で回収できるかを判断するのに役立つ。

EV/EBITDA倍率の相場は6倍~7倍ほどで、これより高ければ割高、低ければ割安と判断される。なお、国内ベンチャー企業のEV/EBITDA倍率は、3~5倍程度になることが多いといわれている。M&Aで妥当とされる目安は、4倍~8倍ほどだ。

ただし、国や業種、時期によっても変わるため、一概に判断せず、同業種・同規模の企業のデータを参照するなどの工夫が必要だ。

指標3.EBIT

EBIT(イービット)とは、Earnings Before Interest and Taxesの略語で、EBITDAと同じく、企業の価値を判断する上で参考になる指標だ。EBITの計算式は次の通りだ。

EBIT=税引前当期純利益+支払利息-受取利息

EBITでは、利息の影響を除けるものの、EBITDAとは異なり減価償却費の影響を除くことはできない。そのため、EBITDAより簡易的に計算できるものの、分析には注意が必要だ。

一方で、減価償却費が年々減少していくことによる影響や、設備投資のタイミングなどが浮かび上がるため、EBITDAとはまた違った視点での比較分析が可能だ。

EBITDAとフリーキャッシュフローの違い

EBITDAは、減価償却費の影響を除くことから、企業が「本業で稼ぐ力」をキャッシュベースで把握する上で役に立つ。しかし、新たな設備投資の額や借入返済額などはEBITDAに反映されないことに注意が必要だ。

EBITDAで分かるのは理論上の「本業で稼ぐ力」であり、実際にEBITDAで算出された金額がキャッシュとして企業に残るとは限らない。

企業がどのくらいのお金を自由に使えるか把握する上では、フリーキャッシュフローという指標が役に立つ。フリーキャッシュフロー(FCF)とは、事業活動で稼いだお金のうち、自由に処分できるキャッシュがどのくらいあるかを示す値だ。

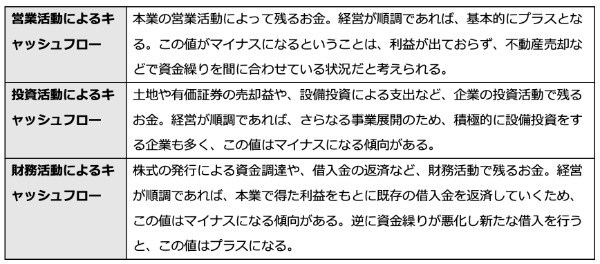

キャッシュフローには、「営業活動によるキャッシュフロー」「投資活動によるキャッシュフロー」「財務活動によるキャッシュフロー」という3つの種類がある。

3つのキャッシュフローのうち、「営業活動によるキャッシュフロー」と「投資活動によるキャッシュフロー」を合計した金額がフリーキャッシュフローだ。

3つのキャッシュフローは、「キャッシュフロー計算書(C/F)」に記載されている。しかし、キャッシュフロー計算書の作成義務があるのは一部の企業であり、キャッシュフロー計算書を作成していないケースもある。その場合、税理士などの専門家に作成を依頼する必要がある。

税金や設備投資の影響も考慮した上で、自由に使えるお金を把握したい時は、フリーキャッシュフローが役立つ。一方、税金や設備投資の影響を除き、企業の「本業で稼ぐ力」を比較分析したい時は、EBITDAが役立つ。

EBITDAを経営判断の手がかりに

EBITDAは企業のお金を稼ぐ力をキャッシュベースで把握できる指標だ。

そのため、グローバルに企業同士を比較するとき、M&Aで企業の売却価格を決めるときなど、さまざまなシーンで自社の経営に活かせる。ただし、EBITDAには複数の計算方法がある。活用するときは、自分が知りたい情報に合わせて計算式を選ぶとよいだろう。

EBITDAという指標を正しく理解し、目的に応じて活用するようにしたい。

EBITDAに関するQ&A

Q1.EBITDAは何と読む?

A. EBITDAは、「イービットディーエー」と読む。「イービットダー」「イービッダー」「エビーダ」と読むこともある。正式には「Earnings Before Interest Tax Depreciation and Amortization」で、頭文字をとってEBITDAと書く。EBITDAは「税引前利益に支払利息と減価償却費を加えた金額」で、シンプルに「償却前営業利益」とも呼ばれる。

Q2.EBITDAとは?

A.EBITDA(イービットディーエー)は「Earnings Before Interest Tax Depreciation and Amortization」の略で、税引前利益に支払利息と減価償却費を加えた金額のことだ。シンプルに「償却前営業利益」と呼ばれることもある。EBITDAは、M&Aで買収先の企業を分析するときや、投資家が投資先を選ぶときなどに役立つ。

Q3.なぜ減価償却費を利益に足すの?

A.減価償却費を利益に足すことで、設備投資の影響を除いたキャッシュベースでの「本業で稼ぐ力」を把握できる。

減価償却費とは、車や機械設備などの固定資産の購入価格を、毎年少しずつ経費計上していくための勘定科目だ。減価償却費は、採用している計算方法にもよるが、期ごとに増減する。新しく設備投資をすれば増えるし、償却が終われば減っていく。

減価償却費が高くても、その年にたくさん出費があったとは限らない。減価償却費を差し引くと利益は赤字だが、実際にはキャッシュがしっかり残っているケースは多々ある。EBITDAの計算式では、利益に減価償却費を足すことから、設備投資の影響を排除した「本業で稼ぐ力」を把握できる。

Q4.減価償却費はPL(損益計算書)のどこにある?

A.減価償却費は、決算書の損益計算書の、販売費および一般管理費の中に記載されている。

Q5.EBITDAで何がわかる?

A. EBITDAは、簡単な計算式で「企業のお金を稼ぐ力」を把握する際に役立つ。たとえば、M&Aで買収先の企業を分析するときや、投資家が投資先を選ぶときなどに活用できる。また、税率や会計基準など各国で違いのある項目が計算式から排除されているため、グローバルな企業の価値の比較分析が可能となる。

Q6.EBITDAは何年分?

A. EBITDAは、1年分の「償却前営業利益」を指す。EBITDAは、企業が年に1度作成する決算書を元に計算する。EBITDAは簡単な計算式で「企業のお金を稼ぐ力」を判断する際に役立つ。

Q7.EBITDAは何に使う?

A. EBITDAは企業の決算書をもとに計算できるため、金融機関が融資をする時の簡易的な判断材料となる。

また、EBITDAは税率や会計基準など各国で違いのある項目が排除された指標なので、グローバルな企業の比較分析が可能となる。経営者が取引先の海外企業を分析したり、投資家が投資先を検討したりする際に役立つ。

さらに、M&Aで買収先の企業を分析する際に用いられるケースも多い。

EBITDAを利用すれば、簡易的ではあるものの「企業のお金を稼ぐ力」を計ることができる。

Q8.EV/EBITDA倍率で何が分かる?

A.EV/EBITDA倍率は、EV(事業価値)がEBITDA(償却前営業利益)の何倍にあたるかを表す指標だ。日本語では「簡易買収倍率」という。EV/EBITDA倍率は、M&Aで企業を買収するとき、初期投資額を何年で回収できるかを判断する上で役に立つ。また、EBITDAと同様、海外企業を含むグローバルな企業分析でも利用できる。

Q9.EV/EBITDA倍率は何倍が目安?

A. 国内におけるM&AのEV/EBITDA倍率の目安は4倍~8倍と言われている。しかし、国や業種、時期によって異なるため、一概に判断することは難しい。

相場は6倍~7倍ほどで、これより高ければ割高、低ければ割安と判断されるが、国内ベンチャー企業のEV/EBITDA倍率は、3~5倍程度になることが多いともいわれている。EV/EBITDA倍率から経営状況を細かく分析したい場合は、同業種・同規模の企業のデータを参照するなどの工夫が必要だ。

Q10.EBITDA倍率とは?

A. EBITDA倍率は、企業の買収金額を何年で賄えるかを示すものだ。EV/EBITDA倍率と似ているが、EBITDA倍率は時価総額から年数を割り出すことが特徴である。計算式は「時価総額÷EBITDA」で表される。EBITDA倍率の数値が小さいほど、短い期間で買収金額を回収できることになる。

Q11.営業利益とは何?

A. 営業利益とは、売上から仕入原価と必要経費を差し引いた利益だ。計算式は「総売上-売上原価-販売費および一般管理費」で表される。営業利益は、売上から、商品の仕入値や人件費、広告宣伝費、店舗賃料等を差し引いた値で、「本業で得た利益」ともいえる。

Q12.営業利益は何年分?

A.営業利益は、企業が年に1度作成する決算書を元に計算するため、1年分の「本業で得た利益」のことだ。

Q13.営業利益で何が分かる?

A.営業利益は「本業で得た利益」であり、本業の売上から仕入値や人件費等を差し引いて、どのくらいの利益が残るかが分かる。売上高に対する営業利益の割合を表す営業利益率では、売上のうちどのくらいが営業利益として残るかが分かる。

たとえば、売上の増加・減少をシミュレーションする際に、売上予測に営業利益率を掛けることで、簡易的に営業利益を予測できる。

Q14.経常利益とは何?

A. 経常利益とは、営業利益から本業以外の損益を差し引いた利益だ。計算式は「営業利益+営業外収益-営業外費用」で表される。

営業外収益とは、本業以外で得た収益のことで、具体的には預貯金の受取利息や会社が所有する不動産の賃料収入などを指す。営業外費用とは、本業以外で発生した費用のことで、借入返済にともなう支払利息などがある。

経常利益は営業利益と異なり、借入金の返済やその利息なども考慮した金額となるため、経営状態や企業の実態を把握しやすい。

Q15.税引前当期純利益とは何?

A. 税引前当期純利益は、法人税等を差し引く前の純粋な利益のことで、固定資産の売却など臨時的に発生する損益も差し引いた利益のことだ。計算式は「経常利益+特別利益-特別損失」で表される。

Q16.キャッシュフローとは何?

A.キャッシュフロー(Cash Flow)とはキャッシュ(現金)とフロー(流れ)を組み合わせた言葉で、企業のお金の流れを表す指標だ。キャッシュフローには、「営業活動によるキャッシュフロー」「投資活動によるキャッシュフロー」「財務活動によるキャッシュフロー」という3つの種類がある。キャッシュフローは「キャッシュフロー計算書(C/F)」に記載されている。

営業活動によるキャッシュフローは、本業の営業活動によって残るお金を表し、経営が順調ならプラスになる。

投資活動によるキャッシュフローは、土地や有価証券の売却益、設備投資による支出など、企業の投資活動で残るお金を表し、経営が順調ならマイナスになる傾向がある。

財務活動によるキャッシュフローは、株式の発行による資金調達や借入金の返済など、財務活動で残るお金を表し、経営が順調ならマイナスになる傾向がある。

Q17.フリーキャッシュフローとは何?

A.キャッシュフローには3つの種類があるが、そのうち「営業活動によるキャッシュフロー」と「投資活動によるキャッシュフロー」を合計した金額をフリーキャッシュフロー(FCF)と呼ぶ。

フリーキャッシュフローとは、事業活動で稼いだお金のうち、自由に処分できるキャッシュがどのくらいあるかを示す値だ。税金や設備投資の影響も考慮した上で、自由に使えるお金を把握したい時、フリーキャッシュフローが役に立つ。

Q18.フリーキャッシュフローが多いとなぜいいの?

A. フリーキャッシュフローが多いということは、本業でしっかり利益が出て企業にお金が残っており、なおかつ本業で得たキャッシュで新規投資額をまかなえていると判断できる。そのため、フリーキャッシュフローが多いと、経営が順調だと判断される。

ただし、本業で残ったキャッシュに対し、新規投資が少なく、フリーキャッシュフローが残っている場合は、新規の設備投資などを検討したほうが望ましいという可能性もある。

Q19. 企業価値とは?

A.企業価値とは、企業の経済的な価値のことで、事業価値と非事業価値(事業外資産)で構成される。企業価値の大半を占めるのは事業価値だ。

事業価値は、事業そのものの価値のことであり、EV(Enterprise Value/イーブイ)とも呼ばれる。事業価値(EV)の計算式は、「時価総額+純有利子負債」だ。

純有利子負債は、有利子負債から現預金等を差し引いた値となる。純有利子負債を株価に足して事業価値を計算する理由は、「負債=債権者が将来的に回収できる見込みがあると判断した金額」ととらえられるからだ。なお、非事業価値(事業外資産)には、未使用の土地などの遊休資産が該当する。

事業承継・M&Aをご検討中の経営者さまへ

THE OWNERでは、経営や事業承継・M&Aの相談も承っております。まずは経営の悩み相談からでも構いません。20万部突破の書籍『鬼速PDCA』のメソッドを持つZUUのコンサルタントが事業承継・M&Aも含めて、経営戦略設計のお手伝いをいたします。

M&Aも視野に入れることで経営戦略の幅も大きく広がります。まずはお気軽にお問い合わせください。

【経営相談にTHE OWNERが選ばれる理由】

・M&A相談だけでなく、資金調達や組織改善など、広く経営の相談だけでも可能!

・年間成約実績783件のギネス記録を持つ日本M&Aセンターの厳選担当者に会える!

・『鬼速PDCA』を用いて創業5年で上場を達成した経営戦略を知れる!

文・木崎涼(ファイナンシャルプランナー、M&Aシニアエキスパート)