経営者の高齢化が進む日本では、「事業承継」が喫緊の課題になりつつある。すぐに取り組みたい企業もいるはずだが、スムーズに事業承継を進めるには基礎知識が必要だ。これを機に基礎知識をしっかりと身につけ、自社に最適な事業承継計画を検討してみよう。

目次

- 事業承継とは?最初に押さえておきたい基礎知識

- 「事業承継」と「事業継承」の違いとは?

- 中小企業が直面する、事業承継の現状とは?

- 事業承継のリスク要因とは?失敗するとどうなる?

- 事業承継の3つの構成要素

- 事業承継には4つの選択肢がある

- 中小企業における事業承継の傾向

- 中小企業が事業承継をスムーズに進める手順

- 事業承継のリスクを抑える方法とは?

- 事業承継に取り組む中小企業が押さえておきたいポイント

- 事業承継に関する公的支援制度

- 事業承継の相談先は?

- セミナーへの参加や書籍の活用も一つの手段

- 事業承継で発生する税金やコスト

- 多角的に情報収集を行い、慎重に計画と行動を

- 事業承継に関するQ&A

- 事業承継・M&Aをご検討中の経営者さまへ

事業承継とは?最初に押さえておきたい基礎知識

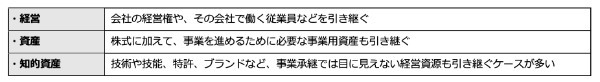

事業承継とは、現経営者が事業や会社そのものを後継者に引き継ぐことだ。一般的な事業承継では、主に以下で挙げる3つのものが後継者に引き継がれる。

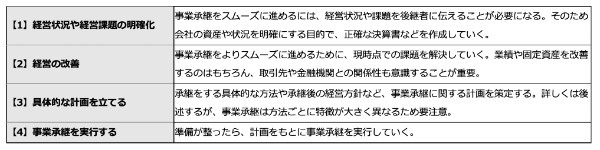

実際に引き継がれるものはケースごとに異なるが、事業承継は単に経営権を移すことではない。承継後もスムーズに経営を続けられるよう、経営・事業に必要なあらゆるものを引き継いでいく。そんな事業承継にはさまざまな形があるものの、基本的には以下のような流れで行われている。

上記を見てわかる通り、事業承継を進めるにはさまざまな準備が必要だ。準備には経営の改善も含まれるため、準備だけで数年~10年程度を要することもある。したがって経営者は事業承継を考え始めた段階で早めに行動を始めなければならない。準備を万全に整えることが、後継者や従業員の負担を減らすことにつながるため、経営者は余裕を持って準備に取りかかることを意識しておこう。

事業承継の相談先はどこがいい? 相談先別の特徴、強み・弱みを比較

「事業承継」と「事業継承」の違いとは?

事業承継と似た言葉に「事業継承」と呼ばれるものがある。いずれも同じような意味合いに見えるが、厳密にいえば承継・継承には以下のような違いがあるため要注意だ。

承継と継承の意味の違い

承継は「精神、伝統、文化などの抽象的なもの」も含めて受け継ぐ場合に使い、継承は「財産や資産などの具体的なもの」を単純に受け継ぐ場合に使うところに違いがある。承継も継承も先代から何かを受け継ぐ意味で使うが目に見えないものまで受け継ぐのかどうかに違いがあるのだ。

・承継:先代の人物からのものを受け継ぐこと

・継承:先代の人物から身分・仕事・財産などを受け継ぐこと

つまり事業承継は身分・仕事・財産に加えて会社の文化や先代の精神など、目に見えないものまで引き継ぐことを意味する。実際の事業承継では、ほかにも伝統やのれんなども引き継ぐため、事業継承ではなく事業承継といわれているのだ。したがって先代の経営者から後継者に会社・事業を引き継ぐ場合、ほとんどのケースでは「事業承継」という言葉が使用されている。

事業を引き継ぐ意味で用いる「事業承継」

ただ単に先代から「財産」「権利や義務」「地位や仕事」といったものを引き継ぐだけなら「継承」でも間違いではない。企業の経営者としての地位だけを引き継ぎ、先代の経営者の経営理念や経営方針を刷新していくのであれば「事業継承」という用語を使っても問題ないのだ。経営承継円滑化法では、法律用語として事業承継という言葉を頻繁に使っている。

会社経営で事業を引き継ぐのは単純ではない。先代の経営者の理念や伝統、文化などの抽象的なものから精神的なものまで含めて受け継ぐことになる。経営者としての責任、権利・義務、特許などの知的財産、ノウハウ、取引先との関係など決して引き継ぐのは目に見えるものばかりではない。そのため事業を引き継ぐ意味で「事業承継」という言葉を使うのだ。

中小企業が直面する、事業承継の現状とは?

特に経営者が高齢にさしかかる中小企業では、すぐにでも事業承継を進めたいはずだ。しかし実際には計画通りに事業承継を進められず、そのまま廃業してしまう中小企業も数多く見られる。次は、そういった日本国内における事業承継の現状を見ていこう。

3分の2の企業は後継者が見つかっていない

帝国データバンクの調査によると2021年度における日本企業の後継者不在率は61.5%と過去10年で最低だ。つまり全企業のうち約3分の2は後継者がいない状態であり、今すぐに事業承継を進めることができない。すべての企業が事業承継を望んでいるわけではないが、中小企業にとって後継者不足は深刻な問題になっている。

その深刻さは、経営や事業が黒字であっても廃業を選択する企業が多く存在するほどだ。このような状態が長引けば、国を支えている中小企業の多くが廃業し、国の経済が傾いてしまう恐れもあるだろう。

後継者不足の影響で、高齢経営者が増えつつある

現代の日本では、1940年代後半に生まれた団塊世代の経営者が数多く存在する。彼らは2020年には70歳前後となるが、後継者が見つからないために仕方なく経営を続けているケースも多い。経営者が健康なうちは問題ないが、年齢を重ねるごとに経営者の体力は落ちていく。そして後継者が見つからないまま倒れてしまえば、その会社はもちろん廃業してしまうだろう。

つまり現在のように後継者不足の現状が続けば、今後数年~十数年で多くの中小企業が廃業するかもしれない。日本全体がこのような状況に直面している点は、しっかりと理解しておくべきだろう。

休業・廃業する企業の増加

2020年1月28日に発表された日本政策金融公庫総合研究所による「中小企業の事業承継に関するインターネット調査(2019年調査)」の結果によると、後継者が決まっている(後継者本人も承諾している)企業の割合は12.5%、後継者が決まっていない企業の割合は22.0%だった。一方で廃業を予定している企業の割合は52.6%で規模の小さい企業ほど廃業予定企業の割合が高い傾向だ。

新型コロナウイルス感染症の影響により、休業している企業もあるため、休業・廃業する企業が増加している。廃業予定企業の廃業理由は、後継者難によるものが29.0%と後継者不足も大きな要因の一つだ。

廃業予定企業にも好成績企業が存在

2016年に中小企業庁が公表している「事業承継に関する現状と課題について」によると60歳以上の経営者のうち約半数超が廃業予定と回答した。また廃業予定者の中でも個人事業者については、約70%が「自分の代で事業をやめるつもり」と回答している。しかし廃業予定者の中には、好成績企業も少なくない。

例えば「中小企業の事業承継に関するインターネット調査(2019年調査)」によると、同業他社と比べた業況が「良い」と回答した企業は2.9%、「やや良い」と回答した企業は28.2%も存在する。経営者が高齢になり後継者不在により廃業を予定している企業は多いだろう。しかし永年培った技術とノウハウから同業他社と比べて好成績を残している企業もあるため、このまま廃業してしまうのは実にもったいない話である。

M&Aによる事業承継が増加

こうした企業の事業承継で増加しているのがM&Aによる事業承継である。「中小企業の事業承継に関するインターネット調査(2019年調査)」によると後継者が決まっていない企業のうち「現在売却を具体的に検討している」と考える企業が4.5%だった。また「事業を継続させるためなら売却してもよい」と考えている企業が45.5%と約半数の企業に事業売却の可能性があり中小企業の技術やノウハウの継承を図ることが重要である。

近年中小企業においてもM&Aによる事業売却の事例が増えており、今後ますますM&Aによる事業承継が増加していくであろう。

事業承継・M&Aをご検討中の経営者さまへ

THE OWNERでは、経営や事業承継・M&Aの相談も承っております。まずは経営の悩み相談からでも構いません。20万部突破の書籍『鬼速PDCA』のメソッドを持つZUUのコンサルタントが事業承継・M&Aも含めて、経営戦略設計のお手伝いをいたします。

M&Aも視野に入れることで経営戦略の幅も大きく広がります。まずはお気軽にお問い合わせください。

【経営相談にTHE OWNERが選ばれる理由】

・M&A相談だけでなく、資金調達や組織改善など、広く経営の相談だけでも可能!

・年間成約実績783件のギネス記録を持つ日本M&Aセンターの厳選担当者に会える!

・『鬼速PDCA』を用いて創業5年で上場を達成した経営戦略を知れる!

政府も喫緊の課題として認め、積極的にサポートする姿勢を見せている

上記で解説した経営者の高齢化問題を放置すると、日本は今後の10年間で「約650万人の雇用と約22兆円のGDPを失う」とされている。政府もこの点を問題視しており、近年では事業承継を喫緊の課題として受け止めている。その結果として誕生した制度が、後述でも解説する「事業承継税制」だ。事業承継税制とは、例えば相続や贈与によって事業承継を進めた場合に、税金の支払いが猶予される制度である。

この制度は2018年度に改正されており、中小企業の事業承継をさらに手厚くサポートする仕組みになった。前述の後継者不足に加えて、準備に発生するコストや承継後の資金不足などが原因で事業承継を進められない企業も多い。そういった中小企業にとって、この事業承継税制は助け舟のような存在といえるだろう。

実際に、2018年度に納税猶予割合の引き上げや要件緩和が実施されてからは、たった1年で制度の申請数が年間で15倍ほど伸びている。

事業承継のリスク要因とは?失敗するとどうなる?

事業承継が喫緊の課題とはいっても、実際にはさまざまなリスク要因が潜んでいるため、安易に事業承継を進めるべきではない。

主要なリスク要因

具体的なリスク要因としては、主に以下のものが挙げられるだろう。

- 後継者の能力不足

- 相続や贈与に伴う相続税や贈与税の負担

- 就業環境の変化による、従業員のモチベーション低下

- 親族間での相続争い など

また、事業承継の進め方次第では、その企業が持つ価値や財産が失われてしまう点も経営者が気をつけておきたいリスクだ。例えば事業承継によって独自のノウハウや強みがなくなると、その企業はたちまち競争力を失ってしまい、売上や営業利益はどんどんと縮小してしまう。

ほかにも、事業承継の失敗例は数多く存在している。そこで以下では、中小企業が特に気をつけておきたいありがちな失敗例をまとめた。

中小企業にありがちな事業承継の失敗例

中小企業にありがちな失敗例としては、主に以下のようなケースが挙げられる。

- 人望のない人物を後継者にしたことで、従業員が大きく反発をした

- 事業承継後のフォローを怠ったことで、会社の経営が一気に崩れてしまった

- 親族間でのコミュニケーションが取れておらず、承継後に会社内での派閥争いが始まった

- 現経営者が急逝し、後継者が見つからないまま倒産を迎えた

事業承継をスムーズに進めるには、親族や従業員など周りからの理解が必須だ。経営者が独りよがりで計画を進めると、どうしても周りからの反感や反発が生じてしまう。

また、後継者が不安を抱えたまま会社を引き継ぐケースも珍しくないので、現経営者は「承継後のフォロー」も意識しなくてはならない。ただし、引退した経営者が強い影響力を保持したままになると、後継者の成長を阻害してしまうので、結果的に会社の競争力は低下していくだろう。

したがって、現経営者が後継者をフォローする際には「良い距離感」を保つ必要がある。後継者に対して口出しをするのではなく、あくまでも「アドバイス」としてフォローをすることが重要だ。

このように、知識不足の状態で事業承継に取りかかると、会社にはさまざまな弊害が発生する。会社や従業員を守りたいのであれば、正しい知識を身につけたうえで慎重に計画を立てなければならない。そのため、事業承継の必要性に迫られている経営者は、本記事で解説する内容をしっかりと理解しておこう。

事業承継の3つの構成要素

事業承継で引き継がれるものは、大きく「人・資産・知的財産」の3つに分けられる。これらは事業承継の「3つの構成要素」といわれるほど重要なものであるため、以下では各要素についてもう少し詳しく解説していく。

1.人(経営権)

事業承継で引き継がれる「人」とは、わかりやすくいえば経営者のことだ。先に説明した通り、人望のない人物を後継者にしたり、承継後に会社内での派閥争いが起きたりすれば、従業員が反発をし、事業承継が失敗してしまう。経営者が交代すると企業の内情も大きく変わるため、その後の変化を意識しながら後継者を慎重に選ばなくてはならない。

事業承継で引き継がれる「人」に関する要素として、経営権の承継が重要になる。企業の代表者としての役割、後継者の選定、後継者の育成、つまり経営権の承継は事業承継において最重要ポイントといえよう。株主総会で代表取締役を選任して役員の登記をするのは手続きの問題であり、後継者としてふさわしい人物であるかが問われるのである。

後継者を選定する際のポイントとして以下の3つが挙げられる。

・親族内での事業承継

従業員や取引先からも受け入れられやすく、株式の売買が伴わず、事業承継税制を利用すれば税制面でもメリットも大きい。しかし子どもや兄弟など後継者候補が複数いると経営権の集中が難しくなる場合がある。

・社内人事による事業承継

社内の有能な人材を選べば、人望もあり、従業員から受け入れられやすく、技術や知的財産も引き継ぎやすいメリットがある。しかし、株の売買が伴うことが多く、後継者の資金負担・納税負担も大きくなることから断られる可能性もある。派閥争いなどがあると権力争いなどの原因となり、組織が機能しなくなるなどデメリットとなる可能性がある。

・M&Aによる事業承継

外部から有能な人材・適した人材を広く探すことが可能になり、現経営者としても株の売却益が得られるメリットもある。しかし、外部の人間が経営権を握ることとなるため、従業員からの反発が発生する 可能性がある。代表者が変わるということは経営理念や企業文化が変わることでもあり、従業員が納得 できるかが鍵になる。また株式が希望価格で売却できるとは限らないこともデメリットといえるだろう。

特に事業のノウハウや人脈が経営者個人に集中している企業は、経営権を社内の混乱なく後継者に対してスムーズに承継できるかが成功を左右する重要なポイントとなる。

2.資産

ここでいう「資産」とは、株式や事業用資産、会社の資金などのことだ。事業承継では、これらの資産をスムーズに引き継ぐことはもちろん、税負担についても強く意識する必要がある。

仮に節税対策をしないと、多額の相続税・贈与性が発生することも十分に考えられるので、場合によっては資産の「分散承継」も視野に入れなくてはならない。

3.知的財産

知的財産とは、経営者の理念やノウハウ、信用、人脈、顧客情報など、財務諸表上に記載されない会社の財産のことである。これらの知的財産をうまく承継できなければ、その会社はたちまち競争力を失ってしまう。

すべてのものを承継する必要はないが、知的財産は会社の将来性を大きく左右するため、「どの知的財産を後継者に引き継がせるか?」については慎重に検討しなければならない。

M&Aと事業承継との違いとは?事例や補助金についても徹底解説!

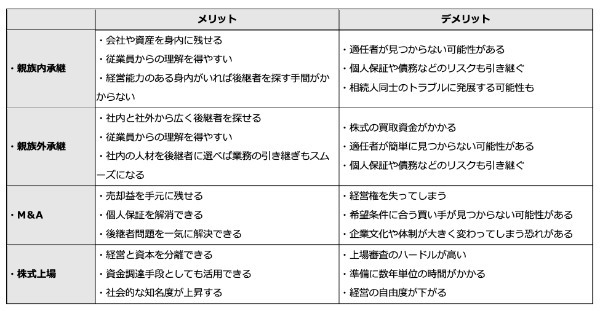

事業承継には4つの選択肢がある

事業承継税制の新設・改正などによって事業承継に取り組む中小企業は徐々に増えてきた。しかし身内への事業承継にこだわるなどが原因で、まだ取り組めていない企業も多く存在する。現時点で事業承継の見通しが立っていない企業は、さまざまな方法を模索することが重要だ。事業承継には大きく4つの選択肢があるため、視野を広げるためにも以下で概要をチェックしておこう。

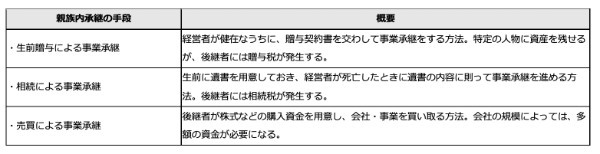

1.親族内承継

親族内承継とは、経営者が配偶者や子どもなどの親族に事業承継をすることだ。実はこの親族内承継にも、細かく見れば以下の3つの手段がある。

上記の中でも相続は、思わぬトラブルに発展する恐れがある。相続人が複数存在する場合に、ほかの相続人から「遺留分」を求められる可能性があるためだ。遺留分は相続人に最低限認められる権利であり、その権利は遺書においても侵害できない。つまり特定の後継者にすべての資産を残したくても、ほかの相続人次第ではそれが難しくなってしまうのだ。

特に2019年7月の民法改正により、遺留分が金銭請求に一本化された影響も中小企業としては大きい。相続の際は、遺留分侵害額請求を受けたときのために現金を確保しておく必要がある。中小企業であれば、非上場株式や事業用資産を遺留分の侵害請求の対象外にするなど「民法の特例」を活用することが可能だ。また金融機関による金融支援などもあらかじめ対策を講じておかなければならない。

相続による事業承継を選ぶ場合には、ほかの相続人に対する配慮も必要になるだろう。また会社の状況次第ではリスクを引き継ぐ点も親族内承継で注意しておきたいポイントだ。例えば会社の信用性が低いと、借り入れをしている金融機関から「後継者に個人保証を引き継いでほしい」と求められる可能性がある。

もちろん会社の負債もそのまま引き継がれるため、現経営者は後継者が抱える負担をしっかりと考えることが重要だ。

2.親族外承継

親族以外の人物に株式を買い取ってもらう事業承継は、「親族外承継」と呼ばれている。例えば経営能力のある役員や従業員を指名し、後継者になってもらうケースがこれに該当する。親族外承継では社内・社外から広く後継者を探せるが、株式の買取資金が必要になる点が最大のネックだ。承継をする会社・事業の規模によっては、買取資金が多額にのぼるケースもある。

しかしその一方で社内の人物を後継者にする場合は従業員からの理解を得やすい。これまで長年かかわってきた人物が新しい経営者になれば、従業員も安心して業務に臨めるだろう。ただし親族内承継と同じく、親族外承継においても個人保証などのリスクが一緒に引き継がれる。多額の負債があったり、確実に個人保証の引き継ぎが求められたりする状況であれば、資金を費やしてまで会社を引き継ぐ後継者はなかなか見つからないだろう。

3.M&A

M&Aは、会社・事業をほかの企業に買い取ってもらう方法だ。現経営者は自社の株式を売却することになるので会社・事業の売却益が手元に残る。売却時点での企業価値が高ければ、多額の利益を得ることも可能だ。また経営者本人の個人保証を解除できる点や後継者問題を一気に解決できる点も、M&Aの大きな魅力といえるだろう。

M&Aと聞いて敵対的買収をイメージする人もいるが、後継者不足の解決策としては非常に効果的であるため、近年では多くの中小企業がM&Aに取り組みつつある。しかしその後の経営に関与できなくなる点は、特に注意しておきたいポイントだ。経営方針や事業内容はもちろん、従業員の処遇についても契約の範囲内で譲受企業(買い手)が決めることになる。

仮に希望条件に合わなかったとしても経営権を失ってからでは手の施しようがない。またそもそも希望する買い手が見つからない可能性も考えられる。メリットがなければ購入資金を費やす必要がないので、自社に何かしらの魅力がなければ買い手はなかなか見つからないだろう。

事業承継・M&Aをご検討中の経営者さまへ

THE OWNERでは、経営や事業承継・M&Aの相談も承っております。まずは経営の悩み相談からでも構いません。20万部突破の書籍『鬼速PDCA』のメソッドを持つZUUのコンサルタントが事業承継・M&Aも含めて、経営戦略設計のお手伝いをいたします。

M&Aも視野に入れることで経営戦略の幅も大きく広がります。まずはお気軽にお問い合わせください。

【経営相談にTHE OWNERが選ばれる理由】

・M&A相談だけでなく、資金調達や組織改善など、広く経営の相談だけでも可能!

・年間成約実績783件のギネス記録を持つ日本M&Aセンターの厳選担当者に会える!

・『鬼速PDCA』を用いて創業5年で上場を達成した経営戦略を知れる!

4株式上場

自社株式を証券市場に上場し不特定多数の投資家に購入してもらう方法だ。上場を果たせば経営と資本を分離させることができ、さらに株式売却による資金調達も実現できる。しかし上場には審査が設けられており、多くの中小企業は要件を満たすことが難しい。準備に数年単位の時間がかかる点も中小企業にとっては大きなネックとなる。

したがって事業承継の必要性に迫られている企業では、株式上場は現実的な手段とはいえないだろう。ここまで解説した通り、事業承継には大きく分けて4つの方法があり、方法ごとにメリット・デメリットが異なる。多くの選択肢を考えておくことは重要だが、事業承継では以下でまとめたメリット・デメリットもしっかりと整理したうえで計画を立てることが必要だ。

特に株式上場以外の方法についてはメリット・デメリットだけではなく具体的な流れや周りへの影響もきちんと押さえておくことが望ましい。

親族内承継とは何か?親族内承継の現状とともに成功のポイントも解説

中小企業における事業承継の傾向

引退を考える中小経営者の多くは、身内に会社を引き継がせる「親族内承継」を希望している。では、実際に行われる事業承継はどのような形で行われることが多いのだろうか。

ここからは近年のデータなどを用いながら、中小企業における事業承継の傾向を解説する。

親族内承継と親族外承継はどっちが多い?

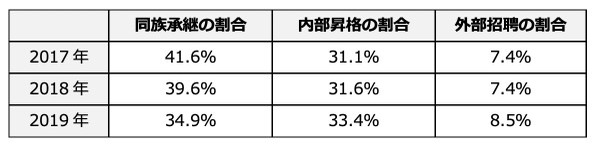

以下の表は、帝国データバンクが実施した「全国・後継者不在企業動向調査(2019年)」のデータをもとに作成したものである。

2017~2019年のデータを並べてみると、同族承継(親族内承継)の割合は徐々に減っていることがわかる。その代わりに、内部昇格(親族外承継)や外部招聘(M&Aなど)の割合が増えてきており、2019年には同族承継・内部昇格の割合がほぼ変わらない水準となった。

このような傾向が表れた要因としては、中小企業の「後継者不足」が挙げられる。また、後継者候補の資質不足や本人による拒否によって、身内への事業承継を断念するケースも多い。

なぜM&Aの割合が増えている?

親族内承継・親族外承継に比べると割合は少ないものの、近年ではM&Aによる事業承継も増えている。ほかにもいくつか方法がある中で、なぜM&Aの割合が増えているのだろうか。

その要因としては、政府による推進や支援策の存在が大きい。かつて、M&Aには「敵対的買収」といったマイナスイメージがついていたものの、2006年に中小企業庁が「事業承継ガイドライン」を公表してからは、事業承継の真っ当な手段として認識されるようになった。

また、売却益を手元に残せる点や、スピーディーに事業承継を進められる点など、M&Aならではのメリットも大きい要因だろう。M&Aをうまく活用すれば、会社そのものや従業員の生活などを守りながら、創業者利益を得て引退するようなことも可能になる。

さらに、近年では中小企業のM&Aをサポートする専門家やサービス、窓口なども増えてきたので、相談先や依頼先に困ることも少なくなった。

事業承継・M&Aをご検討中の経営者さまへ

THE OWNERでは、経営や事業承継・M&Aの相談も承っております。まずは経営の悩み相談からでも構いません。20万部突破の書籍『鬼速PDCA』のメソッドを持つZUUのコンサルタントが事業承継・M&Aも含めて、経営戦略設計のお手伝いをいたします。

M&Aも視野に入れることで経営戦略の幅も大きく広がります。まずはお気軽にお問い合わせください。

【経営相談にTHE OWNERが選ばれる理由】

・M&A相談だけでなく、資金調達や組織改善など、広く経営の相談だけでも可能!

・年間成約実績783件のギネス記録を持つ日本M&Aセンターの厳選担当者に会える!

・『鬼速PDCA』を用いて創業5年で上場を達成した経営戦略を知れる!

中小企業が事業承継をスムーズに進める手順

事業承継の流れはケースによって異なるが、基本的には以下の手順を踏むとスムーズに進めやすくなる。大企業とは異なる視点で計画を立てる必要があるので、中小企業ならではの課題やリスクを意識しながら、各プロセスのポイントをつかんでいこう。

【STEP1】事業承継の必要性を認識する

事業承継は簡単に実施できるものではなく、企業によっては実施するまでに10年以上かかることもある。準備期間だけで数年を要するケースもあるため、途中でモチベーションを失わないように、まずは経営者自身が事業承継の必要性を認識しておかなくてはならない。

なかには「顧問弁護士が教えてくれる」「公的な窓口がアドバイスをくれる」と考えている経営者も見られるが、中小企業の事業承継はプライベートな問題であることが多い。つまり、専門的な支援機関でも踏み込みにくい領域なので、自発的に動かなければ有益な情報を得ることは難しいだろう。

ちなみに事業承継の準備を始めるタイミングとしては、引退を考えている年齢の5~10年前、または経営者が60歳前後の時期が望ましいとされている。事業承継の準備には気力も必要になるため、できるだけ身体が元気なうちから動き出すようにしよう。

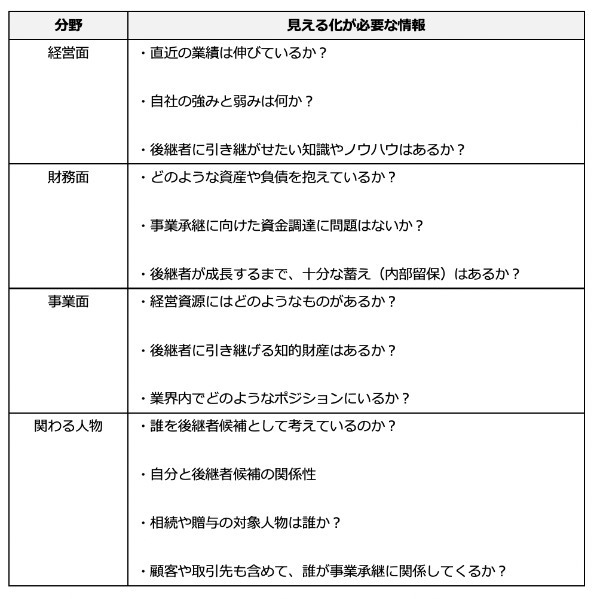

【STEP2】経営状況や課題を「見える化」する

事業承継の準備は、自社の現状を正確に把握するところから始まる。現経営者が引退して終わりではないので、会社を長く存続させるためにさまざまな施策を考えなければならない。

そこでぜひ取り組んでおきたいことが、経営状況や課題の「見える化」だ。財務情報や業績、事業承継にかかわる人物などを文字化・図化することによって、事業承継までに解決しておくべき課題が明確になる。

では、具体的にどのような情報を見える化すべきなのか、以下で一例を紹介しておこう。

事業承継では、ほかにもさまざまな情報・課題を見える化する必要があるので、経営者が1人だけで作業を進めることは難しい。深刻な課題を見落とさないためにも、限界を感じたらすぐに専門家への相談を検討しよう。

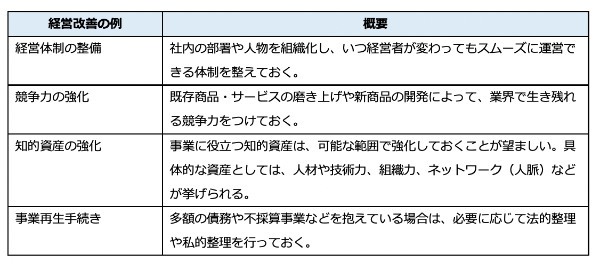

【STEP3】事業承継に向けた経営改善

見える化によって現状の課題を洗い出したら、次は事業承継に向けた経営改善を実施する。一見すると、引退前の経営改善は無意味なように思えるかもしれないが、後継者不足に悩まされやすい中小企業にとっては想像以上のメリットにつながることがある。

例えば、業績が上向きではない会社や、多額の債務を抱えている会社の場合は、後継者から事業承継を拒否されるケースも珍しくない。経営者として大きな負担がかかるのであれば、多くの人は「安定したサラリーマンのほうが良い」と考えるだろう。

したがって、スムーズに事業承継を進めるには、後継者が納得できるような状態で会社を引き継がせる必要がある。経営改善に取り組んだ結果、それまで否定的だった後継者が事業承継を決断するケースは実際に多い。

では、より魅力的な会社にするためには、どのような改善策が考えられるだろうか。課題によって取るべき策は異なるが、以下では多くの中小企業が取り組んでいるものを紹介する。

経営改善を実施できる期間には限りがあるので、すべての課題を十分に解決することは難しい。そのため、まずは後継者が不安視する課題に絞って、その課題を優先的に改善することから始めてみよう。

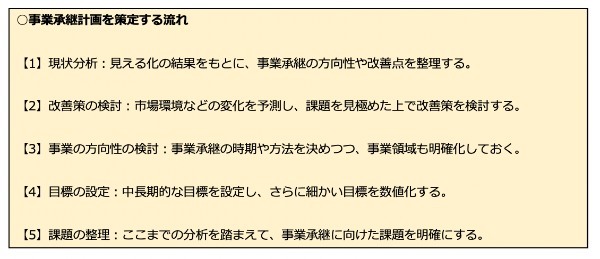

【STEP4】事業承継計画の策定・マッチングの実施

ここからの手順は事業承継の方法によって変わるため、以下では「親族内承継・親族外承継」と「第三者承継(M&Aなど)」の2つに分けて、それぞれの流れを解説しよう。

・事業承継計画の策定(親族内承継・親族外承継の場合)

身内や社内の従業員を後継者にする場合は、以下のような流れで事業承継計画の策定に取りかかる。

事業承継計画は、承継後の経営状況に大きな影響を及ぼすため、現経営者・次期経営者の2人でじっくりと話し合う必要がある。また、事業承継の時期が決まったら、それまでに伝えておくべき知識やノウハウ、後継者を育成する方法なども合わせて考えておこう。

・マッチングの実施(第三者承継の場合)

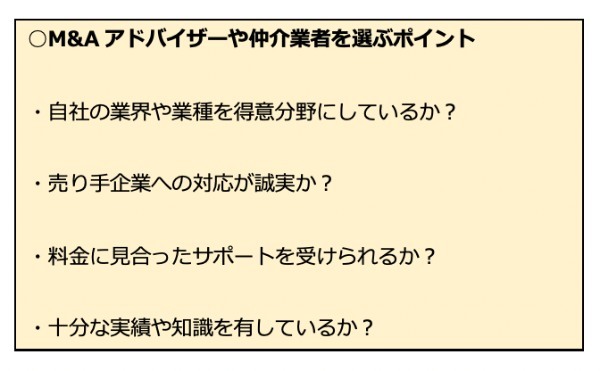

社外から後継者を招く場合は、M&Aアドバイザーや仲介業者などの専門家に相談し、買い手候補とマッチングしてもらう流れが一般的となる。専門家はさまざまな角度からサポートしてくれるが、相談先によってサポート内容や料金、買い手企業の傾向などは変わってくるので注意が必要だ。

相談先を選ぶ際のポイントとしては、主に以下の点が挙げられる。

M&Aアドバイザーや仲介業者のなかには、事業承継計画の策定や経営改善をサポートしてくれるところもある。ここまでのプロセスを手伝ってもらえる可能性もあるので、不安を感じている経営者は早めに相談することを検討しよう。

【STEP5】事業承継の実行・M&Aの実行

ここまで進めば、あとは事業承継またはM&Aを実行するだけだ。ただし、実行プロセスにも押さえておきたいポイントがいくつかあるので、以下では「事業承継・M&A」に分けて詳しく解説していこう。

・事業承継の実行(親族内承継・親族外承継の場合)

事業承継の時期を迎えたら、事前に決めておいた計画をもとに引き継ぎ作業を進めていく。ただし、必ずしも計画通りに進むとは限らないため、このプロセスでは「ブラッシュアップ」と「修正」をこまめに行うことが重要だ。

例えば、経営権の移転までに後継者教育が間に合わない場合は、多少の費用をかけてでもスピーディーな育成方法(セミナーの利用など)へと変更しなければならない。周囲への影響を考えると、事業承継のタイミングを動かすことは避けたいので、計画の内容を見直すことでスケジュールを合わせる必要がある。

なお、実行プロセスでは法的な手続きや税負担なども発生するため、可能であれば専門家の協力(弁護士や税理士など)を仰ぐことが望ましい。

・M&Aの実行(第三者承継の場合)

M&Aの実行プロセスでは、「PMI」と呼ばれる統合作業までしっかりと行う必要がある。もちろん相手企業の選び方や契約も重要だが、PMIは「M&Aの成否を握る」とまでいわれることがあり、全プロセスにおいても特に重視されている。

PMIは基本的に買い手が行うものだが、売り手側の立場であっても協力をすることは可能だ。必要な情報を提供したり話し合いに応じたりしながら、買い手・売り手が協力する形で一つずつ統合作業を進めていこう。

事業承継のリスクを抑える方法とは?

事業承継を進めるうえでは、リスク対策も万全にしておかなくてはならない。では、前述のリスク要因を抑えるには、どのような対策を実行すれば良いのだろうか。

1.後継者の性格や資質に合った育成方法を選ぶ

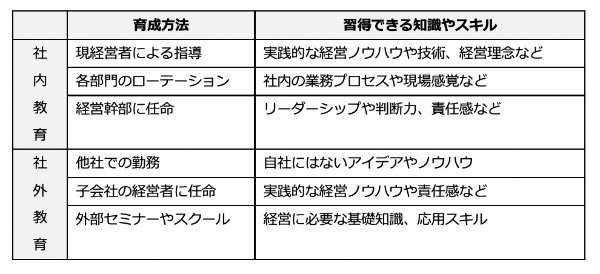

「後継者の能力不足」に対しては、それぞれの後継者に合った育成方法を用意することが効果的だ。育成と聞くと直接的な指導をイメージするかもしれないが、実は後継者の育成方法にはさまざまなものがある。

上記の通り、育成方法によって習得できる知識やスキルは異なる。また、教育を受ける側の負担も変わってくるため、後継者の意思も確認しながらより適した方法を選んでいこう。

2.資金面での課題をクリアする

資金面については、経営承継円滑化法に基づく金融支援を受けることで解決できるケースもある。なぜなら経営承継円滑化法の認定を受ければ日本政策金融公庫の制度融資を利用できるケースがあるからだ。信用保証協会では、通常の保証枠とは別枠の補償を受けることも可能になる。主に以下のような資金調達が期待できるだろう。

・後継者が自社の株式を買い取る資金

・事業用資産を買い取る資金

・事業承継に伴い取引先金融機関の融資条件が厳しくなったことによる資金面のバックアップ

中小企業としては、経営承継円滑化法に基づく都道府県知事の認定を受けることも検討したほうがよい。

3.公的な支援制度を活用する

「相続税や贈与税の負担」は、公的な支援制度を活用することで抑えられる。

例えば、国が実施している「事業承継税制」では、一定要件を満たすことで相続税・贈与税の納付が免除される。また、事業承継に関する経費を補てんする「事業承継・引継ぎ補助金」も、間接的に負担を抑えてくれる制度になるだろう。

また、地域によっては自治体が支援制度を実施しているケースもあり、東京都では2021年度に事業承継や経営改善をサポートする制度として「事業承継支援助成金」を実施していた。公的な支援制度の最新情報を調べ、活用できるものがないかを調べておくのもよいだろう。

4.次期後継者(相手企業)との綿密なコミュニケーション

事業承継やM&Aを実施すると、少なからず就業環境が変化してしまう。次期経営者によっては良い方向に向かうこともあるが、業務内容や待遇面が大きく変われば、モチベーションを下げてしまう従業員も現れるだろう。

このようなリスクに対しては、次期後継者(M&Aでは相手企業)との綿密なコミュニケーションが効果的だ。計画の段階からきちんと意見を交わしておけば、就業環境の変化を最小限に留められる。

また、日頃から現場の意見を聞いたり、引き継ぎの前に十分な説明をしたりする方法でも、従業員のストレスを緩和できる可能性がある。

5..遺留分に関する民法の特例を利用する

相続人には原則として遺留分(※)が発生するため、複数の相続人がいると後継者に株式・事業用資産を集中させることが難しくなる。このようなケースでは「親族間での相続争い」が起こりがちだが、遺留分の問題に対しては民法の特例を利用する方法が効果的だ。

(※)相続人が最低限受け取れる遺産・資産のこと。被相続人が遺言状を書いたとしても、原則として相続人には遺留分を受け取る権利がある。

経営承継円滑化法では、自社株式・事業用資産を遺留分から除外することが認められている。つまり、被相続人が指名した後継者に資産を集中させられるので、相続争いが裁判にまで発展するような事態を防ぐことができる。

ただし、この特例には保有株式などに関する要件が存在するため、制度の詳細はしっかりと確認しておこう。

事業承継に取り組む中小企業が押さえておきたいポイント

実際に事業承継に取り組む中小企業は、ここまで解説した基礎知識だけではなく、いくつかのポイントを押さえて計画を立てることが重要だ。ケースによって意識するべき点は多少異なるが、以下では特に押さえておきたいポイントを3つ解説しよう。

1.早めに取り組むことが原則

事業承継はどのような方法で進めるにしても準備に長い期間を要する。だからといって準備を怠った状態で進めると従業員などの周りから理解を得られなかったり、経営が傾いたりするリスクが高まるので事業承継は早めに準備にとりかかることが原則だ。経済産業省の「中小企業白書」によると実に37.1%の企業が後継者探しだけで3年超の年月を費やしている。

ここからさらに育成や引き継ぎが必要になるので実際の事業承継では5~10年程度の時間がかかるケースも多い。したがって中小経営者は「まだ体が健康だから問題ない」と安易に考えず、余裕のあるうちに行動を始めておくことが必要になる。

2.中小企業の事業承継をサポートしている制度

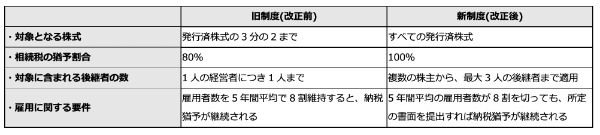

より効率的に事業承継を進めたいのであれば中小企業をサポートしている各制度にも目を向けておきたい。代表的なものとしては、前述でも触れた「事業承継税制」が挙げられるだろう。事業承継税制は相続税・贈与税の納税猶予を受けられる制度だが、さらに要件を満たすとこれらの税金が免除される可能性もある。

つまり相続税・贈与税の負担が実質ゼロになるケースもあるので、これから事業承継を進める中小経営者は確実に押さえておきたい。また2018年度の税制改正では、主に以下の点に変更が加えられた。

上記を見てわかる通り改正の内容はいずれも中小企業にとってメリットが大きいものだ。これまで意識してこなかった経営者は、これを機に事業承継税制の概要を確認しておこう。

3.公的な相談窓口の利用や、専門家への相談も検討しよう

中小企業庁は事業承継に悩む中小経営者に向けて、日本全国に「事業引継ぎ相談窓口」や「事業引継ぎ支援センター」を設置している。これらの窓口では事業承継に関する助言を受けられるほか、情報提供やマッチング支援なども行っている。また東京都などの各自治体が実施しているサポートにも、しっかりと目を向けておきたい。

相談窓口はもちろん、中小経営者に向けてセミナーを開催している自治体も見られる。近くに公的な相談窓口がない場合には、弁護士などの専門家に相談する方法も一つの手だ。事業承継の計画を立てる際には、ある程度の専門知識が必要になるケースもあるため、第三者の力を借りることも積極的に検討しておこう。

事業承継に関する公的支援制度

前述でも触れたが、国や自治体は事業承継を行う企業をサポートするために、さまざまな支援制度を実施している。支援制度を活用すると経済的な負担や手間を抑えられるので、事業承継税制以外の制度についても確認しておこう。

事業承継・引継ぎ補助金

事業承継・引継ぎ補助金は、設備投資などの新たな取り組みや廃業にかかる費用を支援するための制度である。補助上限額は年度によって異なり、2019年度は800万円、2020年度は500万円に設定されていた。

また、親族内承継・親族外承継だけではなく、M&Aによる事業承継が補助対象に含まれる点も魅力的なポイントだろう。ただし、公募期間がやや短く、年度ごとの予算にも限りがあるため、公募が始まったら早めに申請することが重要だ。

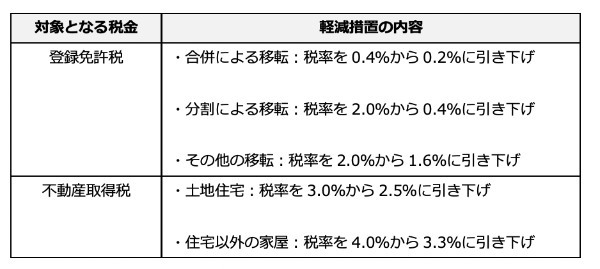

中小企業・小規模事業者の再編・統合等に係る税負担の軽減措置

この制度では、中小企業等経営強化法で定められた「経営力向上計画」の認定を受けることで、事業用資産取得時の税負担が軽減される。対象となる税金は、M&Aを通じて発生した「登録免許税・不動産取得税」の2つであり、要件を満たすことで以下のような軽減措置を受けられる。

本来、この制度の適用期間は2022年3月31日までだったが、2022年度の税制改正によって2年間の期間延長が決定した。つまり、2024年3月31日までは利用できる制度なので、事業承継にあたって事業用資産を購入する場合は、要件を確認したうえで手続きをしておこう。

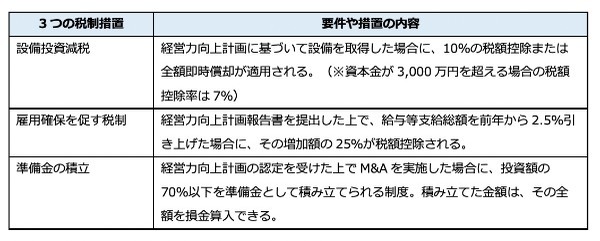

中小企業の経営資源集約化に資する税制

2021年度の税制改正で新設されたこの制度では、次の3つの税制措置を活用できる。

経営力向上計画の認定が前提となる制度だが、ケースによっては上記すべての税制措置が適用されるため、活用するメリットは非常に大きい。ただし、申請や報告の手続きにやや時間がかかるので、活用する場合は余裕のあるスケジュールを立てておく必要がある。

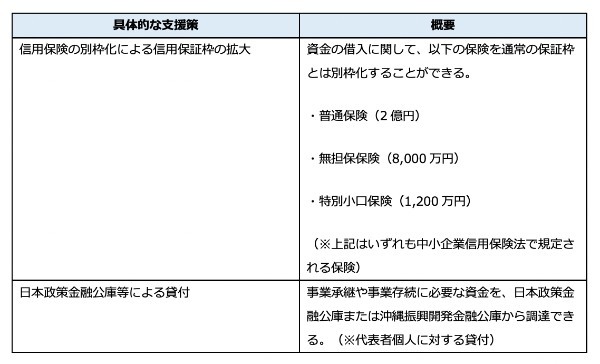

金融支援

金融支援は、「中小企業における経営承継の円滑化に関する法律」における柱として機能する支援策だ。この制度は、事業承継に伴って取引・資金調達等に支障が生じている企業を対象としたものであり、経済産業大臣からの認定を受けることによって、以下の支援を利用できるようになる。

いずれも中小企業の資金不足を解決してくれる支援策だが、これらを利用するには都道府県知事から認定を受けることが必要だ。また、金融機関や信用保証協会による審査も実施されるため、本格的な資金不足へと陥る前に申請しておきたい。

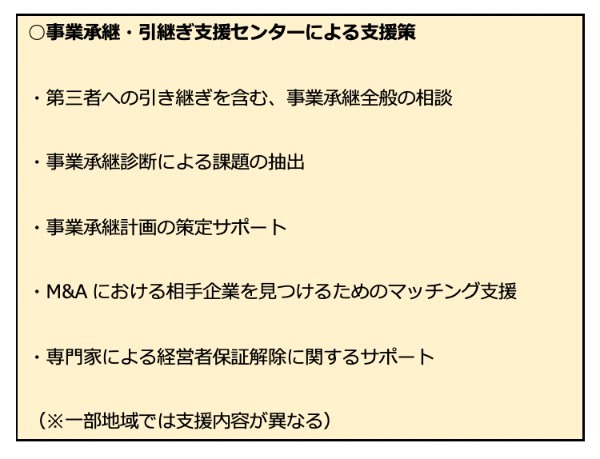

事業承継・引継ぎ支援センター

事業承継・引継ぎ支援センターは、経済産業省が運営する公的な相談窓口だ。日本全国に窓口が存在しており、主に以下の支援が無料で提供されている。

専門家派遣については費用が発生することもあるが、事業承継全般のサポートを受けられる点は非常に心強い。電話による連絡も受けつけているため、近くに窓口がない場合は気軽に問い合わせをしてみよう。

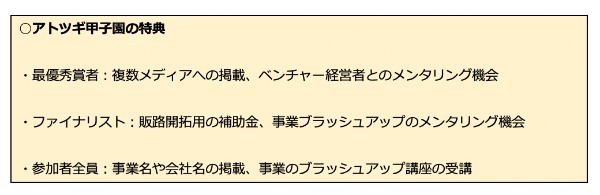

アトツギ甲子園

アトツギ甲子園は、中小企業庁が開催している後継者候補(39歳以下)を対象としたコンテストである。先代経営者が培ったノウハウや経営資源をもとに、新たな製品やサービス、貢献活動などのアイデアを発表する場であり、上位入賞者や参加者には次のような特典が授与される。

アトツギ甲子園に後継者を参加させると、向上心や責任感などを鍛えられる可能性がある。また、人脈を広げられる場でもあるので、後継者に意欲がある場合はぜひ参加を検討しよう。

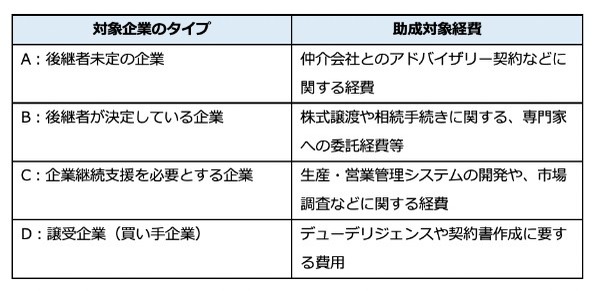

事業承継支援助成金(東京都)

東京都の事業承継支援助成金は、事業承継のプロセスの中で生じた経費の一部を助成している制度だ。対象となる企業は以下の4タイプに分けられており、それぞれ助成対象となる経費が異なっている。

いずれのタイプも助成率は3分の2以内であり、最大で200万円の助成金が支給される(下限額20万円)。ただし、申請受付期間が約1ヵ月と短いため、利用する企業は毎年の実施期間をこまめにチェックしておきたい。

なお、東京都は産業労働局と協力する形で、ほかにも次のような支援策を実施している。

ほかの地域についても、独自のサポート体制を築いている自治体がいくつか見受けられるので、各自治体のホームページなどから実施されている支援策を確認しておこう。

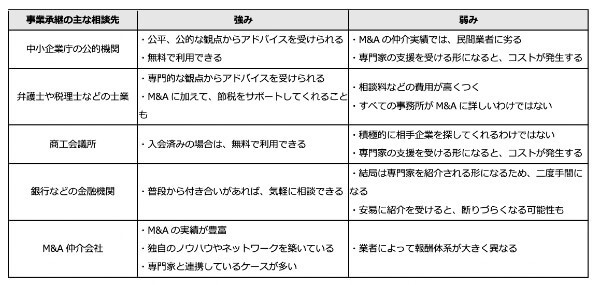

事業承継の相談先は?

事業承継の相談先は、公的な窓口以外にも数多く存在している。どの相談先も中小企業の助けにはなってくれるが、相談先によってサービス内容やサポート内容は大きく異なるので注意が必要だ。

相談先の強みと弱みをしっておこう

そこで以下では事業承継の主な相談先と、各相談先の強み・弱みを簡単にまとめた。

公的な窓口や金融機関に相談をすると、結局は専門家を紹介される形になるケースが多い。また、弁護士などの士業については、得意分野に偏りがある可能性が高いので、依頼する業務の範囲を慎重に決める必要があるだろう。

このように考えると、スムーズに事業承継を進めたい場合には「M&A仲介会社」が望ましい選択肢となる。仲介会社は計画立案の段階から手広くサポートしてくれることが多いため、経営者の手間も大きく削減できるはずだ。

事業承継の相談先はどこがいい? 相談先別の特徴、強み・弱みを比較

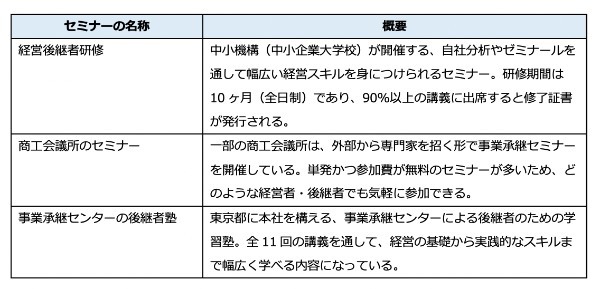

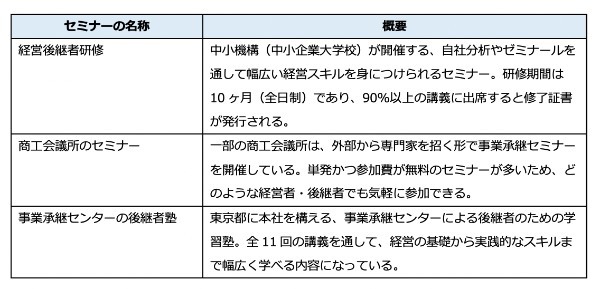

セミナーへの参加や書籍の活用も一つの手段

事業承継に関する情報収集をする際には、セミナーへの参加や書籍の活用も検討したい。

基本的に費用はかかるが、講師として専門家が招かれるセミナーやスクールでは、実用的な知識を短期間で学べる。また、事業承継の仕組みや税制などが分かりやすくイラスト化された書籍を活用すれば、事前知識がない経営者でも簡単に理解を深められるだろう。

情報収集に役立つセミナー

民間企業が開催しているものを含めると、事業承継に関するセミナーは全国のあらゆる地域で開催されている。具体的にどのようなセミナーがあるのか、以下では多くの経営者から注目されているものを3つ紹介しよう。

セミナーにはさまざまな種類があり、なかには数ヵ月をかけて専門的な知識を学べるものもある。ただし、難易度が高すぎると講義についていけなくなる恐れがあるため、自分や後継者のレベル感に合ったものを選ぶようにしたい。

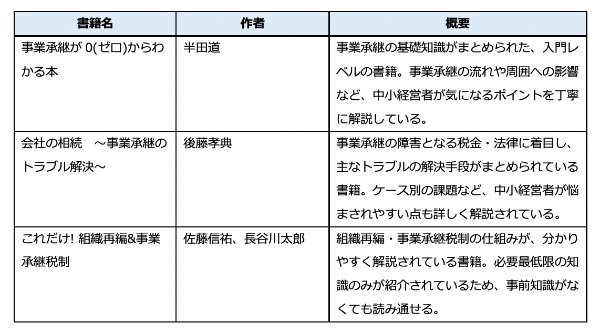

情報収集に役立つ書籍

次は、事業承継の情報収集に役立つ書籍を紹介しよう。

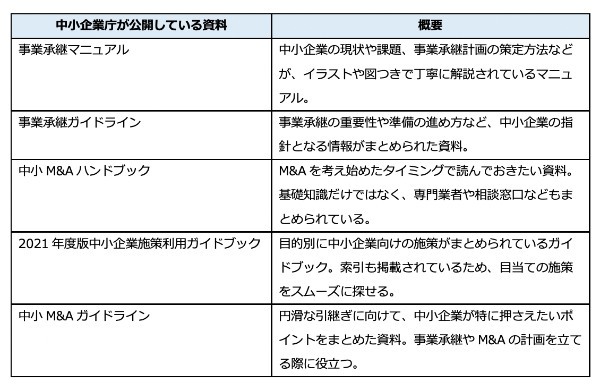

上記のほか、中小企業庁が公開している資料もぜひ活用しておきたいツールだ。中小企業庁は事業承継を学ぶためのツールとして、5つの資料を公式サイト上で無料公開している。

これらの資料は広報冊子として取り寄せることも可能なので、後継者や従業員の育成手段としてもぜひ活用していきたい。

事業承継で発生する税金やコスト

中小企業が事業承継を行うと、移転させる株式や事業などに応じてさまざまな税金が発生する。また、専門家に支払う成功報酬や着手金など、税金以外のコストも軽視できない。

ここからは、事業承継に伴って発生する費用を徹底的にまとめたので、一つずつ確認しながら計画の策定に活かしていこう。

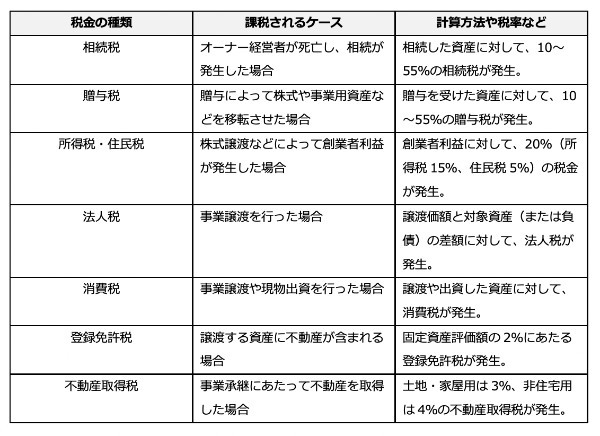

事業承継で発生する税金

事業承継で発生する税金には、相続税や贈与税、所得税、法人税などがある。それぞれ発生条件が異なるため、自社のケースと照らし合わせながら確認していこう。

上記のうち相続税・贈与税の2つは、事業承継税制を活用することで大幅な軽減措置を受けられる。そのほかの税金についても、状況や時期によっては軽減される可能性があるため、事業承継の計画時には各税金に分けて節税対策を考えておきたい。

税金以外で発生するコスト

税金以外で発生する主なコストとしては、各専門家に支払う報酬(サービスの利用料)が挙げられる。どのような報酬体系が採用されているのか、以下では専門家ごとに分けて紹介していく。

・M&Aアドバイザーに支払う費用

M&Aアドバイザーや仲介業者に支払う報酬は、成果報酬型で計算されることが多い。計算方法としては、取引金額が多いほど料率が下がる「レーマン方式」が多く採用されており、取引金額が5億円以内であれば料率5%が相場となる。

そのほか、依頼先によっては着手金や相談料、中間金などが発生する点も注意しておきたいポイントだ。これらの費用が一切かからないケースもあるが、依頼先によっては成果報酬以外で数十万~数百万円の料金が発生する。

また、買い手側として依頼をする場合は、これらの費用に加えて「デューデリジェンス費用」も負担しなければならない。中小規模のM&Aでも、会計・税務・法務デューデリジェンスを行うと数十万~数百万円のコストが発生するため、実施するデューデリジェンスの内容は全体の予算を意識して調整しよう。

弁護士に支払う費用

弁護士に支払う報酬は、依頼先と顧問契約をしているかどうかによって異なる。

例えば、事業承継専門の弁護士として顧問契約をする場合は、月額30万円ほどから依頼をすることが可能だ。月額にすると3万~5万円程度であり、契約内容に含まれるサービスであれば顧問契約料だけで利用できる。

一方で、顧問契約をしていない弁護士に依頼をする場合は、着手金や成功報酬、手数料など多くのコストが発生する。また、時間制の報酬を採用している弁護士も多いため、各事務所の料金体系は細かくチェックしておきたい。

会計士や税理士に支払う費用

会計士や税理士に支払う費用も、基本的には弁護士と同じだ。事務所によって採用している料金体系は異なり、顧問契約の有無によっても負担する費用は変わってくる。

ただし、会計士や税理士は、事業承継をトータル的に支援するようなサービスを提供していることが多い。この場合の相場は30万円からであり、相談先によってはM&Aアドバイザーと同様のサポートを受けることができる。

ちなみに、事務所によってはデューデリジェンスや企業価値の算定など、特定のプロセスのみを行うサービスも提供している。

多角的に情報収集を行い、慎重に計画と行動を

特に経営者が高齢にさしかかった企業にとって事業承継はすぐにでも取り組んでおきたい課題だ。仮に後継者が見つかっていたとしても育成や引き継ぎにはある程度の時間を要する。ただし事業承継にはさまざまな形があり、進め方で経営状況が大きく左右されることもあるので計画は慎重に立てる必要があるだろう。

これから計画を立てる中小経営者は、基礎知識を身につけたうえで情報収集を多角的に行い、さらに視野を広くして行動を始めてほしい。

事業承継に関するQ&A

Q.事業承継では何を引き継ぐの?

A.経営承継円滑化法で「事業承継」という言葉を頻繁に使われているように事業承継の場面では、経営者としての責任、権利・義務、特許などの知的財産、ノウハウ、取引先との関係など目に見えるものだけではなく精神的なものまで含めて引き継ぐことになる。引き継ぐものは、会社が所有する財産や資産など形のあるものだけではなく先代の経営者の理念、伝統、文化などの目に見えない抽象的なものまで含まれるため「事業承継」という言葉が一般的に使われる。

Q.なぜM&Aによる事業承継が増えているの?

A.経営者が高齢になり後継者不在により廃業を予定している企業は多い。しかしなかには、永年培った技術とノウハウから同業他社と比べて好成績を残している企業も存在する。現経営者は、自社の株式を売却することで会社・事業の売却益が手元に残るため、売却時点での企業価値が高ければ、多額の利益を得ることも可能だ。

また経営者本人の個人保証を解除したり後継者問題を一気に解決したりできる点もM&Aの大きな魅力といえる。後継者不足の解決策としては非常に効果的なため、中小企業においてもM&Aによる事業承継が増加傾向だ。

Q.事業承継税制とは何?

A.一般的に事業承継税制とは、相続税・贈与税の納税猶予を受けられる制度のことを指す。要件を満たすことでこれらの税金が免除される可能性がある。2018年度の税制改正で中小企業の事業承継税制が大きく改正され、特例措置による大幅な拡充があった。

一般措置、特例措置ともに「非上場株式等に係る相続税・贈与税の納税猶予制度」と「個人の事業⽤資産に係る相続税・贈与税の納税猶予制度」の2つがある。特例措置の適用を受けるためには、都道府県庁に「特例承認計画」を提出して認定を受けるなどの要件を満たすことが必要だ。

なお2019年度の税制改正では、法人だけではなく個人版事業承継税制も設けられ個人事業者であってもメリットは大きい。

事業承継・M&Aをご検討中の経営者さまへ

THE OWNERでは、経営や事業承継・M&Aの相談も承っております。まずは経営の悩み相談からでも構いません。20万部突破の書籍『鬼速PDCA』のメソッドを持つZUUのコンサルタントが事業承継・M&Aも含めて、経営戦略設計のお手伝いをいたします。

M&Aも視野に入れることで経営戦略の幅も大きく広がります。まずはお気軽にお問い合わせください。

【経営相談にTHE OWNERが選ばれる理由】

・M&A相談だけでなく、資金調達や組織改善など、広く経営の相談だけでも可能!

・年間成約実績783件のギネス記録を持つ日本M&Aセンターの厳選担当者に会える!

・『鬼速PDCA』を用いて創業5年で上場を達成した経営戦略を知れる!