家族が死亡したときに、残された相続人が続けて死亡するケースがあります。特に、相続手続きの途中で死亡した場合は2つの相続を同時に進めることになり、手続きが複雑になります。

この記事では、相続税を申告する前に相続人が死亡したときはどうすればよいか、相続税を専門にしている税理士が解説します。

1.相続税申告の前に相続人が死亡したときはその人の相続人が代わりに申告

相続税の申告は、被相続人の死亡を知った日の翌日から10か月を経過する日までに行う必要があります。

相続人が相続税を申告する前に死亡した場合は、その人の相続人が代わりに申告することになります。この場合の申告期限は、相続人の死亡を知った日から10か月を経過する日まで延長されます。

この章では、祖父に続いて父が死亡した場合と父に続いて母が死亡した場合について、誰が代わりに申告して申告期限はいつになるかの具体例をお伝えします。

1-1.祖父に続いて父が死亡した場合

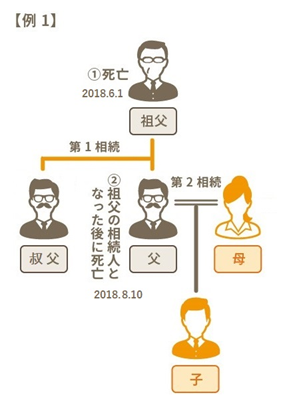

【例1】

2018年6月1日に祖父が死亡し、続いて8月10日に父が死亡しました。

祖父の死亡による相続(第1相続)では父と叔父が相続人となり、父の死亡による相続(第2相続)で母と子が相続人となります。 (画像=税理士が教える相続税の知識)

(画像=税理士が教える相続税の知識)

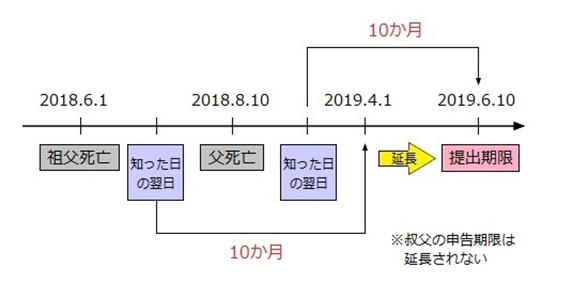

【例1】では、第1相続の相続税の申告期限は、祖父の死亡を知った日から10か月が経過する2019年4月1日となります。しかし、第1相続で相続税を申告するべきであった父は、申告書を提出しないまま2018年8月10日に亡くなってしまいました。

父が提出するべきであった第1相続の相続税の申告書は、父の相続人である母と子が共同で提出します。申告の期限は、父の死亡を知った日の翌日から10か月を経過する日である2019年6月10日まで延長されます。申告書の提出先は祖父の住所を管轄する税務署です。

なお、第1相続のもう一人の相続人である叔父は、本来の申告期限である2019年4月1日までに相続税を申告しなければなりません。相続人死亡のケースでは、同じ第1相続であっても申告する人によって相続税の申告期限が異なるため注意が必要です。

1-2.父に続いて母が死亡した場合

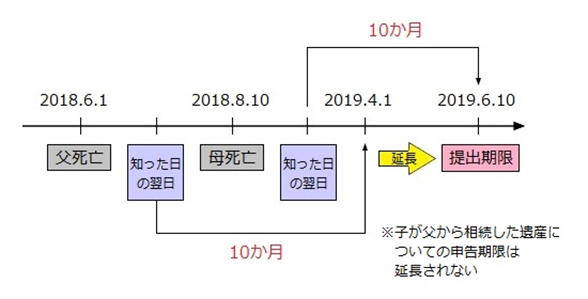

【例2】

2018年6月1日に父が死亡し、続いて8月10日に母が死亡しました。

父の死亡による相続(第1相続)では母と子が相続人となり、母の死亡による相続(第2相続)では子が相続人となります。 (画像=税理士が教える相続税の知識)

(画像=税理士が教える相続税の知識)

【例2】では、第1相続の相続税の申告期限は、父の死亡を知った日から10か月が経過する2019年4月1日となります。しかし、第1相続で相続税を申告するべきであった母は、申告書を提出しないまま2018年8月10日に亡くなってしまいました。

母が提出するべきであった第1相続の相続税の申告書は、母の相続人である子が提出します。申告の期限は、母の死亡を知った日の翌日から10か月を経過する日である2019年6月10日まで延長されます。申告書の提出先は父の住所を管轄する税務署です。

なお、第1相続で子が父から相続した遺産があれば、その遺産についての相続税の申告期限は延長されず、2019年4月1日までに申告しなければなりません。同じ第1相続であっても、誰が相続したかによって相続税の申告期限が異なるため注意が必要です。

2.死亡した人の代わりに提出する相続税申告書には付表が必要

死亡した人の代わりに提出する相続税申告書は、死亡した人が申告するものとして作成します。そのうえで、死亡した人と代わりに申告する人の両方の住所や氏名などを記入します。

必要な申告書の様式と記入方法は、代わりに申告する相続人が複数いる場合と1人の場合で異なります。

2-1.代わりに申告する相続人が複数いる場合

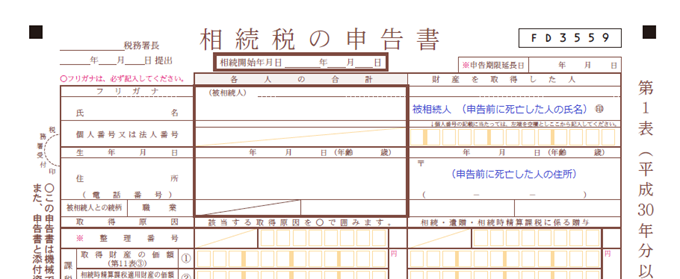

前章の【例1】のように死亡した人の代わりに申告する相続人が複数いる場合は、相続税申告書第1表の付表1に必要事項を記入して添付します。

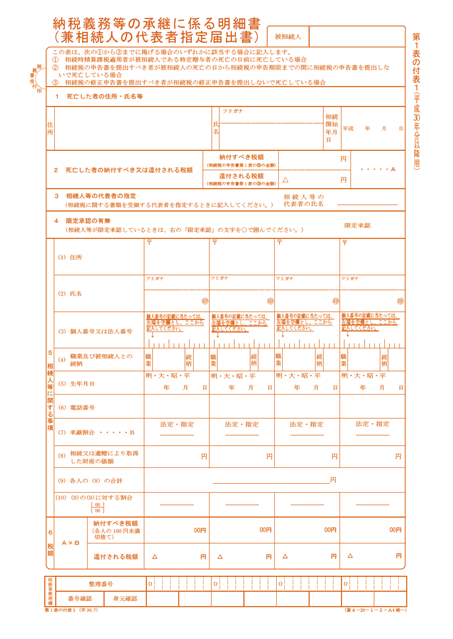

相続税申告書 第1表の付表1

納税義務等の承継に係る明細書(兼相続人の代表者指定届出書)

相続税申告書第1表の付表1には、次のような事項を記入します。

・申告前に死亡した人の住所・氏名・死亡年月日

・死亡した人が納付するはずだった相続税の額

・相続人(死亡した人の代わりに申告する人)の代表者の氏名

・相続人全員の住所・氏名・マイナンバーなど(押印も必要)

・各相続人が遺産を承継した割合

・各相続人が負担する相続税の額

相続税申告書第1表の「財産を取得した人」の欄には、申告前に死亡した人の氏名・住所を記入し、氏名の前には「被相続人」と記入します。

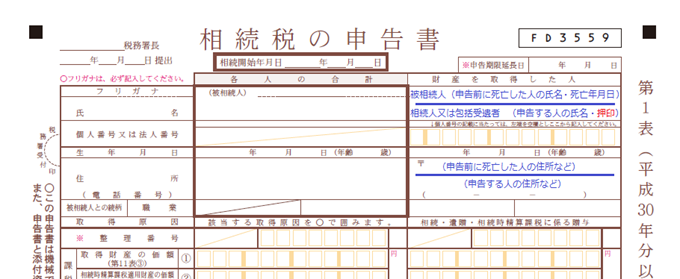

2-2.代わりに申告する相続人が1人の場合

前章の【例2】のように死亡した人の代わりに申告する相続人が1人の場合は、相続税申告書第1表に必要事項を記入します。第1表の付表1は必要ありません。

相続税申告書第1表の「財産を取得した人」の氏名・住所の欄は2段に分け、それぞれ次のように記入します。

・各欄の上段:申告前に死亡した人の氏名・住所を記入します。氏名の前に「被相続人」と記入し、氏名の上部に死亡年月日を記入します。

・各欄の下段:代わりに申告する人の氏名・住所を記入します。氏名の前に「相続人又は包括受遺者」と記入し、氏名の欄に押印します。

3.遺産をどのように分割するかは十分に検討を

【例2】のように先に父が死亡して続けて母が死亡した場合は、第1相続で父の遺産をどのように分割するかを十分に検討する必要があります。

(画像=税理士が教える相続税の知識)

(画像=税理士が教える相続税の知識)ケース1:父の遺産をすべて母が相続する(子は相続しない)

第1相続で配偶者の税額軽減を適用すれば、母が負担するべき相続税は軽減され、場合によっては税額が0になることもあります。ただし、配偶者の税額軽減を適用するときは税額が0であっても申告が必要で、子が母のかわりに申告をしなければなりません。第2相続では、子が母から相続した遺産について相続税の申告が必要になります。

ケース2:父の遺産をすべて子が相続する(母は相続しない)

第1相続で母が相続する遺産はないため、子は母の代わりに相続税を申告する必要はありません。自身が父から相続した遺産について申告しますが、配偶者の税額軽減を適用できないため母が相続する場合に比べて相続税は高くなります。第2相続では、母に固有の財産がなければ相続税の申告は必要ありません。母の財産が相続税の基礎控除額を超える場合は、子が母から相続した遺産について相続税の申告が必要になります。

ケース1とケース2の違いは、第1相続だけでなく第2相続の相続税の金額にも影響します。配偶者の税額軽減だけでなく、小規模宅地等の特例や相次相続控除が受けられるかどうかも考慮する必要があります。

どのように遺産を分割すれば税制上有利になるかは、相続税に詳しい税理士に依頼してシミュレーションすることをおすすめします。

4.まとめ

以上、相続税申告の前に相続人死亡となったときの相続税申告の方法についてお伝えしました。

相続税申告の前に相続人が死亡したときは、その死亡した人の相続人が代わりに申告することになります。申告期限は本来の期限から延長され、本来提出すべきであった人の死亡を知った日から10か月後となります。

続けて配偶者が死亡したときは、2回の相続でどのように遺産を分割するかによって相続税の金額が変わることがあります。相続税に詳しい税理士に相談して、十分に検討することをおすすめします。

(提供:税理士が教える相続税の知識)