法人向けの保険である「経営者保険」は節税対策にも用いられていたが、2019年に支払保険料の税務上の取り扱いが見直され、経営者保険の節税効果にも大きな影響が出た。今回は、経営者保険の見直しの詳細や、経営者保険の節税効果の有無や活用法などについてお伝えする。

目次

経営者保険の見直しが行われた背景

法人が加入する生命保険のうち「定期保険」の保険料は、法人税法において「前払保険料」と「掛け捨て部分の保険料」に分けて取り扱われており、「前払保険料」は、資産計上において掛け捨て部分の保険料が期間の経過に応じて損金算入される。

本来、年齢が上がると共に死亡リスクも高まるため保険料も上がっていくが、生命保険の保険料は保険期間で平準化しているため、支払保険料は保険期間中変わらないというのが原則である。

ただ、保険期間が長期にわたる「長期平準定期保険」や、保険期間中に保険金額が増える「逓増定期保険」は多額の前払保険料が含まれており、加入期間中の保険料の一部を損金算入しつつ、中途解約時には前払保険料の多くが返金される商品であった。

このような保険については、個別通達によって支払保険料の損金算入時期等の取扱いが適正化され、医療保険やがん保険などの「第三分野」の保険についても、保険料の取り扱いが通達によって随時定められてきた。

しかし、これらの通達が出されてから年数が経過したことや以下のような理由から、2019年の「法人税基本通達等の一部改正について」において、経営者保険の税法上のルールの見直しが通達された。

保険会社各社の商品設計の多様化や、加入者の長寿命化などによって、保険料に含まれる前払部分の割合も変化してきた

個別通達に該当するかどうかで、類似の保険商品でも取扱いに差異がある

加入者の年齢や保険期間の期間によっては、保険料の前払い部分の割合が高い同一の商品でも取扱いが異なる

個別通達に定める「第三分野保険」以外は、その取扱いが明確ではなかった

経営者保険の税法改正によって、類似する商品や第三分野保険の取扱いが変わらないように、定期保険や第三分野保険の保険料に関する取扱いが統一されている。行き過ぎた「節税」を行う保険商品にメスが入ったということである。

事業承継・M&Aをご検討中の経営者さまへ

THE OWNERでは、経営や事業承継・M&Aの相談も承っております。まずは経営の悩み相談からでも構いません。20万部突破の書籍『鬼速PDCA』のメソッドを持つZUUのコンサルタントが事業承継・M&Aも含めて、経営戦略設計のお手伝いをいたします。

M&Aも視野に入れることで経営戦略の幅も大きく広がります。まずはお気軽にお問い合わせください。

【経営相談にTHE OWNERが選ばれる理由】

・M&A相談だけでなく、資金調達や組織改善など、広く経営の相談だけでも可能!

・年間成約実績783件のギネス記録を持つ日本M&Aセンターの厳選担当者に会える!

・『鬼速PDCA』を用いて創業5年で上場を達成した経営戦略を知れる!

経営者保険の税制上の取り扱いは?

経営者保険の見直し後は、生命保険の支払保険料はどのように取り扱われることになったのだろうか。

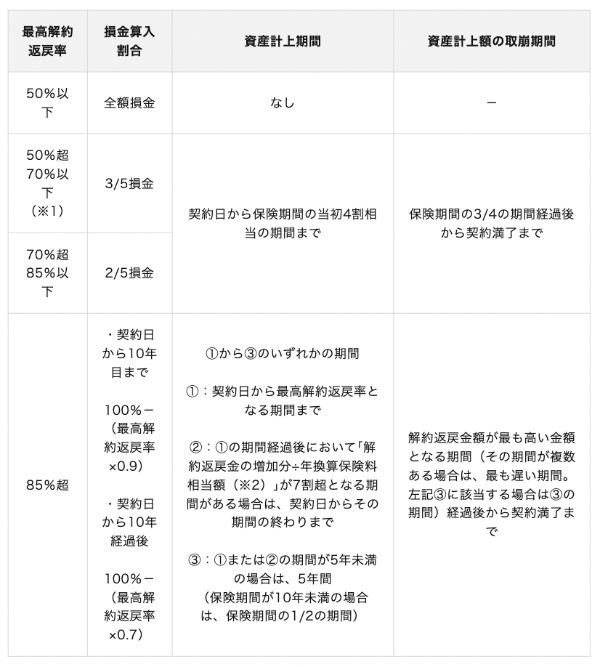

ここでは、2019年に見直された経営者保険の内容のうち、定期保険と第三分野保険の保険料の取り扱いについて説明する。

・定期保険及び第三分野保険(医療保険等)の支払保険料の取り扱い

【契約形態】

契約者:法人

被保険者:役員・従業員

死亡保険金受取人:法人

(※1)最高解約返戻率50%超70%以下で、一被保険者あたりの年換算保険料相当額が30万円以下(全保険会社の契約を通算)となる契約については全額損金算入。

(※2)年換算保険料相当額=支払保険料の総額÷保険期間の年数

(注)保険期間が「終身」の第三分野保険は、保険期間開始日から被保険者の年齢が116歳に達する日までを計算上の保険期間とみなす。

最高解約返戻率とは、その保険商品の期間中で最も高い解約返戻率を指す。

例えば、期間中の最高返戻率が90%の商品の場合、契約から10年間は「100%-(90%×0.9)=19%」の保険料が損金に算入される。従来であれば、商品によって全額損金・1/2損金算入が可能であったが、大幅に損金算入割合が下がったことになる。

また、最高解約返戻率が50%以下の商品は全額損金算入できるが、中途解約した場合の返戻金が少ないため、「節税」という面では効果が期待できないと言える。

なお、上記の計算は加入を検討する法人が行う必要は無く、各保険会社が保険商品ごとに最高返戻率によってどのような税務上の処理を行うかを明確にしてくれる。

経営者保険に節税効果はある?生命保険に加入する際の注意点

法人が加入する生命保険である経営者保険に、「節税」効果はあるのだろうか。結論から言うと、あくまでも保険料の損金算入による税の繰り延べ効果はあるものの、原則として節税効果は無いということになる。

実際に今回の通達を受けて生命保険協会は、保険商品の目的の明確化や経営者保険の税務上の留意点などについてのガイドラインを作成し、会員である各生命保険会社に保険商品に関して適正な表示をするよう求めている。

また、取り扱う商品の、保証内容や経営者保険の節税効果などを説明する際の注意喚起文書も作成されており、「節税」を前面に出した保険募集を行わないよう各生命保険会社に求めている。

経営者保険への加入について保険会社に相談した際に、上記のガイドラインや注意喚起文書に従わず、節税効果を謳った加入を受けた場合には注意が必要である。

経営者保険は目的を明確にして加入を検討する

経営者保険への加入を検討する場合には、本来の機能である不慮のトラブル発生時の保障に対する準備を目的として検討し、過度な節税効果等を求めるべきではないと考える。

もちろん、経営者保険には、従来の活用方法である退職金財源の準備も行えるが、返戻率等ではなく退職時期の受取額を重視して退職後の資金準備を行うなど、以前とは経営者保険への考え方を変えていく必要があるのではないだろうか。

在職中の経営者の死亡リスクや保証債務リスクに備えるのであれば、解約返戻金の無い商品を選択することで支払保険料を抑え、その保険料は全額損金算入することも可能となる。経営者を含む従業員の福利厚生を考えるのであれば、養老保険や医療保険の活用も検討できる。

経営者保険については、節税目的ではなく保障や福利厚生に活用するなど、加入目的を明確にして検討していくことが今後は重要となる。

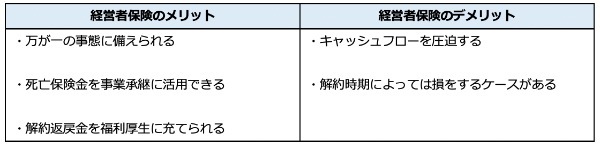

経営者保険に加入するメリット・デメリットとは?

経営者保険に加入する目的は、前述の節税だけではない。実際にはどのようなメリット・デメリットがあるのか、以下で簡単に見ていこう。

基本的に経営者保険は、事故や病気など万一の事態に備えるためのものだ。また、死亡保険金や解約返戻金を活用することで、事業承継や福利厚生の充実をスムーズに進められる可能性がある。

一方で、キャッシュフローに余裕がない事業主が加入すると、保険料によって財務状態が圧迫されてしまう。時期によっては十分な解約返戻金を受け取れない恐れもあるため、加入前には支払いや解約までのプランを綿密に立てておく必要があるだろう。

経営者が活用できる生命保険の加入例

経営者保険の法改正や節税効果についてはご理解いただけたであろうか?ここでは、経営者が活用できる5つの保険を紹介する。

1.定期保険(長期平準定期保険等)

経営者死亡時のリスクと合わせて退職時の退職金財源の確保を目的とするならば、定期保険への加入が考えられる。

定期保険は、最高解約返戻率によって税務上の処理が異なるものの、最高解約返戻率が「70%超85%以下」となる商品であれば、支払い保険料の2/5が損金算入となり、退職予定時期に解約返戻率が最高となるように加入することもできる。

契約者:法人

被保険者:役員

死亡保険金受取人:法人

2.終身保険

終身保険への加入も検討できるであろう。支払保険料は資産計上となるが、退職時に解約をすれば退職金として経営者が保険金を受け取ることができる。名義変更を行えば保険契約そのものを経営者が受け取れ、経営者個人の相続対策等への活用も可能となる。

契約者:法人

被保険者:役員

死亡保険金受取人:法人

退職時には、解約するか以下のように名義を変更する。

契約者:法人→役員

被保険者:役員

死亡保険金受取人:法人→役員の家族

3.定期保険(無解約返戻金型等)

定期保険でも、退職金準備を兼ねるのではなく単に在職中の死亡保障を確保するのであれば、解約返戻金が無いか少ない商品で準備をすれば、保険料負担を抑えつつ大きな保障額を準備することも可能である。

契約者:法人

被保険者:役員

死亡保険金受取人:法人

保障期間は、「10年間」「退職時期まで」など保障ニーズに合わせて設定することができる。保険金額についても同様に選択可能だ。

4.定期保険(逓減定期保険・収入保障保険等)

経営者死亡時に債務が残ってしまうリスクを回避するのであれば、債務額の減少に合わせて保険金額も減少するように設定をして、「逓減定期保険」「収入保障保険」などへの加入も選択肢の一つである。

契約者:法人

被保険者:役員

死亡保険金受取人:法人

保険期間は債務返済年数に合わせて設定できる。保険金額は、保険期間中に残債額を下回らないように、万が一の時には債務を保険金で相殺できる金額で加入することをおすすめする。

5.養老保険

役員・従業員を含めた福利厚生としては「養老保険」が検討できる。普遍的加入(全員加入で保険金額が全員同額)が原則となるが、支払保険料の1/2が損金算入となり、役員・従業員の死亡保障と退職金の準備が可能となる。

契約者:法人

被保険者:役員・従業員(全員)

死亡保険金受取人:被保険者の遺族

満期保険金受取人:法人

経営者保険以外の節税対策は?考えたい3つの選択肢

経営環境の改善と節税を両立する方法は、経営者保険以外にも存在する。ここからは、中小経営者が検討したい3つの選択肢を紹介しよう。

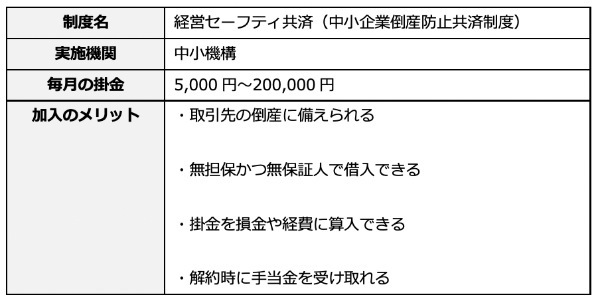

経営セーフティ共済

経営セーフティ共済(中小企業倒産防止共済制度)は、取引先の倒産に備えられる中小機構の制度である。要件を満たすと、掛金の最大10倍にあたる金額(※8,000万円が上限)を借入でき、担保や保証人が求められることもない。

支払った掛金はすべて損金に算入できるため(※個人事業主の場合は経費)、経営セーフティ共済では経営リスクを抑えながら節税に取り組める。掛金を40ヶ月以上納めることで、返戻率100%の解約手当金を受け取れる点も大きなメリットだろう。

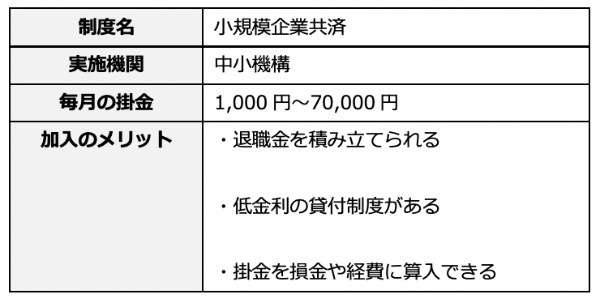

小規模企業共済

小規模企業共済も、中小企業や個人事業主のために実施されている中小機構の制度だ。この制度では、掛金の拠出によって退職金を積み立てることができ、資金調達のサポートとして低金利の貸付制度も用意されている。

経営セーフティ共済と同じく、毎月の掛金をすべて損金に算入できるため、小規模企業共済は節税効果も大きい。退職金の受け取りに際して、「一括」「分割」「一括・分割の併用」の3つの方法から選べる点も魅力的なポイントだろう。

役員社宅制度

役員社宅制度の導入は、福利厚生の充実と節税を両立できる方法である。

会社名義で役員が住む賃貸物件を契約すると、会社が支払った家賃をすべて損金に算入できる。キャッシュフローが圧迫される恐れはあるが、役員のモチベーションアップにもつながる施策なので、積極的に検討したいところだ。

また、負担する家賃に合わせて役員報酬を調整すれば、社会保険料が減ることで支出を抑えられる可能性がある。ただし、報酬の変更は日常生活にも影響を及ぼすため、各役員の事情は先に調べておかなければならない。

役員個人が支払った場合と細かく比較しながら、自社にとってベストな社宅制度を検討してみよう。

個人事業主は法人保険で節税できる?

個人事業主も法人保険には加入できるが、毎月支払った保険料を経費にすることは原則認められていない。法人と同じように経費計上すると、税務調査が入った際にその部分を指摘され、ペナルティを科される恐れがある。

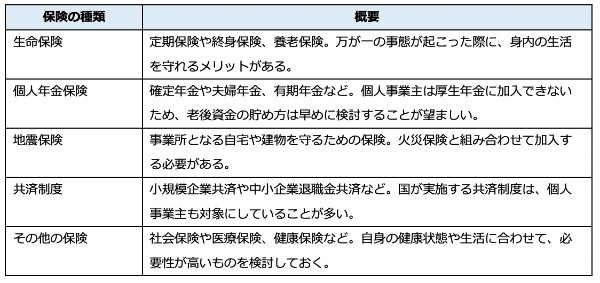

したがって、個人事業主が法人保険に加入する場合は、あくまで「福利厚生」や「リスク回避」として活用することが重要だ。では、個人事業主が加入を検討すべき保険にはどのようなものがあるだろうか。

上記のような保険に加入しておくと、事故やケガ、病気、災害などのトラブルに備えられる。個人事業主は経営状態が変わりやすいため、安定性を高める意味でも保険に加入しておくと安心だ。

ただし、毎月の保険料は大きな負担となるため、必要性が高いものに絞って加入する必要がある。

すでに経営者保険では節税できない!節税目的なら別の方法を

法人が加入する生命保険である経営者保険は、保険料の一部が損金算入されて解約返戻金も受け取ることができるが、節税効果がほとんどない商品である。

経営者保険は、あくまでも節税ありきではなく、残された役員や従業員の保障など、経営者保険の本来の目的を果たすために加入を検討すべきである。

事業承継・M&Aをご検討中の経営者さまへ

THE OWNERでは、経営や事業承継・M&Aの相談も承っております。まずは経営の悩み相談からでも構いません。20万部突破の書籍『鬼速PDCA』のメソッドを持つZUUのコンサルタントが事業承継・M&Aも含めて、経営戦略設計のお手伝いをいたします。

M&Aも視野に入れることで経営戦略の幅も大きく広がります。まずはお気軽にお問い合わせください。

【経営相談にTHE OWNERが選ばれる理由】

・M&A相談だけでなく、資金調達や組織改善など、広く経営の相談だけでも可能!

・年間成約実績783件のギネス記録を持つ日本M&Aセンターの厳選担当者に会える!

・『鬼速PDCA』を用いて創業5年で上場を達成した経営戦略を知れる!