こんにちは、相続税専門の税理士法人トゥモローズの角田です。

相続した遺産に対しては、相続税がかかりますが、「できることなら少しでも相続税を抑えたい」と考えている人は多いと思います。

相続税は事前に対策をすることで、数百万から数千万といった額を節税することも可能になります。

しかし、相続が始まってからでは遅いので、あらかじめ必要な知識をまとめて仕入れておくことが必要です。

そこで、この記事では、「相続税対策=相続税の節税方法」を大きく2つ(生前贈与と不動産活用)に分け、体系的かつ網羅的に解説しました。相続税対策をする上での参考になれば幸いです。

相続税の対策が必要な人はどんな人?

今回の記事は、将来の相続税をできるだけ抑えたいという人向けの記事です。

したがって、将来、相続税がかからない人は読まなくても問題ありません。

相続税がかかるかどうかは、被相続人(亡くなった人)の所有している財産が基礎控除(3,000万円+相続人の数×600万円)を超えるかどうかで判断します。

参考:相続税はいくらからかかる?仕組みと判断方法をわかりやすくシンプルに解説

相続税の仕組みと基本的な控除を知っておく

相続税対策をするにあたっては、相続税の仕組みと基本的な控除を知っておくことが必要です。

相続税は、相続した財産の総額から、ルールによって決められた額を差し引き、その残った額に対してかかってきます。この「ルールによって決められた額を差し引くこと」を控除と呼びます(参考:【相続税申告の基礎知識】基礎控除と法定相続人について詳しく解説します)。

ここでは、基本的な控除である以下の3つをご紹介します。

|

・配偶者控除(配偶者の税額軽減) ・生命保険・退職手当金の非課税枠 ・債務控除、葬式費用 |

配偶者控除(配偶者の税額軽減)

相続税の配偶者控除は、「配偶者が相続した財産のうち、1億6,000万円と配偶者の法定相続分のいずれか多い金額までは相続税がかからない」という制度です。

配偶者控除は強力な控除であるため、相続する財産の評価額にもよりますが、配偶者にはほとんどのケースで相続税がかからないと考えてよいでしょう。

詳しくは「相続税の配偶者控除(配偶者の税額軽減)で税額を抑える方法【注意点も合わせて解説】」をご覧ください。

生命保険・退職手当金の非課税枠

生命保険や死亡退職金には、基礎控除以外に「法定相続人の数×500万円」という非課税枠が用意されています。

例えば、法定相続人が配偶者・子2人の計3人であれば、生命保険・死亡退職金のうち、1,500万円までは相続税がかからないのです。

詳しくは「相続税申告と生命保険の関係をわかりやすく解説します」をご覧ください。

債務控除、葬式費用

相続税は不動産、現預金、有価証券などプラスの財産に対して課税されるものですが、借入金、未払金などの負債が亡くなった時点で存在する場合には、その負債をプラスの財産から控除することができます。

また、被相続人が亡くなった後に支払った税金や医療費などの債務は、相続財産からマイナスすることが可能です。また、葬式費用についても、一定のものは相続財産からマイナスできます。

債務控除と葬式費用については、別の記事で詳細をまとめています。

参考リンク:相続税申告 債務控除一覧 注意点を含めて解説

参考リンク:相続税申告 葬式費用 宿泊費、初七日、偲ぶ会など迷う項目を徹底解説

生前贈与による相続税対策【配偶者控除や教育資金の一括贈与】

いよいよここからが本題の主要な相続税対策の1つ目、生前贈与です。

生前贈与とは、被相続人となる人が亡くなる前に、相続人となる人に対して自身の預貯金や不動産といった財産を贈与することです。

生前贈与による相続税対策は、複数の種類や手法が存在します。その種類ごとに注意点などを踏まえてわかりやすく解説します。

暦年贈与

暦年贈与とは、年間110万円まで贈与税がかからないという制度を利用した相続税の節税対策です。

暦年贈与というように、110万円の判定は、「1月1日~12月31日」の期間で受けた贈与の合計額が110万円を超えているかどうかで判断します。

この110万円という金額はあげた側ではなく、もらった側で判定することに注意が必要です。

暦年贈与の具体例

例えば、父から100万円、母から100万円を長男に贈与したとします。

あげた側から見たら110万円以下ですが、もらった側は200万円となり110万円を超えてきますので、贈与税がかかります。

110万円の判定はもらった側で判定するということに注意しましょう。

また、贈与のやり方を間違えると、贈与が成立していないと税務署から否認される可能性もあります。

「名義預金として否認されない生前贈与のやり方! 4つの掟」に適切な贈与方法を解説していますので、ぜひ参考にしてみてください。

さらに、110万円を超えた贈与をして贈与税を払ったとしても、将来の相続税を考えると有利になる可能性もあります。これは、相続税と贈与税の税率差を活用した節税術となります(参考:相続税の税率について徹底解説!)。

暦年贈与による相続税対策は早めに始めるのがコツ

最後になりますが、暦年贈与により贈与した財産のうち、亡くなる前3年間の贈与財産は、相続税の対象となります。したがって、その部分の贈与についての節税効果はゼロとなります。

この暦年贈与による対策は、「早めに始める」というのが効果を上げる一番のコツなのです。

3年以内の贈与と相続税の詳細については、「相続開始前3年以内の贈与加算 パターン別に徹底解説」をご覧ください。

贈与税の相続時精算課税制度

暦年贈与と相対する方法が、相続時精算課税という生前贈与の制度となります。

相続時精算課税とは、贈与税を申告する際の特例です。特徴としては、以下のとおりです。

|

・一生で合計2,500万円までの贈与であれば、すべて非課税 ・2,500万円の非課税枠を超えた場合、税率は一律20% ・相続時精算課税を選択した場合、相続時にそれまで受けた贈与財産の額を加算する(暦年贈与の場合は亡くなる前の3年に限定) ・一度選択すると暦年贈与を選択することはできない |

しかし、相続時精算課税は原則として相続税の節税に向いていません。

なぜなら、「相続時精算課税を選択した場合、相続時にそれまで受けた贈与財産の額を加算する」という決まりがあるためです。

いくら贈与をしても、すべて相続税で精算されてしまうため、暦年贈与のような相続税の節税にはならないのです。

相続時精算課税制度の意味・効果

では、何のためにこのような制度が用意されているのでしょうか。

例えば、事業承継などにおいて、早めに経営権を後継者に渡したい場合、税率が高い暦年贈与しか方法がなければ、多額の贈与税がかかってしまいます。このような障害を回避する目的で、相続時精算課税という制度が平成15年に創設されました。

なお、「相続時精算課税制度を活用することは、全く相続税の節税にならないのか」というと、そういう訳でもありません。

例えば、将来値上がりが確実な財産や収益を生む財産は、相続税の節税になる可能性はあります。

まず、将来値上がりが確実な財産が相続税の節税になる理由は、贈与した財産は、相続税では贈与時の時価で持ち戻しされるためです。

すなわち、贈与時の時価が100、相続時の時価が500の財産があったとします。

精算課税で贈与した場合には、100で相続税を計算できますが、相続で取得した場合では、500に対して相続税がかかります。400も節税になるのです。

次に、収益を生む賃貸不動産などを精算課税で贈与した場合には、贈与後の賃料がもらった側に帰属することになるため、あげた側の財産を増えにくくする効果があるため相続税の節税に繋がるのです。

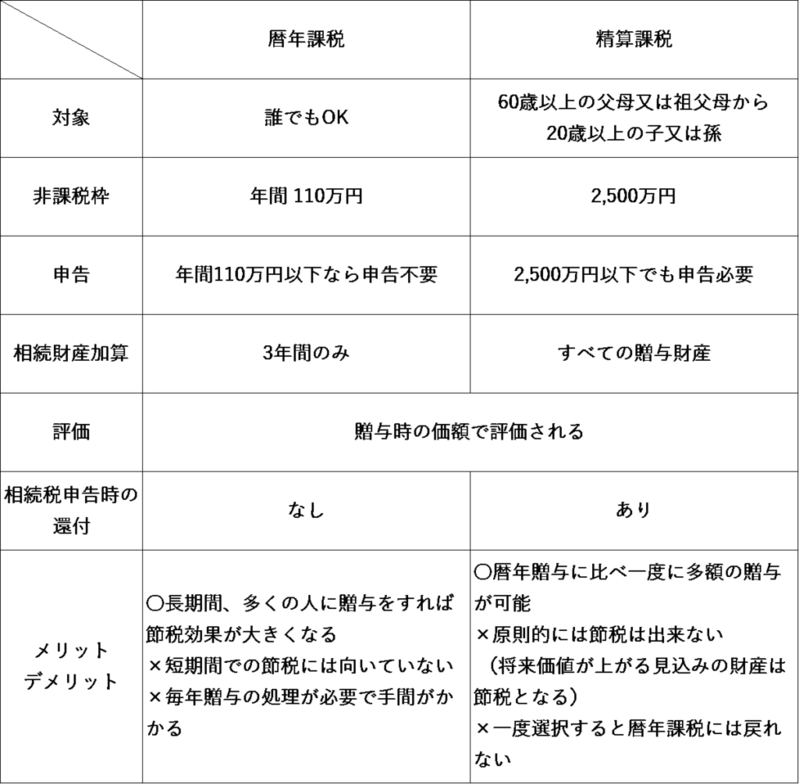

暦年贈与と相続時精算課税制度の比較表

以下に暦年贈与と相続時精算課税制度の違いをまとめました。

贈与税の配偶者控除

贈与税にも配偶者控除があります。別名、おしどり贈与とも呼ばれています。

「おしどり贈与」という名の根拠は、この制度が20年以上連れ添った夫婦にだけ認められている特例だからです。

具体的には、「婚姻期間が20年以上の夫婦間で、居住用不動産又は居住用不動産の購入資金の贈与をした場合には、2000万円の非課税枠が用意される」というものです。

私自身は、この制度の趣旨はとてもいいとは思うのですが、節税という観点ではおすすめしていません。

配偶者には相続税で大きな特例(相続税の配偶者控除)が用意されていますし、小規模宅地等の特例という特例も用意されています。

また、不動産を贈与するときには登録免許税が相続のときの5倍高くなりますし、相続のときにはかからない不動産取得税もかかります。

相続税の節税という観点でおしどり贈与をするなら一度試算をしてからの方がいいでしょう。相続税の節税ではなく、妻(又は夫)への感謝の気持ちでおしどり贈与をするなら大賛成です。

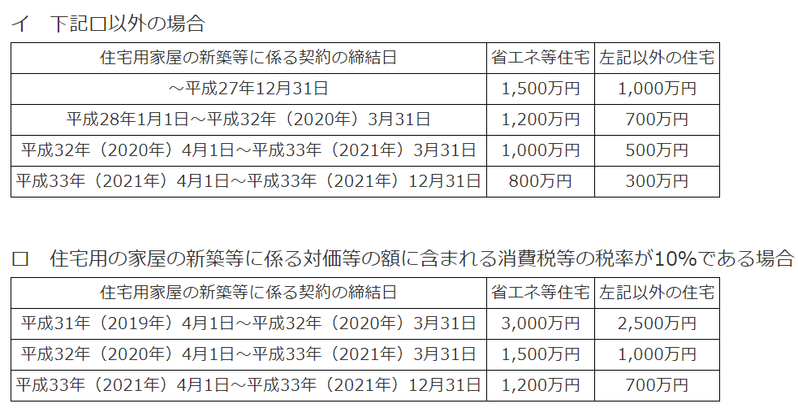

住宅取得等資金の贈与

両親や祖父母から住宅取得資金の贈与を受けた場合には、一定額まで贈与税が非課税となります。

具体的な非課税枠は下記を参照してください。

詳しい要件などは国税庁のホームページに詳しく載っていますので、必要に応じて確認してみてください。

直系尊属から住宅取得等資金の贈与を受けた場合の非課税|国税庁

教育資金の一括贈与

両親や祖父母から教育資金の贈与を受けた場合には、1,500万円の贈与税の非課税枠が用意されています。

相続税申告をやっていると、この教育資金贈与をしている家族が非常に多く、特例贈与の中でも人気の高い制度であると感じます。

詳細は「教育資金の一括贈与に係る贈与税の非課税措置の見直し」に詳しく書いてあるので、参考にしていただければと思います。

不動産(投資)による相続税対策【アパート・マンションへの購入と評価】

不動産も相続税の節税には非常に有効です。

なぜ不動産が相続税の節税になるかというと、ずばり、

「購入金額>相続税評価額」

となるためです。

他の預貯金、上場株式、投資信託、貸付金などの財産は、原則として購入金額=相続税評価額となるため、相続税の大幅な節税にはなりません。

すなわち、購入金額と相続税評価額の差をうまく利用して相続税の節税ができる財産、それが不動産なのです。

賃貸用アパート・マンションへの投資

不動産には大きく分けて「土地」と「建物」があります。

土地の相続税評価は、購入金額の約8割と言われています。

建物の相続税評価は、木造の場合には、購入金額(建築金額)の約4割、鉄骨鉄筋の場合には、購入金額の約6割といわれています。

すなわち、土地を5,000万円で買って、その後相続が発生するとその土地は4,000万円で評価ができるので、1,000万円の圧縮ができるわけです。これが、不動産が相続税の節税に非常に有効だと言われている所以(ゆえん)です。

賃貸用不動産による相続税の節税

また、不動産は賃貸に出すと、相続税評価額がさらに下がります。

土地に関しては約20%減、建物に関しては30%減となるのです。

したがって、相続税対策に有効な不動産は、賃貸アパートの建築や賃貸マンションの購入と言えるでしょう。

タワーマンションの節税効果

不動産による相続税対策の中でも、一番効果が高いと言われているのがタワーマンションの購入です。

タワーマンション、特に高層階はプレミアム等がついて購入金額が高くなりがちです。しかし、相続税評価にはそのプレミアム等は加味されません。つまり、タワマンの高層階は購入金額と相続税評価額の差が顕著に大きくなるのです。

1億で購入したタワーマンション1室の相続税評価額が2,000万円になるということも普通にあり得ます。

この差額の8,000万円が相続税の節税につながるのですが、相続開始直前にタワーマンションを購入して、相続後またすぐにそのタワーマンションを現金化するようなことをやると、税務署から購入金額で相続税評価をしろと指摘される可能性も高いです。

何事もやりすぎは禁物です。相続税の節税も節度を持ってやらなければいけません。

小規模宅地等の特例

不動産が相続税の節税に有効なもう一つの理由は、小規模宅地等の特例があるからです。

小規模宅地等の特例とは、亡くなった人が住んでいた土地については80%減、貸していた土地については、50%減ができる特例です。このような大きな特例もうまく利用すれば相続税をより抑えることができます。

ただし、小規模宅地等の特例は要件が細かく定められているので要件に合致しているかどうかの確認を忘れないようにしましょう。

税理士法人トゥモローズでは、小規模宅地等の特例に関する記事を数多く用意していますので、ぜひご覧ください。

地積規模の大きな宅地の評価

平成29年9月に従前の「広大地」に替わり「地積規模の大きな宅地の評価」という制度ができました。

興味のある方は以下をご覧ください。

広大地の抜本改正 地積規模の大きな宅地の評価(規模格差補正率)とは?

効果のない間違った相続税対策【現金と借金】

最後に、相続税の節税によくある「誤った節税方法」を解説します。

|

・現金・タンス預金での保管 ・名義預金 ・新たに借金をする |

現金・タンス預金での保管

相続税申告をやっていると、亡くなる前に預金を引き出して現金化、タンス預金化している人が非常に多いです。

「預金に入れていなければ相続税がかからないだろう」と考えている人もいるくらいです。

銀行に預けていようがタンス預金にしてようが、相続税の額は一切変わりません。

税務署も職権で預金の履歴を確認できますので、「預金からいくら引き出してタンス預金がいくらあるか」はすぐに分かってしまいます。

逆に税務署から変に怪しまれるため、現金やタンス預金を多額にしないほうが良いでしょう。

名義預金

名義預金とは、被相続人の名義ではない預金口座を、実質的に被相続人が管理していた場合に、その被相続人の預金とみなされる預金のことです。

要するに、子供の口座を親が管理している場合、子供の名義であっても、実質的には親の口座だろうということです。

名義預金とみなされた預金は、被相続人の財産として、相続税を計算することになります。

生前贈与による相続税の節税対策の解説をしましたが、贈与の方法を一つ間違えると名義預金として亡くなった人の財産を構成することとなります。贈与契約書の作成、贈与後の預金の管理をもらった側がやる等、贈与の方法を間違えないようにしましょう。

新たに借金をする

借金をすれば相続税が減らせると勘違いしている人も多いですが、借金自体は相続税に全く影響しません。

仮に、1億円の預金を持っている人が、2億円の借金をしたとします。その場合、預金3億から借金2億を引いて1億円が相続税の対象です。借金前と同じなのです。

また、借金には利息がかかるため、ただ借金をするだけでは資産が目減りするだけです。

借金自体が相続税の節税になるのではなくて、借金をして不動産を購入するから相続税の節税になるのです。

相続税対策は生前にしないと意味がない【まとめ】

相続税対策や節税方法について解説しました。

方法はいろいろとあるのですが、ポイントは「財産の評価額を抑える」「各種控除の制度を適切に使う」の2点です。

被相続人となる方が亡くなってからできる対策はないため、相続が発生することを見越した上で、進めていく必要があります。

また、行き過ぎた相続税対策は、税務調査で否認されてしまう可能性もあります。あくまでも無理のない範囲で適切に対策することを心がけましょう。(提供:税理士法人トゥモローズ)