割引手形とは、受け取った約束手形を支払期日より前に現金化することである。本来であれば数ヵ月先の支払期日に行われる約束手形の現金化を、割引手形を利用することで早められる。割引手形は、一般の融資と比べて手数料が安く、審査も通りやすいため、中小企業にとって利用しやすい資金調達法と言える。

この記事では、割引手形のメリットとデメリットや現金化する流れ、仕訳方法などについて徹底的に解説していく。

目次

割引手形とは?

割引手形とは、受け取った約束手形を支払期日より前に現金化することである。

手形で約束された支払いは、手形に記載されている支払期日より前に受けることができない。一般的に手形の支払期日は、3~4ヵ月先だ。それまでの間、どうしても現金が必要になることもあるだろう。その場合は、手形を割引して現金化する。

手形を割引くためには、銀行や手形割引業者を利用する。割引手数料を取られるが、早期に現金化できることがメリットであり、資金繰りに寄与する。ただし、割引手形が不渡りになると買い戻しの義務が発生する。

手形の割引は、消費貸借説や売買説など諸説あるが、支払期日が到来していない手形を申込人から金融機関が譲り受け、金融機関が支払期日までの割引料を差し引いて資金を交付する形態の融資である。したがって、特に銀行などでは、手形を振り出した企業だけでなく割引を申し込んだ人に対しても審査が行われ、与信状況が悪い場合は手形割引を断られることがある。

ただし、審査は一般的な融資と比べて通りやすい。また、割引手数料も融資の利息と比べれば安い。したがって、中小企業にとって割引手形は、利用しやすい資金調達法と言える。

割引手形と裏書手形、不渡手形の違い

割引手形と裏書手形、不渡手形の違いについて見てみよう。

裏書手形とは?

前述のとおり割引手形とは手形を現金化することだが、現金化に限らず支払いに対して使うこともできる。支払いに使う手形を「裏書手形」と呼ぶ。

「裏書手形」と呼ばれるのは、手形を譲渡して支払いを行う際に、手形の裏面に手形を譲渡した者の記名押印と、手形を譲り受けた者の記名押印がされるからだ。

このように裏書手形は支払いにも使えるため、手形を現金化する割引手形は裏書手形の一種と言える。手形を割引く際も、やはり裏書きを行う。

不渡手形とは?

不渡手形とは、手形の支払期日が来ても支払いが行われなかった手形のことだ。手形の支払いは、振出人の当座預金口座からの引き落としによって行われる。当座預金の残高が不足していた場合は支払いが行われず、その手形は不渡りとなる。

手形が不渡りになるケースには、以下の2パターンがある。

- 約束手形が不渡りになる

- 割引手形あるいは裏書手形が不渡りになる

約束手形が不渡りになるケース

手形の商取引において商品やサービスを提供した場合、販売した企業は販売代金として現金の代わりに約束手形を受け取る。ここでの販売した企業と購入した企業との関係は、約束手形の受取人と振出人だ。受取人が約束手形を現金化するためには、受け取った約束手形を支払期日までに取引銀行へ持ち込み、取立依頼をしなければならない。

依頼された金融機関は、支払期日に約束手形を手形交換所に持ち込み手形交換所を経由して手形を現金と交換。また振出人の取引銀行から支払いを受けて受取人の取引口座に現金化した資金を入金する。このような流れで約束手形は現金化され受取人は資金を自由に使うことができるようになる。

約束手形が不渡りになるケースとは、約束手形が現金化できなかった場合だ。振出人は、支払期日までに約束手形を決済する当座預金に資金を入金しておかなければならない。しかし振出人が約束手形を決済する資金を工面することができず、残高不足で手形の決済ができない場合は、不渡りとなる。

取立依頼した取引金融機関から不渡りの連絡を受けた約束手形の受取人は、代金を受け取れなかったため、当然振出人へ支払いを請求することができる。

割引手形あるいは裏書手形が不渡りになるケース

受け取った約束手形を裏書手形として支払いすることもあるだろう。取引先から受け取った約束手形を支払いに使う場合には、約束手形の裏面に自社の記名捺印をすれば第三者に譲渡できる。これを裏書譲渡という。

裏書譲渡を受けた第三者は、さらに裏面の譲渡した者の下の欄に自社の記名と押印をすることで次の第三者へ裏書譲渡が可能となる。つまり約束手形は裏書譲渡することで、多くの企業を渡り歩くことができるのだ。手形割引を申し込んで約束手形を金融機関で現金化する際にも、裏書が必要となる。

例えば裏書譲渡した約束手形が不渡りとなった場合、約束手形を譲渡した者は譲り受けた者に支払いができなかったことになるため、不渡りとなった手形を買い戻さなければならない。これは、割引手形についても同様である。割引手形が不渡りとなった場合には、買い戻す契約をしているため、金融機関から不渡手形を買い戻さなければならない。

割引手形および裏書手形では、手形が不渡りとなった場合は裏書人が被裏書人から手形を買い戻す義務が発生する。裏書人が複数いる場合は、裏書人はそれ以前の裏書人全員に対して買い戻しを請求する権利がある。

もし不渡りになったら……

受取手形、割引手形、裏書手形ともに、不渡りとなった場合は、約束手形の振出人や裏書人に請求して、代金を回収しなければならない。裏書人に対して請求することを遡求(そきゅう)と呼び、裏書人は実質的にその手形の保証人になったようなものだ。裏書人が複数いる場合には、どの裏書人に対しても請求することができる。

振出人は、資金がないから不渡りを出したわけだから、振出人に対して請求しても支払ってもらえない場合も多いだろう。そのため裏書人に請求するほうが確実に回収できる場合は、裏書人に遡求して回収するケースも多い。また振出人に対する手形の請求権の時効は、支払期日から3年間、裏書人に対する時効は支払期日もしくは拒絶証書作成日から1年間となることも押さえておこう。

振出人、裏書人ともに請求に応じない場合には、民事訴訟を起こすことも可能だ。通常の訴訟よりも簡易で迅速な手形・小切手訴訟と呼ばれる特別な訴訟手続があるため、実際に訴訟を起こす場合は、弁護士などの専門家に相談するのがよいだろう。

このように安易に手形取引をすることは危険だ。万が一不渡りになった場合は、大きなリスクが伴うことは押さえておきたい。取引先と手形取引をする場合には、振出人となる企業の支払能力が重要になるため、取引先の信用力を慎重に判断する必要がある。

手形割引は、金融機関での審査が通りやすいと言われることも少なくない。なぜなら審査の際は、約束手形の振出人の信用力を重視するからだ。もちろん金融機関は、振出人の信用力だけではなく手形割引の申込人の買い戻し能力も審査するため、直近の決算書や試算表などで財務内容を確認されることが一般的だ。

手形割引に限らず、金融機関から資金調達をする場合には、自社の財務内容を充実させ体力面を強化しておくことが重要だ。

割引手形のメリットとデメリット

割引手形のメリットとデメリットを見てみよう。

割引手形のメリット

割引手形のメリットは、以下のとおりだ。

1.早期に現金を調達できる

割引手形の最大のメリットは、手形を現金化することで早期に資金を調達でき、資金繰りが改善することだ。受け取った手形をそのままにしておくと、支払いは数ヵ月先になる。その間も固定費などの支払いは発生する。

売掛金が多くなると、損益は黒字であっても資金繰りが悪化して、最悪の場合は黒字倒産してしまう。割引手形は、そのリスクを減らせるのだ。

2.融資と比べて割引手数料が安い

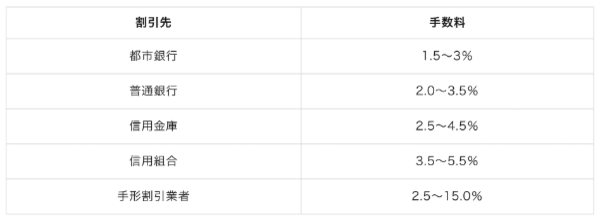

前述のとおり、手形割引は手形の振出人の信用力を重視した融資の一種であり、実質的には手形を担保とした融資とも言える。ただし、一般の融資の利息と比べて手形割引の手数料は安い。これも、割引手形のメリットと言えるだろう。手形割引の手数料の目安は、以下のとおりだ。

銀行などの金融機関であれば、5%以下の手数料で融資を受けられることが多い。手形割引は諸説あるものの、利息制限法が適用されると言われ、手形割引業者であっても上限は15%だ。売掛債権譲渡(ファクタリング)の手数料が20%を超えるものもあることを考えれば、融資と比較すれば手形割引業者であっても割引手数料は安いと言えるだろう。

3.融資と比べて割引は審査に通りやすい

手形割引では、審査が行われる。銀行からの融資や民間のビジネスローンと比較して、審査に通りやすいことも割引手形のメリットだ。割引手形の支払いは、基本的に手形の振出人が行う。手形の振出人は多くが大企業なので、信用力が高い。手形が不渡りになった場合は割引の申込人が買い戻しをしなければならないが、買い戻しのリスクは低いと見なされる。これが、割引が審査に通りやすい理由だ。

このように、割引手形を利用すれば低金利で資金調達ができ、審査にも通りやすい。割引手形は、中小企業にとっては利用しやすい資金調達法と言えるだろう。

割引手形のデメリット

割引手形のデメリットは、以下のとおりだ。

1.買い戻しの義務が発生することがある

割引手形の最大のデメリットは、手形が不渡りになった場合に買い戻しの義務が発生することだ。額面が大きい手形が不渡りになって買い戻しが必要になると、資金繰りに窮する可能性もある。

繰り返しになるが、手形の割引は実質的には手形を担保として融資を受けることと同じである。期日に無事支払いが行われるまでは、返済買い戻しのリスクがあることを認識しておこう。

2.割引手数料がかかる

割引手数料がかかることも、割引手形のデメリットと言えるだろう。支払期日まで待てば満額を受け取れるところを、割引をすることで手数料を取られてしまう。しかし、割引手数料は融資の利息と比べれば安い。

割引手形を現金化する流れ

割引手形を現金化する流れを見てみよう。

1. 銀行や手形割引業者へ手形割引を申し込む

手形を割引くためには、まず手形割引を銀行や手形割引業者に申し込まなければならない。手形を割引くにあたっては、審査が行われる。一般的に銀行のほうが手形割引業者より審査が厳しいため、割引にあたっての必要書類も多い。会社の預金通帳や登記簿謄本、決算書、納税証明書などが必要になることもある。

2.手形振出人に対する審査

手形割引の申し込みを受けると、銀行や手形割引業者は手形振出人に対する審査を行う。支払期日までに決済ができるだけの信用力があるかどうか、信用調査機関や手形を発行した金融機関などの情報などをもとに見極められる。

3.割引申込人に対する審査

次に、割引申込人に対する審査が行われる。手形が不渡りになった場合に買い戻しができるだけの信用力があるかどうかを確認するためだ。前述のとおり、手形の割引は実質的には手形を担保にして融資を受けることと同じである。したがって、会社の業績や資産の状況などに関して、融資の際と同程度の審査を受けることになる。

それに対して手形割引業者では、手形振出人の審査だけを行って、割引申込人の審査は原則として行わないことが多い。手形振出人に十分な信用があれば、買い戻しのリスクは低いからだ。そのため、銀行では審査に1週間程度がかかるのに対し、手形割引業者では1時間程度で審査結果が出ることもある。

4.契約と入金

審査に通れば、銀行または手形割引業者との契約に進む。契約書の作成にあたっては、割引する手形の現物のほか、会社の登記簿や割引人の本人確認書類、会社の実印などが必要になることが多い。契約が締結されれば、指定の口座へ入金処理が行われる。

割引手形の仕訳方法

割引手形の仕訳方法を見てみよう。まず、手形を金融機関で割り引いた場合は、以下のような仕訳になる。

上の仕訳は、額面が20万円の約束手形を割り引き、割引手数料として1万円を支払ったことを意味している。

次に、支払期日となりこの手形に対する支払いが行われた場合は、仕訳は以下のようになる。

この手形が不渡りになった場合、仕訳は以下のようになる。

この仕訳は、額面20万円の約束手形が不渡りとなり、銀行に対して現金20万円で買い戻しを行ったことを意味している。なお「不渡手形」は、代金を請求する権利が残るため資産として計上する。

割引手形の貸借対照表における処理

上の仕訳で見たとおり、勘定科目「割引手形」は貸借対照表では流動負債となる。

手形の振出人が支払期日に決済できなかった場合、割引人は手形を買い戻さなければならない。したがって、割引手形は将来の偶発的な原因により発生する可能性がある「偶発債務」と見なされる。偶発債務は、財務諸表において「注記」として記載することが義務付けられている。

割引手形とファクタリングの違いは?

ファクタリングとは、売掛金や受取手形などの売掛債権を支払期日前に第三者であるファクタリング会社へ手数料を支払って譲渡するなどの方法を用いて資金調達する仕組みのことである。ファクタリング会社は、売掛債権を持つ企業を調査したうえで企業の売掛債権を買い取りファクタリング会社自身がリスクを負担して債権の管理・回収を行う。

ファクタリングを利用することで支払期日前の売掛債権でも資金調達が可能となる。また「売掛債権の管理や回収の業務が不要となる」「貸倒リスクの回避につながる」などメリットも多く利便性は高い。2022年2月現在は、売上債権電子化など手形を発行しない取引形態が増えていることもあり利用する企業は増加している。

ファクタリングを行う企業には、銀行系やノンバンク系の他にも取り扱う企業が多くありサービスの内容や種類はさまざまだ。代表的なものをみていこう。

- 「買取ファクタリング」:売掛金や手形などの売掛債権を買い取る

- 「保証ファクタリング」:売掛金や手形などの売掛債権の支払いを保証する

- 「3社間ファクタリング」:債権者となる企業、債務者となる取引先、ファクタリング会社の3者間で行われ、ファクタリング会社が売掛債権を買い取り、その後の管理・回収を行う(取引先の承諾が得られる場合に利用され、手数料が安い傾向)

- 「2社間ファクタリング」:債権者となる企業とファクタリング会社の2者間で行われ、取引先に知られることなく資金調達が可能(取引先の承諾が不要となるが、手数料が高い傾向)

ファクタリングと割引手形の大きな違いは、現金化の対象となる債権の違いにある。ファクタリングは、売掛債権全般が対象になるが割引手形は受取手形を行っている場合にしか利用できない。また割引手形は、手形が不渡りになった場合に金融機関から買い戻しが必要だ。しかしファクタリングは、償還請求権のあるものと償還請求権のないものの2種類がある。

償還請求権がないファクタリングであれば売掛債権をファクタリング会社へ売却した後に売掛先の企業が倒産しても弁済する必要はない。これは資金調達する企業にとって大きなメリットだ。前述したように手形割引は、銀行やノンバンクなど金融機関の融資の一種であり、ファクタリングよりも金利(手数料)が低めな点はメリットといえる。

しかしファクタリングは、債権の回収・管理の業務がなくなり貸し倒れのリスクもないことを考慮すると利便性は高くメリットも大きいといえるだろう。

割引手形を利用して資金調達をしよう

支払期日より前に手形を現金化できる割引手形は、一般の融資と比較すれば手数料が安く、また審査にも通りやすいため、中小企業にとっては資金調達法として利用しやすいものであると言える。ただし、割引手形が不渡りとなった場合は、振出人に対して買い戻しの義務が発生する。買い戻しを避けるためには、リスクの高い約束手形は受け取らないなどの対応が必要になる。

事業承継・M&Aをご検討中の経営者さまへ

THE OWNERでは、経営や事業承継・M&Aの相談も承っております。まずは経営の悩み相談からでも構いません。20万部突破の書籍『鬼速PDCA』のメソッドを持つZUUのコンサルタントが事業承継・M&Aも含めて、経営戦略設計のお手伝いをいたします。

M&Aも視野に入れることで経営戦略の幅も大きく広がります。まずはお気軽にお問い合わせください。

【経営相談にTHE OWNERが選ばれる理由】

・M&A相談だけでなく、資金調達や組織改善など、広く経営の相談だけでも可能!

・年間成約実績783件のギネス記録を持つ日本M&Aセンターの厳選担当者に会える!

・『鬼速PDCA』を用いて創業5年で上場を達成した経営戦略を知れる!

文・高野俊一(ダリコーポレーション ライター)