1 はじめに

国税庁は、令和元年7月5日及び8日、ホームページにおいて、令和元年度税制改正に伴う譲渡所得及び相続税関係の改正通達等を公表しました。

配偶者居住権の課税関係や遺留分侵害額請求における課税関係について改正通達で示されましたので、以下で簡単に説明いたします。

2 配偶者居住権の課税関係

(1)配偶者居住権等の評価方法

今回の民法改正により創設された「配偶者居住権」は、令和2年4月より施行されます。

配偶者居住権とは、残された配偶者が無償で自宅に住み続けることができる権利を法定化したものです。

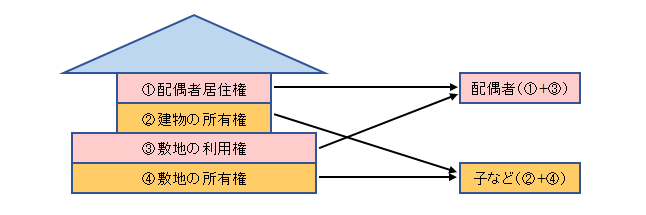

配偶者居住権は遺産分割協議等で設定することができ、相続税の課税対象となります。具体的には、自宅不動産の権利を「所有権」と「配偶者居住権」に分け、配偶者が遺産分割等の際に、配偶者居住権を選択できることとし、配偶者以外の相続人や第三者が自宅不動産の所有権を取得する場合は、負担付の所有権を取得することになります。

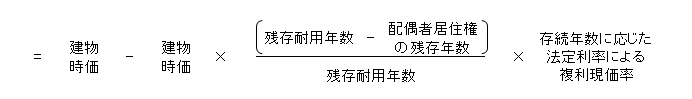

配偶者居住権等の評価方法は、次のようになります(相続税法23の2等)

1) 配偶者居住権【X】

2) 【X】が設定された「建物所有権」

= 建物時価 ― 配偶者居住権の価額

3) 【X】に基づく「敷地利用権」

= 土地の時価 - 土地等の時価 × 存続年数に応じた法定利率による複利現価率

4) 【X】が設定された建物に係る「敷地所有権」

=土地等の時価 - 配偶者居住権に基づく敷地利用権の価額

これら1)~4)について、簡単に図示すると、以下のようになります。

(2)二次相続となった場合の配偶者居住権の課税関係

両親のうち片方が死亡した場合に、残された両親と子供等が相続することを一次相続。その後、残された両親が死亡して子供等が相続することを二次相続といいます。

この二次相続となった場合の配偶者居住権の課税関係はどうなるでしょうか。

具体的には、父Xが死亡し、X所有の土地建物について、被相続人である子Aが建物所有権と敷地所有権を相続し、被相続人である母Yが配偶者居住権と敷地利用権を取得した場合を想定します。その後、母Yが死亡し、母Yから子Aに二次相続が生じた場合、二次相続において、一次相続で建物と敷地の所有権から控除された配偶者居住権の分について子Aに課税されるのではないでしょうか。

この点について、配偶者居住権は、配偶者Yの死亡により消滅しますので、相続税等の課税関係は生じません。

また、配偶者居住権の存続期間を10年間などの有期に設定後、期間満了した場合にも相続税等の課税関係は生じません(相基通9-13の2)。

上記により、一次相続において母Yに配偶者居住権を設定したことによって、建物及び敷地の所有権を相続した子Aの相続税は軽減されていますが、その軽減された部分について、その後、母(配偶者)Yが死亡することによって(二次相続)、子Aに相続税や贈与税等の課税が生じたりしないことになります。

(3)配偶者居住権が消滅した場合の課税関係

合意解除や放棄などによって配偶者居住権が消滅した場合の課税関係は、以下のようになります。

①合意解除により配偶者居住権が消滅した場合

②放棄により配偶者居住権が消滅した場合

③建物所有権による消滅請求により配偶者居住権が消滅した場合(民法1032条第4項)

④存続期間満了により配偶者居住権が消滅した場合(民法1036条、597条1項)

⑤配偶者の死亡により配偶者居住権が消滅した場合(民法1036条、597条3項)

⑥居住建物全部滅失等により配偶者居住権が消滅した場合(民法1036条、616条の2)

①②③の場合は、建物所有者が配偶者居住権の合意解除等による対価を支払わなかった場合、又は、支払った対価が著しく低い場合に、原則として、消滅直前の配偶者居住権の価額に相当する利益等(対価の支払いがあった場合、その価額は控除)に対し、贈与税が課税されます。

④⑤⑥の場合には、贈与税の課税はありません。

3 遺留分侵害額請求の課税関係

「遺留分侵害額請求」とは、従来の「遺留分減殺請求」のことです。

2019年7月1日以後の相続から名称変更され、金銭債権化されました。

遺留分侵害額請求を受けた者の課税関係は以下のようになります。

遺留分侵害額請求を受けた者が金銭の支払いに代えて不動産等の資産を請求者に移転させたケースを想定します。この場合、資産を請求者に移転させた際に、譲渡による収入が生じ、資産を移転させた者に譲渡所得が課税されます。そして、その収入金額は、請求を受けた者が負う遺留分侵害額に係る債務の消滅額となります(所基通33-1の6)。

例えば、遺留分侵害額請求を受けた者が、相続した土地の一部を移転させたことによって遺留分侵害額2,000万円を消滅させた場合、譲渡所得の収入金額は2,000万円となります。そして、この譲渡所得の計算に使う取得費は、被相続人が当該土地を取得した際の取得費を引き継ぐことになります。

なお、その後、請求者が、当該資産を別の者に譲渡した場合、遺留分侵害額に係る債務の消滅額が、請求者における資産の取得額として譲渡所得を計算することになります(所基通38-7の2)。

4 空き家特例~入居直前に要介護認定判定~

平成28年度税制改正において、空き家特例が創設されましたが、被相続人が生前に老人ホーム等に入所していた場合には特例の対象となる「被相続人居住用家屋」に該当しないとして空き家特例が適用されないこととなっていました。しかし、被相続人が相続開始直前に老人ホーム等に入所するケースが多いことから、令和元年度税制改正において、生前に老人ホーム等に入所していた場合にも一定の要件を充足すれば、相続開始直前に被相続人の居住の用に供されていたものとして、空き家特例の適用が受けられるようになりました。

この場合、被相続人が生前に要介護認定を受けていたことが要件とされていますが、その認定等を受けているか否かについては、老人ホーム入居直前の状況で判定されます(措通35-9の2)。よって、老人ホームに入居した後に要介護認定を受けたとしても、空き家特例の適用は受けられません。(提供:チェスターNEWS)