法人が法人税の申告を行う際に、作成するのが申告書である。法人税の申告書は構造が複雑で、作成に手間がかかる。ここでその法人税申告書の書き方の流れを説明して、作成の手助けになればと考えている。

目次

法人税申告書の入手方法

法人税の申告書はどうやって入手するのか。通常、法人税の申告書は税務署に備え置いており、税務署で入手できる。ただし、将来配布が終わる可能性もあるので注意が必要。また、国税庁のサイトでも様式を取得することができ、いつでも入手可能だ。

法人税申告書の書き方の流れ

法人税申告書の作成方法は、およそ以下の流れで作成することとなる。

STEP1.まずは別表6以降の表を完成させる

まず、減価償却費、交際費など個々の事項に関する計算書である別表6以降の文書を作成し、会計上の損益と税務上の損益との金額との差に関する情報や税務上の特例に関する情報についてまとめる。

STEP2.別表4に集約する

STEP1で作成した別表6以降の表について、主に会計上の損益と税務上の損益の差についてまとめる。別表4は、会計上の損益と税務上の損益について調整を行った内容について書くものである。

STEP3.別表7に記載する

赤字になった場合、過去の赤字分が残っている場合は別表7で調整して赤字を残したり、当期の黒字と過去の赤字を相殺する。その結果は別表4で調整する。

STEP4.別表5(1)に記載する

別表5(1)は、別表4に記載された会計と税務の内容の違いとして調整されたもののうち、将来解消されるものについて記載するものである。

STEP5.別表1に記載して法人税額などを確定する

別表4で最終的に確定した所得の金額を別表1に記載し、税額控除を考慮した上で法人税等の金額を計算して最終的に納付すべき金額を決定する。

STEP6.地方税の申告書もこれを元にして作成する

法人税の金額を算出したら、地方税(法人住民税、事業税など)についても計算により税額を確定し、申告書を作成する。

STEP7.別表5(1)、5(2)に税額を記載する

別表5(1)、別表5(2)に税金を記載する欄があるのでそこに税額を記載する。

STEP8.これとは別に別表2を作成する

以上とは別に出資者の構成を示すために別表2を作成する。

別表15

別表15は交際費について記載する。これは交際費の適用に上限が有るためだ。交際費には飲食費の金額とそれ以外の金額があるが、ここでは適用の関係上、飲食費の金額とそれ以外の金額について記載して、集計して最終的に適用できる金額を計算する。

飲食費の金額はその2分の1、交際費全体では中小企業は年間800万円まで適用できるとされている。

別表16(1)、16(2)

別表16(1)、16(2)では減価償却について記載する。法人税法では年間の減価償却費について上限があり、それを越えた分について後に費用計上すべく、これらが作成される。

この2つの違いは、16(1)は建物などに適用される定額法で、16(2)は車両、機械類などの適用される定率法で処理される減価償却について記載されることだ。

書き方は、当期の減価償却について有るべき金額を算定し、実際に費用として計算された金額との差額を計算することとなっている。

別表4の書き方

これまで作成された別表の内容をまとめたものを集計するのが別表4だ。決算書に書かれた内容と税務上認められた内容について差額をまとめ、税金を計算するものが別表4となっている。

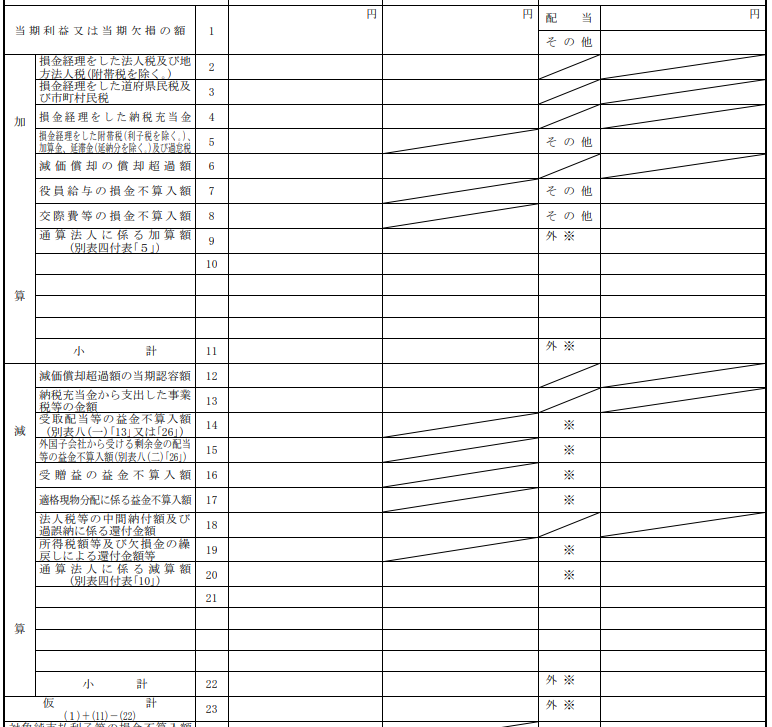

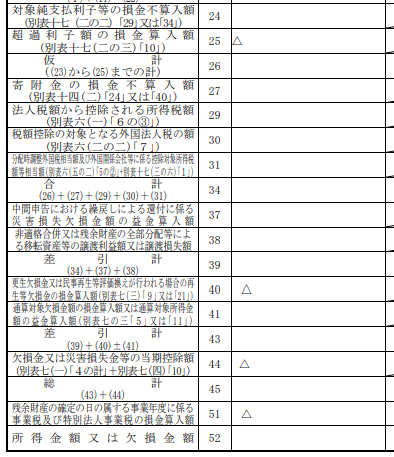

別表4の構造

ここでは別表4について構造を説明する。なお、別表4の様式には通常のものと簡易様式があるが、中小企業で多く用いられている簡易様式について解説している。

構造としては、まず、決算書上の当期純利益から、決算書上経費に上げたものの税務上はあげられないものを記した利益が増える加算項目、決算書上収益にあげられたものの税務上は上げる必要のないなど、利益が減る減算項目の2つで税務上あるべき利益の金額を計算する。

次にここでも加算項目、減算項目の調整を行うが、最初に行ったものとは違い、計算上特殊なものがここで計算される。税務上の利益をもとに税務上あげることができる金額が決まっている寄付金の調整、過年度の赤字との相殺な金額を調整する。

最後に一番下の欄に調整を終えた後の税務上の利益または損失の金額を記載する。これが納めるべき法人税の元の金額が算出される。

別表1の書き方

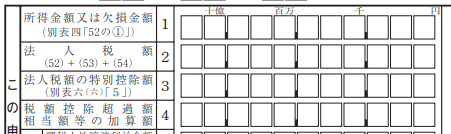

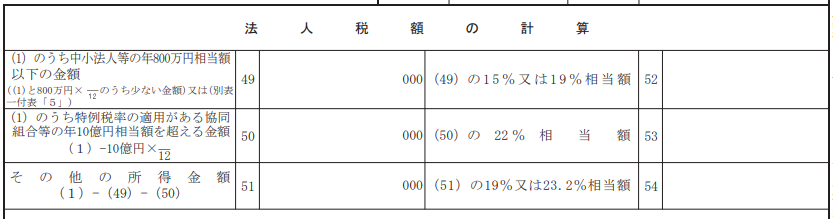

別表4で記載した税務上の利益又は損失の金額を元に、当期の法人税の金額及び納付する(又は還付される)税額を計算するのが別表1である。

別表1の構造

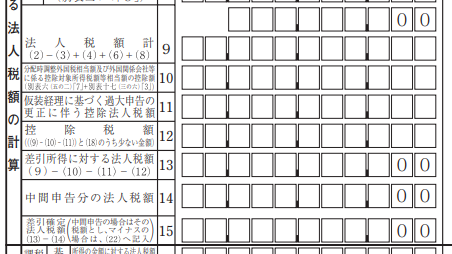

別表1の構造は以下の通りとなる

最初に別表4で計算された所得金額をもとに法人税を計算し、税額控除があれば調整する

計算自体は別表1のこの欄に当期の利益の金額を記載して税額を求める。

その後に税額を調整し、中間申告分を控除して、当期払うべき金額を求める。

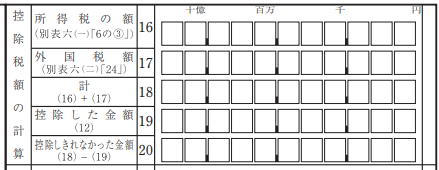

最後に、配当や預金利息で控除された所得税などを引いた後、最終的に納めるべき金額を求める。

また、その後で地方法人税の計算も行う。これは法人税の金額をもとに計算される。

別表2の書き方

会社の出資者構成を記載して会社が同族会社かどうかを判定するのが別表2である。

別表2の構造

別表2では上位の株主グループごとに誰がいくら出資しているか、議決権はどれだけあるか記載する。グループとは、親類などでひとまとめにした集団を言う。グループごとに何株持っているのかを把握するためにそのようなしくみになっている。

法人税申告の基本的な流れと内容をおさえ、早めに準備

法人が納めるべき法人税の計算をするための書類が法人税申告書であるが、記載事項が多岐にわたり、専門用語も多い。そのため、申告書の作成は煩雑である。効率よく申告を済ませるには、申告書の内容を理解して早めに準備をはじめるとともに、専門家に相談するとよいだろう。

法人税申告書に関するQ&A

Q1.法人税申告書はいつ届く?

A.法人税の申告書の用紙はたいてい期末の翌月に、管轄する税務署から送られることが多い。

ただし、今後、申告書は送られることがなくなるためインターネット上で公表されている様式を利用したりすることとなる。

Q2.法人税の申告書はどこでもらえるか

当面は税務署で入手できる。ただし、将来的には入手自体できなくなる可能性もある。その他の方法としてはインターネット上で様式が手に入ることができる。なお、いずれの方法であっても決算時期によって使う様式が異なるため入手する際は注意していただきたい。

Q3.法人税の確定申告はどこで行うのか

法人税の確定申告は、通常、管轄する税務署で申告を行う。申告方法には直接持ち込む、税務署が開いていないときは文書収受箱に投函する、郵便で所定のところに送るといった方法がある。

その他には、電子申告で行うこともできる。

Q4.法人税と一緒に申告すべき税金はあるか

A.法人税と一緒に申告すべき税金は、税務署に申告する地方法人税、都道府県に申告する法人の道府県民税・事業税・特別法人事業税、市町村に申告する法人の市町村民税がある。

このうち、地方法人税は法人税と同じ用紙で申告するので特段意識することはない。また、会社によっては消費税、地方消費税を申告する。