相続で故人の家を引き継いだ人にとって、気になるのが相続税のことです。

家を引き継いだがばかりに、多額の相続税に困ることがあっては大変です。

今回は、小規模宅地等の特例についてご紹介します。

要件に当てはまれば、かなりの節税効果のある制度ですので、ぜひ検討してみましょう。

小規模宅地等の特例とは

そもそも、小規模宅地の特例とはどのような制度でしょうか。

冒頭で挙げたように、相続で親などから家と土地を引き継ぐ場合は良くあるパターンかと思われます。

家と土地を引き継いだものの、そもそも自分が生活のために使っていたもので、相続税を払おうにも厳しいという状況があるでしょう。

土地は換金しにくい資産ですが、相続税は現金で一括支払いが原則です。

そこで、土地を引き継いだ人の生活を守るために、小規模宅地等の特例という制度があります。

小規模宅地等の特例は、規定がかなり細かいので、まずはざっくりと全体像からご紹介します。

今回ご紹介する例以外にも、さまざまなパターンがあり、事案によっては適用できることも、できないこともあります。

分かりやすい事例であり適用できることが明らかである場合以外は、専門家の意見を聞いて相続税申告を進めて行くことを推奨します。

というのも、間違って申告するとそのあとの更正や、税額の計算などが大変なためです。

それでは、小規模宅地等の特例制度の概観を解説します。

対象になる土地の区分

故人の住居用または事業用の土地について、税額の80%もしくは50%の減額ができます。

土地の区分は以下の3通りです。

| 区分 | 個人の用途 | 上限面積 | 減額割合 |

| 特定居住用 | 自宅の敷地 | 330㎡ | ▲80% |

| 特定事業用 | 商売用の土地 | 400㎡ | ▲80% |

| 貸付事業用 | 賃貸業の土地 | 200㎡ | ▲50% |

特定居住用宅地

特定居住用宅地とは、故人(被相続人)が自宅を建て、住むために使っていた土地のことを言います。

税額の減額は80%、適用される限度面積は330㎡までという制度です。

被相続人の配偶者が土地を相続する場合、被相続人と同居していた人が土地を相続する場合のほか、特例として、被相続人に配偶者も同居人もいない場合に、3年間自分の家に住んだことがない相続人が取得した場合(家なき子特例)について、適用可能です。

特に、家なき子特例については平成30年に要件が見直され、厳しくなりました。

後ほど詳しくご説明します。

特定事業用宅地

特定事業用宅地とは、被相続人が商業用に使っていた土地のことを言います。

例えば、個人商店などで、個人の店が建っているような場合などが挙げられます。

商店街などにお店を出しているケースも当てはまります。

相続の開始前から、その場所で事業をしていて、相続税の申告が終わるまでその土地を事業用地として使用する場合に、減税を受けることができます。

減額は80%で、適用される面積の限度は400㎡です。

個人商店の場合を例に挙げましたが、株式会社などの会社組織でもこの特例を使うことは可能です。

しかし、減額率が変わります。

さらに、相続した会社を申告期限までに廃業してしまうと、小規模宅地等の特例を使うことはできません。

いずれにせよ、相続税申告が終わるまで、被相続人が使っていた事業用地を手放すことはできないということですし、会社があったら会社も存続させておかなければなりません。

貸付事業用宅地

貸付事業用宅地は、他人に賃貸していた土地のことを言います。

被相続人がいわゆる大家さんだった場合などに当てはまるでしょう。

アパートや賃貸住宅、駐車場、駐輪場も貸付事業用宅地に入ります。

減額率は50%で、適用される限度面積は200㎡です。

の申告終了まで貸付を行う必要があります。

対象となる取得者

対象となる土地を引き継げば誰でも特例が受けられるのかというと、そうではありません。

特例が受けられるのはごく限られた親族だけです。

どのような親族なのか要件をご紹介します。

まず、親族の定義についてです。

親族とは、配偶者、六親等以内の血族、三親等以内の姻族のことを言います。

配偶者は夫や妻のことです。

六親等以内の血族とは、血のつながりのある親族のことを言います。

六親等以内なので、被相続人からみて、父母、子(一親等)、祖父母、兄弟姉妹、孫(二親等)、曽祖父母、叔父叔母、甥姪など(三親等)、高祖父母・玄孫・従兄弟など(四親等)、曾祖父母の兄弟など(五親等)、又従兄弟など(六親等)の親族が当てはまります。

ただし、遺言でこれらに当てはまらない親族に財産を引き継がせた場合は、別の要件を満たせば特例を使うことができます。

別の要件は先ほど少し触れましたが、用地の区分によって違います。

特定居住用宅地の要件

引き継いだ人が配偶者の場合は、条件はありません。

同居親族の場合は、相続税の申告期限(申告終了)までその土地を持ち続け、住み続ける必要があります。

別居の親族の場合は、移り住む必要はありませんが、相続税の申告期限までその家を持ち続ける必要があります。

相続開始3年以内に、自宅がないか、あっても自宅には住んでいないという人のための特例で、いわゆる家なき子特例と呼ばれています。

家なき子特例について(平成30年法改正)

平成30年に法改正があり、家なき子特例の要件が厳しくなりました。

家なき子特例を使うためには、故人に配偶者も同居の親族もいないことが条件になります。

さらに、過去3年以内に自己所有の家に住んだことがないことに加え、3年以内に3親等以内の親族の家に住んでいないことが要件に入りました。

また、3年以内に相続人と特別な関係の法人が持つ家(相続人が経営していた会社の持っている家など)に住んでいないということも要件に加わりました。

相続開始時に住んでいる家を過去に所有したことがないという点も条件の一つです。

最後に、被相続人が亡くなった日から10ヵ月以内に相続した土地を売却しないことです。

まとめると、

小規模宅地等の特例で相続税が大幅減額に?

計算方法

書類の記入方法

<家なき子特例が適用される要件>

・故人に配偶者も同居の親族もいないこと

・年以内に自己所有の家に住んだことがない

・3年以内に3親等以内の親族の家に住んでいない

・3年以内に相続人と特別な関係の法人が持つ家に住んでない

・相続開始時に住んでいる家を過去に所有した事がない

・被相続人が亡くなった日から10ヶ月以内に相続した土地を売却しない

これらの条件に当てはまれば、家なき子特例を適用し、小規模宅地等の特例を使うことができます。

改正前は、相続開始前3年以内に自己所有の家に住んでいなければ特例を適用出来たのですが、改正後は、親族の家、法人が持つ家、相続する物件の過去の所有履歴が追加され、厳格化されました。

前の法律では適用できた人が、改正後には適用外となっている可能性があります。

自分の場合には適用できるかどうかわからないと思ったら、相続に詳しい税理士に相談してみることをおすすめします。

特定事業用宅地・貸付事業用宅地の要件

相続税の申告期限までその土地を手放さずに、事業をすれば適用可能です。

店舗であれば、申告期限までお店として使っていること、貸付事業用の土地であれば申告期限まで他人に貸していることが条件となります。

特例適用には土地を取得した人全員の同意が必要

ところで、土地が複数ある場合に、どの土地に特例を使ったらいいのか決めなければいけない場面が出てくるでしょう。

特例を適用するためには、土地を取得した人全員の同意が必要です。

土地が共有名義になっている場合は、共有者全員の同意を得ましょう。

逆に、誰かが反対したら特例を適用できないということです。

さらに、申告をしてから適用対象の土地を変更することもできないので、共有者の間で十分に相談してから決めてください。

注意点

相続税申告は必須

小規模宅地等の特例については、相続税申告を期限内にすることが必要です。

遺産分割協議がまとまらず、申告期限までに相続税申告ができない場合は、この特例を使えませんのでご注意下さい。

相続開始直前の状態をもとに、用地の区分を決めます。

例えば、長く自宅として住んでいたが、他に移ったので自宅としては利用していない家の場合は、小規模等宅地の特例を使えません。

なぜなら、相続開始直前の状態で、その家は元の自宅であってその時点での自宅ではないと言えるためです。

申告期限まで土地を売れない

相続税の申告期限までは、土地を売ったり、事業をやめたりすることはできません。

相続税の申告期限を超えてしまえば、土地を売っても、事業をやめても構いません。

土地の売買契約を結んだ場合、契約の締結日が申告期限前であっても引き渡しが申告期限後であるなら、小規模宅地等の特例を適用できます。

更地には特例を使えない

更地には特例を使えません。

建物や構築物が建っていることが要件になります。

一方で、駐車場も特例の適用対象ですが、舗装していないいわゆる青空駐車場の場合は適用外です。

コンクリート舗装をすれば、構築物のある土地として扱われるので適用対象になります。

借地権、マンションの敷地権、一定の要件に該当する外国の土地にも特例を適用できます。

特定居住用宅地の注意点

特定居住用宅地で特例を適用するときの注意点をご紹介します。

まず、国税庁の見解によれば「宅地等が2以上ある場合には、主としてその居住の用に供していた一の宅地等に限ります」とのことなので、宅地は1つに限ります。

さらに、

「被相続人の居住の用」には、被相続人の居住の用に供されていた宅地等が、養護老人ホームへの入所など被相続人が居住の用に供することができない一定の事由(中略)により相続開始の直前において被相続人の居住の用に供されていなかった場合(被相続人の居住の用に供されなくなった後に、事業の用又は新たに被相続人等以外の人の居住の用に供された場合を除きます。)におけるその事由により居住の用に供されなくなる直前の被相続人の居住の用を含みます。

引用:国税庁ホームページ「No.4124 相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)」

という注意書きが付いているとおり、被相続人が老人ホームに入居して老人ホームで亡くなった場合、相続直前時点では自宅は元自宅になってしまいそうですが、国税庁の見解では老人ホームに入居するなどの一定事由がある場合は元自宅ではなく、自宅とみなします。

ただし、ホームに入居した後に故人と生計が一緒の親族以外の人が自宅へ移り住んだ場合は、自宅とはみなされません。

老人ホームでお亡くなりになる方も多いので、どこが自宅と言えるのかという点は注意しておいたほうが良いでしょう。

特定事業用宅地、特定居住用宅地はそれぞれ上限の面積まで減額できますが、貸付事業用と組み合わせる場合は、全体として200㎡になるよう調整します。

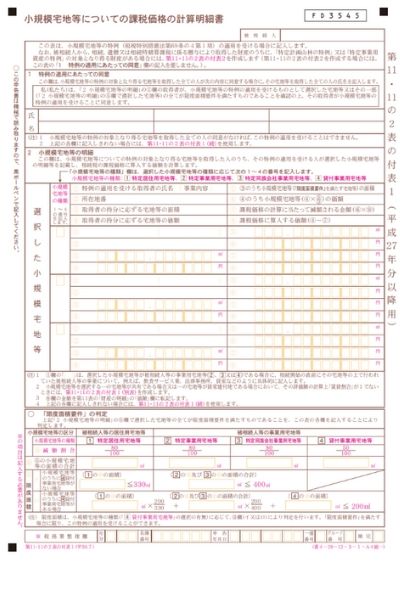

記入方法の解説

引用:国税庁 「小規模宅地等についての課税価格の計算明細書」

① 特例の適用にあたっての同意

特例を適用するにあたっては、その宅地を取得した人全ての同意が必要です。

他に宅地を取得した人がある場合には、その人に署名をもらってください。

書ききれない場合は、第11・11の2の表の付表(続)を使用します。

② 小規模宅地等の明細

土地に関しての情報を記載します。

小規模宅地等の種類を、1番から4番までの番号で選びます。

今回この記事で紹介したのは3番以外です。

一般的な宅地や、個人事業主の商店の建物であれば、4番以外が該当することが多いと考えられます。

取得者の氏名、事業内容、所在地番、条件を満たす面積、価格などを記入します。

③ 限度面積要件の判定

限度面積であるかどうかを判定するための記入欄です。

限度面積以下の場合は、小規模宅地等の明細で記入した情報を転記します。

限度面積を超えてしまう場合は、限度面積を記入してください。

計算式に従って記入しましょう。

最後に、限度面積を超えていないことを確認して終了です。

チェック一覧表

小規模宅地等の特例を使用できるかどうか、パターンごとに検討します。

いずれも仮の事例ですが、参考にしてください。

特定居住用宅地(80%減額)

| 参考事例 | 判定 |

| 夫婦間の相続。夫または妻が亡くなり、残された方が相続した。 | ○ |

| 親が亡くなり、同居していた子が相続した。 | ○ |

| 老人ホームに入っていた親が亡くなり、元自宅を同居していた子が相続した。 | ○ |

| 老人ホームに入っていた親(もう片方の親はすでに死亡)が亡くなり、3年以上賃貸物件に住んでいた子が元自宅を相続した。 | ○ |

| 区分所有登記をしていない二世帯住宅の一階に一人で住んでいた母(もしくは父)が亡くなり、二階に住む子が相続した。 | ○ |

| 区分所有登記をしている二世帯住宅の一階に一人で住んでいた母(もしくは父)が亡くなり、二階に住む子が相続した。 | × |

| 母の死後一人で住んでいた父が亡くなり、自宅をマイホーム(または配偶者名義の家)に住む子が相続 | × |

特定事業用宅地(80%減額)

| 参考事例 | 判定 |

| 夫が経営していた定食屋を妻が相続し、定食屋を続けた場合 | ○ |

| 夫が経営していた定食屋を妻が相続したが、申告期限前に廃業してしまった場合 | × |

貸付事業用宅地(50%減額)

| 参考事例 | 判定 |

| 夫所有の賃貸マンションを妻が相続し、そのまま貸し続けた場合 | ○ |

| 夫所有のコインパーキングを妻が相続し、そのまま駐車場を経営し続けた場合 | ○ |

これら以外の事例ももちろんあり得ますが、代表的な事例をまとめてみました。

事業を営んでいる場合は、申告期限まで事業を営むこと、住居の用に供している場合は、申告期限までは引き続き居住すること(売却しないこと)というのは大前提です。

トラブル編

自宅の建て替え中に相続が起きた

相続直前の状況から判断、要件を満たす親族が申告期限までに居住すれば特例を利用できます。

相続開始から申告期限までの間に自宅を建て替えた場合でも、要件を満たす親族が居住する予定なら適用可能です。

同一の生計の親族の自宅の敷地だった場合

例えば、家屋が被相続人の同一の生計の子の名義、宅地は父親の名義だったとします。

地代家賃の支払いは親子間で無いというケースです。

具体的に言うと、敷地内の離れがあって、離れの建物部分は子供の名義で、離れが建っている土地の名義は父親というパターンです。

この場合では、家屋の名義は被相続人ではありませんし、被相続人の自宅でもありませんが、同一の生計の親族の自宅の敷地なので特例が適用できることがあります。

この離れを子が相続し、引き続き住み続けるということなら、特例を使えます。

結局のところ、実態として生計が同じかどうかというところが判断のポイントです。

生計が同じかどうかというのは、両者が独立して生活できるか否かということです。

まとめ

今回は、小規模宅地等の特例についてご紹介しました。

条件に当てはまれば大幅に節税できる制度ではあるのですが、どのような場合に適用できるのかというところでつまずきやすい制度です。

規定が細かく、分かりづらいので、判断に迷ってしまったら税理士に相談することをおすすめします。

今回は仮の事例をあげて○×で分かりやすく解説しましたので、参考にしてください。

(提供:相続サポートセンター)