事業上の支出を経費として落とせれば節税につながるため、できるだけ経費を計上したいと考える経営者は多いだろう。とはいえ、経費で落とせるものや金額はどこまでか、判断に迷う場面もあるのではないだろうか。本記事では、経費の考え方や経費計上すること際のメリットや注意点について解説する。あわせて領収書の扱いについても解説するので参考にして欲しい。

目次

そもそも経費とは?

経費とは、簡単にいうと事業に必要な支出のことだ。これは、法人も個人事業主も基本的に同じだが、法人は法人税、個人事業主は所得税(事業所得)の計算上、必要経費の範囲が異なる部分がある。また個人事業主の場合は、お金の出所がプライベートと同じになりやすいため、より注意が必要だ。

国税庁によると、事業所得の計算上、必要経費に算入できる金額は以下の金額とされている。

(1)総収入金額に対応する売上原価その他その総収入金額を得るために直接要した費用の額

国税庁「No.2210 やさしい必要経費の知識」より引用

(2)その年に生じた販売費、一般管理費その他業務上の費用の額

確定申告の際には、事業に関係する支出のみを経費として計上しなければならない。一方、法人の場合、日々の業務で行う支出は基本的にすべて事業に関係するものであり、すべての支出を記帳しているだろう。

ただし、だからといってすべての支出が経費として計上できるわけではなく、借入金の返済など経費にならないものもある。そのためにも勘定科目でしっかりと分けて記載することが必要だ。

なお、個別に経費を見ていくと、法人では経費になるのに個人では経費にならないものもある。その代表的なものが給料だ。個人事業主の場合、事業主本人および該当事業に従事している家族への給料は経費として認められていない。本来、個人事業では事業上のすべての利益が個人の所得として計算されるため「給料」という概念がないからだ。

また事業主と生計を一にしている家族がその事業に従事していれば、事業所得を計算する際に「事業専従者控除」として所得控除を受けられることも理由の一つである。

一方、法人の場合、個人とは別人格であるため、事業主(社長)本人の給料も役員報酬として経費にすることができる。また家族への給料も役員報酬や給料手当などの項目で経費計上が可能だ。このように個人事業主と法人では、経費になるものに違いがあるので注意したい。

では、具体的に経費にできるもの・できないものには、それぞれどのような項目があるのだろうか。以下より具体的な支出項目を挙げて解説していこう。

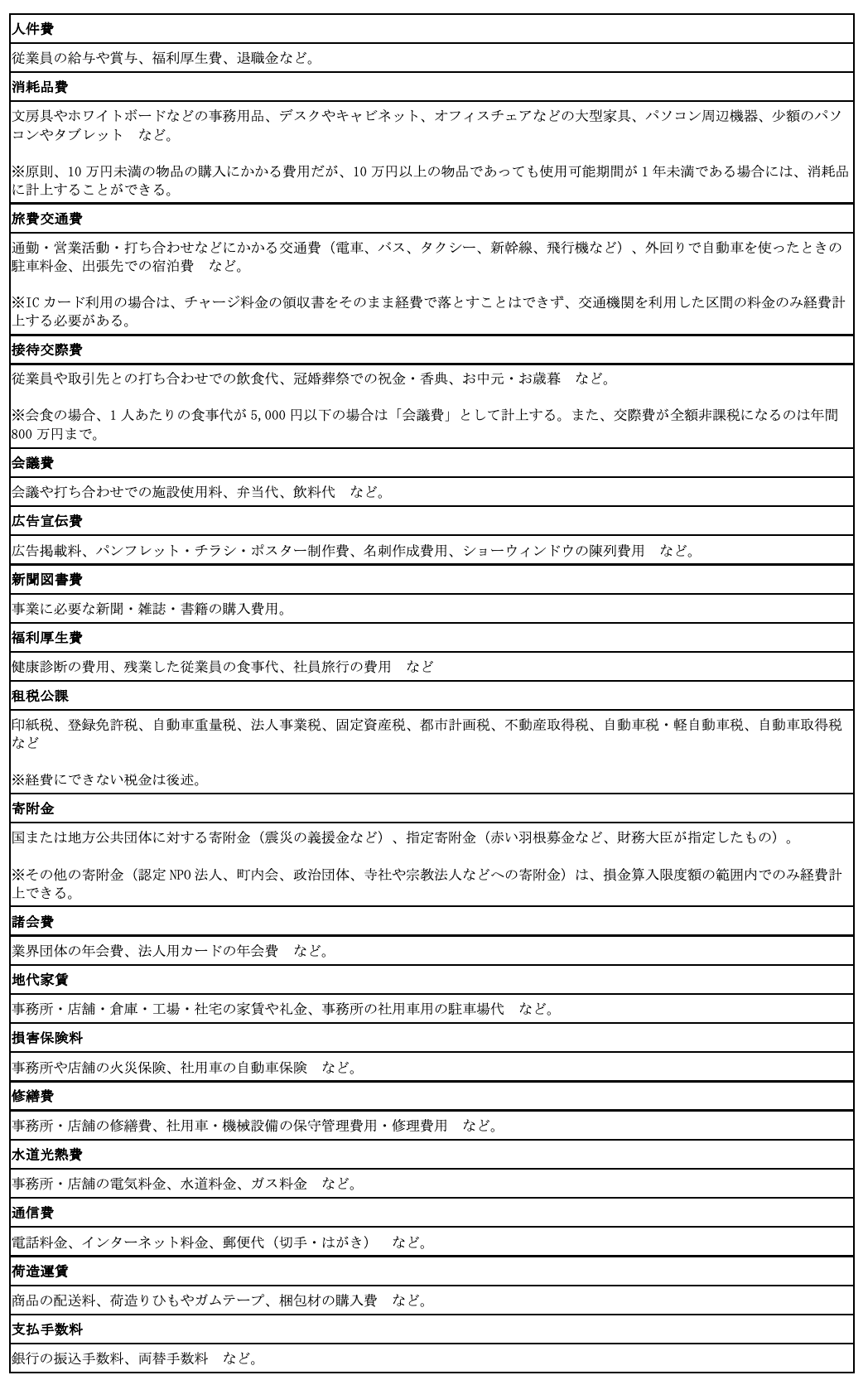

経費にできるもの

事務所(店舗)運営、日常業務、移動などにかかる支出など、経費にできる支出は多い。主な項目には以下のようなものが挙げられる。詳しくは後述するが、これらの支出をした場合には領収書を忘れずもらっておくようにしよう。

法人か個人事業主かによる経費の範囲の違いの例

主な経費の例を挙げたが、法人か個人事業主かによっては経費とならないものがあるため、注意が必要だ。特に個人事業主の場合、冒頭でも述べたが個人的な支出と混同される場合や所得控除を利用できる場合があり、事業に関連するとしてもこれらに該当する支出は経費とならない。具体的な例で説明する。

・【事例1】社長の生命保険料は経費にできる?

法人の場合:

会社が契約者(死亡保険金受取人)、社長が被保険者になる法人契約の生命保険料は、その一部または全額を損金として経費にできる。この場合の生命保険料は、社長が死亡した場合の事業的リスクに備えるための支出であるからだ。同様に、法人契約の医療保険やがん保険の保険料も経費計上することができる。

また弔慰金や退職金の財源準備を目的として役員や従業員を被保険者、法人を契約者として加入する場合の保険料も損金として経費にできる。ただし、経費として認められるためには保険の種類や契約内容に関する決まりがある。また契約内容によって経費として認められる割合が決められていることには注意しよう。

加えて、法人が受け取る保険金や解約返戻金は収益の扱いになり、法人税が課せられる点も覚えておきたい。

個人事業主の場合:

一方、個人事業主の場合、事業主および家族従業員の生命保険料は経費にすることができない。なぜなら、事業主や家族従業員が加入する生命保険の保険料は、個人の契約であり、生命保険料控除として所得控除の対象になるものだからである。

・【事例2】社長用の高級車の車両代は経費にできる?

法人の場合:

「業務に必要である」と常識的に認められる範囲なら、車両代も経費にできる。どこまでのクラスが認められるかは税務署の見解にもよるが、目安としては、車体価格1,000万円程度までが許容範囲と考えておこう。ただし、経営者の趣味でスポーツカーを購入するなど、業務使用に適さない車両は経費として認められない可能性もある。金額だけではないことにも注意しよう。

厳密には、社用車本体の購入費は「減価償却費」として複数年(新車なら6年)にわたって経費計上する。なお、社用車であってもプライベート用を兼ねる場合は、業務で利用する割合分のみを経費として計上しなくてはならない(平日だけ業務利用する場合は7分の5など)。

個人事業主の場合:

個人事業主においても事業に必要と考えられるのであれば経費計上ができる可能性はある。しかし例えばプライベートと仕事の両方で車を使っている場合は、仕事で使った分のみの経費計上となる。これは法人の場合と同様だ。

経費にできないもの

経費にできるものの裏返しだが、「事業に関係のないもの」「個人的な支出」は、たとえ領収書があったとしても経費にはできない。経費にできない支出をすべて列挙することは難しいが、大きくまとめると以下のような支出である。

事業に関係のない支出

事業に関係のない支出の場合、法人であっても個人事業主であっても経費とはならない。お金の出所が事業用口座である場合も同様。

例えば、得意先に配布するための菓子折と自家用分を一緒にまとめて購入することもあるだろう。自家用分はあくまでプライベート消費のため、この分は経費にはできない。法人であれば個人消費分は法人に返金することも必要だ。その他にも経営者や個人事業主が判断に迷いやすいケースをいくつかの事例から見てみよう。

・【事例1】社長のスーツ代

社長のスーツやバッグなどの購入費用は、たとえそれらが仕事用のものであっても、経費にはできない。業務に必要な衣服の購入費用は、社長個人に課される所得税の計算における「給与所得控除」の範囲に含まれているためだ。

給与所得控除とは、個人の所得税が課される課税所得を計算する過程で、収入から一定の金額を差し引くこと。従業員が仕事のために、文具や会社の制服の購入費用、交際費などを自己負担する場合があることを踏まえて設けられている。例えば、年収が1,000万円の場合、220万円が給与所得控除として差し引かれ、課税所得のベースとなる給与所得が算出される形だ。

つまり、社長のスーツを会社の経費として計上(=法人所得から控除)すると、社長個人の給与所得控除と重複して差し引かれてしまうことになる。

・【事例2】同業者組合でのゴルフコンペ費用

同業者組合によるゴルフコンペの参加費は、親睦を深める目的のものであり、事業とは関係ないとみなされるため、経費としては認められないのが一般的だ。これに対して、取引先とのゴルフのプレー代は、事業上の支出であり、「売上につながる接待である」とみなされるため、接待交際費に計上できる。

・【事例3】役員のみで行く観光旅行

役員のみで慰安目的の旅行に行く場合は、「社員旅行」として事業上の福利厚生費には計上できない。この場合の費用は「役員賞与」とみなされ、所得税の課税対象となる。

福利厚生費は、全社員が等しく受けられるサービスにかかる支出のみが認められる点に注意したい。したがって、例えば「営業の成績優秀者のみご褒美として旅行に行ける」というケースも社員旅行とは認められず、「給与所得」という形になる。

個人事業主の場合、役員(家族)のみで行く観光旅行は、経費にできない。

法人税

法人税は会社の所得に課される税金であり、事業上必要な商品・サービスの利用にかかる税金ではないため、経費には計上できない。法人住民税も同様だ。一方、法人事業税は法人が行う事業そのものに課税される税であり経費となる。

所得税

個人事業主に課される所得税や住民税も同じように経費にはできない。

経費計上の「時期」にも注意

基本的には、経費に計上できる支出であるものの、“その年の”経費にはならないものがある。経費は原則として、その事業年度(個人事業主の場合はその年)のうちに債務が確定している金額を計上していくのがルール。国税庁によると、「債務が確定している」とは以下の3つの要件をすべて満たす場合とされている。

(1)その年の12月31日までに債務が成立していること

国税庁「No.2210 やさしい必要経費の知識」より引用

(2)その年の12月31日までにその債務に基づいて具体的な給付をすべき原因となる事実が発生していること

(3)その年の12月31日までに金額が合理的に算定できること

つまり、実際に支払いをしたか、まだ支払いをしていないかではなく、あくまで債務が確定しているかどうかがポイントだ。また、領収書の日付だけをもって判断されるのでもない。例えば、次のようなケースでは、領収書が当年の日付であっても翌年の経費として計上しなければならない。

○翌年分として計上する必要がある主なケース

・2023年12月28日に店舗で代金を支払い、同日付の領収書を受け取ったオフィス家具が、2024年1月5日にオフィスに配送された。

・2023年12月28日にECサイトで業務用書籍を購入し、同日付で領収書が発行されたが、商品を受け取ったのは2024年1月5日だった。

・2023年12月28日に駅の窓口にて、2024年1月15日の出張で利用する新幹線のチケットを購入し、同日付の領収書を受け取った。(チケットを受け取っただけでは「サービスの提供を受けている」とはいえない)

これらはいずれも、2023年のうちに「(2) その債務に基づいて具体的な給付をすべき原因となる事実が発生している」という要件を満たしていない例だ。日常的に起こる可能性があるケースであるため、注意しておきたい。

経費で落とすために重要な領収書の内容および保存期間

経費計上が可能な範囲の支出であっても、「その支出が経費である」と認められるためには、その証拠(証憑書類)が必要だ。証憑書類として代表的なものが領収証だろう。領収書に不備がある場合は、経費として認められないケースがあるため、証拠として信頼性の高い領収書の条件を説していこう。

領収書に記載するべき項目とは?

そもそも「領収書」は、商品・サービス提供者からは代金を受け取った事実を証明することを目的とした書類だ。代金を支払った側には支払いをした事実の証明となる。税務上は領収書に書式のルールがあるわけではないが、消費税法では領収書として成立するためには、以下の事項が記載されていなければならないとされている(消費税法第30条8項)。

○領収書に記載する必要がある事項

・領収書を発行した人(領収した者)

・取引の日付

・取引の目的、内容(但し書き)

・支払われた金額

・領収書を受け取る人(支払いを行った人。宛名)

これは、消費税法で「課税仕入れをした際の消費税額控除が認められるために必要となる要件」であるが、法人税や事業所得を計算する際の経費の扱いにおいても同様の事項を意識しておくといいだろう。

なお、これらが記載されていれば、「受領書」「お買い上げ票」といった書類や、レシートであっても証拠として機能する。また、以下の事業に関する取引では、宛名のない領収書であっても利用が可能であると法令で定められている。

○宛名のない領収書が認められる事業

・小売業

・飲食店業

・写真業

・旅行業

・旅客運送業(バス、鉄道、航空会社など)

・駐車場業

したがって、コンビニやカフェで受け取るレシートは、宛名が記載されていなくても領収書の条件を満たしていることになる。むしろ、購入した内容が詳細に印字されているレシートは、手書きの領収書よりも税務上信頼性が高いとみなされる傾向にあるのだ。

気を付けておきたいのは、領収書の宛名が「上様」となっていたり、但し書きが「お品代」と省略されていたりする場合。必ずしも経費の証拠として認められないわけではないが、証拠力としては劣るため、税務調査の際に目に付くと調査官の心証を悪くする恐れがある。

特に金額の大きな領収書は調査官に注目されやすいため、発行してもらう際には正確に記載してもらうよう、店舗や業者に伝えておこう。

領収書がなかったり、不備があったりした場合は?

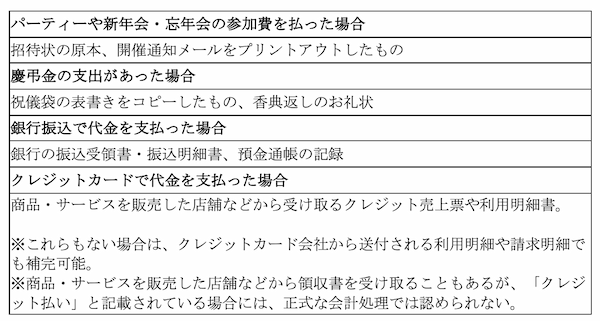

「経費の支払時に領収書を発行してもらえなかった」「受け取った領収書を紛失して再発行できなかった」「受け取った領収書に不備がある」などのケースでは、以下の方法で代替が可能だ。

・【方法その1】領収書を補完する書類を保存する

以下のような書類は、領収書を補完する書類として利用できる。

・【方法その2】出金伝票を使う

出金伝票は、主に次のようなケースで使うことができる。

- 上述の補完書類を保存することも難しい場合(自動販売機で飲料を購入したとき、食事代を割り勘したときなど)。

- 上述の補完書類の証拠力を高めたい場合。

- 領収書に不備がある場合(白紙領収書、領収書の印字が不明瞭、領収書の記載内容に不足や誤りがある)。

出金伝票の記載内容としては、以下の4点が必須だ。

○出勤伝票に記載する必要がある情報

・支払いをした日付

・支払先

・支払いの目的・商品やサービスの内容(摘要)

・支払った金額

なお、書式については市販の出金伝票のほか、「仮払精算書」「立替経費精算書」など、企業で独自に定めた書式でも問題ない。

・【方法その3】帳簿を作成する

青色申告・白色申告ともに事業上の収支を帳簿に記載することが必要である。より簡易な記帳で良いとされる事業所得の白色申告の場合、帳簿に記載する仕入や費用の情報は以下の通りだ。

○仕入に関する事項

・取引の年月日

・仕入先その他の相手方

・金額

・日々の仕入の合計金額

○仕入以外の費用に関する事項

・取引の年月日

・事由

・支払先

・金額

ただし、雇人費、外注工賃、減価償却費、貸倒金、地代家賃、利子割引料及びその他の経費の項目に区分して、それぞれ記載。

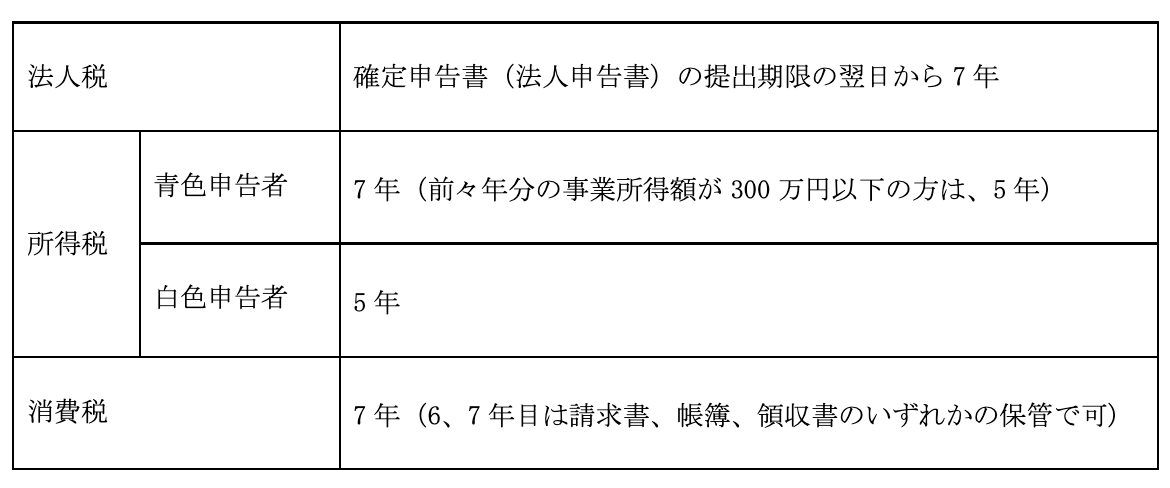

領収書の保存期間・方法は?

証憑書類である領収書(補完する書類を含む)は、法人税法、所得税法、消費税法のそれぞれ法律で保存期間が定められている。1枚の領収書(一つの経費)を法人では法人税と消費税、個人事業主は所得税と消費税というように共用し、複数の法規定に従う必要があることもあるだろう。

したがって、経費精算が終わったからといって、あるいはその年の決算が終わったからといって、すぐに破棄してはならない。正しい保存期間や保存方法について、もう少し詳しく確認していこう。

・領収書の保存期間

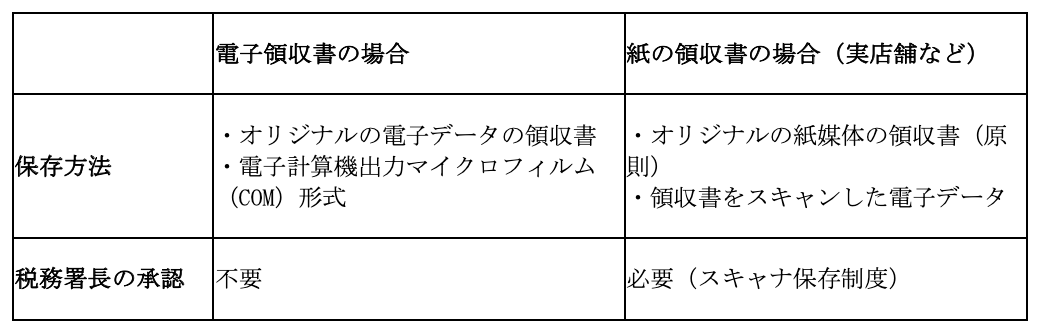

・領収書の保存方法

認められる保存方法は、紙の領収書か電子データかによって変わってくる。下記の通り紙ベースで保存する方法と電子データとして保存する方法の2つがある。

これまで一般的な方法として定着しているのが紙ベースで保存する方法だ。領収書を月ごとに封筒などに入れたり経費ごとに帳面に添付して保存したりして整理し保管しておく。領収書を紙ベースで保存する場合、電子データに変換する手間が省ける。しかし保管場所を確保したり紛失の恐れがあったりするなどのデメリットもあるため、注意が必要だ。

次に電子データとして保存する方法を見ていこう。「電子データ」は、電子取引の領収書をオリジナルの電子データとして保存する方法と紙媒体の領収書をスキャンして保存する場合がある。

いずれの場合も電子データで領収書を保存するための要件として「真実性の確保」「可視性の確保」が求められているが、スキャナ保存をするケースのほうが、それぞれの要件を満たすために必要な措置が多くなっている。

例えば「正確性の確保」でいうと、電子取引の領収書をオリジナルの電子データで保存する場合には、システムの説明書や文書管理規定を備え付けるだけで、「正確性の確保」の要件を満たすことができる。これに対して、紙媒体の領収書をスキャナ保存する場合には、認定タイムスタンプの導入や、スキャン期限の設定、解像度の確保といった措置も、要件を満たすために必要になる。

以上を見ると、「紙でもらった領収書は紙のまま保存したほうが、メリットが大きいのではないか?」という印象を受けるかもしれないが、スキャナ保存制度は要件緩和の方向に動いている。現に、2016年の税制改正ではスマートフォンのカメラで撮影した領収書の写真を保存することが認められるようになったし、「平成31年度税制改正大網」でも、スキャナ保存制度のさらなる見直しが行われた。

さらに2021年度(2022年1月施行)にもスキャナ保存についての改正が行われ「税務署による事前承認の廃止」「入力期限などの緩和」「タイムスタンプ措置の緩和」など手続きの大幅な緩和が行われているため、注意したい。

なお、電子データで領収書を受領した場合、これまではプリントアウトし紙媒体で保存することもできたが、2024年1月1日以後の受領分からは電子データで保存しなければならなくなった。システム等の整備が間に合わないなど相当の理由がある場合には猶予措置が受けられる場合があるため、所轄の税務署に確認してみるとよいだろう。

当初のコストはかかるかもしれないが、ペーパレス化によるコスト削減・業務効率化・バックアップの確保といった観点から、電子データ保存の整備を検討する余地は十分にあるだろう。

範囲を超えた領収書の経費計上に注意。節税のはずがペナルティにつながることも

領収書をできるだけ経費計上すれば、そのぶん節税効果は期待できるものの、言うまでもなく、それは経費として認められる範囲の領収書である場合に限られる。

経費として認められない領収書まで経費で落として法人税の申告を行っていると、「不自然な申告である」として税務調査の対象になりやすい。特に、同業他社と比較して経費が多かったり、その内容が異なっていたりするケースは目立つ傾向にある。

税務調査で経費の証拠である領収書が確認された結果、経費を否認されると、不足分の所得税や消費税を支払うことになる。加えて、「延滞税」「過少申告加算税」などの罰則的な税金を支払わなければならない。特に、偽装や隠蔽などの不正を行っていた場合には、重加算税として、未納分の35%または40%という重いペナルティが科せられることになる。このような結果になると、節税どころか不要な出費が増えてしまうだろう。

さらに、このように税務調査での指摘を受けて修正申告を行った場合は、銀行からの融資に影響が及ぶ恐れもある。銀行は融資の可否を判断する際、決算報告書だけでなく法人申告書も参照しているためだ。

節税効果を高めることはもちろん、こうした問題を防ぐためにも、経営者は「経費にできる領収書」のポイントを確実に理解しておこう。

領収書・経費に関するQ&A

Q1.領収書は何費?

A. 個人事業主や会社が発行する領収書を購入した費用は、もちろん経費になる。領収書の勘定科目は「消耗品費」「事務用品費」「雑費」などで処理するのが一般的だ。どの勘定科目で処理するのかについては、会社の基準に沿えばよいが処理する勘定科目を一度決めたら基本的に毎年継続する必要がある。

Q2.領収書を保存すれば経費になる?

A. 会社の支出を経費にするためには、領収書の保存が必要だ。しかし領収書を保存すればすべての支出が経費になるわけではない。あくまでも事業に関係する支出のみが経費となる。特に個人事業主の場合は、支出にプライベートのものと事業に関するものの2つがあるため、事業に関する支出のみを経費に計上しなければならない。

法人の場合、支出は基本的に事業に関係するものになるが、借入金の返済など経費にならない支出もあるため、注意が必要だ。

Q3.確定申告にレシートはなぜ必要?

A. 確定申告とレシートの関係については、次のようになっている。

- 確定申告書への添付:不要

- 事務所などでの保存:必要

レシートは、確定申告書への添付が不要だ。しかし紛失しないように事務所などでしっかりと保存しておく必要がある。これは、レシートがその経費に対する支出が行われた証拠になるからだ。

確定申告後に税務調査が行われることがある。税務調査では、経費に計上したものが事業に関係するものか、さらにそもそも本当に支出があったのかなどを調査するため、レシートを保存しておけばその支出があったことを証明できる。

Q4.領収書はいつまで保存すればいい?

A. 領収書の保存期間は、法人と個人で次のように定められている。

- 法人:7年(青色繰越欠損金が生じている場合は10年)

- 個人:青色申告7年(前々年分所得が300万円以下の場合は5年)、白色申告の場合5年

法人の場合、原則7年間の保存が必要だ。しかし青色申告をしており欠損金を翌年以降に繰り越している場合は、10年間の保存となる。個人事業主の場合は、申告が青色申告か白色申告かで領収書の保存期間が異なる点に注意したい。原則青色申告のほうが保存期間は長くなっている。

経費で落とせる領収書について、全社的に理解を深めよう!

領収書を経費で落とす際には、「事業の経費として認められる範囲か」「領収書の証拠力は確保されているか」の2点を押さえることが重要だ。経営者自身だけでなく、従業員もこれらのポイントを理解できるよう、社内ルールを整備するなどの対策を講じたい。経費と領収書に関する適切な判断を全社的に徹底することで、ペナルティを避け、確実に節税しよう。