固定資産には、「不動産取得税」と「固定資産税」という大きく2つの税金が課税される。今回は「固定資産税」に特に着目し、不動産などを保有するとどのくらいの固定資産税が発生し、その税金をいつ納めなければならないかなど、固定資産税の全体像を理解しておこう。

目次

固定資産税とは?

固定資産税は、毎年1月1日時点を基準に、固定資産(※)の所有者に対して、市町村が課税する税金である。東京都23区内においては、特例により東京都が課税することになっている。

そのため、1月2日以降に固定資産税の対象となる不動産を取得すると、翌年から課税されることになる。

(※)固定資産税の対象となる固定資産は、「土地」、「家屋」及び「償却資産」が対象である。

固定資産税の対象となる資産は?

固定資産税は、毎年1月1日現在の「土地」、「家屋」又は「償却資産」に対して発生するが、具体的には次のような固定資産が対象となる。

(1)土地

田、畑、宅地、鉱泉地、池沼、山林、牧場、原野その他の土地

(2)家屋

住家、店舗、工場、倉庫その他の建物

(3)償却資産

主に、土地及び家屋以外の、事業の用に供することができる資産など

(ただし、営業権など、無形減価償却資産は除く)

土地や家屋はすぐにイメージがつくだろうが、償却資産は聞きなれない方も多いと思うので、少しふれておきたい。

償却資産とは、事業のために所有している土地や家屋以外の資産のことであり、会社や個人で所有している事業用の構築物、機械、器具及び備品等が含まれることになる。

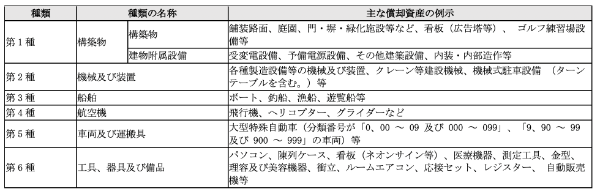

さらに詳しく表でまとめると次のようになる。

≪償却資産の具体例≫

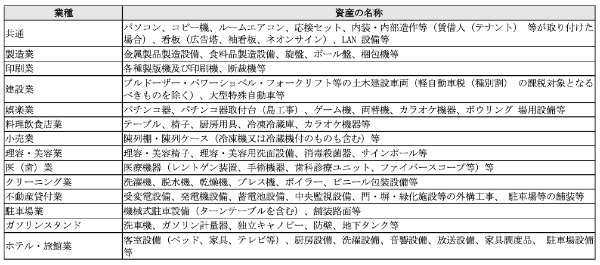

償却資産の対象となる主な資産を業種別に例示している地方自治体もあるので、具体的に把握したい方は参考にするとよいだろう。

東京都の場合は、東京都主税局のHPで次のように取り決められているので、あわせて参照されたい。

≪業種別の主な償却資産≫

固定資産税の対象に含まれないものの例

上記に該当するものであっても、状態次第では固定資産税の対象に含まれないものがある。

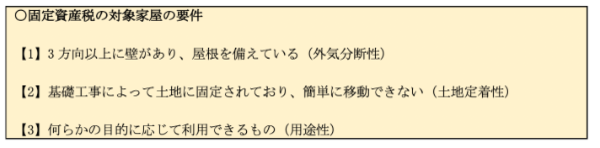

例えば、一般的な倉庫は固定資産税の対象資産だが、周壁がないものについては対象外とされている。固定資産税の対象家屋(倉庫を含む)には、以下のような要件があるためだ。

つまり、周壁がない倉庫などは【1】の要件を満たさないため、固定資産税が徴収されることはない。同様に、テントのように簡単に移動できるもの、天井がない建築物なども固定資産税の対象外となる。

上記のような要件が設けられているのは家屋だけではないため、判断に迷ったら早めに確認することが重要だ。主な相談先としては、税務署や税理士などの専門家、各自治体の固定資産税課などが挙げられる。

事業承継・M&Aをご検討中の経営者さまへ

THE OWNERでは、経営や事業承継・M&Aの相談も承っております。まずは経営の悩み相談からでも構いません。20万部突破の書籍『鬼速PDCA』のメソッドを持つZUUのコンサルタントが事業承継・M&Aも含めて、経営戦略設計のお手伝いをいたします。

M&Aも視野に入れることで経営戦略の幅も大きく広がります。まずはお気軽にお問い合わせください。

【経営相談にTHE OWNERが選ばれる理由】

・M&A相談だけでなく、資金調達や組織改善など、広く経営の相談だけでも可能!

・年間成約実績783件のギネス記録を持つ日本M&Aセンターの厳選担当者に会える!

・『鬼速PDCA』を用いて創業5年で上場を達成した経営戦略を知れる!

固定資産税の計算の仕組み

固定資産に該当する資産について理解したところで、固定資産税の計算の仕組みも押さえておこう。固定資産税は次のように算出される。

固定資産税=固定資産税評価額 × 税率(1.4パーセント)(※)

(※)固定資産税と同じタイミングで課税される税金に「都市計画税」がある。

「都市計画税」とは、都市計画法による都市計画区域のうち、市街化区域内に所在する土地や家屋に対して課税される地方税であり、東京23区内での税率は0.3パーセントである。

固定資産税と同一のタイミングで納税が必要となるため、納税者としては都市計画税もあわせて押さえておきたい。

では、固定資産税評価額はどのように決まるのだろうか?詳しく見ていこう。

固定資産税評価額はどのように決められているのか?

固定資産税評価額は、固定資産税の基準となる価格である。土地の公的価格や、家屋の時価額をもとに各自治体が算定する。この額は3年に1度の間隔で見直され、その時点の地価に応じて金額が決定される。

そのため、地価が安い時期や地域は固定資産税も低くなるが、地価が高騰している時期や地域では固定資産税も高くなる傾向がある。

直近では、2018年度が基準年度となり、2019年度及び2020年度は、原則として基準年度の価格が据え置きとなる。

では、実際に「土地」「家屋」「償却資産」ごとに、固定資産税評価額の決定プロセスを見ていこう。

(1)土地の固定資産税評価額の決定プロセス

東京都23区にある土地の固定資産税評価は、総務大臣の定めた固定資産評価基準に基づき、道路に沿接する標準的な土地の単位当たりの価格である路線価を付設する。

この路線価に基づいて各土地について画地計算法を適用して評価額を求める「市街地宅地評価法(路線価方式)」を採用しており、具体的には次のような手順となる。

(東京都主税局HPより抜粋)

(2)家屋の固定資産税評価額の決定プロセス

固定資産税における家屋の評価額は、不動産の買入価格や建築工事費ではなく、総務大臣の定める「固定資産評価基準」(以下「評価基準」という。)によって、各地方自治体で算出される。

実際に用いられる評価基準は「再建築価格方式」である。これは、評価の時点において同じ建物をもう一度建築した場合に発生する費用を基準として評価法である。これに、家屋の建築後の経過年数に応じた減価を考慮して評価額を求めることになる。

家屋の固定資産税評価額の算式は次のようになる。

(算式)

家屋の固定資産税評価額= 単位当たり再建築費評点(※1)×経年減点補正率(※2)×床面積 ×評点一点当たりの価額(※3)

(※1)再建築費評点数:どのような資材をどれだけ使用しているか

(※2)経年減点補正率:構造及び用途等の区分に応じて設定されている建築後の経過年数に応じる減価率

(※3)評点一点当たりの価額:地域に応じた物価水準と工事原価に含まれていない設計管理費、一般管理費等負担額の費用

(3)償却資産の固定資産税評価額の決定プロセス

償却資産は、所有者の固定資産税評価額の決定プロセスへの関わり方が、土地や家屋の場合と異なるので注意したい。

土地や家屋の場合には、家屋調査等を各地方自治体が主体となって調査をしているが、償却資産の場合には、所有者が償却資産の内容をそれぞれ自己申告する必要がある。

具体的には、毎年1月1日現在、事業の用に供する償却資産を所有している者(個人及び法人)が、その年の 1月31日までに、資産が所在する地方自治体に申告しなければならない。

なお、償却資産は申告が必要であるが、課税標準額が150万円未満の場合には課税はされない。

固定資産税が軽減される条件とは?

固定資産税の原則的な課税額について説明してきたが、固定資産税は一定の条件を満たすことで税額が軽減される措置がある。ここからは、代表的な固定資産税の軽減措置等について紹介する。

(1)土地及び家屋に係る固定資産税の軽減措置

土地及び家屋に関わる固定資産税の軽減措置には次のようなものがある。

① 新築住宅減額(固定資産税)

新築された住宅が、一定の床面積要件を満たす場合には3年度分(耐火建築物等は5年度分)の固定資産税が2分の1になる。詳しくは各自治体のHP等で確認されたい。

東京都の床面積要件は次のとおりである。

② 認定長期優良住宅に対する減額

認定長期優良住宅を新築した場合、一定の要件を満たすことで固定資産税額を2分の1減額

③ バリアフリー改修工事をした住宅に対する減額(固定資産税)

一定の要件を満たすバリアフリー改修工事をした住宅の場合、一戸あたり100平方メートルの床面積相当分までの固定資産税額を3分の1減額

④ 省エネ改修工事をした住宅に対する減額 (固定資産税)

一定の要件を満たす省エネ改修工事を行った場合の家屋に係る固定資産税を3分の1減額

⑤ 耐震改修工事をした要安全確認計画記載建築物に対する減額(固定資産税)

耐震改修を行った要安全確認計画記載建築物等の固定資産税を2分の1減額

⑥ 税額が前年度の1.1倍を超える土地に対する条例減額

東京都では土地の税額が前年度の1.1倍を超えないように指定されている。

⑦ 商業地等の負担水準引下げ条例減額

固定資産税の価格は、価格調査基準日時点の地価公示価格等の7割を目途に算出されており、当該年度価格等に対する前年度の課税標準の割合を示す「負担水準」がある。

地域や土地によって負担水準にばらつきがあるため、負担水準が高い土地は税負担の引き下げや据え置きが行われ、逆に負担水準が低い土地は税負担を上昇させる「負担調整措置」が行われている。

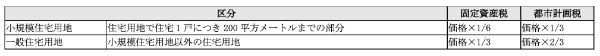

⑧ 住宅用地及びその特例措置

住宅用地については、税負担軽減を目的とした課税標準の特例措置が設けられており、適用額は住宅用地の区分や固定資産税及び都市計画税に応じて下表のとおり算出される。

⑨ 道路非課税

道路(セットバック部分等)として利用されている土地で一定の要件を満たす場合は非課税となる。

⑩ 固定資産税・都市計画税(土地・家屋)の減免

町会事務所や遊び場などの公益ために直接専用する固定資産、生活保護法により生活扶助等を受けている方が所有する固定資産、及び災害等により滅失又は甚大な損害を受けた固定資産等が対象となる。

軽減措置等の詳しい要件については、各自治体HP等を参照されたい。

(2)償却資産に係る固定資産税の軽減制度

固定資産税(償却資産)の軽減制度としては、以下の3つがある。

① 非課税

② 課税標準の特例

③ 減免

具体的には次のものが軽減制度に該当する。

①非課税

イ)宗教法人が専らその本来の用に供する境内地の固定資産

ロ)学校法人等が設置する保育、教育用固定資産等

ハ)社会福祉法人等が以下の用に供する固定資産

・保護施設

・小規模保育事業

・児童福祉施設(認可保育所等)

・認定こども園

・老人福祉施設

・障害者支援施設

・その他社会福祉事業の用に供する固定資産

ニ)公益社団法人等が学術研究の用に供する固定資産

②課税標準の特例

イ)内航船舶

ロ)外国貿易のための外航船舶による物品運送用コンテナ

ハ)公害防止設備

ニ)地下街等における洪水時避難確保・浸水防止設備

ホ)企業主導型保育事業

へ)先端設備等導入計画に基づいて取得した設備

③減免

イ)公共用歩廊等

ロ)幼稚園

ハ)認証保育園

ニ)地域のケア付き住まい

ホ)災害等により滅失・損害を受けた固定資産

へ)普通公衆浴場

(参考:東京都主税局WEB 償却資産の軽減制度「2019年12月時点」例示)

固定資産税はいつ納付すればいい?

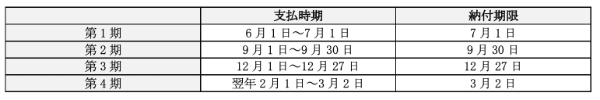

固定資産税は、通常4回の納期に分けて納めることになる。具体的な納期は各自治体のHP等で確認していただきたい。

東京都23区での固定資産税の納期限は6月、9月、12月、翌年の2月となっている。納期限が土・日・休日の場合、その翌日が固定資産税の納期日となる。

固定資産税を納付するまでの流れ

固定資産税を納付する流れは、「納税通知書の受け取り」と「支払い」の2つのステップに分けられる。ここからは各ステップの詳細やポイント、注意点などを分かりやすく解説しよう。

【STEP1】納税通知書の受け取り

固定資産税は自身で申告をする必要がなく、毎年4~6月頃になると自治体から納税通知書が送られてくる。納税通知書には支払期限と金額が記載されているため、その内容を確認したら納税スケジュールをしっかりと立てておこう。

なお、固定資産税は4回に分けて支払うことが一般的であり、以下のように第1期~第4期のそれぞれに支払期限が設けられている。

一括払いが可能なケースもあるが、すべての自治体が対応しているわけではないため、希望する場合は事前に確認を取っておきたい。

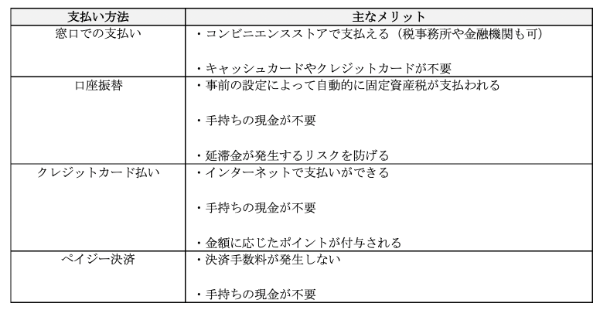

【STEP2】固定資産税の支払い

固定資産税の支払い方法としては、以下の4つが用意されている。

なお、ペイジー決済の中でも「ネットバンキング」や「モバイルバンキング」は、固定資産税を支払うにあたって事前申請が必要になる。また、固定資産税の支払いに対応していないコンビニなども存在するため、「どこで支払えるか?」や「どんな準備が必要になるか?」は余裕をもって確認しておこう。

固定資産税評価額の調べ方は?

所有している固定資産の評価額を知りたいときは、各自治体の固定資産課税台帳を縦覧すればよい。固定資産課税台帳は閲覧できる対象者が以下のように定められているので、注意されたい。

イ)納税義務者

ロ)借地人・借家人

ハ)固定資産の処分をする権利を有する者

東京都の場合は、固定資産税の納税者(または代理人)が、固定資産が所在する区にある都税事務所にて無料で縦覧が可能である。その際は、本人確認ができる身分証を持参する必要がある。

固定資産税評価額に不服があるときは?

固定資産税の納税者は、縦覧や受領した納税通知書等の結果、固定資産課税台帳に登録された固定資産税評価額に不服があれば、固定資産評価審査委員会に「審査の申出」を行うことができる。

固定資産評価審査委員会とは「審査の申出」の審査決定を行うために、法律に基づき設置された独立した第三者機関である。中立公正な立場から、固定資産課税台帳に登録された価格(評価額)が適正に決定されたものであるかの審査を行う。

委員会による審査が行われた結果、「却下」、「棄却」及び「認容」といういずれかの決定がなされる。「認容」となれば、固定資産税評価額が修正されることになる。

固定資産税のよくある質問集

固定資産税は仕組みがやや複雑な税金であるため、細かい疑問や不安などが生じやすい。ここからは、気になるポイントに絞って固定資産税の知識をQ&A形式でまとめたので、最後までしっかりとチェックしていこう。

Q1.固定資産の評価替えとは?

家屋をはじめとした固定資産は、風化や自然災害などの影響で価値が変動する。そのため、資産価値を定期的に見直す「評価替え」を行うことで、固定資産税が常に適正な額になるように調整されている。

なお、日本全国の固定資産を毎年見直すことは難しいため、土地や家屋については評価額を3年間据え置く仕組みが採用されている。

Q2.固定資産を売却した場合はどうなる?

固定資産税の対象者は、その年の1月1日時点に対象資産を所有していた者である。したがって、年の初頭に売却をした場合であっても、その年の固定資産税は必ず納付しなければならない。

なお、固定資産税の対象者が変更されるのは「所有権の移転登記後」となるため、契約から移転登記にかけて年をまたぐ場合は注意しておきたい。

Q3.固定資産の所有者本人が亡くなった場合は?

固定資産の所有者が亡くなった場合は、その相続人が納税義務を引き継ぐことになる。相続人以外に資産を引き渡すケースにおいても、相続登記や所有権の移転登記を行わない限り納税義務者が変更されることはない。

Q4.納税通知書の内容に疑問があるときは?

納税額や対象資産など、納税通知書の内容に疑問がある場合は、自治体の税務課に問い合わせることを考えたい。自治体にもよるが、納税通知書を受け取った日の翌日から3ヶ月以内であれば不服の申し立てができる。

なお、申し立ての後には厳正な調査等が実施されるため、納税額を抑えるだけの目的で申し立てを行うことは控えたい。

固定資産税について正しく理解しよう

固定資産税は、対象資産を保有している限り毎年課税される税金であるが、ほかの税金より比較的認知度が低い。

これは、法人税、所得税、消費税などが自分で申告を行う「申告課税」であるのに対して、固定資産税は、各地方自治体が税額を定めて通知を行う「賦課課税」だからだ。

固定資産税の全体像と仕組みを正しく理解してもらった上で、今後住宅や投資用不動産、さらに事業用資産を取得するときの固定資産税の計算などに役立てて欲しい。

事業承継・M&Aをご検討中の経営者さまへ

THE OWNERでは、経営や事業承継・M&Aの相談も承っております。まずは経営の悩み相談からでも構いません。20万部突破の書籍『鬼速PDCA』のメソッドを持つZUUのコンサルタントが事業承継・M&Aも含めて、経営戦略設計のお手伝いをいたします。

M&Aも視野に入れることで経営戦略の幅も大きく広がります。まずはお気軽にお問い合わせください。

【経営相談にTHE OWNERが選ばれる理由】

・M&A相談だけでなく、資金調達や組織改善など、広く経営の相談だけでも可能!

・年間成約実績783件のギネス記録を持つ日本M&Aセンターの厳選担当者に会える!

・『鬼速PDCA』を用いて創業5年で上場を達成した経営戦略を知れる!

文・風間啓哉(公認会計士・税理士)