TOB(株式公開公開買い付け)は、他の企業の経営権を取得する買収方法の1つです。株主にとっては、高価格で株を売却するチャンスが生まれる一方、対象企業には様々なリスクが伴います。本記事ではTOBの概要や主な流れ、メリットや注意点、国内で行われた事例を解説していきます。

TOB(株式公開買い付け)とは?

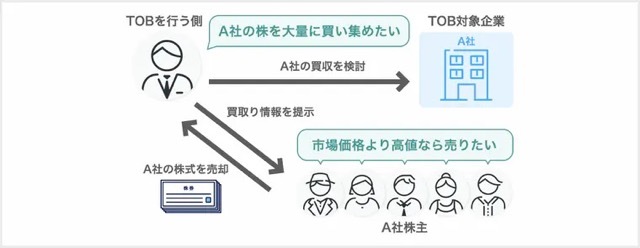

TOBは、「Takeover Bid」の略で、日本語では「(株式の)公開買い付け」とも言います。これは、ある企業や個人が、企業の株式を大量に買い取ることで、その企業の経営権を取得する手続きを指します。日本では証券取引法上の制度として、1971年に導入されました。

公開買い付け者は、対象企業の株式を保有する不特定多数の株主に対して、事前に「買い付け期間・価格・株式数」を公告し、株式の買い付けを呼びかけます。

対象銘柄を保有している株主は、通常の取引市場ではなく、公告に記載している証券会社などに申し込み、取引所外で株式を売却します。

(株主は通常通り取引市場で株式を売却したり、売却せずに保有し続けることも可能です。)

もし、証券取引市場内で株式の大量の買い注文が発生した場合、他の投資家の注目を集めて株価が急上昇しかねません。公開買い付け者が想定していた価格で株式を購入できない事態になることを回避するため、証券取引所外で取引が行われます。

TOBに関する最新の事例

直近のTOBの事例をご紹介します。そのほか最新のニュースについては、TOBに関するM&Aニュースをご覧ください。

東芝へのTOB成立(2023年9月21日)

2023年3月、経営を巡り混乱が続いていた東芝は、アクティビストと呼ばれる海外の投資ファンドを事実上、排除する目的で株式の非上場化を目指し、国内投資ファンドの日本産業パートナーズ(JIP)を中心とした国内連合による買収提案(非上場化)を受け入れる方針を決めました。

JIPは同年8月8日から9月20日にかけて東芝に対し1株4,620円でTOBを実施すると発表しました。買収資金は金融機関の融資や約20社が出資し、買収額は2兆円規模になる見通しです。東芝側は取締役会でTOBに賛同するとともに、株主に応募を推奨することを決議しました。

株式の66.7%以上の応募が買い付けの条件であることから、アクティビストを含む株主からどこまで賛同を得られるか、が焦点とされていました。

その後、2023年9月21日の東芝の発表によると、株主による応募比率は78.65%(3億4,045万9,163株)となり、TOB成立に必要な66.7%を上回ったことがわかりました。株主総会などの手続きを経て、年内にも上場廃止となる見通しです。

TOBの目的は経営権の取得

TOBの主な目的は、対象企業の経営権の取得、子会社化です。その他、自社株を集める目的でTOBが行われる場合もあります。

会社法では持ち株比率により、以下のような権利を取得できます。

持ち株比率別の保有権利の一例

| 持ち株比率 | 保有権利 |

| 100% | すべて自分の意志で決定する事ができる(完全子会社化) |

| 66.7%以上(2/3以上) | 株主総会の特別決議(※)を単独で成立させられる (※会社の合併、事業譲渡の承認など) |

| 50.1%超(1/2超) | 株主総会の普通決議(※)を単独で成立させられる (※取締役の選・解任、配当など) |

| 33.4%以上(1/3以上) | 株主総会の特別決議を単独で阻止できる |

| 3%以上 | 株主総会の招集、会社の帳簿等、経営資料の閲覧ができる |

| 1% | 株主総会における議案提出権 |

対象企業の株式を50%超取得して、株主総会の普通決議が単独で成立可能になれば、すなわち経営権を取得できます。

TOBの主な流れ

TOBがどのように進められるのか、主な流れは以下の通りです。(詳細の手続きについては後述します。)

-

①公開買い付け計画の策定

まず、買い付けを希望する企業や個人(公開買い付け者)が、どの企業の株を、いくらの価格で、どれだけの期間で買い取るかを計画します。

②公開買い付けの公告

計画が決まったら「買い付け価格、買い付け株数、買い付け期間」などの条件について、株式取引所や金融商品取引事業者を通じて公告します。

③公開買い付けの実施

公開買い付け者は、売却する意志を示した株主から株式を買い取ります。(株主は、保有する株を売却するか選択できます。)

④結果の発表

買い付け期間が終わったら、公開買い付け者は結果を公表します。買収希望者が希望する数の株式数を確保できた場合、TOBは成功となります。

⑤株式の移転

公開買付けによって株式が公開買い付け者に移転され、代わりに株主には公告された条件の対価が支払われます。

友好的TOBとは

TOBは大きく「友好的TOB」と「敵対的TOB」の2種類にわけることができます。まず、友好的TOBからご紹介します。

友好的TOBとは、買収対象企業の経営陣の同意を得て行うTOBのことです。

主に良好な関係にあった企業同士が、その関係性を維持したまま親会社・子会社になる(子会社化する)ことを目的として実施されます。なお、日本で実施されるTOBは友好的TOBが大半を占めます。

友好的TOBの事例

| 投資ファンドKKRの日立物流に対するTOB(2022年) |

| 2022年11月、TOBが成立。日立物流はKKRの下で国際事業の強化を図り、数年後の再上場を目指す。買い付け予定数の下限(2,244万3700株)を上回る4,286万7630株の応募があった。 |

| NTTのNTTドコモに対するTOB(2020年) |

| 2020年11月、通信事業の競争力強化のため完全子会社化を目的に行われたTOBが成立。公開買い付け額は国内最高額の約4.3兆円にのぼった。 |

| 伊藤忠商事のファミリーマートに対するTOB(2020年) |

| 2020年8月、ファミリーマートの完全子会社化を目的に行われたTOBが成立。ファミリーマートは同年11月に上場廃止になった。 |

| ZホールディングスのZOZOに対するTOB(2019年) |

| 2019年11月、EC事業強化のためZOZOの子会社化を目的に行ったTOBが成立。買収金額は4007億円にのぼり、ZOZOは上場維持を選択した。 |

敵対的TOBとは

敵対的TOBとは、買収対象の企業の経営陣から同意を得ないで一方的に行うTOBを指します。主に対象企業を実質的に支配したり、経営陣を刷新したりする目的で実施されます。

敵対的TOBの事例

| コロワイドによる大戸屋ホールディングスに対するTOB(2020年) |

| 2020年9月、コロワイドによるTOBが成立。当初コロワイド側は友好的TOBを予定していたが、大戸屋側の経営陣との意見の相違や、大戸屋側の急速な業績悪化を救うため敵対的TOBに踏み切った。 |

| 伊藤忠商事によるデサントに対するTOB(2019年) |

| 2019年3月、伊藤忠商事によるTOBが成立。長年協業関係にあった両社だが、成長戦略の違いから対立を徐々に深め、伊藤忠側は敵対的TOBに踏み切った。国内大手上場企業同士の初めての敵対的TOB事例となる。 |

| 米国投資ファンドによるブルドックソースに対するTOB(2007年) |

| 2007年5月、当時筆頭株主だった米国投資ファンドスティールパートナーズの関連会社がTOBを実施。ファンド側がTOB成功後の経営方針や投下資本の回収方法などを明確にしなかったことから、ブルドックソース側はTOBに反対の意見を表明し、買収防衛策を発動。ファンド側は「株主平等原則違反」と「著しく不公正な方法」を主張したが、最高裁はファンド側の許可抗告を棄却した。 |

敵対的TOBに対する買収防衛策

敵対的TOBの対象となった企業は、あらゆる買収防衛策を講じて抵抗します。

具体的な買収防衛策については「買収防衛策とは?敵対的買収から会社を守る対策と事例、導入の流れについて解説」をご覧ください。

TOBのメリット(公開買い付け者)

「TOBを実施する企業側」と「TOB対象となった企業側」の両面から、TOBのメリット・デメリットをそれぞれ見ていきます。

まずはTOBを実施する買収企業側、つまり公開買い付け者にとってのメリットは以下の通りです。

買収成立までの見通しが立ちやすい

取引市場を通した株式の大量買い付けは、株価が想定外に急上昇してしまうこともあり、最後まで費用の見通しが立たない場合が少なくありません。

一方でTOBは、あらかじめ買い付け期間・買取株数・価格を決めて公開・実施します。買収成立までどれくらいの期間を要するか、見通しが立ちやすいことがメリットです。

株価変動の影響を受けづらい

TOBはあらかじめ公開した価格で株式を買い付けるので、市場変動の影響を受けません。一方、通常の取引市場を通して買い付ける場合は、株価の変動によって想定外の費用や時間がかかることもあります。

効率的に株式を取得できる

目標とする買い付け株式数に満たなかった場合はキャンセルができるため、効率的な株式の取得が可能です。

TOBでは買い付け株式数に制限を設けることが可能であり、目標株式数に満たない場合は取得しないことも選択できます。

一方で取引市場を通して株式を買い付ける場合は、目標株式数に満たなかったとしてもキャンセルすることはできません。

TOBのメリット(対象企業・株主)

TOB対象となった企業側のそれぞれのメリットについて、詳しく解説していきます。

市場価格よりも高く株式を売却できる

TOBでは、市場価格に30~40%のプレミアム分が上乗せされた価格を提示されることが一般的です。対象企業にとっては、直近の市場価格よりも高く売却できるというメリットが得られるでしょう。さらに、TOBで高いシナジー効果が認められる場合は、プレミアム分がより上乗せされたり、より高い価格を提示する別の買収企業があらわれたりします。

-

TOBにおける買い付け価格は、買い付け価格市場価格よりも高めに提示されることが一般的です。この上乗せ分は「プレミアム」と呼ばれます。

対象企業側は市場価格よりも高い価格を提示されることで、売却の判断がしやすくなります。一方で買い手側は、市場価格より割高になるものの、大量の株式を集められる可能性が高くなるでしょう。なおTOBのプレミアムは、市場価格の約30~40%割増が相場です。

経営状況の改善に期待できる

友好的TOBでは、買収企業からの資金が投入されることにより、経営基盤の安定および経営状況の改善に期待できます。買収対象の企業は、今まで資金不足で着手できなかった事業拡大や設備投資も見込めるようになるでしょう。

TOBの注意点(公開買い付け者)

TOBには以上のようなメリットがある一方、認識しておきたい注意点は以下の通りです。

取引市場で買い付けるよりも高いコストがかかる

前述の通り、買い付け価格は、市場価格にプレミアム分を上乗せすることが一般的です。したがって、TOBを実施する企業側は、取引市場を通して株式を買い付けるより高いコストがかかります。

敵対的TOBは買収の成功率が低い

過去の事例をふまえると、一般的に敵対的TOBは、友好的TOBに比べて買収の成功率が低い傾向にあります。

敵対的TOBを仕掛けられた買収対象企業は、防衛策を講じて抵抗してくることや、想定外の買収費用がかかったり、目標株式数を取得できないことが理由として挙げられます。

TOBの注意点(対象企業・株主)

一方でTOB対象となった企業・株主のデメリットについて、詳しく解説していきます。

経営権を奪われる

TOBを行う企業の目的は、対象企業の経営権の取得であるため、TOBが成立すれば当然ながら対象企業の経営陣は、経営権を奪われることになります。

敵対的TOBの場合は、今まで推進してきた事業を縮小されたり、望まない経営方針に転換されたりすることも考えられます。このような事態を回避するため、敵対的TOBを仕掛けられた企業は防衛策を講じて、何としてでもTOBを阻止しようとします。

防衛策を株主に反対される可能性がある

買収防衛策を講じたとしても、株価が下がるなどの理由から既存株主の反発を受ける可能性もあります。たとえば、新株を発行する「ポイズンピル」は株価の低下を招くため、既存株主に損失を与えるリスクも保有する防衛策との声もあります。

また、防衛策が成功して敵対的TOBを阻止したとしても、結果的に株価が下がって株主が損失を被るリスクも考慮しなければなりません。

TOBの対象になった場合の株主の対応

実際に、保有する株式がTOBの対象になった場合の対応について、それぞれ見ていきます。

TOBに応じる場合

「TOBに応じる」場合は、上述のとおり市場価格よりも高値で株式を売却できるメリットがあります。プレミアムは市場価格よりも30~40%程度高いことが一般的であるため、お得に株式を売却したい場合におすすめです。

TOBに応じる場合は、取引市場を通して株式を売却する際にかかる売買手数料もかかりません。ただし、買収企業が買い付ける株式数に上限を定めている場合は、上限に達した時点でTOBに応じても売却できない場合がある点に注意が必要です。

TOBには応じない場合

「TOBに応じない」場合、「市場経由で株式を売却する」「保有し続ける」という選択肢があります。

一般的にTOBが公表されると、前述の通り、対象銘柄はTOBでプレミアム分が上乗せされた価格付近まで値上がりする傾向にあります。 したがって、タイミングを見計らって取引市場経由で株式を売却すれば、市場価格でも十分に売却益を得られます。

取引市場経由であれば、目標株式数に至らず、買い付けがキャンセルになるリスクが回避できるため、株式を確実に売却することができます。

一方、対象銘柄を保有し続けることを選択した場合、TOB成立後に対象企業が上場廃止となった際に、TOBの買い付け価格で強制的に株式を売却しなければならない点に注意が必要です。これを「スクイーズアウト」といいます。

TOBの手続き

TOBは、冒頭ご紹介した通り、公開買い付け者による情報開示(公開買い付け開始の公告、株式売却の募集)によって始まります。ここでは、公開買い付け者と対象企業がそれぞれとるべき、主な手続きを見ていきましょう。

| 手続き | 概要 |

| ①公開買い付けの公告・届出書の提出 | ・株主に対し公平な売却機会を与えるため、公開買い付け者は「公開買い付けの目的」「買い付け期間」「買い付け価格」「買い付け予定株式数」等を公告する必要があります。 ・同日、公告内容を記載した「公開買い付け届出書」を提出します。 ・買い付け期間は、株主が売却を検討するために必要な期間として20~60営業日と定められています。 ・公告は電子公告が一般的ですが、新聞公告も選択できます。 |

| ②意見表明報告書の提出・回答 | ・対象企業は、公告日から「10営業日以内」に公開買い付けに対して賛成か反対か立場を表明した「意見表明報告書」をEDINETを通じて内閣総理大臣に提出する必要があります。 ・意見表明報告書の写しは、公開買い付け者や金融商品取引所等に送付します。 ・報告書には意見のほか、公開買い付け者に対する質問を記載することもできます。公開買い付け者は報告書に質問が記載されている場合、5営業日以内に報告書に回答を記載し、同様にEDINETを通じて内閣総理大臣に提出、対象企業や金融商品取引所等へ写しを提出する必要があります。 ・両者の主張・反論を明確に示す意見表明報告書は、株主がその後投資判断を行う際の重要な手掛かりとなるため提出が義務づけられています。 |

| ③公開買い付け説明書の作成・交付 | ・①の「公開買い付け届出書」の内容に加えて、公益または投資家保護のために必要な事項を記載した内容の「公開買い付け説明書」を作成します。売却予定の株主に対して、事前にあるいは買い付けと同時に交付を行います。 |

| ④TOBの結果公表 | ・公開買い付け者は、買い付け期間の最終日の翌営業日に「応募があった株式数」「その他所定事項」を公告、もしくは新聞やテレビなどメディアを通じて公表する必要があります。 ・公告または公表と同日に、その内容を際した「公開買い付け報告書」を提出します。 |

原則、公開買い付け者は買い付け開始公告をした後は、撤回することは認められていません。ただし、開始公告や公開買い付け届出書に撤回条件が記載されている場合は、撤回が認められます。

TOBとMBOの違い

TOBと同様に買収手法の1つとしてMBOがあります。MBOは「Management Buy-Out」の略で、日本語では「経営陣買収」ともいわれます。企業の経営陣が経営の見直しや上場廃止などなどを目的として、既存株主から自社の株式を買い取る手法です。

TOBとMBOの違いは以下の通りです。

| TOB | MBO | |

| 株式の買い手 | 外部の第三者 | 内部の現経営陣 |

| 目的 | ・シナジー効果を得るため ・売却益を得るため |

・経営の見直しのため ・上場を廃止するため ・中堅・中小企業が事業承継を行うため |

| 買収対象の企業 | 上場企業 | 上場企業、中堅・中小企業 |

上場企業の現経営陣がMBOで自社株を買い付けるにあたり、その目的によってはTOBの手法を選択することも考えられます。

TOB実施のルール

金融商品取引法では、一定の大規模な株式の取引によって特定の株主が優遇されたり、不透明な取引が発生することを防ぐため、具体的に次のようなルールを設けTOB実施を義務付けています。

「5%ルール」

証券取引所外での買い付けによって、株式の保有割合が5%を超える場合は、TOBの実施が義務づけられています(金融商品取引法27条2第1項1号)。これを「5%ルール」といいます。株式を5%以上保有すると株価や経営に影響を及ぼすため、この5%ルールが定められています。ただし、以下の場合はTOBを行う義務はありません。

| 5%ルールが免除される場合 |

| TOBによる買い付けを行う相手方の人数と、TOB実施日前の60日以内に、証券市場外にて買い付けを行った相手方の人数の合計が「10名以下」の場合 |

「3分の1ルール」

買い付け後の株式の保有割合が3分の1を超える場合も、TOBの実施が義務づけられています。これを「3分の1ルール」といいます。3分の1ルールは証券取引所、内外の取引いずれにも当てはまり、主に3つのケースが存在します。

①証券取引所の市場外の取引で、60日間で10名以下の株式から買い付けを行って3分の1を超える場合

②証券取引所の市場内で「特定売買」(ToSTNeT取引、J-NET取引等を通じて行われる立会外取引)で買い付けを行って3分の1を超える場合

③3ヶ月の間に全株式の10%超相当の買い付けを実施、そのうち5%超を場外または特定売買で買い付けた場合

ただし、以下の場合は3分の1ルールが例外的に免除されます。

| 3分の1ルールが免除される場合(免除適用の一例) |

| ・企業グループで 3分の1超の議決権を所有する会社の株券等のグループ内での移動 ・新株予約権の行使 ・「兄弟会社」等からの買い付け等 |

終わりに

以上、TOB(株式公開買い付け)の概要やメリット・デメリット、手続きについてご紹介しました。

TOBは企業の経営権の取得や子会社化が主な目的ですが、日本の中小企業のTOBは友好的TOBが成立しやすい傾向にあります。敵対的TOBはハイリスク・ハイリターンの手法であることや、友好的TOBと比べて買収の成功率が低いことが理由として挙げられます。

また、日本の企業の特徴である「株式持ち合い」も理由として考えられるでしょう。株式持ち合いは、複数の企業がお互いの株式を保有する状態のことです。

日本では外資による株式買い占めや経営乗っ取りへの対処として、株式持ち合いが定着した背景があるため敵対的買収が採用しにくい要因の一つとも言えます。

TOBを検討されている買い手企業の経営者の方は、経験豊富な専門家と連携し、どの手法を採用するか慎重に検討するようにしましょう。

日本M&AセンターではM&Aの明確な戦略方針を定めている企業様はもちろんのこと、M&Aを含めた事業戦略の見直しからM&Aの活用を徐々に検討していきたい方まで、あらゆるご要望に対する相談役として多くの企業様の成長をサポートいたします。

著者

M&Aマガジンは「M&A・事業承継に関する情報を、正しく・わかりやすく発信するメディア」です。中堅・中小企業経営者の課題に寄り添い、価値あるコンテンツをお届けしていきます。