税金を滞納すると、最終的には財産を差し押さえられてしまう。ただし、いきなり差し押さえ処分になるケースは少ないと考えられるため、スケジュールを意識して正しい対応を行いたい。本記事では、税金の差し押さえ処分を受けるときの流れや対処法を解説する。

目次

税金を滞納してもすぐに差し押さえられることはない

税金を滞納すると、保有している財産や一部の給与が差し押さえられる。ただし、実際に差し押さえが実施されるまでには、少なくとも1ヵ月程度の猶予がある。

原則として、納期限を1日でも過ぎると「滞納処分」となるが、すぐに税務署から取り立てられることはない。まずは滞納開始から1ヵ月ほどが経った頃に督促状が送付され、それでも支払わない場合は電話による督促、そして訪問による徴収の相談といった流れになる。

また、差し押さえの前には身辺や支払い能力を把握するために、納税者の財産調査が行われる。どのような調査が行われるのか、以下で一例を紹介しよう。

<財産調査の主な調査項目>

・勤務先

・取引先の状況

・収入元の状況

・家族構成

・戸籍や住民票の推移の状況

・給料の金額

・所有している動産・不動産・債権、銀行口座およびその取引の内容

・生命保険の契約状況など

財産調査は国税徴収法第141条(※)に基づいて行われるため、必要な範囲内であれば個人情報保護法等には抵触しない。場合によっては、金融機関や勤務先に税金の滞納が露見することにもつながり、社会生活にも影響を及ぼすこともある。

(※)参考:e-Gov法令検索「国税徴収法」)

差し押さえがなくても延滞税は課される

財産の差し押さえがなくても、税金を滞納すると利息に相当する延滞税が課される。2021年1月以降の延滞税については、以下の通りである。

<納期限の翌日から2ヵ月未満の期間>

原則として、本税に対して年7.3%が加算される。

<納期限の翌日から2ヵ月以上の期間>

原則として、本税に対して年14.6%が加算される。

(参考:国税庁「No.9205 延滞税について」)

自治体や税務署に猶予が認められると、延滞税の一部が免除される可能性がある。延滞税は滞納期間が長引くほど高くなるため、もし支払えない場合は早めに相談をしておきたい。

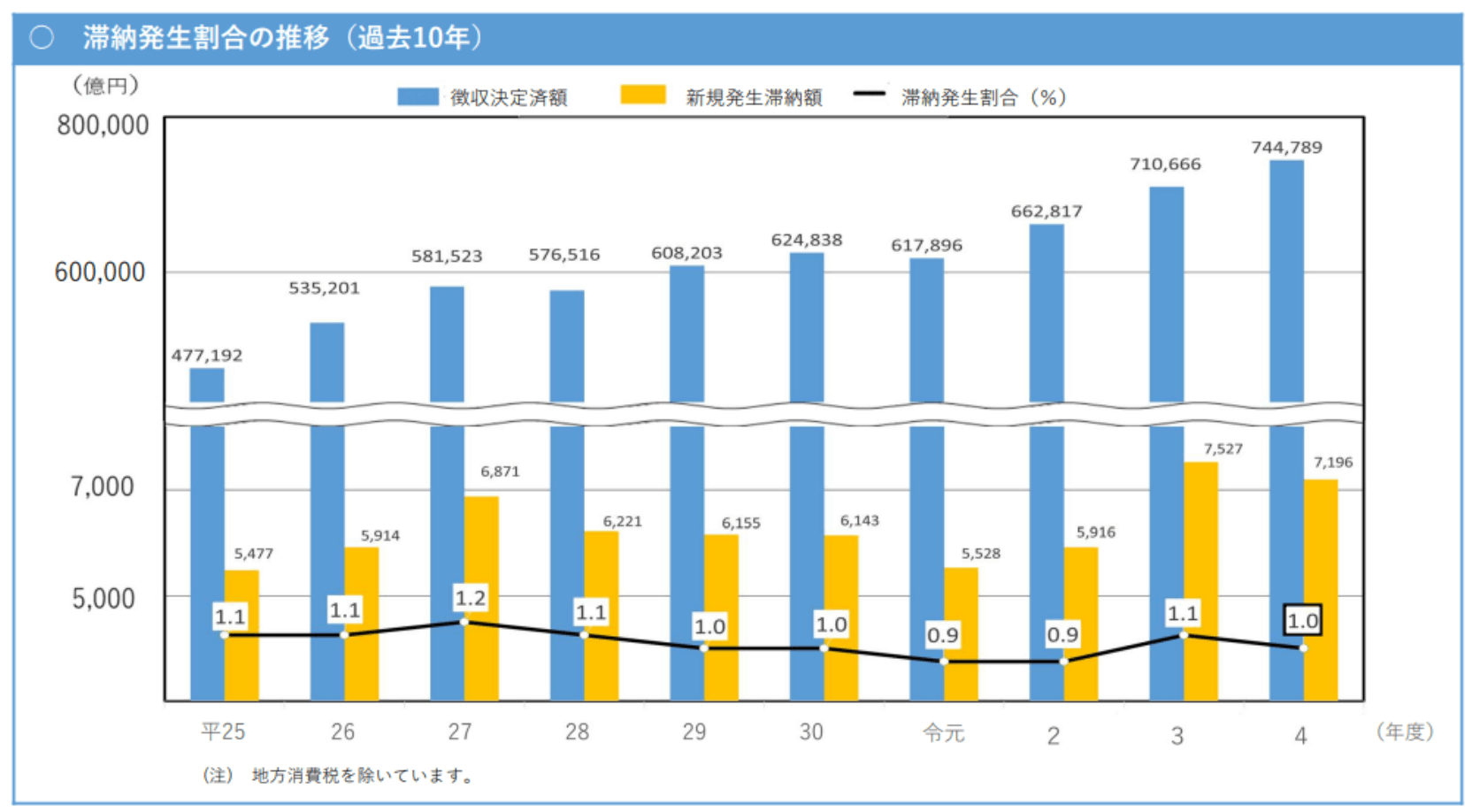

近年の滞納発生割合はおよそ1%

国税庁の資料によると、2022年度の滞納発生割合は1.0%であり、2013年度からは毎年1%前後で推移している(※地方消費税は除く)。

約100人に1人の割合だが、所得税や住民税を給与から天引きしていない給与所得者や、個人事業主などは常に滞納のリスクがあるので注意しておきたい。

税金の滞納で差し押さえを受けるケース

税金滞納で差し押さえが始まるのは、財産調査の実施後である。財産調査で換価可能な資産が見つかった場合は、滞納額に応じてさまざまな財産が差し押さえられる。

主な対象としては、銀行口座や給料債権、不動産、自動車、貴金属、棚卸資産、および機械などの動産や生命保険などだ。差し押さえられた財産は競売にかけられ、その売却額が税金の未払い分に充当される。

給与は手取り額の4分の1が差し押さえ上限

給与が差し押さえの対象となった場合は、最大で手取り額の4分の1が税金の支払いに充てられる。ただし、手取り額が月44万円を超えるケースでは、33万円を差し引いた残額が差し押さえの対象になる。

<手取り額が月30万円のとき>

手取り額×1/4=差し押さえの上限額

30万円×1/4=7万5,000円

<手取り額が月50万円のとき>

手取り額-33万円=差し押さえの対象

50万円-33万円=17万円

給与に差し押さえ上限額があるのは、全額を差し押さえると生活が難しくなるためだ。したがって、税金を滞納しても生活を続けることは可能だが、債務の元金と延滞税を全額支払うまで継続されるだけではなく、差し押さえの対象は賞与や退職金にも及ぶ。

差し押さえの対象にならないもの

国税徴収法第75条により、生活や営業に不可欠な財産は差し押さえができない決まりになっている。どのような財産が該当するか、以下では分かりやすい例を紹介しよう。

<差し押さえの対象にならないもの>

・衣服

・寝具

・家具

・台所用具

・畳および建具

・生活に必要な3ヵ月間の食糧や燃料

・収入を得るために必要な道具

・業務に欠くことができない器具

・実印など

上記の収入を得るために必要な道具とは、例えば農業のための農機具や、漁業のための船や網などを指す。

税金を滞納したときの差し押さえ処分の流れ

通常、税金を滞納したときの差し押さえは以下の流れで行われる。

<差し押さえ処分の流れ>

1.督促状の送付

2.催告

3.財産調査・捜索

4.財産の差し押さえ

5.換価処分

6.滞納している税金に充当

基本的には督促や催告で納税の意思を確認し、それでも応じない場合は財産調査・捜索の流れになる。催告以降のスケジュールに決まりはないが、督促状の発送日から11日以上が経過すると、法的に差し押さえが認められる。

通常、督促状は納期限から50日以内に発送されるが、地域によって具体的な時期は異なる。税金の滞納後に転居をする場合は、新しい住所に督促状が届かないこともあるので、支払い状況はこまめに把握をしておきたい。

自己破産すれば差し押さえられても税金は払わなくてよい?

税金をどうしても払えない場合、どのような解決策があるのだろうか。真っ先に思い浮かぶのは自己破産だろう。しかし、特に個人の自己破産の場合、税金だけでなく国民健康保険料や社会保険料の支払いも免除になることはない。その根拠は破産法第253条(※)にあり、租税等の請求権については破産しても免除にならないことが明確に定められている。

(※)参考:e-Gov法令検索「破産法」

このような債権のことを非免責債権という。法人の場合もこの規定は適用されるが、一般的に法人が税金を滞納している場合は、破産ののち清算して会社そのものがなくなってしまうので税金を払わずに済んでしまうことが多い。

しかし、個人が滞納している場合は、破産をしたとしても個人としては生活を続け、仕事も再開することになる。そのため、非免責債権たる税金や社会保険料については、少しずつでも支払っていくことが必要だ。

税金を支払わなくてもいい?「滞納処分の執行停止」とは?

例外的ではあるが、税金等の滞納を支払わずに済む方法がある。それを「滞納処分の執行停止」という。この請願をすることにより滞納税金を消滅させ、延滞税も含めて納税義務をなくすことが可能だ。

滞納処分の執行停止は、差し押さえる財産がなく「差し押さえを執行することで生活を著しく窮迫させる恐れがある」と認められたときに、国税徴収法153条(※)などの規定に基づき要件を満たす。

(※)参考:e-Gov法令検索「国税徴収法」

認められれば税金の督促をされることはなくなり、国税徴収法第153条4項により通常3年後経過すると税金の納付義務は消滅する。自己破産の手続きを行い、免責が認められると、すでに差し押さえる財産はないため、滞納処分の執行停止も受けられる可能性が高い。自己破産をして滞納税金がある場合は、滞納処分の執行停止について、請願も検討してみてはいかがだろうか。

ただし、自己破産で免責された債務とは異なり3年経過して債務が消滅する前に資力が復活した場合は、当然ながら税金を支払う必要が生じてくる。就職したり仕事を再開したりして一定以上の収入が得られるようになれば、自己破産する前のものに関しても税金はしっかりと払わなければならない。

税金は非免責債権であるが、税金や社会保険料以外に非免責債権にはどのような種類があるのだろうか。

税金以外の「非免責債権」の種類は?

まずは、破産法第253条2項(※)の「悪意で加えた不法行為に基づく損害賠償請求権」があげられる。

(※)参考:e-Gov法令検索「破産法」

例えば、故意に他人をだましてお金をとってしまった場合、それに対する損害賠償については、自己破産をして免責されたとしても支払いを続ける義務がある。この場合の悪意とは、積極的な加害の意思と解釈されており、過失によって不法行為となってしまった場合には、免責される。

また、破産法253条3項の「故意や重い過失によって加えた、人の生命や身体を害する不法行為に基づく損害賠償請求権」も非免責債権の一つだ。

例えば、故意に他人を殴りケガを負わせたことに対する損害賠償や、著しい不注意が原因で交通事故を起こし、他人にケガを負わせたことに対する損害賠償は免責が確定した後も支払いを継続する必要がある。悪意で加えた不法行為に基づく損害賠償と異なるのは、積極的な加害の意思にかかわらず重過失による不法行為によって生じたものも免責されない点だ。

そして、破産法253条4項の「夫婦間の協力・扶助の義務、婚姻費用分担の義務、子の監護に関する義務、扶養の義務、またこれらの義務に類する義務であって契約に基づくもの」も非免責債権である。例えば、離婚した子供に対する養育費や日常の生活費などについては、免責が確定した後も支払いを続ける必要がある。

破産法253条5項の「従業員への給料や預かり金」も非免責債権だ。これは、未払いの給料などを免責できるとしてしまうと、従業員は一定期間のお給料が入ることが確保されなくなり、従業員の生活が立ちいかなくなってしまう可能性があることから、その保護のために定められている。

さらに、破産法253条6項にうたわれている「破産の申し立ての際に債権者名簿に記載しなかったもの」についても非免責債権だ。自己破産の手続きにおいては、すべての債権者をしっかりと報告する必要があるため、申し立ての際に裁判所に申告しなかったものについては、免除されない。

「あとから高額の債権者が登場した」とならないように破産の際は、債権者の洗い出しを念入りに行うことが必要だ。

最後に、破産法253条7項の「科料や過料」があげられる。これは、破産してしまえば支払わなくてよいことになれば、科料や過料の制度が無意味なものになってしまう。そのため、しっかりと履行させるべく非免責債権とされている。

税金の差し押さえで生活に困ったら?分割返済を相談しよう

滞納者に対して、税務署が無暗に財産を差し押さえることはない。連絡をしても応じない場合や、納付できる能力があるのにもかかわらず難癖をつけたり、ギャンブルなどに浪費して支払わなかったりする場合は、財産の差し押さえが行われる。その一方で、支払いの意思があるのに資金のない人の生活を困窮させてまで差し押さえることは少ないだろう。

とはいえ、滞納をそのまま放置をしていては、悪質とみなされて財産を差し押さえられることになる。そのため、税務署や役所に相談に行き、分割返済の滞納計画を策定することが重要だ。場合によっては、長期の返済計画で許容してもらえる場合もあるため、支払いが難しい事情をしっかりと説明し、よく理解してもらおう。

自己破産をして他の債務が免責されている場合については、その事実を証明する「破産手続き開始決定書」や「免責決定書」を提示することが必要である。

しかし、そのような分割計画による支払いは法律に定められた権利ではない。あくまで税務署や役所と納税者の間の信頼関係に基づくものであるため、それさえ延滞してしまうようなことがあれば、財産を差し押さえられても文句はいえないだろう。

再度、延滞の可能性がある場合は、税務署や役所に相談に行くのはもちろんであるが、生活保護の申請をする必要があるかもしれない。役所によって対応が違う可能性はあるが、一般に生活保護期間中は過去の税金の滞納処分停止扱いになり、具体的に請求されることはなくなる。

前述の通り、執行停止になった税金は、ただちに消滅するわけではないが、3年間経過すれば時効となり消滅する。

差し押さえられる前に計画的な税金の納付を

税金の滞納はよく生じてしまいがちであるが、通常、所得税や住民税に関しては所得以上の税金が生じることはない。また消費税に関しても、きちんと預かり金を計算して管理していけば納付できないものではないだろう。もちろん、大型の投資など資金繰りが逼迫するなか、高額の税金が生じる場合もある。

そのような場合に備えて、税金を滞納する前に金融機関や税理士ときちんと相談したうえで、綿密なキャッシュプランを立案していく必要があるだろう。