日本M&Aセンターではファンドとのパートナー戦略をサポートする専門チームを社内に組成し、高度なコンサルティングサービスを提供しています。

本記事では、過去に好評を博したセミナーの中から、ファンドへの譲渡(社長・経営陣が継続して関わる場合)に関する内容を抜粋してご紹介します。

投資ファンドの仕組みとは?

宮森: 今回、ゲストにアント・キャピタル・パートナーズ株式会社の安藤 慶様をお迎えし、ファンドが投資した後に社長が継続するパターンについてお届けいたします。司会進行は私、日本M&Aセンター宮森が務めます。早速ですが、安藤様よろしくお願いいたします。

安藤様: アント・キャピタル・パートナーズ株式会社(以下「アント・キャピタル・パートナーズ」)の安藤と申します。本日は我々PEファンドを活用した事業承継の中で、社長様、経営陣の皆様がそのままお残りになられて我々とタッグを組み、会社の成長に向けて取り組みを行うというところを、実際の事例を交えてご紹介できればと思います。よろしくお願い致します。

「事業承継」というと、承継した後に社長様が引退してしまう、と思われる方も多いかと思いますが、意外とそういうケースばかりとは限りません。社長様のご年齢、ライフステージを含めて「なるべく早めに引退したい」というケースもあれば、我々PEファンドと一緒に「次の経営陣が巣立つのを見届けたい」というケースなど、様々な想いがあられます。

ですので我々PEファンドは、柔軟にオーナー様の思いに応えて「関係者全員の利益を最大化」させることを念頭に、我々が出来ることをご支援させていただいています。

宮森: オーナー様の株は承継、売却するけれども、経営陣は変わらず、経営面についてPEファンドが後押しする。そんなイメージでしょうか。

安藤様: おっしゃる通りですね。経営陣の皆様に寄り添い、支えていくというイメージがご理解しやすいかなと思います。

投資ファンドってそもそも何か、というところと、投資ファンドと組んだら(譲渡したら)どんなことをするのかについてご紹介いたします。

まず投資ファンドの仕組みのところからお話しできればと思います。

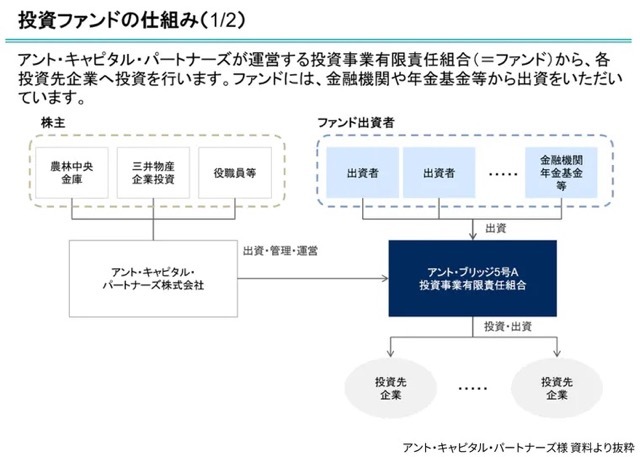

図の左側の白いボックスが私どもアント・キャピタル・パートナーズでございます。株主として金融機関、商社などがいます。

そして、右側の紺色のボックスがいわゆるファンドです。名前が少し長いのですが、「アント・ブリッジ5号A投資事業有限責任組合」というものです。ちなみに5号というのは、アント・キャピタル・パートナーズのソリューションインベストメントグループとして5本目、5号目のファンドを指しています。

このファンドから、投資先の企業様に向けて投資・出資をさせていただく、このような構造になっています。

このファンドには我々の株主とは別に、ファンドに出資をいただく出資者の皆様がいらっしゃいます。そうした出資者からお金をお預かりして、中堅・中小企業様に投資をさせていただいています。

簡単に言うとこれがファンドの仕組みになります。

宮森: よくある勘違いとして、アント・キャピタルパートナーズの下に、子会社みたいな形でファンドがあるのかなとイメージされる人もいるかもしれませんが、そうではないということですよね。

安藤様: アント・キャピタル・パートナーズは、このファンドを運用するマネージャー、運営者というような位置づけになっています。ですので、実際にお金を出してくださっている方々は、図中の「ファンド出資者(水色のボックス)」部分に該当する出資者の皆様です。

宮森: 金融機関などいろいろなところからお金を集めて、そのお金で出資をさせていただいている。そんなイメージですね。

ファンドによる投資の特徴とは?

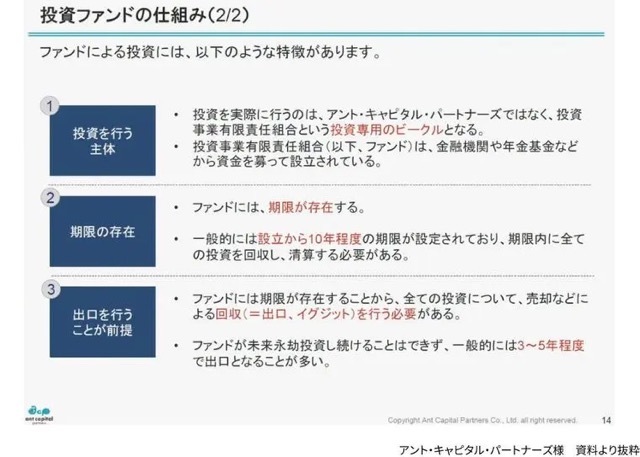

安藤様:以上、ファンドの仕組みを見てまいりましたが、続いてファンドによる投資の特徴を主に3つご紹介します。

1つ目が先ほど申し上げました通り、 投資を行う主体はアント・キャピタル・パートナーズではなく、「ファンド」 という投資専用のビークルになっています。こちらは、先ほどご紹介した金融機関様や年金基金様などから資金を募って設立されているものです。

2つ目は 「期限が存在する」 ということです。

先ほどのファンド(=投資事業有限責任組合)は、永久に存続するような存在ではなく、期限がございます。一般的には設立から10年程度と期限が設定されており、期限内に全ての投資を実行して、それを回収してファンドをクローズする必要があります。

3つ目は 「出口を行うことが前提」 ということです。ファンド自体期限がある存在のため、我々ファンドから投資させていただく場合、全ての投資について、最終的には売却などによって回収(出口、イグジットとも言います)を行う必要があります。

そのため未来永劫、株主として存在し続けることは、ファンドの仕組み上、難しいのが実情で、一般的には3年から5年程度で次の株主様にバトンタッチをさせていただくことになります。

宮森: なるほど、期間があるというのは、何か良いようにも悪いようにも捉えられるのかなと思いますが、決められた期間の中でやるべきことをしっかりやっていこう、というのが個人的にはファンドのポジティブな特徴かなと思っています。最終的にその出口、イグジットを迎えた際にどういう方法があるのでしょうか。

安藤様: 出口については、いろいろなケースがありますが、例えば事業シナジーが生み出せるような事業会社様にバトンタッチをさせていただくケースもあれば、もともと対象会社様にいらっしゃった経営陣の方に、我々ファンドからバトンタッチするケースもあります。 いわゆるMBO、マネジメントバイアウトというような形で、経営陣の会社になるということですね。

宮森: なるほどですね。それは安藤さんたちが「じゃあ、こういう風に進めていきましょう」という形で進めるのか、もしくは投資先の皆さんと協議しながら進めていくのか、そのあたりはいかがでしょうか。

安藤様: 出口については守秘義務もあることから、出口を検討する初期の段階から一緒に協議、というのは難しいところもあります。

皆さまの想いを認識した上で、一定のタイミングで関係者の皆さまと協議しながら、(出口に向けて)進めていくこともございます。

宮森: 「明日からこの会社にバトンタッチするから、よろしく」というような感じではもちろんないということですよね。

安藤様: そうですね。もちろん会社様の従業員全員に事前にお話しして進めることは難しいですが、皆様の想いをしっかり理解したうえで進めていくというのが、現実的な進め方かなと考えます。

ファンドが投資した後どうなるのか

安藤様: 我々が事業承継をテーマに企業様とご縁をいただいた場合、具体的にどんなことをしていくのか、我々の考え方を含めてお話しできればと思います。

オーナー経営から組織経営への移行

安藤様: 大きな考え方としては、いわゆる「オーナー様の経営から組織経営への移行」をご支援させていただきたい、という思いがございます。

オーナー社長様の経営では、社長様が長年のご経験から細かいところを全て把握してご判断されている、というケースが多くあります。判断実行のスピードがとても速く、日々機敏に動きながら物事を進めていらっしゃるという印象を受けます。その一方で、どうしてもオーナー社長様への経営の依存度が高くなってしまっているケースが見受けられます。

そのため「オーナー社長様の経営から組織経営への移行」を我々がご支援する、という役割を果たしていきます。

組織経営に向けた主なテーマとして、次のような点が基本となると考えています。

まず、複数人の上層メンバーの会議体で意思決定をするという体制を築いていく、というものです。

そのためには、議論して決定するための会社の現況に関する数値や様々な情報が、タイムリーに報告されることで、しっかりとした議論ができる素地を作っていきます。

そうすると、全てを一人で意思決定されていたオーナー社長様に比べると、どうしても情報収集・分析に要する時間などから、スピードは落ちてしまうことも、現実として起きうると思います。

そこで「スピードをいかに落とさないで進めていくか」という点で、全てをこの上層メンバーで決めていくというよりは、組織階層と権限の設計を行い、権限を委譲していくことが重要と考えています。

重要なことを上層メンバーで決め、重要性がやや落ちる部分や、現場で決めるべきことはしっかり権限を委譲していくことで、スピードをなるべく維持しながら組織経営を進めていく事が可能と考えています。

このような組織経営への移行支援を行うというのが、基本的な考え方だと思っております。

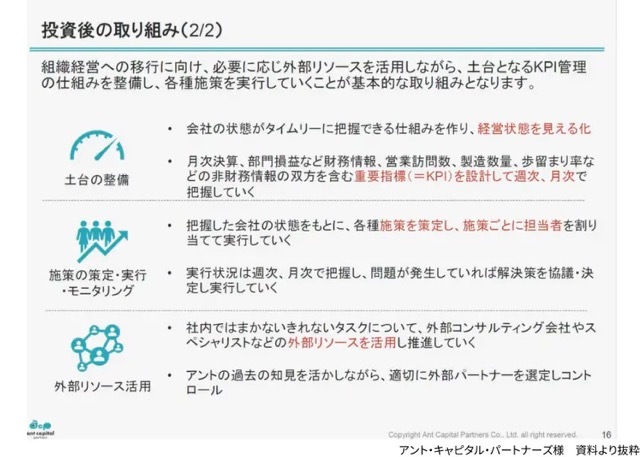

安藤様: オーナー社長様の経営から組織経営への移行ということで、基本的な考え方をお話しさせていただきましたが、具体的にどういうことをやっていくのかご紹介します。

①土台の整備

安藤様:1点目が「土台の整備」ということで、先ほど組織経営に向かって数値や情報がタイムリーに報告される状態を構築することです。車で例えるとダッシュボードを見ると、今何キロ出ているのか、エンジンの回数が何回転なのかがタイムリーに目の前で見える状態、そういったものを作っていくイメージです。

これが月次決算なのか、部門損益なのかという財務的な情報以外にも、いわゆるKPIと言われるような、例えば営業として訪問何回したか、見積もりをいくつ出したか、今月どのくらい製造したのか、歩留まり率は何パーセントか・・といった、こういった非財務的な情報も含めて、何が会社にとって重要な指標で、何がダッシュボードとして見ていく必要があるのかというところをまず設計し、それをいかに素早く収集して議論のテーブルに乗せていくか。

そうした土台の整備にまず取り組んでいきます。

②施策の策定・実行・モニタリング

安藤様:把握した情報から、好調なのか、不調なのか、何かが起きているのか起きていないのか。いろいろなことがわかってきます。

その上で、「ここをこうしていこう、こういう施策を実行していこう」というところを一つひとつ策定して、その施策ごとに責任者を決めて、計画に落とし込んで推進していきます。

施策を推進していく中で全てがうまく行くわけではなく、うまく進まないものや予想外の事象が起きたりすることはもちろんあります。その際も、何が原因でできなかったのかを議論し、解決するためにこういう方法を取ろう、など施策の策定から実行・モニタリングといういわゆるPDCAが回る体制の構築を支援していきます。

③外部リソースの活用

安藤様:一方で、上記のような整備・構築を全部社内でできるか、というところがどうしても課題になってきます。

そのため、我々ファンド自身のリソースを活用したり、例えば外部のコンサルティング会社様やいろいろな専門家の皆様など外部リソースを活用して推進していきます。そのような社外の皆様との円滑な協業を、我々ファンドの経験値も活用しながらご支援していきます。

宮森: 車のメーターの話が、すごくわかりやすいなと思いました。今までは社長がメーターなしで、ある意味、経験から来る感覚で運転していたわけですよね。次は右、次は左、スピード出すというように。

その後経営を任されたメンバーが、こうメーターを見ずに走れるかというと、それは結構難易度の高い話かなと思いますので、しっかりとまずメーターを作って、それからメーターを見て、次に「右なのか左なのか」の判断をファンドさんと一緒に作っていくとお話だと捉えました。

安藤様: おっしゃる通りですね。多くのオーナー社長様とお会いさせていただいていますが、皆様メーターなしで走れるスーパーマンと感じることがとても多いです。

それを引き継ぐというのは、なかなか難易度が高いというのが現実的な実感かと思いますので、こうしたスピードメーター・ダッシュボードを整備していこうというのが、比較的取り組むことの多いテーマとなっています。

投資ファンドへの譲渡事例(経営陣続投の場合)

安藤様: ここまで取り組みについてご紹介してきましたが、最後のパートで1件、実際の事例をご紹介できればと思います。

A社様は、売上規模が数十億円、従業員数50名以下の卸売事業を営む会社様です。

この会社様の強み・特徴は、創業から数十年に渡って実績を積み上げられてきたということで、仕入元・販売先双方と長い取引があり、そこの信頼性、関係は深いものがございました。また、小回りが非常に利き、取り扱う商材に精通しているスペシャリスト集団、という強みが特徴の会社様です。

我々ファンドが投資をさせていただいた背景には、複数の経営陣の皆様が、株式を共同で保有していらっしゃる中で、その一部の方がすでに一線を退かれており、株式の承継の検討を開始されていたという経緯がございます。

株式承継の条件とは

安藤様: 何度かの協議を経て、一線を退かれている方以外の経営陣については、そのまま経営をリードいただくことに合意したうえで、株式を承継する形で取り組ませていただきました。

宮森: 一線を退かれる方以外の経営陣の体制はそのまま、次期社長候補は経営陣の中にいらっしゃって、既に任せていたけれども、ご退任される方が持っている株についての課題があり、アント・キャピタル・パートナーズとの提携をご決断されたという背景ですね。

安藤様: その通りです。

ファンドによる投資後の取り組み

安藤様: A社様に投資後は、前述したような取り組みを実施してまいりました。さらなる成長に向けて同業のM&Aによる商圏の拡大や営業開拓支援、予算や中期計画の策定といった経営管理体制の強化などの取り組みをさせていただきました。

同業のM&Aでは、我々がM&Aを専門とする点を活かして、買収対象の数値的な分析であったり契約交渉のサポートを行いました。

営業開拓支援では、弊社のネットワークを活用し、新規取引候補先へのアプローチ等をご支援させていただきました。

投資後のイグジットについて

安藤様: 上記のように弊社にご縁をいただいた経緯、投資後の取り組みを経て、最終的にはA社様と事業面でのシナジーが見込まれる比較的規模の大きな大企業様に、弊社の株式のバトンタッチを実現しました。

バトンタッチ後も、A社様の経営陣は引き続き経営をリードする立場としてご継続いただく形になっています。

宮森: 質問ですが、今回のA社様との提携は、元々の社長様や経営の指揮を執っている方々もそのまま継続されるという状況で、アント・キャピタル・パートナーズと提携した後に、意見が衝突する場面もあったのではないかと思うのですが、そういう場合どのように対処されるのでしょうか。

安藤様: 日々やりとりをさせていただく中で「何が会社にとって重要なのか」という視点で、経営陣・従業員の皆様と素直に議論を尽くして調整を図っていくということ、これ以外にないのかなと思っています。

その中で大切にしていることとしては、誠実にコミュニケーションさせていただく、これに尽きるかなと思っています。誠実にお話をしていれば、どこかで合意点や納得する方向性を見い出していけると信じて、コミュニケーションさせていただいている、というところですかね。

宮森:なるほど、 信頼関係ですね。

ファンドへの譲渡に関する質問

宮森: セミナーを視聴されている方からいくつか質問が来ておりますので、安藤さんにご回答をお願いできればと思います。

Q.事業会社に譲渡する場合と、ファンドに譲渡する場合でどう違いますか?

宮森: これは我々もよく質問を受けるのですが、実際ファンドさんにお聞きしたことがないので、ぜひご回答いただけたらなと思います。

安藤様: ファンドは、良くも悪くも「投資させていただいている会社様の事業について、100%精通しているわけではない」という点が正直なところで、膨大に存在する会社様すべてに精通しているということは、不可能ですので、その会社様のこれまでの文化・歴史等を尊重しながら、いろいろなことに一緒に取り組んでいくというのが、ファンドの特徴かなと考えています。

一方で、様々な会社様がいらっしゃる中で、それぞれの会社には社風や文化があって、事業会社様同士が一緒になる場合には、いずれかに合わせていくようなケースもあろうかと考えます。

そうした面でファンドは、より柔軟な存在ですので、会社の皆様と一緒により良いところを活かして、柔軟にデザインしていけるというのが、大きな違いと考えております。

宮森: なるほど、ありがとうございます。確かにそうですね。私も多くのM&Aに携わる中で感じるのは、やっぱり事業会社さんもその事業のプロですから、買い手として名乗り出てきた場合に、その会社様のことについて詳しいんですよね。また、「自分たちと一緒になった時にどうなるか」という見立ては、非常に的確でいらっしゃいます。

一方で、PEファンドさんはその会社の強みや特徴を、数値化してあぶり出すのを得意としていて、「この会社はこういうところが強いので、もっと伸ばそう」とか「ここの部分が課題なので補完しましょう」とか、会社自体の見立てのプロみたいな感じですかね。その部分が大きく違うなと個人的には考えています。

Q. 元々の経営陣が、後で出資することは可能なのでしょうか?

宮森: 再出資を行うケースというのは、割と一般的なのでしょうか。

安藤様: 再出資いただいたり、これまで株をお持ちでなかった方、例えば部長クラスの方々に持っていただくケースもございます。

少し専門的な話になりますが、いわゆるストックオプションを用いるケースもあり、会社が成長することによる果実を共有するような仕組みを整えるということは、取り組ませていただいております。

Q. 「IPOを目指す会社が株を売る」ということについてイメージしづらいのですが、どのような理由で譲渡されるのでしょうか?

安藤様: IPOを目指されている会社様の中には、ものすごく成長を遂げられている会社様が多くいらっしゃると思います。

私も幾つかIPOを目指す会社様に携わらせていただいた経験がありますが、一言で言うと「(IPOは)結構大変です」というのが実感としてあり、色々なものを整えていくところで相当な馬力が必要と感じております。

そのため、自社単独でというよりは、我々のようなファンドとタッグを組んだ方が、実現可能性が高まるとご判断いただいていると考えております。

宮森: なるほど、IPOに向けて確かにコストも掛かりますし、人材を採用しなくてはいけないですよね。そのようなところを、ファンドが株主の立場から支援するというような、そんなイメージなのでしょうか。

安藤様: そうですね。IPOは短期間にやらなければいけないタスクがたくさん発生しますので、それをやり切る馬力をご提供、ご支援できると考えます。

宮森: なるほどですね。頼もしいですね。

安藤様: 本日は投資ファンドの仕組み、経営陣の継続という視点で実際の事例をご紹介させていただきました。ご視聴の皆様にファンドとの取り組みについて、イメージが少しでも湧いていただけましたら幸いでございます。

宮森: 本日はありがとうございました。

ファンドの活用を含めたM&Aのご相談

日本M&Aセンターではファンドと提携した専門チームが高度なコンサルティングサービスを提供しております。

著者

外資系コンサルティング会社、監査法人を経て2015年3月アント・キャピタル・パートナーズ入社。アント・キャピタル・パートナーズでは、中堅中小企業の事業承継を中心に多数の投資案件に関与。投資実行後は、組織体制・経営管理体制の強化や人材獲得、成長施策の実行など投資先企業の成長・進化に向けた支援を実施。明治大学経営学部卒。公認会計士。

2014年の入社来、30件以上の中堅・中小企業のM&Aを支援。製造業、商社、スポーツ・レジャー、WEBメディア、建築・土木、サービス業等幅広い業種のM&Aを支援。現在はPEファンドによるBuyout、ロールアップ、EXIT等、ファンドを主体としたM&A実行支援を手掛ける。