M&Aを活用して急成長を遂げている企業へのインタビュー企画。今回は、グループのARRが遂に200億円目前(※1)、急成長中のマネーフォワード 取締役CFO 金坂直哉氏をお迎えし、M&AやPMIのポイントを日本M&Aセンター 業種特化1部 IT業界専門グループの竹葉聖が伺いました。

竹葉:まずは、金坂さんの自己紹介をしていただけますでしょうか。

金坂氏:新卒で入社したゴールドマン・サックス証券で2007年から7年半ほど、M&Aや資金調達業務に従事していました。1年間米国サンフランシスコのオフィスに勤務する機会があり、海外のスタートアップ企業が多額の資金調達をして急激に成長している姿を目の当たりにし、日本でも同様のチャレンジをしたいと帰国してしばらく経ったタイミングで2014年、設立2年のマネーフォワードにジョインしました。入社後は、主に資金調達やM&A、予算管理、IRなどCFO業務全般を担当しています。

竹葉:マネーフォワードグループの現在の事業内容について教えていただけますか?

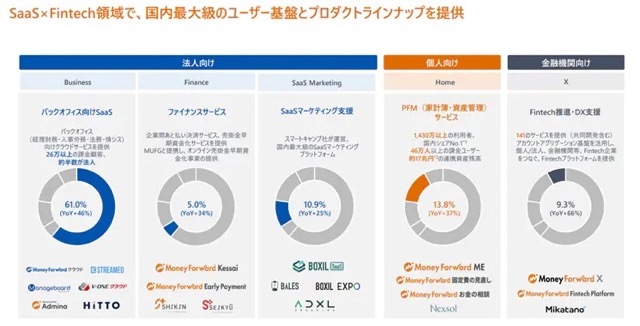

金坂氏:当社には5つの事業セグメントがあり、売上の約6割を占めるのがクラウド会計ソフトを中心とした法人向けの「バックオフィス向けSaaS事業」です。続いて、過去M&AでグループにジョインしたBOXILを中心とする「法人向けのSaaSマーケティング支援事業」で売上の10.9%、企業間の後払いサービスや債権の早期資金化サービスを展開する「ファイナンスサービス事業」で売上の5.0%を占めています。これらの法人向けのサービスで売上全体の8割にのぼります。残りの売上は13.8%が個人向けの「家計簿、資産管理サービス」、9.3%が金融機関向けの「Fintech推進・DX支援」となっています。

マネーフォワード経済圏のなかで非連続な成長を果たす

竹葉:元々は、個人の家計管理や資産運用を知り合い限定で共有してネットワークを広げていくという「お金版Facebook」のようなサービスだったんですよね?

金坂氏:そうですね。ただローンチが早すぎました。そういったものをお互い見せ合ったら面白いのではないかというコンセプトでスタートしたのですが「さすがにそこまで見せるのは怖いよね」と頓挫し、あくまで「自分で見るためのもの」として、今のサービスの形にピボットしました。

竹葉:上場後にM&Aを何社かされていますが、上場前後でM&Aに対する考え方に変化はありますか。

金坂氏:上場前から、上場後の成長戦略としてM&Aを活用することは経営陣で漠然と考えてはいましたが、ものすごく資金力があったわけではないですし、戦略も確立していませんでした。まずは既存事業に集中していくかたちで、2017年9月に上場しました。

竹葉:最初のM&Aはいつですか?

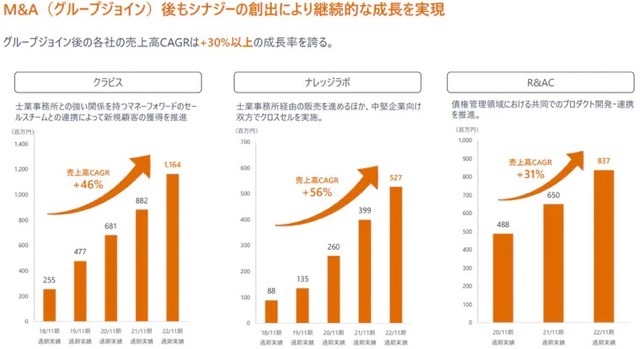

金坂氏:上場直後の2017年11月にクラビスにグループジョインしていただきました。当社ではM&Aのことをグループジョインと呼んでいます。クラビスは、領収書や通帳など紙証憑の自動記帳サービスを開発・提供している会社で、当社とカルチャーが近く、かつ事業上のシナジーが強烈にある素晴らしいプロダクトを持っていました。 非常にいい形でシナジーが出て、M&Aが非常に有用な成長戦略であると思うようになった原体験ですね。

竹葉:先方とはどのような経緯で出会い、M&Aの話を進めていったのですか。

金坂氏:会計事務所のお客様とお会いする中でクラビスの評判を聞いていました。 直接のつながりとしては、当社代表の辻庸介がクラビス創業者の菅藤達也さんと共通の知り合いの会計事務所の先生の結婚式でお会いして挨拶したところから始まり、M&Aについては、辻から上場直後にご相談をして、そこから進んでいきました。 クラビスも資金調達を検討していたタイミングだったので、新規で調達するか、マネーフォワードと一緒になるかを並行して検討していただきました。

竹葉:クラビスも当初はIPO路線だったと思うのですが、M&Aに切り替えたのは、フラットに考えてマネーフォワード経済圏でやっていくのがよいと判断したんですね。

金坂氏:そうですね。同社の「STREAMED」というサービスを、日本中の会計事務所に広めていくうえでベストな方法を考えたときに、当社の札幌から福岡までの営業網を活用する方がいいと感じていただきました。

M&Aの株価には将来の成長期待を盛り込む

竹葉:少し踏み込んでお聞きしたいのですが、貴社ではどのように企業のバリュエーションをされていますでしょうか。

金坂氏:事業計画を基に業績の予測を何パターンか立てて、DCF法(※2)で現在価値を算出しています。私たちの考える企業価値と先方が考える企業価値が擦り合えばM&Aが成立しますし、説明が付きづらい株価ではM&Aをしないというポリシーですので、先方の希望株価との間に大きな乖離があればM&Aを進めていくのは難しいと考えています。

竹葉:事業計画の準備がない会社には新たに作ってもらうのですか。

金坂氏:もちろん事業計画を作成されていない会社も多いのですが、M&Aの検討過程においては、必ずマネジメントの方々が考える事業計画を提出いただいています。そちらが検討の出発点になるので、「作れません。」と言われてしまうと検討を進めるのが難しいというのが正直なところです。

竹葉:事業計画では主に、どの辺りのポイントを精査されていますか?

金坂氏:様々な観点から検証しています。例えば、過去からの成長の連続性ですね。将来の成長率と過去の成長率とを比較した際に、将来の成長率が急激に高くなっている場合にはその要因が何かを調べたり、定性的な部分ではプロダクトの競争力がどの程度あるのか等の検証を多角的に実施したりしています。最終的には、当社が対象会社の事業計画を作り、それに基づいて株式価値の算定をしています。

竹葉:ことSaaSやITサービスの分野においては、貴社も同じような道を歩まれてきたわけですから、解像度高く事業計画の検証ができそうですね。

金坂氏:はい。我々に近い業種業態であればあるほど「こんなに急激に売上は伸びないよね?」とか「この売上を目指していくなら、人件費と広告費は予算としてもっと積まないと現実的ではないよね」などと解像度高く検証ができると考えています。

竹葉:事業計画を検証するうえで最も重要視している点は何ですか。

金坂氏:やはり「お客様への提供価値」と「将来の事業の姿」ですね。グループジョインいただく時点で赤字でも全然構わないと思いますし、グループジョインと同時に追加増資で資金を注入するというケースも問題ありません。 実際に、クラビスやナレッジラボはグループにジョインいただいたタイミングで増資もしていて、その資金は開発やセールスマーケなど、さらなる事業成長のために使ってもらっています。

竹葉:M&Aのターゲットとなる企業(事業)は、伸びきったときに売上高が100億円を超えてこないと対象に入れないという会社もありますが、貴社はいかがですか。

金坂氏:明確な基準はないですが、5~10年後には数十億円の事業規模まで伸びているのが理想ではあります。

組織力と営業力の強化はマネーフォワードの得意分野

竹葉:「マネーフォワード流のPMI手法」があれば教えていただきたいです。

金坂氏:ジョインしていただいた企業に当社グループから優秀な中堅層のキーマンを出向や取締役といった形で入れさせてもらっています。

竹葉:スタートアップ企業だと、CXO人材等を外部から招聘するケースがありますが、人材のミスマッチがあったりして上手くいかないこともあると思います。

グループ内であれば実態を良く把握されていますし、人材の流動性が高いからこそ最適な人材をアサインできますよね。

金坂氏:そうですね。最初にジョインしていただいたクラビスは、M&A検討時点からずっとプロジェクトに入っていた当社のメンバーが現在は社長になっています。

竹葉:社名などはどのように考えていますか。

金坂氏:サービス名や社名は基本的に維持していますが、絶対に変えないと決めているわけではないです。一番重要なのは、サービスがどれだけ多くの方に早く普及できるかということ。その目標を達成するために最適な方法を都度判断していければいいかと思います。

竹葉:「マネーフォワード」というネーム自体には、相当な広告費をかけていますからね。

金坂氏:仰る通りで、マネーフォワードグループ全体で2022年の広告費は60億円以上でした。マネーフォワードというネームを使ったほうが、早く広く普及させることができるのであれば、サービス名を変えたりするのは合理的なのかなと思いますね。

一緒にチャレンジしていける仲間をM&Aで募る

竹葉:今後、M&Aの対象となる企業のイメージがあればお話しいただきたいです。

金坂氏:本当に様々な可能性があると思います。当社グループでは法人向け、個人向けのサービスを展開し、パートナーとして金融機関や会計事務所もいらっしゃるので、そういった切り口で何かシナジーを生み出せるような企業であれば可能性がありますね。

必ずしも日本だけに限られないと考えていて、例えば、インドネシアで最大級のクラウド会計やHRサービスを提供しているMekariという会社には複数回出資し、40%以上の持分を持たせていただいています。

当社も試行錯誤を繰り返してきました。ですので、失敗したから評価が下がるという文化ではありませんし、新しいチャレンジを一緒にしてみたいと思っていただける企業がいらっしゃるのであればぜひお話させていただきたいです。

竹葉:マネーフォワードのカルチャーは辻社長の著書「失敗を語ろう。」から伝わりますよね!これを読んでカルチャー的にフィットしそうな会社があればジョインするのもいいかもしれないですね。本日はありがとうございました。

補足

(※1) ARRとは、毎年決まって獲得できる売上のことで年間経常収益とも呼ばれる。SaaS などのサブスクリプションビジネスの成長性や収益性を把握するために欠かせない重要な指標

(※2) DCF法とは、インカムアプローチによる評価手法の一種。日本語で割引現在価値法という。評価対象事業が将来獲得するであろうと予測されるフリーキャッシュフローを、適切な割引率で現在価値に割り引いたものの合計をもって評価対象の価値とする方法。理論的な方法ではあるが、将来の予測が困難なこと、および割引率の計算に必要な各種前提条件数値に絶対的に正しい基準値がないため、算定結果が大きくぶれやすいという側面も有する。

インタビュアー

業種特化1部 チーフマネージャー IT業界専門グループ グループリーダー

竹葉 聖

公認会計士試験合格後、有限責任監査法人トーマツを経て、2016年に日本M&Aセンターに入社。IT業界専門のM&Aチームの立上げメンバーとして7年間で1000社以上のIT企業の経営者と接触し、IT業界のM&A業務に注力している。18年には京セラコミュニケーションシステム(株)とAIベンチャーの(株)RistのM&A、21年には(株)SHIFTと(株)VISH、22年には(株)USEN-NEXTHOLDINGSと(株)バーチャルレストラン等を手掛ける。

IVS2022 LAUNCHPAD NAHA審査員。

著者

M&Aマガジンは「M&A・事業承継に関する情報を、正しく・わかりやすく発信するメディア」です。中堅・中小企業経営者の課題に寄り添い、価値あるコンテンツをお届けしていきます。