2020年5月に施行された金融商品取引法の改正を受け、日本では今、セキュリティトークンへの取り組みが活発化しています。本記事では、考え方の基本となる電子記録移転権利(日本法上のセキュリティトークン)について整理した上で、日本における動向やセキュリティトークンの課題・活用展望について考えていきます。

セキュリティトークンとは

株式などの有価証券(セキュリティ)あるいは証券性のある資産をトークン(※1)化したものを、セキュリティトークンと呼んでいるケースが一般的です。法的には「セキュリティトークン」というワードの定義はされていませんが、2019年に改正(2020年5月に施行)された金融商品取引法において「電子記録移転有価証券表示権利等」という概念が規定され、これを日本法上のセキュリティトークンとして呼んでいるケースもあります(本稿では、便宜上これを狭義のセキュリティトークンとします)。

(※1)対象となる資産の価値を、別の形によって代替するもの。

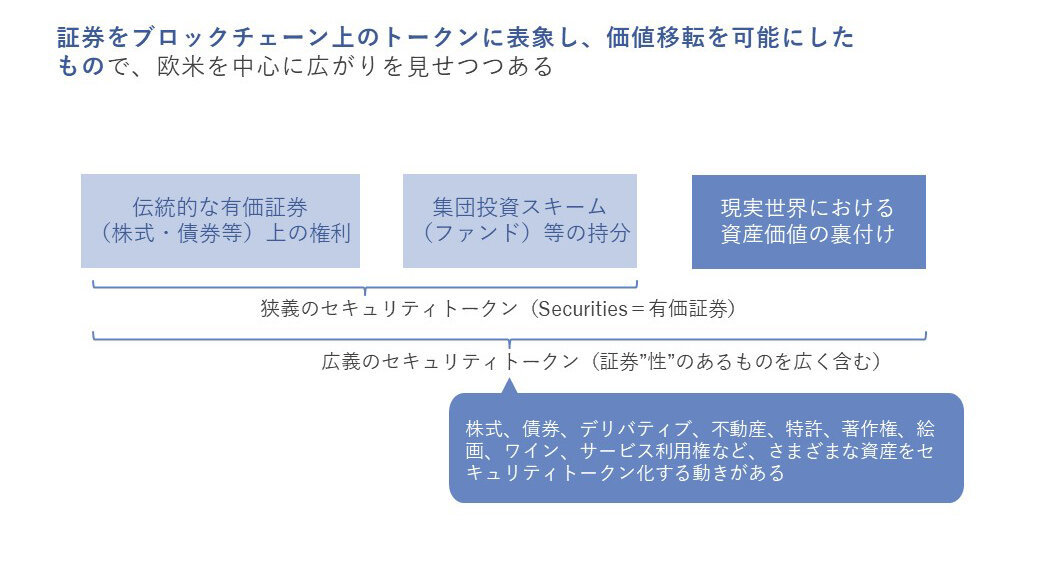

一方で、伝統的な株式や債券、集団投資スキーム(ファンド)などの持分といった金商法が取扱う以外の資産をトークン化する試みも出てきており、これらを含めてセキュリティトークン(広義のセキュリティトークン)と呼ぶこともあります(図表1を参照)。

【図表1】セキュリティトークンとは

日本法におけるセキュリティトークン

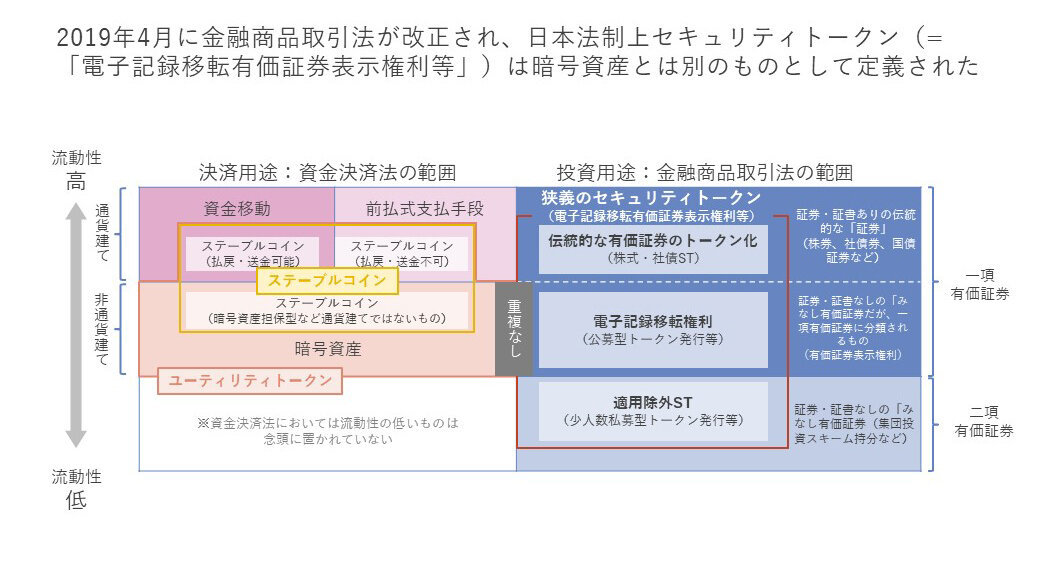

前述の通り、日本法においては、まず改正金商法で規定されている「電子記録移転有価証券表示権利等」がセキュリティトークンを考える上で基本の考え方になります。

【図表2】日本法におけるセキュリティトークンの定義

新経済連盟-Fintech推進PT (ブロックチェーンWG)、GINCOの公表物を参考に編集部が作成

電子記録移転有価証券表示権利等は以下の3つをまとめた概念であり、それぞれ募集形態によって登録や開示規制が課せられることになります。

【株式・社債ST(ST:Security Token)】

もともと第一項有価証券に分類される流動性が高い株式や社債をトークン化したものです。

【電子記録移転権利】

第二項有価証券(みなし有価証券)をトークン化したものであり、トークン化により流動性が高くなることから、第一項有価証券に分類される整理となりました。

【適用除外ST】

第二項有価証券をトークン化したもののうち、少人数の私募とするなどの募集形態を取ることで流動性が制限されると判断できるものについては、電子記録移転権利には該当せず、第二項有価証券に分類される整理となりました。

一方、セキュリティトークンを取り扱うに際し、当該セキュリティトークンがどの規制にあたるのかを正確に判断することは、現時点では非常に難しいと考えられます。対象事案が電子記録移転有価証券表示権利等に該当するのか、暗号資産(※2)に該当するのか、あるいはいずれにも該当しないのかの判断については、金融庁が「個別事例ごとに実態に即して実質的に判断されるべき」とパブリックコメント(※3)で回答しており、実際にビジネス化する際には法律事務所への相談や当局への照会が必要となるかもしれません。

(※2)金融庁『事務ガイドライン(第三分冊:金融会社関係)16 暗号資産交換業関係』

(※3)金融庁『令和元年資金決済法等改正に係る政令・内閣府令案等に対するパブリックコメントの結果等について』

セキュリティトークンのメリット

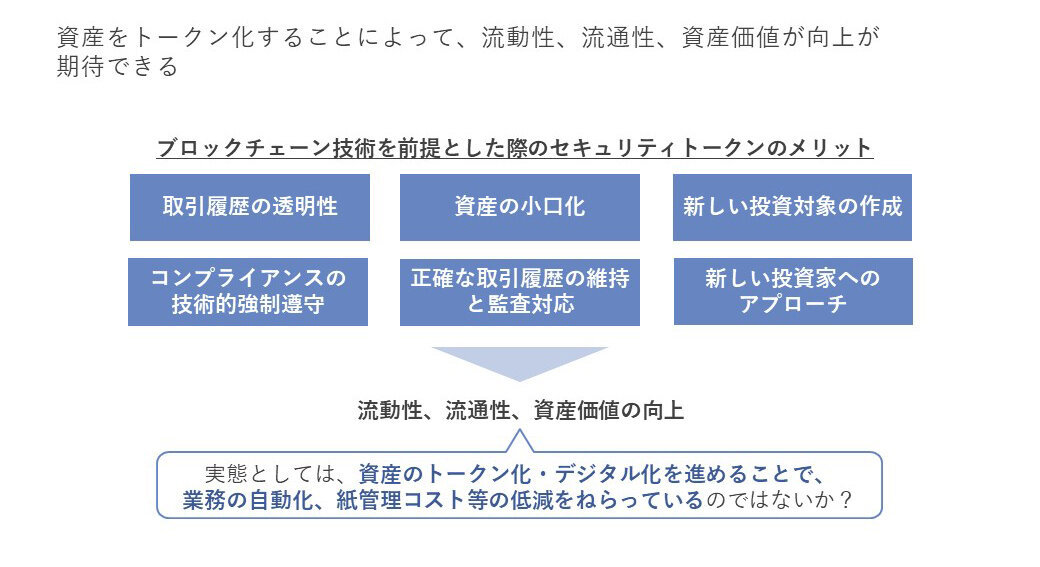

では、セキュリティトークンのメリットとは何でしょうか。次のようなメリットがよく挙げられます。

(1)資産をトークン化することによるメリット

・資産の証券化や小口化により、新しい投資商品の組成や新しい投資家へのアプローチができるようになる。

・権利移転のトークン規格への実装により資産の流動性が向上する(二次流通が活発化する)。

(2)ブロックチェーン技術を利用する場合(※4)のメリット

・取引履歴の透明性や、耐改ざん性などの向上

【図表3】セキュリティトークンのメリット

JSTAの公表物を参考に編集部が作成

一方で、セキュリティトークンにどの程度のマーケットニーズがあるのか、二次流通市場がこれから本当に形成されていくのかは不透明性が高いことも事実であり、まずは資産のデジタル化による業務の自動化や、紙管理コストの低減にセキュリティトークンを利用することを念頭に置きつつ、上記のようなメリットを求めていくのが適当と考えられます。

(※4)セキュリティトークンの実現においてブロックチェーン技術の利用は必須ではありませんが、DVP、同時決済といった観点からもブロックチェーン技術との親和性が高いと考えられます。実際にSecuritize、Progmat、ibetなどのセキュリティトークンの基盤もブロックチェーン技術を利用しています。

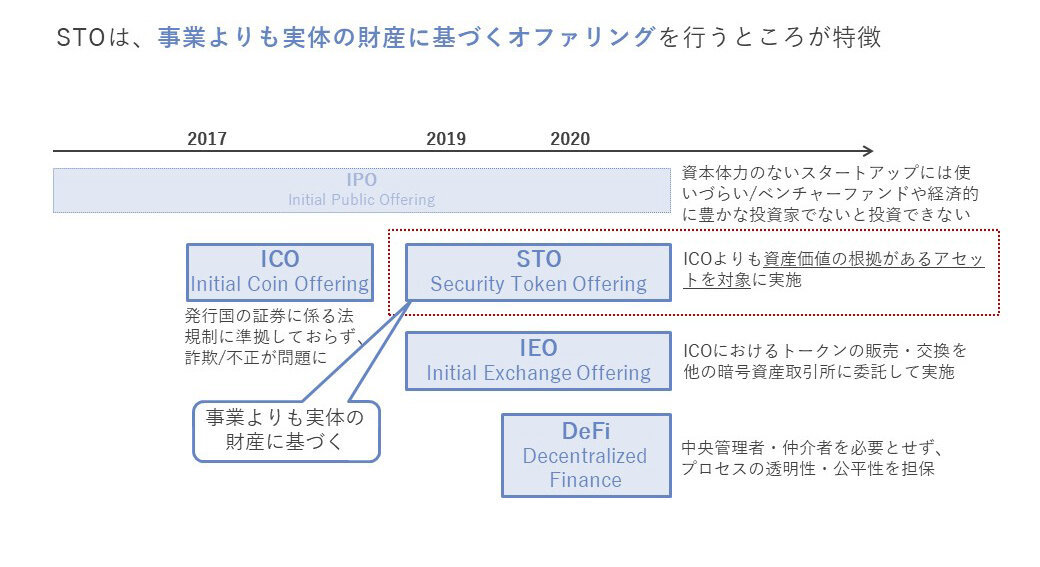

STO(セキュリティトークンオファリング)とは

STO(Security Token Offering)とは、セキュリティトークン使った資金調達のことであり、ICO(Initial Coin Offering)の問題点を解消する新たな方法として登場しました。ICOは企業が暗号資産の発行を通じて行う資金調達の方法ですが、一般的に株式発行に比べて安くスピーディに資金調達ができることから、注目を集めました。

ただ、ICOは審査機関がなく投資家に対する報告義務や情報開示の曖昧性が高い状態でも発行できるなど、法規制の整備が追い付かず詐欺的なプロジェクトが目立ったことにより、市場参加者の不信を招く事態となりました。一方STOは、各国の法規制に準拠し、かつ実体のある資産に基づいて実施されるという特徴があることから、ICOの問題を克服できる可能性が期待されています。

【図表4】新たな資金調達法の登場

GINCO、Layerx-jp、一般社団法人日本仮想通貨ビジネス協会、グローウィル国際法律事務所の公表物を参考に編集部が作成

国内の動向

STOは米国で最も実績が多く、私募市場における資金調達の一つとして利用されており、二次流通市場としてもtZEROなどによるSTO取引所が登場しています。 一方国内では、2020年に入り実証実験や投資家を限定した事例が増えてきたもののさほど多くはなく、二次流通市場もまだ登場していないというのが実態です。

ではSTOを巡る国内の動きを見ていきましょう。

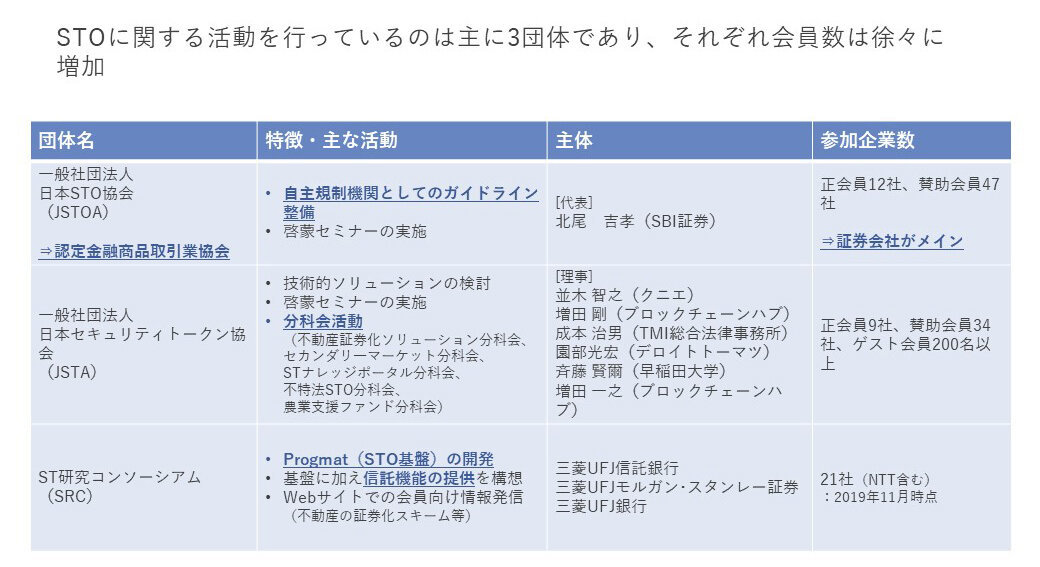

【図表5】STOに関する団体(国内)

STOに関する活動を行っている国内団体は主に3つであり、それぞれの運営主体によって特徴や活動は様々です。セキュリティトークンに関するソリューションを検討している企業は、いずれかあるいは複数の団体に参加しており、NTTもST研究コンソーシアムに参加しています。

【日本STO協会(JSTOA)】

金融庁より認定された自主規制機関(=認定金融商品取引業協会)であり、ガイドラインの整備などを実施しています。

【日本セキュリティトークン協会(JSTA)】

実証実験、セミナー開催による啓蒙活動を実施しています。分科会を立ち上げ、不動産証券化、セカンダリ―マーケット、STナレッジポータル、不特法STO、農業支援ファンドのテーマで活動しています。

【ST研究コンソーシアム(SRC)】

三菱UFJフィナンシャル・グループが主体であり、STO基盤の開発に加えて信託機能の提供を目指しているのが特徴です。

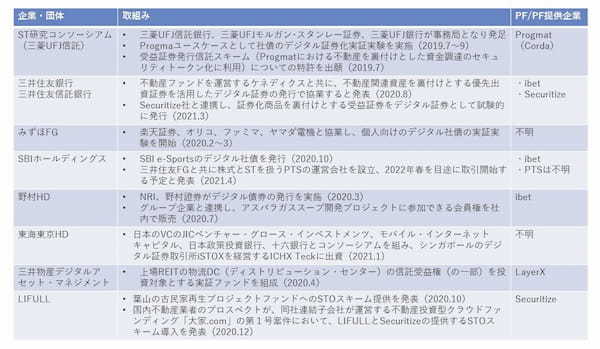

次は、セキュリティトークンの取り組みを行っている企業について整理します。

【図表6】各社の取組み状況(国内)

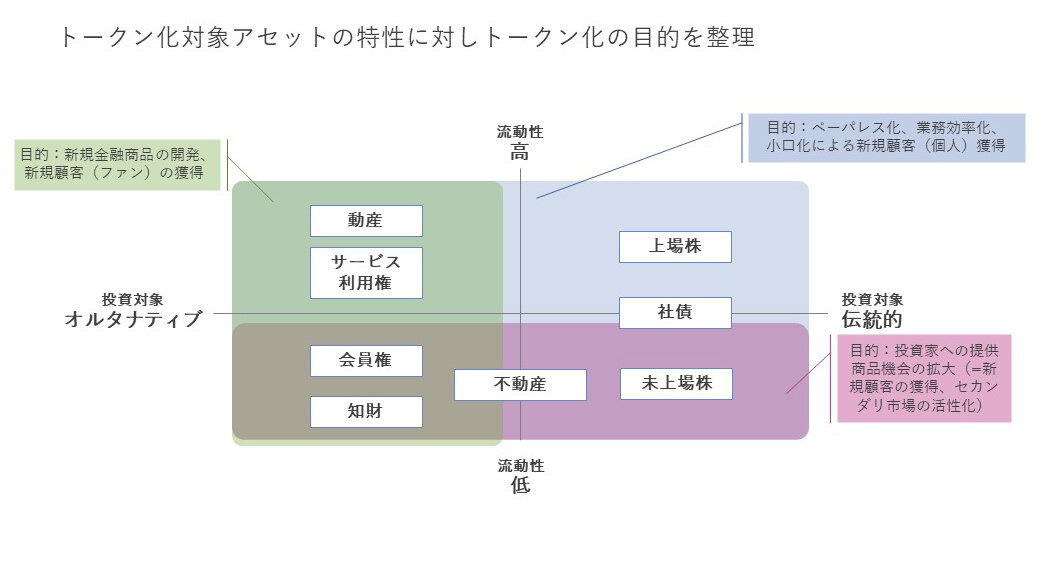

メガバンク、大手証券会社に加え、不動産や商社が取り組みを発表しています。また、トークン化対象の資産の特性に対しトークン化の目的を整理すると図表7のようになります。

【図表7】トークン化対象アセットと目的

図表6と7をあわせて見てみると、セキュリティトークン化による社債の小口化の取り組みもありますが、主に不動産に代表される流動性の低い資産への取り組みが多いことが分かります。セキュリティトークン化の目的は資産ごとにさまざまですが、現時点においては、既存の証券化スキームではコストが見合わなかった分野への適用が進んでおり、加えて新しい投資対象への適用が試験的に行なわれている、といった印象を受けます。

おわりに

セキュリティトークンについて、考え方の基本と国内における動向を整理しました。

セキュリティトークンが今後盛り上がっていくかどうかは、技術面はもちろん、市場(ニーズのある商品・ユースケースが作れるか)、法規制(権利移転に関する対抗要件などをどう具備するか)における課題を解消できるかにかかっていると思います。

私たちも、引き続き、セキュリティトークンに関する動向調査や様々なステークホルダーとのディスカッションを通じて情報収集・提供を実施し、技術の有効な活用について考えていきたいと思います。

※本記事の内容には「Octo Knot」独自の見解が含まれており、執筆者および協力いただいた方が所属する会社・団体の意見を代表するものではありません。

※お問い合わせの際は「オクトノットを見た」とご記載ください