会社売却とは?

会社売却とは、会社の所有権を第三者に売却して対価を受け取ることを指します。所有権には、会社が有するあらゆる資産・権利・契約などが含まれます。

会社の売却というと、納得できる相手が見つかるのか、納得できる条件で売却できるのか、従業員の雇用はどうなるのかなど、不安で思いとどまる経営者の方も多いのではないでしょうか。

また、「乗っ取り」や「身売り」などネガティブなイメージもあるかもしれません。

しかし実際には、売却先の経営資源を活用し更なる成長を遂げるられる「成長の手段」であったり、後継者不在による廃業で、技術・ノウハウ・雇用が失われてしまうことを避けるための「事業承継の手段」として、オーナーのみならず従業員や、そのご家族も幸せにできる選択肢なのです。

会社売却を正しく検討するためにも、方法やメリット・デメリット、成功のポイント、売却額の算出方法、流れなど、会社売却についての理解を深めていきましょう。

会社売却の方法

会社売却の代表的な手法として「株式譲渡」と「事業譲渡」があります。

他にも様々なスキームが存在しますが、ここでは上記2つの手法について、ご説明します。

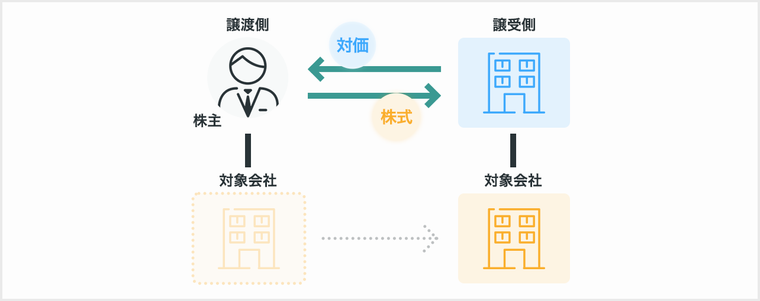

株式譲渡

株式譲渡は、譲渡対象会社の株主が所有する株式を譲受け側(買い手)に譲渡する手法です。

譲渡対象会社の株主は株式を譲渡する対価として現預金を受け取り、譲受け側(買い手)は譲渡対象企業の経営権を取得します。

株式の譲渡によってM&Aを完了させるスムーズで簡易な手続きであり、譲渡対価を株主(譲渡オーナー)が受け取れることから中堅・中小企業のM&Aでは株式譲渡が多く選択されます。

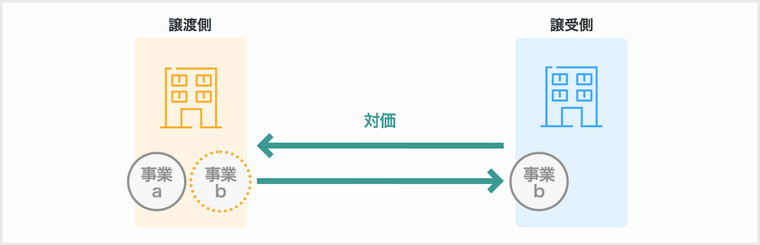

事業譲渡

事業譲渡とは、会社の一部または全部の「事業」を譲渡することをいいます。

この「事業」とは、その事業を営むために必要な資産のみならず、事業の運営に必要な負債、契約なども含まれます。この契約関係には、得意先・仕入先などの外部契約だけでなく従業員との雇用契約なども含まれます。

その他の手法については、下記記事をご覧ください。

会社売却を検討する理由

会社の売却はどういった時に、検討されるのでしょうか。会社売却の代表的な理由についてお伝えします。

後継者不在

現経営者のあと、親族・社内に経営を引き継ぐ人材がいない場合がまず挙げられます。

とくに日本の中小企業においては、このような後継者不足が社会問題の一つになっています。

この場合、外部に信頼できる経営者をみつけられれば、その経営者へ売却し、託すことで、今まで育ててきた会社を残すことができます。

親族・社内に経営を引き継ぐ人材がいない場合は、第三者への承継という選択肢をご検討ください。

先行き不安

業界の長期的な発展が見込めない、他社の参入が激しい、従業員の確保が難しくなってきている、など将来に不安を持ち、会社売却を検討するケースもあります。

そのような場合、同業企業への売却で手を組み、業界でのシェアを拡大する方法や、事業の一部を売却し、選択と集中を行うことによって、事業が好転する可能性があります。

成長戦略

自社単独で事業が十分運営できている場合でも、あえて大手の傘下に入り資源を活用することで、加速度的な成長が望めます。

このような「攻め」とも言える売却も増えてきております。このような場合、どういった会社と組めば、より高い成長が実現できるのか、しっかり検討していくことが重要です。

債務超過

債務超過で資金繰りが困難になり、会社を売却するというケースもあります。

債務超過は大きくなるにつれ、譲受け企業(買い手)を見つける難易度が上がっていくため、できるだけ早いタイミングでの検討が必要となります。

会社売却のメリット

ここでは、会社を売却することによるメリットについて、説明します。

1.会社の存続

後継者不在のため会社をたたむことを考えていた場合、新しい経営者に会社を売却し託すことで、事業を存続させることができます。

それに伴い雇用も存続できます。会社がなくなってしまえば、従業員は新しい職場を探さなければなりません。次の経営者が会社を引き継いでくれることで雇用が守られます。また、取引先との取引を継続させることもでき、間接的に取引先を守ることができます。

売却をしても、社名をそのまま残りせるケースも多くあります。譲渡企業(売り手)の経営者から見ると、社名が残せるというのは嬉しいポイントの一つでしょう。

2.会社の発展

売却先の経営者の手腕次第では、新たな知見の活用などによって会社を更なる発展に導いてくれます。

もし自身が引き続き経営を続ける場合も、譲受け企業(買い手)の経営資源を活用し、シナジーを創出することで会社を発展させていくことができます。

3.売却利益を得ることができる

株式譲渡で会社を売却した場合、株主は株の売却利益を得ることになります。オーナー経営者は売却利益をもって、第二の人生をスタートすることができます。会社を売却しない場合は、会社を清算することとなりますが、清算する場合には逆に費用がかかってきます。清算配当できる場合もありますが、多くのケースで、株式譲渡の方が手残りの金額が大きくなります。

4.経営者の個人保証が解除できる

経営者の個人保証を解除できるメリットもあります。会社が銀行から借り入れを行う際に、会社の経営者が保証人になるのが通常です。自宅などの不動産を担保に入れているケースも見られます。会社を売却すると、一般的には保証を譲受け企業(買い手)が引き継ぎます。時には億単位にもなる債務保証を解除できることで、心理的な負担から開放されます。

会社売却の注意点

会社売却には、注意点もありますのでお伝えします。

1.必ずしもすぐに譲受け企業(買い手)が見つかるわけではない

会社を売却しようとしても相手がすぐに現れるとは限りません。しっかり利益が出ており、大きな問題を抱えていなければ早期に譲受け企業(買い手)が見つかる可能性は高いですが、相手ありきの話である以上、時間がかかる覚悟もしておく必要があります。

またスキームや会社の状況によっては、会社売却の手続きに時間がかかり、会社売却を決意してからすべての手続きが終わるまでに年単位の時間がかかる場合もあります。 余裕を持って早めに検討いただくことが重要です。

2.社員のモチベーション低下の可能性

会社が売却され、売却経緯についての十分な説明がない場合、働いている従業員のモチベーションが低下しうる可能性があります。M&Aによる売却は基本的に秘密裏に進められます。従業員に売却の事実が伝えられるのは、M&Aの後です。今のオーナーだから頑張れた、という方もいらっしゃるでしょう。モチベーションの低下をまねかないように、従業員たちへ丁寧に説明する必要があります。

3.競業ビジネスを一定期間・範囲できなくなる

会社売却を行った場合、競業ビジネスを一定期間・また隣接する地域などで行えない「競業避止義務」が課せられることが一般的です。

事業譲渡の場合は、会社法上でも明記されており、他のスキームにおいても多くのケースで、競業避止義務が定められます。 同じビジネスが一定期間・また地域にて、できないことを見越しておく必要があります。

会社売却後、従業員や経営者はどうなる?

会社を売却する際にもっとも気になるのは、従業員や経営者の処遇は、売却後にどうなるのか、ということではないでしょうか。

ここでは会社売却後のことについてご説明します。

社員は継続雇用される

会社を売却しても一般的には社員たちは継続雇用されるため、そのままの会社で働き続けることが可能です。

ただし次の経営者や、会社が置かれている状況の変化に伴い、事業内容や人事に関する方針などが変わることもあるため、同じ環境や雇用条件が、ずっと維持されるとは限らない点については注意が必要です。

経営者の継続と引退について

経営者は、そのまま継続して経営を続ける場合と、引退する場合の2つのパターンがあります。どちらになるかは、事前の取り決めにより異なります。また引退する場合でも、次の経営者に事業を引き継ぐために一定期間役員として残るケースもあります。交渉の際に、しっかりご自身の希望条件を買い手に伝えましょう。

会社自体は存続する

会社が売却されても、会社自体は存続します。会社の売却は、譲渡側(売り手)が譲受け側(買い手)に株式や事業を売却して、対価を受け取ったことで成立するものです。その結果、「会社の社名」「資産と負債」「商品やサービス」「契約」などの資産は、そのまま譲受け側(買い手)に引き継がれます。

ただしその先の経営方針や事業展開によっては、売却した会社が吸収され消滅することや、扱う事業内容が大きく変わることもありえます。その方針は次の経営者の判断や、その時の会社の状況によって決まることなので、永続的な保証はないことを理解しておく必要があります。

会社売却を成功させるポイント

メリットと注意点を踏まえつつ、会社の売却を成功させるポイントについて解説します。

1.明確な目的をもって計画する

まず目的は何かを、明確にすることが重要です。目的が明確になっていれば、その目的に向かって的確なお相手の条件や、スキーム・売却方法を選べるからです。会社売却の目的には、たとえば以下のようなものがあります。

- 従業員の雇用を守りたい

- 会社が手がける商品やサービスを残したい

- 大きく会社を成長させたい

- 売却益を確保して次の事業立ち上げにつなげたい

目的によって同業種・異業種どちらが望ましいか、どのくらいのスピード感を持って進めなければならないか、など異なってくる部分は多くあります。

目的に合った売却方法を選ぶことが非常に大切で、仲介会社などを利用する場合は、その目的をしっかり伝えましょう。M&Aは長丁場です。途中で目的を見失いかけることもあります。そういった時は、原点に立ち返ることが重要です。

2.経営が軌道に乗っているうちに検討する

検討は、会社経営が軌道に乗っているうちに行うべきです。会社の利益が上がっている会社は、譲受け企業(買い手)候補がみつかりやすく、売却額も高くなる傾向があります。売却交渉も有利に進められるでしょう。

業績にかげりがみえはじめた時期に売却先を探しても、なかなかみつからず、納得のいく売却額が付かない可能性が高まります。特に赤字が続いている場合や、債務超過の場合は、よりその傾向が強まります。会社の売却を検討するなら、経営が軌道に乗っていて会社の価値が高い段階で、計画を進めておくといいでしょう。

3.秘密情報を守る

秘密保持はM&Aにおける全ての関係者にとって最重要事項です。M&Aが実施されると、関係者(株主、経営者、従業員、取引先、銀行など)に大きな影響を与えます。交渉中に情報が漏れるようなことがあると、現在の取引にも影響を及ぼす可能性があります。また、譲受け側(買い手)が上場企業の場合は、秘密情報を知った上で株の売買などをしてしまうと、インサイダー取引となり大変な信用失墜にもなりかねません。秘密情報の保持は、M&Aにおいて最重要概念です。

4.鉄は熱いうちに打つ

M&Aの交渉は基本的には友好的に進められますが、常にスムーズに交渉が進むものではありません。重要なことだけに慎重に進める必要はありますが、石橋を叩きすぎて渡れない、ということも問題です。結婚で例えると、結婚相手は慎重に選びたいという気持ちもある反面、あまり慎重になりすぎると前に進まなくなります。M&Aもご縁あってのことなので、チャンスがあれば迷わず迅速に対応することも必要です。

5.最適なスキーム構築をする

現在、会社の売却においては、様々なスキーム・手法を採ることが可能になっています。譲渡側(売り手)、譲受け側(買い手)双方にとってベストなスキーム・手法は何か、そこには法務・税務・会計など様々な要因が絡んできます。この判断はそう簡単にはできるものではありませんので、専門家の活用が必要となります。

6.隠し事をしない

完璧に整っている会社はありません。人間と一緒で、少なからず何かしら問題を抱えているものです。それが残業代の未払いであったり、コンプライアンス違反であったり、大小様々なものがあります。譲渡企業(売り手)オーナーからすれば、欠点を隠したくなる気持ちは分かります。しかし、それは買収監査の際に弁護士や税理士が詳細にチェックするため、いずれ判明します。嘘や隠し事は通用しない、という心づもりでいましょう。

会社売却の適正価格とは?

会社を売却する際にもっとも気になるのは、自社の適正価格はどれくらいかという点ではないでしょうか?

ここでは、会社の売却価格を算定する際におさえておきたいポイントについてまとめました。会社の売却額を調べる際に、参考にしてみてください。

また簡易的に企業価値算定ができる株価算定シミュレーションもございます。

売却価格の算出方法

売却価格の算出には「コストアプローチ」「マーケットアプローチ」「インカムアプローチ」の3つの主な評価アプローチがあります。それぞれの算出方法について解説します。

| アプローチ | 概要 | メリット | 注意点 |

| コストアプローチ | 現在の正味財産に着目 | ・シンプルで客観的 ・実態BSの把握が可能 |

・収益性を加味しにくい ・相場を反映できない |

| マーケットアプローチ | 類似会社の株式市場での相場に着目 | ・取引相場に近いトレンドを反映できる | ・類似会社選択が困難 ・中小企業の大半は、上場企業との違いが大きい |

| インカムアプローチ | 将来の収益性に着目 | ・投資判断という意味で最も理論的 | ・将来利益予想や割引率の決定が困難で恣意性が入りやすい ・評価理論が難解 |

コストアプローチ

コストアプローチとは、譲渡側の純資産をもとにした評価方法です。

中小企業のM&A実務においてはコストアプローチの中の『時価純資産+営業権法』が最もよく用いられます。

時価純資産+営業権法とは、時価純資産に、企業の超過収益力である営業権を考慮することにより、単なる清算価値あるいは再調達価値のみならず、将来の企業価値を加味した継続企業価値を表す方法です。

複雑な計算を必要としないため、シンプルで客観性があることが特徴です。株価の相場を反映できないものの、時価純資産に営業権を加えることで、譲渡企業の収益性を加味した企業価値を算出できます。

マーケットアプローチ

マーケットアプローチとは、上場している同業の類似企業や類似の取引事例の財務指標と比較し、相対的な価値を評価する手法です。

実際の相場感・トレンドを反映できるというメリットがありますが、「同業の類似企業」を見つけてくることが必要となります。中小企業の事業に類似している上場企業というのは少なく、類似していても企業規模が全く異なるため同列に比較することが困難であるケースが多くみられます。

中小企業のM&A実務においては必ずしも適用できるわけではありませんが、適用する場合にはマーケットアプローチの中の「類似会社比準法(マルチプル法)」が最もよく用いられます。

「類似会社比準法(マルチプル法)」とは、対象企業と規模・業種が類似する上場企業を数社選定し、株価・利益・純資産等をベンチマークすることにより、株式価値を計算する方法です。

インカムアプローチ

インカムアプローチとは、評価対象企業の将来の収益性に着目して価値を評価する手法です。

インカムアプローチは中小企業のM&Aにおいては必ずしも適用できるわけではありませんが、適用する場合には「DCF法(ディスカウンティドキャッシュフロー法)」が最もよく用いられます。

DCF法とは、企業が将来獲得すると期待されるキャッシュ・フローを現在価値に割り引いた合計額を基礎に株式価値を計算する方法です。

会社売却の流れをわかりやすく解説

実際に会社を売却する際の流れについて説明します。会社を売却する際はすべきことが多いので、事前に全体の流れをおさえておけると望ましいです。

1.個別相談

会社の売却を検討される場合、まずはM&A仲介会社などM&Aの専門家への相談をお勧めします。 他にも税理士や公認会計士、地方銀行や信用金庫、事業引継ぎ支援センターなどがありますが、多くが無料で相談を受け付けています。

2.仲介会社との契約

ここからはM&A仲介会社と話を進めていく前提でお伝えしていきます。

まずパートナーとなる仲介会社と提携仲介契約を締結します。

提携仲介契約を締結することにより、本格的なM&A仲介のサポートがスタートし、具体的なお相手探しが始まります。

提携仲介契約には、仲介会社としての業務内容、手数料(着手金・成功報酬)、契約の期間などが明記されています

3.必要資料の提出

企業評価や貴社の魅力を伝える資料づくりを行うための必要資料を準備します。

決算資料、契約関係、従業員データなど必要な資料は多岐に渡ります。

資料収集は時間を要することがあるため、アドバイザーとどの資料が必要なのか、いつどのように集めたらいいのか、早い段階で相談することが重要です。

4.企業評価

提供した資料に基づき、M&Aにおいて譲渡価額交渉のもとになる株式価値評価(譲渡価額の目安)が算出されます。

中小企業の価値を表すのに一般的に使用されているのが時価純資産価額法です。 時価の純資産価額に加えて、別途収益性を考慮して営業権を評価し、その合計を企業評価額とする評価方式が、多く採用されています。これは企業の財政状態と収益性の両方を反映させた企業評価方法といえます。

5.企業概要書の作成

資料や分析をもとにお相手を探すために企業概要をまとめたものが「企業概要書」です。

譲受け企業(買い手)への提案資料として用いられます。自社の魅力や事実がしっかり伝わっているか、しっかり確認しましょう。

6.ノンネーム資料の作成

譲受け候補企業にM&Aの関心の有無を幅広く確認するために「ノンネーム」という匿名の資料を利用します。

譲渡企業を特定できないような形で、譲受け候補企業に広くM&Aを提案することに用いられます。

譲受け候補企業が貴社についてM&Aの対象になると判断した場合、秘密保持契約を締結した後、より詳細な情報が開示されます。

7.売却先の選定(マッチング)

仲介会社と協力して、売却先を絞り込んでいきます。

仲介会社は自社のネットワークなど活用して、候補先と考えらえるマッチング名簿を作りあげます。これを「ロングリスト」と呼びます。

このロングリストをベースに実際にどこへ提案していくのか絞り込んでいきます。

絞り込みを終えたマッチングリストのことを「ショートリスト」と呼びます。仲介会社はこのショートリストをベースに打診を始めていきます。

8.トップ面談

企業概要書の内容から譲受け企業(買い手)が買収の意思を示した場合、トップ同士の会談が行われます。結婚でいう「お見合い」に相当するもので、企業概要書では見えなかったお互いの経営者としての人間性や、経営理念等を把握し、相互理解を深める場です。

相互理解を深めることが目的ですので、いきなり条件交渉を始めたり、片方が一方的にしゃべり続けるということは好ましくありません。お互いが初対面ですので、上から目線にならずお互いを尊重しあうことも重要です。嘘をつかずに正直に正確に答える、前向きに建設的な話をするということも大事です。身だしなみについても留意すべきでしょう。アドバイザーによく相談し、事前に綿密に準備をしておくことが成功の秘訣です。

なかなか1回で全てが分かるということは難しいため、その場合は2回目、3回目と納得がいくまで面談を重ねます。

複数社とトップ面談を行った場合、面談後に譲受け候補企業より意向表明書が提出されますので、それらをもとに1社に絞り込んでいきます。

9.条件調整

譲渡価額や社員の処遇、契約の時期など大まかな条件を調整します。

譲受け候補企業に直接伝えにくいことがあっても、M&A仲介会社が間に立って調整します。譲渡企業と譲受け候補企業両社の利益が最大となるように調整を行っていきます。

10.基本合意書の締結

両者間で大枠の条件が固まったら、当事者間で「基本合意契約」を締結します。

基本合意はM&Aにおける山場の一つです。ここまでは2~3社と話を進めることができますが、ここからは独占交渉権が発生し、1対1で交渉を進めることとなります。

売却価格やスケジュールなどの大まかな条件、M&A契約予定日、デューデリジェンス(買収監査)に関する内容などについて、取り決めます。

基本合意契約は最終契約書の叩き台ともなるので、ここでできるだけ具体的な内容で取り決めを行う必要があります。

11.デューデリジェンス

会社の価値やリスクについてデューデリジェンス(DD、買収監査)が行われます。

デューデリジェンスとは、M&Aに際して譲渡企業の財務内容等を確認するための、譲受け候補企業側による調査のことです。

売却する会社の事業リスクや、財務状況の調査が行われ、事前の情報と照合します。通常、外部の弁護士や税理士などの専門家が調査を行います。

デューデリジェンスの対応においても様々な資料が求められるので、仲介会社と協力して収集していきます。

12.最終契約の締結とクロージング

デューデリジェンスが終わると、最終契約の締結です。デューデリジェンスの内容を踏まえて、契約内容を最終調整します。

最終契約書に調印し、株券や重要物品の授受、決済などを行います。

13.ディスクロージャー(社員や取引先への情報開示)

会社の売却が成立してほっと一息つきたいところですが、重要な仕事があります。それはディスクロージャー、開示です。

譲渡企業と譲受け企業両社の関係者等に対し、発表を行います。

幹部社員への事前開示方法、インサイダー取引防止のための注意点、従業員への発表のタイミングと話し方など、いつ・誰と・どのように行うかを決める必要があります。 アドバイザーに相談し、効果的な発表を行うようにしましょう。

13.PMI

買収後の統合を、PMI(Post Merger Integration)と呼びます。

M&Aは成約して終わりではありません。その後の統合がうまくいってこそ「成功」と言えるM&Aになります。良いPMIのためには、基本合意の段階など早い段階からどのようにPMIを行うのか検討を始めることがおすすめです。

会社売却の事例

最後に、会社売却の事例をいくつかご紹介します。

コンピューター周辺機器の仕入・販売をするフォースメディアが、エレコムに売却

2021年5月20日にフォースメディアは全株式をエレコムに売却し、エレコムの完全子会社になりました。

エレコムはマウスやUSBなどのパソコン周辺機器を扱い、多くの分野で高いシェアを誇る大手企業です。BtoCからBtoBに経営方針を変え、アジア方面への海外展開もさかんに行っています。一方、フォースメディアは海外製品の輸入・販売を手がける商社です。ネットワーク製品やパソコンの周辺機器などを主に扱っています。さらに、輸入した高品質な海外製品のサポート体制も充実しています。

エレコムはBtoBビジネスをさらに加速させるため、フォースメディアの販売網や海外製品に関する専門性の取り込みを狙って買収しました。フォースメディアの海外製品の製品ノウハウやサポート体制を引き継ぐことで、売上の拡大を見込んでいます。

医療・介護分野の人材紹介業などを展開するプロトメディカルケアが、ベネッセホールディングスに売却

2021年5月10日、ベネッセホールディングスは、医療・介護分野の人材紹介業などを展開するプロトメディカルケア※を買収しました。

プロトメディカルケアは、中古車や生活情報サービスを手がけるプロトコーポレーションの子会社で、介護サービスのガイドブック「ハートページ」を発行している会社です。また、介護・医療系の求人サイト「介護求人ナビ」も運営しています。そのほかにも、福祉用具の貸与や販売事業も手がけ、売上を伸ばしています。このように、介護事業に大きな強みをもつ会社です。

一方ベネッセホールディングスは、介護業界大手のベネッセスタイルケアを傘下にしています。プロトメディカルケアを買収することで、介護業界により大きな強みをもちました。今後も拡大していくと予想される介護業界で、シェアを拡大していくことが期待できます。

※プロトメディカルケアは、2021年12月にハートメディカルケアに社名変更

アドベンチャー傘下でファッションレンタルサイトを運営するEDISTが、ダスキンに売却

2021年5月31日、アドベンチャー傘下でファッションレンタルサイトを運営するEDISTがダスキンに売却されました。

EDISTは衣料品のレンタル業を手がける企業で、仕事・育児・家事に忙しい女性向けにファッションレンタルサイト「EDIST.CLOSET」を運営しています。

一方ダスキンは、生活衛生関連用具のマットやモップなどのレンタルサービス、掃除・家事代行サービスなどを手がける大手企業です。また、ドーナツ専門店の「ミスタードーナツ」も全国展開しています。

EDISTを買収するダスキンの狙いは、生活衛生関連サービスの事業拡大です。ダスキンが扱っている生活支援のためのレンタル事業と、ファッションレンタル事業を融合させることで、家事や育児と仕事を両立させるためのサービスを強化できると判断しました。

デジタルピッキングシステムで国内大手のアイオイ・システムが、凸版印刷に売却

2021年6月、デジタルピッキングシステム大手のアイオイ・システムが凸版印刷に売却されました。

アイオイ・システムは、国内と海外72ヵ国にEC倉庫や配送センターを保有し、組み立て工場などにデジタルピッキングシステムを納入しています。物流業界や製造業界の効率化に役立つ、システム構築に関する技術力やノウハウに強みがある企業です。

凸版印刷は、印刷テクノロジーをベースに情報コミュニケーション事業分野、生活・産業事業分野およびエレクトロニクス事業分野の事業を展開しています。

新型コロナの影響もあり、物流へのニーズは急拡大しています。しかしその一方で、深刻な人手不足も加速しており、需要に対して供給が追いついていないのが実情です。

凸版印刷は、これを新たなビジネスの機会と捉え、両社の持つ技術・ノウハウを組み合わせ、物流業界におけるDX市場に参入しました。

まとめ

会社の売却をスムーズに進めるためには、専門家の協力を得ながら十分に準備して進める必要があります。

著者

M&Aマガジンは「M&A・事業承継に関する情報を、正しく・わかりやすく発信するメディア」です。中堅・中小企業経営者の課題に寄り添い、価値あるコンテンツをお届けしていきます。