代々受け継がれてきた家業も、いつかは終わりが来る。だが、できることならば、その「いつか」が自分の代であってほしくない──。これはすべての企業オーナーに通じる想いではないだろうか。

ファミリービジネスの終わりを考える上で、従来の「廃業する」、「売却する」という選択肢に加え、「プロの経営者に経営を任せる」という選択もある。所有と経営の分離というファミリービジネスのあり方は、事業承継に向けた1つの選択肢だ。

目次

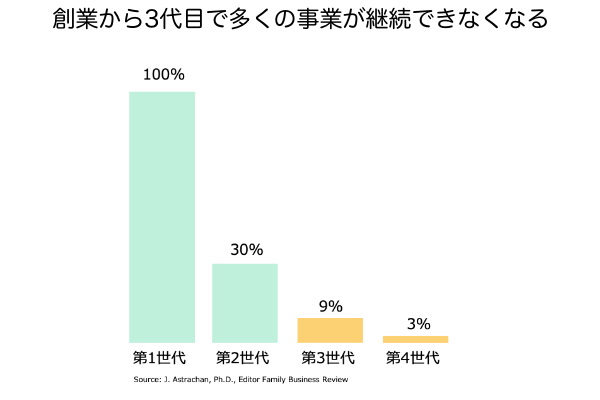

2世代目から3世代目承継時に立ちはだかる壁

ファミリービジネスを承継していく上で、もっともハードルが高いのは2世代目から3世代目へ移行する時だという。

創業世代から2世代目(=子どもの世代)への承継時には価値観が共有されていることが多く、その上でお互い支え合っていける関係性が築かれていればなおさら事業承継はスムーズだ。しかし3世代目(=孫の世代)ともなると、そうはいかない。

今、このもっともハードルが高いと言われている3世代目への事業承継に頭を悩ませているファミリービジネスのオーナーは多い。

内部要因として、そもそも後継者がいないという問題がある。または、後継者候補はいるけれども、承継を望んでいないケースもあるだろう。豊かな家庭に育ち、高度な教育を受けてきた3世代目は、ファミリービジネスを継ぐよりもさらに魅力のある就業機会が提供される立場にあるからだ。

その教育や就業機会ゆえに、親世代とは異なる価値観を持っていることもしばしばだ。このように、価値観に多様性が生じたり、コミュニケーションギャップが鮮明になったりするため、創業世代や2世代目とは乖離が生じてしまうのである。

会社を経営できなくなるとき

また、仮に後継者がいて事業承継に意欲的だったとしても、今後ファミリービジネスの経営自体が難しくなってくるという切実な問題もある。

もともと経済が低迷していたところにコロナ禍が追い打ちをかけ、さらにウクライナ侵攻を発端とする世界的な物価高が続いている。このような状況下で、企業オーナーにはこれまで以上に高度な経営能力が求められている。予測不可能なVUCAの時代を生き残るためには、よりアジャイル(機敏)に、事後的に対応する能力が必要だ。

また、国内市場が飽和し、もはや海外に展開するしか生き残る道がないとしたらどうだろう。言葉も文化もわからず、ノウハウや人脈もゼロ。資金調達から為替管理まですべてをこなすには、あまりにも専門性が高すぎる。

このように、経営の高度化ニーズに一族内の人材が対応しきれなくなるという問題も、ファミリービジネスの承継をより困難なものにしている。

これらの諸問題に向き合わないまま強引に事業承継をやってしまおうとすると、あえて非常に厳しい言い方をしてしまえば、ファミリービジネスのオーナー自身が自社の成長の制約要因になってしまう──つまり、足枷になってしまう恐れがある。

事業承継の価値を見極める

もし事業を経営し続けることが関係者すべての破綻に繋がってしまうのだとしたら、承継を諦めるという選択肢も視野に入れなければならない。すなわち、もはや事業のベストオーナーでなくなったら、事業の売却も検討すべきだということだ。

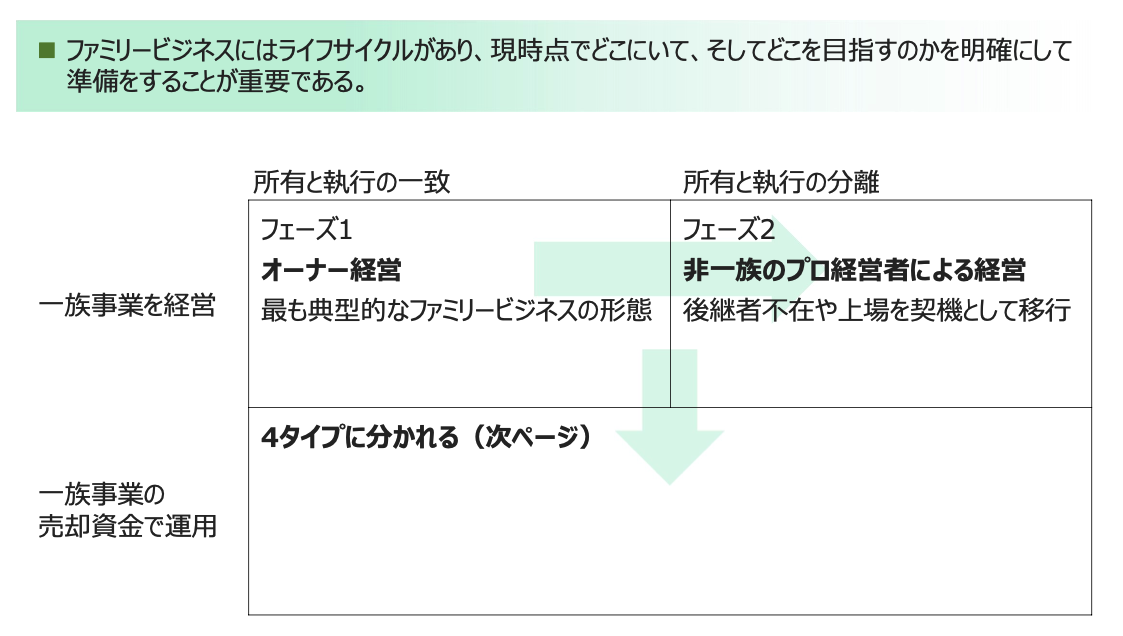

しかし、安易な売却をしないように、選択肢の幅を広げることはとても重要だ。企業オーナーとして自分の事業の価値を見極める方法として、ファミリービジネスのあり方を俯瞰する「ライフサイクル論」という考え方が効果的だ。

ファミリービジネスを持つ一族のライフサイクル論

フェーズ1は事業の所有と経営執行が一致しているパターンで、こちらが伝統的だ。そして今後増えてくると予測されるのが、フェーズ2における所有と経営が分離しているパターンである。

これまで、ファミリービジネスとはすなわちフェーズ1であると考えられてきた。言い換えてみれば、ファミリービジネスにおいて所有と経営の分離というのは事実上オプションではないと考えられてきたのだ。そのために、フェーズ1が成り立たなくなった時点で、売却するか廃業するか、どちらかの選択肢しか考慮されてこなかった。

フェーズ2における所有と経営執行の分離とは、一族の外から有能な経営者を迎え入れ、ファミリービジネスの経営を任せることを意味している。

「売却」という選択肢

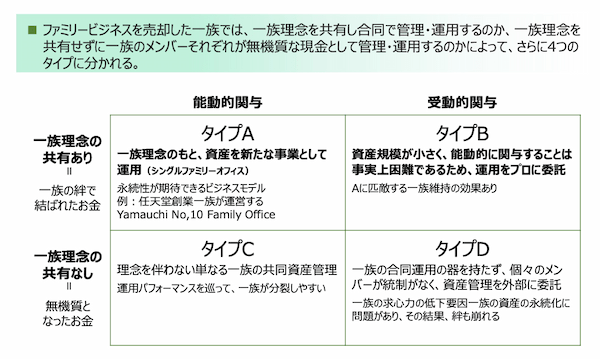

では、事業の売却を進めた場合、ファミリービジネスを持つ一族にどのような可能性が待ち受けているのだろうか。

売却で得た資産に関して、一族理念を共有し合同で管理・運用するのか、または一族理念を共有せずにそれぞれが無機質な現金として管理・運用するのかによってまったく違ってくる。

言い換えてみれば、事業を売ったらどれだけのお金が入ってくるのか、という具体的なレベルから、より抽象的なレベルに高めて思考を重ねていく上で、我々はこの事業を売却して得たお金を通してやるべきことがあるのではないか? という一族理念を新しい環境の中で再定義して、一族の富の働かせ方に新しい意義を発見することこそが重要なのである。

既に自らがベストオーナーでない立場にある事業にいつまでもこだわっていると、すべてを失ってしまう。事業を売却し、幾らかのお金を手に入れたとしよう。手にしたお金を無機質なお金のままにしておけば、やがて底を突くだろう。

他方で、創業当時に一族が抱いていたビジョンやミッション、一族が地域の中で果たしていた役割を今一度見直し、それらに重ねて自分なりの新たな価値を見出すことができれば、もう一度ファミリービジネスを立ち上げる、起業家として再生する軍資金として活用できるかもしれない。無機質な現金に理念を吹き込めるかどうかが重要だ。

売却代金に一族の理念を吹き込まなければ、無機質なお金に押しつぶされる一族となり、永続化のミッションは絶たれることになる。

「非一族のプロ経営者」という選択肢

こうして俯瞰してみると、後継者が不在だったり、経営の高度化ニーズに一族内の人材が対応しきれなくなったりした時点で、外部から有能な経営者を招き入れて舵取りを任せたほうが理に叶っていることは明白だ。

しかし、このプロ経営者というのは一体どこから探してくれば良いのだろうか?

社内に優秀な人材がいるのであれば、一族であれ、非一族であれ、その人物に経営を任せてみるのもいいだろう。思い切って若手を抜擢すれば、人材育成にもつながる。もともと社内にいた人であれば、今までの流れが分かっているだろうし、経営課題も把握しているので話が早い。

では社外ではどうだろうか? 競合他社の優秀な人材をヘッドハントするのもアリだろう。同様に取引先企業にも優秀な人材がいるかもしれない。例えば経営者として一定期間以上にわたり実績がある人で、かつ同じ業界でやってきた人であれば、それ相当の報酬を出さなければならないかもしれないが、頼れる存在になってくれるかもしれない。

プロ経営者による経営のメリットとは

ファミリービジネスにとって、非一族のプロ経営者を雇うという選択肢の最大の魅力は、たとえプロ経営者に短期的に任せたとしても、次世代以降の一族が経営執行に戻るという選択肢を残せることだ。前述したフェーズ1とフェーズ2との間を往復運動することが可能になるのである。

これはつまり、所有と経営の分離というものを、事業承継の1つの選択肢として捉えることでもある。

もともとは家業を継ぐ意思がなかった3世代目の後継者、またはその子どもたちの世代が、いずれかのタイミングで帰ってくるかもしれない。そのとき、ファミリービジネスという受け皿がすでに失われていたら、継いでほしかった側も、継ぎたかった側にも機会損失は大きい。

若い人たちはまだ気づいていないが、都会の大企業に就職し、一定の就業経験を積んだところで、資本市場の ROE 一辺倒で働いていることの虚しさがいずれ身に染みてくるようになるかもしれない。その時、自社回帰というものが選択肢に残されていなければ、帰ってくる子どもたちの受け皿がないと困ってしまうわけだ。

以上のような理由から、ファミリービジネスの所有と経営の分離は、事業承継の1つの選択肢として非常に有効である。軽はずみに事業を売却しないことで、次世代に後継者が不在でも、次々世代で所有と経営が一致するファミリービジネスに戻る選択肢を手に入れることが可能になるからだ。

ただし、実際に所有と経営の分離を成功させるのは相当難しいと思っていただいたほうが良い。痛みなくして得るものなし、なのである。

責任ある株主としての存在

端的に言うと、所有と経営の分離は、ファミリーガバナンスを整備・強化すれば可能である。まずは、フェーズ1とフェーズ2との往復運動を可能にする条件を考えてみたい。

最も重要なのは、創業一族が責任ある株主として株式を所有し続け、経営を支え続けることである。責任ある株主というのは、あたかも無限責任を持つ株主(詳しくは、第2回参照)のように、会社が財務的に困窮したら個人の資金を投入する覚悟と財産とを持ち合わせていることだ。事業への最後の資金の出し手ともいうべき役割を担えるかが、一族に問われることになる。

エージェンシー問題

もう1つは、プロ経営者が暴走した場合の対処法、すなわちコーポレートガバナンスの整備・強化だ。

株式を持っていないプロ経営者は、株主と利益相反を持つ存在だ。プロ経営者が自分の個人的な利益を追求する行為が株主の利益を害するような場合、古典的なエージェンシー問題(利害対立)が発生することになる。

このような問題が起こるのを防ぐためには、経営を監視する役割を持つ取締役会が非常に重要になってくる。取締役会のメンバーは株主が株主総会で決め、その委任を受けて経営者(代表取締役)を監視する。

もともと所有と経営が一致していたファミリービジネスにおいては、取締役会は実質的に機能せず、形骸化していた場合が多い。なぜなら、事業の具体的な方針を決めるのは、取締役である一族のメンバーと各事業部門の責任者で構成される執行役員会レベルで十分であり、取締役会はその方針を承認する組織に過ぎなかったからだ。

しかし、一旦プロ経営者に任せたらどうだろう。これまで自分の右腕だった部下を社長に大抜擢したとしよう。自分は責任ある株主の代表者として、取締役会を通じて企業統治していくことが、プロ経営者の暴走を防ぐことにつながる。

ガバナンスを強化するためには、取締役会に親族を招き入れることも有効だ。例えば東京で医師として働いている娘に頼んで、取締役会に入ってもらうとする。すると、これまで会社の経営についてはまったく関与しておらず、新たに社長に抜擢された人ともなんの関係性を持ってこなかった娘は、取締役会を通じて10年間、またはもっと長い時間をかけて、この社長と会長である父親が侃侃諤諤と議論を交わす様子を目の当たりにし、会社経営の経緯を知ることになる。

そして、今度はいよいよ会長が引退した後でも、社長が好き勝手できないように睨みを利かせることが可能になるのだ。また、会長が引退した後、元経営者で当該企業の業界もよく知る人物を社外取締役として迎え入れ、取締役会長に就任した娘をメンターとして支えてもらう仕組みなども考えるべきだろう。このような仕組みを作っていくことが、とても重要だとお分かりいただけると思う。

ガバナンスの仕組みが健全な経営を育てる

このように、ファミリーガバナンスの仕組みを整備し強化すれば、所有と経営の分離も可能になってくる。そして、将来所有と経営を一致している状態に戻すことも可能になる。軽はずみに事業を売却しないことで、次々世代にファミリービジネスを継がせるという選択肢を手に入れることができるのだ。

文・山田ちとら

事業承継・M&Aをご検討中の経営者さまへ

THE OWNERでは、経営や事業承継・M&Aの相談も承っております。まずは経営の悩み相談からでも構いません。20万部突破の書籍『鬼速PDCA』のメソッドを持つZUUのコンサルタントが事業承継・M&Aも含めて、経営戦略設計のお手伝いをいたします。

M&Aも視野に入れることで経営戦略の幅も大きく広がります。まずはお気軽にお問い合わせください。

【経営相談にTHE OWNERが選ばれる理由】

・M&A相談だけでなく、資金調達や組織改善など、広く経営の相談だけでも可能!

・年間成約実績783件のギネス記録を持つ日本M&Aセンターの厳選担当者に会える!

・『鬼速PDCA』を用いて創業5年で上場を達成した経営戦略を知れる!