銀行で融資を申し込む際には、決算書のほか必要に応じて試算表や事業計画書などさまざまな資料の提出が必要だ。そのなかに現金の収支を説明するのに必要となる「資金繰り表」と呼ばれるものがある。しかし資金繰り表をどのようにして作成すればよいのか分からない経営者も多いのではないだろうか。

「資金繰り表」は、銀行融資を受けるためだけに作成するものではない。ただし、銀行から提出を求められなくとも融資を受ける際には、作成しておいたほうがよいだろう。この記事ではなぜ資金繰り表を作成する必要があるのか、その目的や作成方法について解説していく。

目次

銀行から融資を受けるときに必要となる書類

銀行から融資を受ける際は、決算書や試算表、受注明細などさまざまな資料の提出を求められることがある。最初に銀行融資の申し込み手順と融資に必要となる書類について確認しておこう。

銀行融資を申し込むときの手順

1. 融資の申し込み

申し込みから審査を経て融資が実行されるまでには、一定の時間がかかる。特に初めて融資を申し込む際には、銀行としても取引実績がなく融資先の内容を詳しく把握していないため、1ヵ月以上かかると思ったほうがよいだろう。融資の申し込みの際には、どのような資料が必要となるかを銀行担当者にあらかじめ相談してそろえておくとスムーズだ。

2. 融資審査・面談

融資の審査は、その企業の事業の継続性・安定性・返済能力などさまざまな角度から行われる。融資の担当者との面談の際には、入出金の予定や今後の売上の見込みを聞かれるケースが多い。また申込時に提出した書類のほかにもさまざまな資料の提出を求められることがある。

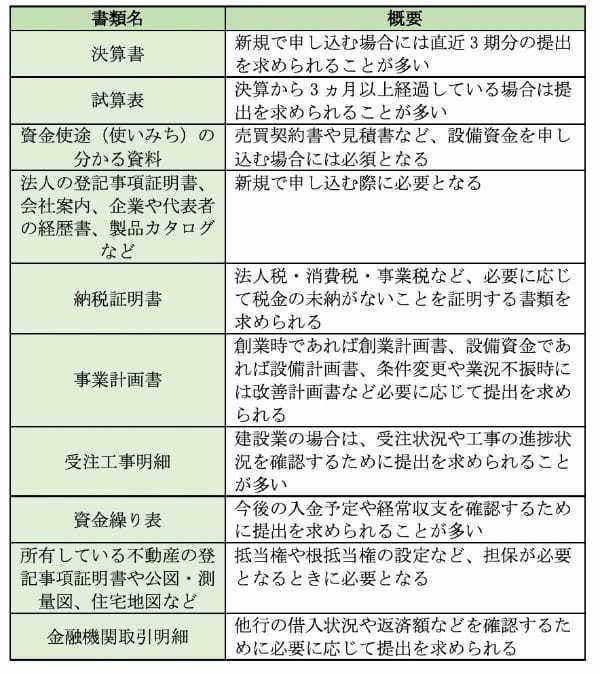

【融資を申し込みするときに必要となる主な書類】

3. 融資の実行

審査が通って契約手続きが終われば、融資が実行される。設備資金の融資を受けた場合は、口座入金後、資金使途(使いみち)が申込内容と相違ないかを確認するために領収書や振込先の記録の提出を求められる。

資金繰り表をなぜ作る必要があるのか

資金繰り表は、企業の経営状態が良好な場合や融資に不安がないと判断された場合には提出を求められないこともあるため、必ず求められるものではない。それでも銀行の融資を受ける際には、作成しておいたほうがよいだろう。

資金繰り表は、なぜ作成する必要があるのだろうか。ここでは、資金繰り表を作成する目的について解説する。

資金繰り表とはどのようなものか

中小企業は、大企業に比べると経営体力面が劣ることもあって、銀行は事業の継続性や返済能力について慎重に審査を行っている。そのため中小企業が銀行などからの融資を受ける際には、具体的な数字が証明できる資料を求められることが多い。

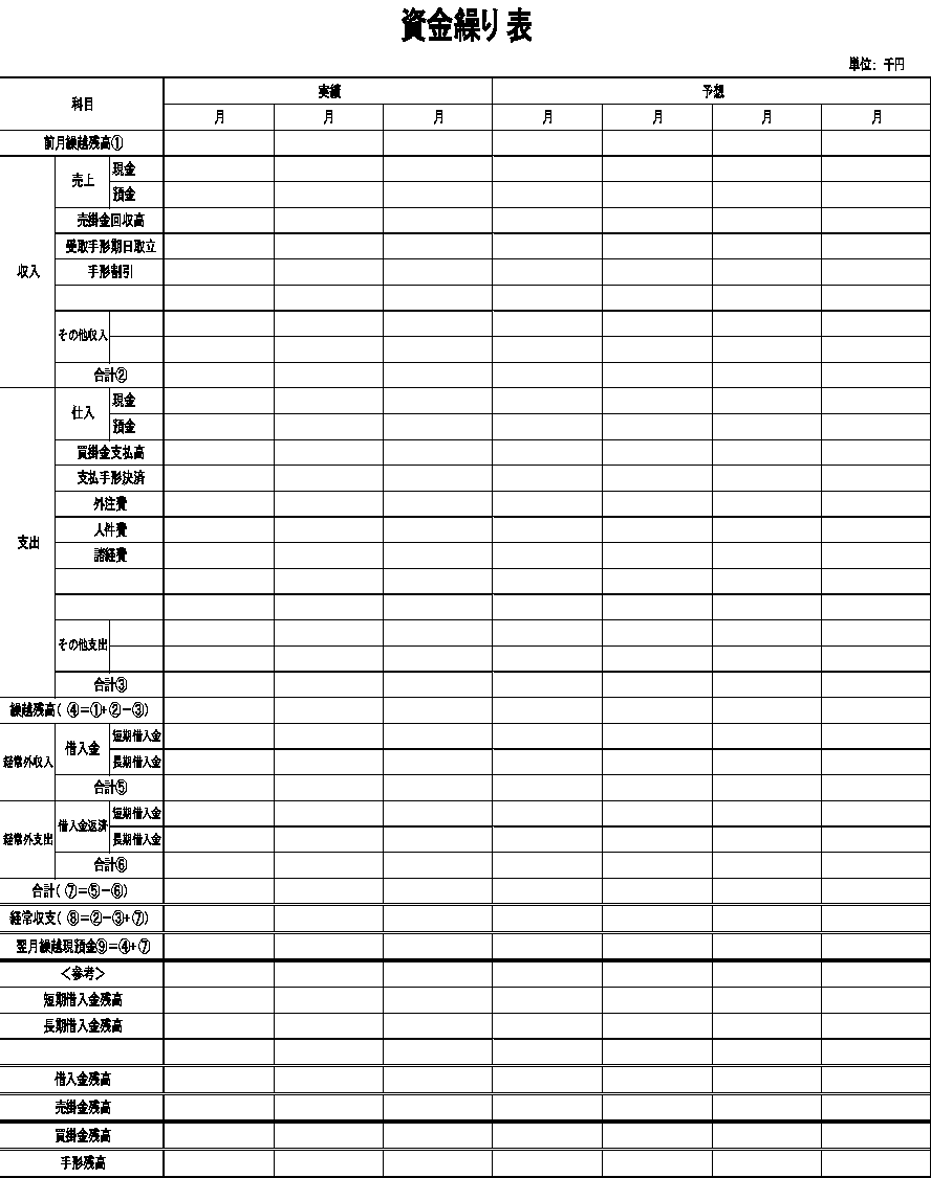

資金繰り表は、現預金の流れと残高の推移を過去の実績から把握し、今後の現預金の動きを予想して会社の経常収支を確認するために作成するものだ。

作成方法は、現預金の入出金の流れを現金出納帳や預金通帳を集計してそのまま表に落とし込み、今後の入金予定や出金予定を過去の実績や現在の見込みから予想して作成していくだけのものだ。そのためきわめてシンプルなものといえる。しかし資金繰り表上では、最終的に翌月へ繰り越す現預金の残高は、必ずプラスにならなければならない。

なぜなら繰越残高がマイナスとなれば、現預金にマイナスはないため、破たんを意味するからだ。

資金繰り表を作る目的とは

資金繰り表は、資金の流れを把握することで資金ショートが起こらないよう、事前に資金調達をするタイミングを確認する目的で作成する。上述しているように資金繰り表は、銀行融資を受けるためだけに作成するものではない。しかし銀行から融資を受ければ確実に毎月の返済を履行していく必要があるため、資金繰りの管理はより一層厳格に行わなければならなくなる。

そのため銀行から融資を受けるのであれば、資金繰りを把握するためにも資金繰り表は作成しておきたい。入金予定や支払予定を把握していなければ、月末に突然資金不足で「銀行の返済ができない」「従業員の給与が支払えない」「取引先への支払いができない」といった事態が発生しかねない。現預金がなくなり支払いや返済が滞れば、企業は破たんすることもある。

銀行で融資を受ける予定がなくても、経営者であれば資金の流れを常に把握しておかなければならない。資金不足の解消には、売上代金の回収期間を早くして仕入資金などの経費の支払期間を遅くする工夫が必要だ。それができない場合は、銀行融資などで資金調達をしなければならない。資金繰り表で資金管理をしていれば、資金不足に備えて迅速な対応が可能となる。

キャッシュフロー計算書との違い

資金繰り表と同じく資金の流れを説明するものにキャッシュフロー計算書と呼ばれるものがある。資金繰り表は、現預金の残高と資金の収支をリアルタイムに管理し、将来の資金繰りを予想するためのものだ。一方、キャッシュフロー計算書は、決算期など過去の現預金の増減と資金の流れの理由を「営業活動」「投資活動」「財務活動」の視点から説明するためのものである。

資金繰り表は、直近の資金の現預金残高の推移から資金繰りを把握し、将来に向かって資金ショートが起きないように現預金残高を予想するために作成する。将来資金不足に陥ることがないかを事前に把握できれば安定した経営ができるようになるだろう。

資金繰り表を作成する方法

資金繰り表は、どのようにして作成すればよいだろうか。作成の手順について解説していこう。

資金繰り表の作成方法

「実績」と「予定」の2つに分けて作成する。資金繰り表の書式に決まりはなく現預金の流れが確認できるものであれば任意に作成可能だ。月ごとに集計して作成するのが一般的でありエクセルで簡単に作成できる。シンプルな計算表であるが、月次の現預金の残高が一目で分かる書式になっている。

売上が現金取引のみであれば「売上計上=現預金の増加」となる。しかし売上として計上できても入金が翌月末になる場合、売上計上の時点で現預金は増加しない。この場合、売掛金の勘定に算入し翌月末に売掛金の減少とともに現預金が増加することになる。また商品仕入を行い翌月10日支払いの場合は、買掛金として計上するため、この場合も現預金は減少しない。

翌月10日に買掛金の減少とともに現預金が減少することになる。このように売掛金と買掛金が発生するケースでは、現預金が増減するタイミングが回収日や支払日によって異なるため、注意しなければならない。

資金繰り表の具体的な作成手順は、以下のようになる。

1.過去3ヵ月程度の「資金繰り実績」を作成する

資金繰り表の実績欄に決算書・試算表・預金通帳から数値を落とし込む。もちろん決算書や試算表、事業計画書といったほかの書類と整合性の取れた数値になっていなければならない。なぜなら資料ごとに数値が異なってしまうと、資金繰り表の信ぴょう性が疑われかねないからだ。2.売掛金・買掛金の入金までの期間や支払いまでの期間、経費の予想は過去の実績から現実的な数値を計算する

売掛金や買掛金は、過去の実績から入金までの期間と支払いまでの期間が確認できるため、取引先ごとに集計して増減のタイミングを考慮しながら落とし込むことが必要だ。例えば外注費・人件費・諸経費は、過去の実績から予想して落とし込むことができる。また外注費比率・人件費比率・経費率は、過去の実績から計算できるだろう。

経常外収支は、銀行などの融資申込額(実行額)と返済予定額を落とし込む。融資の返済予定表などで確認し、融資の残高を記載することも忘れてはならない。

- 3.3~6ヵ月程度の「資金繰り予想」を作成する

売上予想を立てるのは難しいが、過去の実績や今後の見込みをもとにできるだけ正確な数値を落とし込む必要がある。建設業などでは、受注工事明細書などの契約金額や入金予定の時期が資金繰り表と一致しているかを確認しなければならない。「予定」が3ヵ月先程度までであれば、具体的な契約予定の売上見込み、仕入などの支払い見込みから作成できる。

しかし4ヵ月以降となると売上見込みや支払い見込みを見積もるのが難しくなるだろう。具体的な契約予定などがなければ過去の実績を考慮して予想額を見積もるのが現実的だ。ただしできるだけ実態に合った数値にしなければ資金繰りを正しく把握できなくなるため、注意したい。

資金繰り表を作成する際の注意点

月末に入金が予定されていても支払日は10日、給料日が20日などと売上の入金前に支払いが必要となるケースも多いだろう。月末に資金が残る予定でも月の途中で資金ショートが起こる可能性もあるため、支払日は個別に把握しておく必要がある。このような場合には、より綿密な資金繰り表を作成して資金不足に陥らないかを確認しなければならない。

リアルタイムで実際の数値を把握するには、月単位ではなく状況に応じて週単位や日単位による資金繰り表を作成する必要がある。

資金繰り表作成の習慣化を

資金繰り表は、直近における資金の現預金残高の推移から資金繰りを把握し、将来の現預金の残高を予想する目的で作成するものである。資金繰り悪化の兆候を一目でつかむことができるため、銀行で融資を受ける予定がなくても作成を習慣化させることが望ましい。将来資金不足に陥らないかを事前に把握できれば、安定した経営ができるようになる。

資金繰り表は、常に残高がプラスとなるように作成する必要があるため、資金繰りの改善方法や顧客との取引条件の見直しなど、新たな経営課題が見えてくることも多い。銀行から融資を受けるタイミングや資金繰りを安定させるための対策を考えることは、経営者が行うべき重要な業務の一つだろう。