自己株式の消却とは、会社が保有している自己株式を消滅させることを言います。自己株式の消却は、主に発行済株式数の適切化などを目的に実施されますが、その他にもさまざまな利用方法があります。

本記事では自己株式の消却の目的・メリット、注意点、具体的な手続きなどについて詳しく解説します。

自己株式の消却とは?

自己株式の消却とは、企業が市場に流通している自社の株式を、株主から買い戻して消滅する行為を指します。自社株消却や株式消却、とも言われます。

自己株式は数量や期限に制限なく保有することできます。取締役会の決議で承認を得れば、新株発行として放出したり、消却したりすることも認められています。

目的については詳しく後述しますが、自己株式の消却は、発行済株式を適切な数に調整することなどを目的に行われます。

自己株式の取得とは?

企業が自己株式を消却するには、株主から買い戻す必要がありますが、この行為を「自己株式の取得」といいます。

以前は株価操作やインサイダー取引を防止するために、原則として自己株式の取得は法律で禁止されていましたが、現在では厳格なルールの下、自己株式の取得や消却が認められています。

自己株式処分とは?

自己株式の処分は、自己株式の消却と混同されやすいですが、似て非なるものです。

自己株式の消却は、取得した株式を社内で消滅させるのに対し、自己株式の処分は、社外の第三者に売却・放出することを指します。

なお、特定の第三者に売却する場合には「第三者割当増資」と呼ばれており、特定の企業との関係強化や敵対的買収を回避するときなどに使われます。

自己株式の処分は、M&Aの場面で資金調達手段として利用されるケースが見られます。

また、発行済株式の減資や、第三者譲渡によって既存株主に影響を与えるため、自己株式の処分方法は会社法で制限されています。

自己株式の消却を行う目的・メリット

自己株式の消却がもたらす効果は様々あり、会社の状況に応じて実行されています。ここでは主な目的について見ていきます。

発行済株式総数の適正化

発行済株式総数が多くなり過ぎてしまうと、会社のガバナンスに課題が生じる可能性があります。

例えば、経営の意思決定に必要以上に時間がかかったり、株主の管理が煩雑になり手間やコストが大きな負担になりかねません。

そのため自己株式の消却によって、適正な発行済株式総数を目指すケースがあります。

適性化によって、既存株主の不安を払拭するという効果も期待できます。

株価の調整

一般的に、株価は供給を需要が上回る場合に上昇します。そのため自己株式を消却して発行済株式総数が減少すれば、供給量は減少します。

そのため供給量が減って需要に変化がなければ、相対的に株価は上昇することが期待できます。

そうした株価の調整を目的に、自己株式の消却が行われるケースがあります。

買収の防衛策として

自己株式を取得あるいは消却することで、自社や既存株主の持株比率を高めることができます。

そのため上場企業では、敵対的買収から自社を防衛するために、自己株式の取得・消却を実施するケースがあります。

事業承継対策

事業承継の場合に、複数の相続人がいて自社株式が分散してしまうリスクがあるようなケースでは、自己株式の消却が活用されます。

具体的には、後継者以外の相続人から株式を取得して消却することで、会社の後継者の株式保有比率を向上させ、経営権を集中させることが可能です。

そのほか、株式交換が行われる際などにも、子会社による自己株式の消却が行われます。

自己株式を消却する際のデメリット

自己株式を消却するデメリットには、以下のものが挙げられます。

会社の純資産が減少し、自己資本比率が低下する

自己株式は、「純資産の部」の勘定科目に分類されます。そのため自己株式を消却すれば、純資産が減少することになりますので、自己資本率が低下してしまいます。

資金繰りが悪化する

自己株式を取得・消却する場合には、会社の資金を利用します。取得した自己株式は、原則として譲渡や売却することができません。したがって、資金繰りが悪化してしまう可能性があります。

そのため資金に余裕がない会社の場合は、自社株の取得・消却を検討する際には慎重な判断が必要です。

自己株式を消却する流れ

会社法では、消却できる株式は自己株式に限定されています。そのため、自己株式の消却を行うには当該株主の所有する自己株式の取得が前提となります。

自己株式を取得する方法は、「不特定多数から取得する方法」と「特定株主から取得する方法」の2種類があります。

有償で取得する場合には、原則として株主総会の決議を経て行われます。

そして取得した自己株式を消却するには、取締役会の決議や、取締役の過半数の賛成が必要です。また、消却によって、会社の発行済株式総数が減少した場合には、その旨を登記しなければなりません。

ここでは自己株を消却する流れについて見ていきましょう。

事前準備

自己株式を消却する手続きを行うため、事前準備を始めます。具体的には、自社が自己株式として保有する株式数を株主名簿で確認し、消却する自己株式の数を決めます。

なお「種類株式発行会社」の場合は、自己株式の種類と種類ごとの数量を決定しなければいけません。

また、事前準備として以下の必要書類の用意を進めておきましょう。

-

登記簿謄本 :取得から3ヶ月以内のものを用意する必要があります。複写でも可能です。

定款 :最新の定款を用意する必要があります。複写でも可能です。

決議機関(取締役会など)での決議

自己株式の消却決議は、決議機関(取締役会など)によって行われます。

自己株式消却にかかる決議内容は会社法第178条に以下のように定められています。

-

(株式の消却)会社法第178条

1. 株式会社は、自己株式を消却することができる。この場合においては、消却する自己株式の数(種類株式発行会社にあっては、自己株式の種類及び種類ごとの数)を定めなければならない。

2. 取締役会設置会社においては、前項後段の規定による決定は、取締役会の決議によらなければならない。

出典:e-Gov法令検索 (会社法)

決議機関は会社の仕組みによって異なるため注意が必要です。

-

取締役会設置会社の場合:取締役会による決議

取締非設置会社の場合:株主総会の普通決議、もしくは取締役の過半数の決議が必要

株式失効の手続き

株式の消却が実行されたら、次に株式失効の手続きを行います。

具体的には株主名簿の修正が行われます。株券発行会社の場合は株券を破棄する手続きを行う必要があります。

株式総数減少の変更登記

自己株式の消却によって、会社の発行済株式総数が減少するため、効力発生日から2週間以内に変更登記申請を行う必要があります。(会社法第915条1項、第911条3項9号)

登記申請にあたっては下記添付書類や登録免許税が必要です。

-

主な申請事項

登記の事由(例 株式の消却)、登記すべき事項(変更日付等)、発行済株式の総数(~株)など

添付が必要な書面

取締役会議事録(非設置会社の場合は取締役の決定書)、委任状(代理人依頼の場合)など

その他

登録免許税(3万円)

自己株式消却の効力発生日とは

自己株式の消却が決議されてから、会社が何らかの行為によって消却する自己株式を特定しなければ、消却の効力は生じません。自己株式消却の効力が発生する日は、株券発行会社と株券不発行会社で異なります。

-

株券発行会社の場合 :当該株券を破棄し、株主名簿の記載・記録を抹消した日

株券不発行会社の場合 :株主名簿の記載・記録を抹消した日

一連の手続きを依頼する司法書士に支払う手数料は、自己株式消却の付随費用(財務費用)として、損益計算書で営業外費用に計上します。

自己株式の取得・消却に関わる会計処理

自己株式を取得して償却する一連の取引における会計処理(仕訳処理)について解説します。

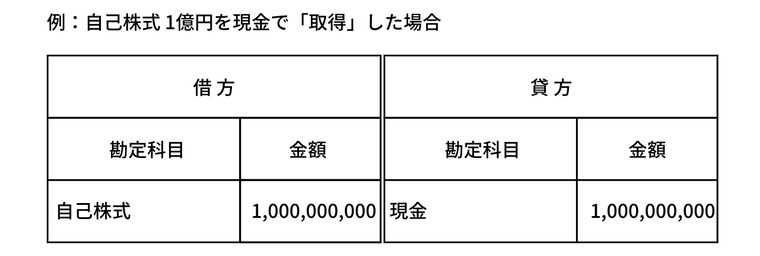

➀自己株式を取得した場合の仕訳

取得した自己株式は「純資産の部」に属する「自己株式」の勘定科目で処理を行います。

自己株式は株主資本の控除項目として貸借対照表上に計上されます。

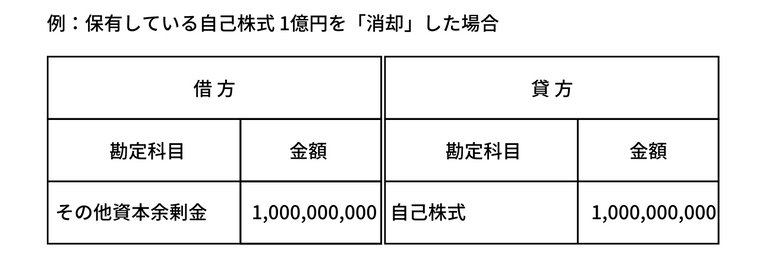

②自己株式を消却した場合の仕訳

消却した自己株式は、「自己株式消却損」という勘定科目で処理を行います。

自己株式の消却手続き終了後、消却対象となる自己株式の帳簿価額を「その他資本剰余金」から減額処理を行います。

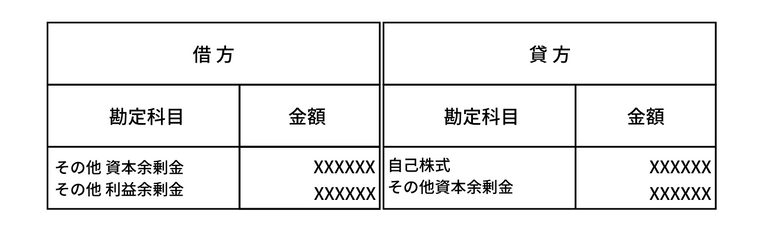

消却の計上を行った結果、「その他資本剰余金」がマイナスの値になった場合には、会計期間末において、その他資本剰余金をゼロとし、マイナスの値を「その他利益剰余金」から補填することになります。

自己株式を消却した際の申告書への記載方法

自己株式を消却した際の、申告書の記載方法についてそれぞれご紹介します。

①会計処理

会計処理の仕訳科目では、借方が「自己株式消却損(その他資本または利益剰余金)」、貸方が「自己株式、自己株式消却損(その他資本剰余金)」になります。

②税務処理

税務上は、自己株式を取得時に資本金等の額が点でゼロ、減資扱いとなる為、自己株式の消却時に資本金は増減しません。(そのため追加処理は無し)

③申告調整

会計上の利益と、税務上の利益の差額を調整するためには、所得の金額の計算に関する明細書(別表4)、あるいは利益積立金の計算に関する明細書と資本金等の額の明細書(別表5)、という申告書類の記載内容を調整する必要があります。

自己株式の消却取引は会計処理と税務処理が異なるため、申告調整が必要です。

会計上は「その他利益剰余金」が減少していますが、税務上は追加仕訳が不要であるため、会計と税務を一致させる別表5の申告調整(振替調整)を行う必要があります。

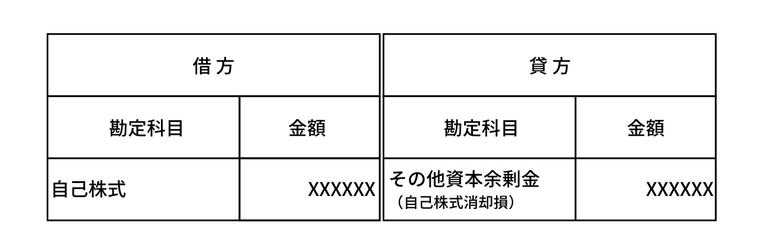

なお、「資本の部」内部の調整なので、会計上の「利益」と税務上の「所得」の差は生じません。会計上の仕訳を税務上の仕訳に合わせるための修正仕訳は、以下のとおりです。

また、申告調整の際に「会計上の利益」と「税務上の所得」に差異がある場合には、別表4(所得の金額の計算に関する明細書)に加減算が発生します。しかし、「資本の部」内部の調整なので、差異が発生せず別表4の加減算は必要ありません。

ただし、別表5(利益積立金の計算に関する明細書と資本金等の額の明細書)の記載に関しては、会計上は消却の仕訳が計上されますが、税務上は追加仕訳が不要です。しがって、会計を税務処理に合わせて調整する必要があります。

この際に、会計上の仕訳を税務上の仕訳に合わせるための修正仕訳の内容を別表5に転記する必要があります。調整前の別表5には、会計処理が転記されているので、当該金額を税務処理に合わせるために必要な調整です。

このように、会計処理と税務処理を一致させるために、確定申告の別表調整が必要になることを把握しておく必要があります。

終わりに

自己株式の消却は、発行済株式の総数を適正化するなどの目的を持って行われる一方、会社の純資産が減少するなどのデメリットもあります。

さまざまな場面で自己株式の消却は有用な手法ですが、特徴を踏まえて慎重に検討を行う必要があります。

また、上場企業だけでなく中小企業でも事業承継の場面で、自己株式の消却が行われる場合があります。

自己株式の論点を含め、事業承継を進めるには、豊富な経験と高度な専門性を持って判断する必要があります。

著者

M&Aマガジンは「M&A・事業承継に関する情報を、正しく・わかりやすく発信するメディア」です。中堅・中小企業経営者の課題に寄り添い、価値あるコンテンツをお届けしていきます。