企業が自ら発行した株式を買い戻す「自社株買い」は、株価上昇に大きな影響を及ぼし、配当と並ぶ株主への還元策として行われています。 近年は上場企業だけでなく未上場の中小企業においてもM&Aの場面で活用されるケースが見られます。

本記事では、自社株買いのメリットやデメリット、株価への影響についてわかりやすくご紹介します。

自社株買いとは?

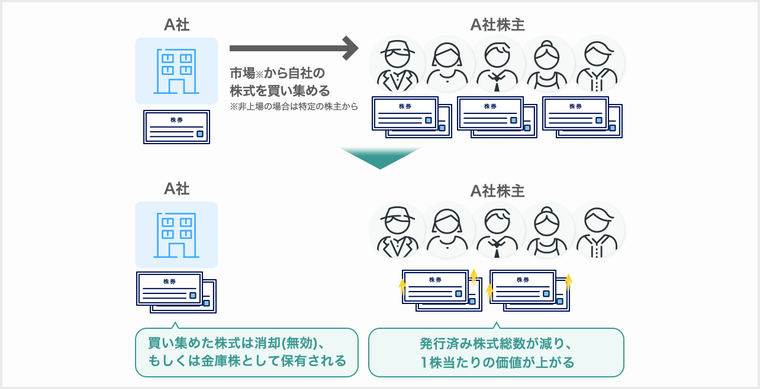

自社株買いとは、その名の通り企業が自社の株を買い戻すことを指します。通常は資金を調達するために企業が株式を発行しますが、それとはまったく逆の動きになります。

上場企業の場合は株式市場から、発行時の株式価格ではなく市場の時価で買い戻しを行います。 非上場企業の場合は特定の株主から買い戻しが行われます。

企業が株主から自社の株式の買い戻すため、市場に出回る株式総数が減ります。そのため自社株買いの発表が行われると株価が大きく動く傾向にあります。

一般的には3月期決算の企業が本決算の発表タイミングに合わせて公表するケースが多く、4月から5月にかけて自社株買いの発表が増える傾向にあります。

自社株買いのメリットと目的

それではなぜ、自社株買いが行われるのでしょうか。大きくは次の4つが挙げられます。それぞれについて詳しく見ていきましょう。

① 株主・投資家への利益還元・アピール

前述のとおり自社株買いは、一言でいえば株価変動、つまり株価上昇要因として大きく影響します。そのため、配当と並ぶ株主への還元策として行われることがあります。

自社株買いが行われると市場に出回る株式数は減少しますが、企業の利益総額が変動しない限り、株式数の減少により1株あたりの純利益(EPS)の向上につながります。

株主にとっては1株当たりの利益配分が増える為、企業は自社株買いを通じて株主にポジティブなアピールを行うことができます。結果、株主や投資家から多くの関心を集めることが期待できます。

また、自社株買いを通じて株価が上がりやすくなる仕組みを具体的に見ていきましょう。

ROE(自己資本利益率)の改善による影響

ROE(自己資本利益率)は、「集めた株主資本を使って企業がどれくらい効率的に利益を上げられたか」を示す指標です。

ROEの数値が高くなればなるほど、株主資本を効率的に使って利益を上げられていることを示すため、投資家からの期待や企業評価が高まります。

ROE(自己資本利益率)=当期純利益÷自己資本(株主資本)

つまり自己資本を用いて自社株買いを行うと、自己資本(株主資本)が下がるため、ROEの数値は自然と高まります。そのことで投資家からの期待が高まり、株価上昇に影響を及ぼします。

PER(株価収益率)の改善による影響

PER(株価収益率)は「株価の割安度」、つまり投資した資金をどれだけの期間で回収できるかを示す指標です。

PERの数値が低いほど株価は割安であり、短期間で回収できることを意味します。反対に高い場合は投資コスト回収が長期化し割高とみなされます。

PER(株価収益率)=株価 ÷ EPS(1株当たりの純利益)

PERは、株価をEPS(1株当たりの純利益)で割るため、自社株買いをして発行株式数株が少なくなると、必然的にPERの数値が下がり、株価上昇が期待できます。

② 敵対的買収への対策

自社株買いは、敵対的買収を防ぐ目的として行われることがあります。市場から買い戻すことで自社株の持ち株比率を高め、外部から買い占められるリスクの低減につながるため防衛策として選択肢の一つに挙げられます。

③ ストックオプションの獲得に活用

ストックオプションとは、社内の関係者が自社株をあらかじめ決められた価格で取得できる「権利」です。買い戻された自社株は、通常「消却(無効化)」されるほか「金庫株」として保管することもができ、従業員などに付与するストックオプションとして活用することができます。

④ M&Aの対価・事業承継の資金として活用

そのほか自社の株式は、まとまった資金が必要なM&Aにおいてキャッシュの代わりに対価として活用できます。M&Aのスキームである株式交換、もしくは株式譲渡を行う場合する際、以下のようなメリットがあります。

中小企業では多くの場合、オーナーが株式の大半を保有しています。企業が自社株買いを行うと、オーナーに資金が流れるため資金調達の方法として用いることも可能です。

株式交換によるM&Aの対価にできる

株式交換では、買い手企業が売り手企業から株式を取得し、対価として一般的には自社(買い手)の株式を付与します。(売り手企業は、買い手企業の完全子会社になります。)

その際、新株発行により株価が下落するリスクや、発行コストを抑えるため、すでに保有している自社株が対価に使われる場合があります。

株式譲渡によるM&Aの対価にできる

株式譲渡では、一般的に買い手企業が売り手企業の株式をキャッシュで取得します。株式譲渡損益に係る課税関係の問題から、一般的にはキャッシュが対価に用いられてきましたが、近年の税制や法改正により、買い手企業は対価に自社株を用いることが可能になりました。自社を対価にできることで、買い手企業にとっては多額の現金調達というハードルがなくなり、買収の機会拡大につながります。

さらにM&Aによる事業承継で自社株を用いる場合、株式を買い戻すことで後継者の株式保有比率を高め、 経営権を集中させる ことができます。

また、後継者が相続税など納税資金の確保が難しい場合、自社株を通じて得た売却資金を 納税に当てる ことができます。

自社株買いのデメリット・注意点

自社株買いのデメリット・注意点についても、事前によく確認しておきましょう。

資金繰りが悪化するリスクもある

自社株買いは、手元のキャッシュ(自己資本)を使って行われるため、場合によっては資金繰りが悪化するリスクもあります。また、自己資本比率が下がると市場での評価が低くなる懸念も生じます。

自社株買いは株価を上げる要因になりますが、手元の資金に余裕がない場合は、逆にマイナスに働くこともあるため、長い目で見て戦略的に行う必要があります。

買付の際のルールを順守する必要がある

株価の変動に影響をもたらす自社株買いでは、買付の際に買付ルールが定められています。具体的には上限金額や1日の買い付け数量の制限が挙げられます。また、未上場の中小企業においても「分配可能額」を超えた自社株買いを禁じる財源規制ルールがあります。

自社株買いは株主への配当と見なされるため、買い取り上限があります。具体的には買い取り時点の、「分配可能額」範囲内でのみ自社株を買い取ることができます。

分配可能額は、おおむね「その他資本剰余金の額+市のほか利益余剰金の額」になります。また、会社法により純資産額が300万円を下回る場合に配当はできないので、自社株買いは行えません。

自社株買いを行った企業事例(2021年~2022年)

日本経済新聞の記事(2022年5月13日付)によると、資源高や円安の追い風を受け、2022年3月期に最高益となった企業の比率は30%に達し、約30年ぶりの高水準となりました。

そうした背景から2022年に入り、手元の資金を用いて自社株買いを行う動きが急増しています。ここでは直近の事例をご紹介します。

ソフトバンクグループの場合

2021年3月、世界的な株安や投資先企業の業績不安を背景に、ソフトバンクグループの株価は3,000円割れの水準まで急落しました。

その後、「信用力の向上」を目的に4兆5,000億円の資産売却を通じた自社株買いと負債削減策の発表で、2021年2月には21年ぶりに1万円台まで回復したものの、6,000円前後に落ち込みました。

ソフトバンクグループは、2021年11月8日に発行済み株式総数の14.6%にあたる「1兆円を上限とした自社株買い」を発表しました。取得期間を1年とし、2022年6月末時点で累計取得額が約6381億円となっています。

- 取得総額上限 1兆円:2億5,000万株(発行済株式数の14.6 %)

- 取得期間:2021年11月9日~2022年11月8日

株数ベースの上限は2億5000万株で、取得した自社株は消却する予定とされており、1兆円の上限に達しない可能性もあると説明されています。

| 終値 | |

| 自社株買い発表を行った日(2021年11月8日) | 6,161 |

| 自社株買い発表の翌営業日(2021年11月9日) | 6,808(+647) |

同グループは2022年5月に前年3月期の純利益が日本企業として最高水準に達したものの、依然株価は下落を続けています。

6月の定時株主総会で、自社株買い以外で株価を上げることができないのかとの指摘に、孫正義社長は「株価は後からついてくる、少し長い目で見ていただきたい」と語り引き続き動向が注視されています。

トヨタ自動車の場合

2022年5月11日、トヨタ自動車は自社株買いを発表しました。2022年は3月の実施に次いで2回目となります。

自社株買いの実施は、足元の株価水準などを勘案し、資本効率の向上を図ることを目的に行われると発表されています。

- 取得総額上限 2,000億円:1億4,000万株(発行済株式数の1.02 %)

取得期間:2022年6月17日~2022年9月30日

終値 自社株買い発表を行った日(2022年5月11日) 2,082 自社株買い発表の翌営業日(2022年5月12日) 2,050(-32)

キヤノンの場合

2022年8月5日、キヤノンは自社株買いを発表しました。5月に続き今期2度目の自社株買いとなり、合計額は約1,000億円になります。

円安が追い風となり、事務機など既存事業の回復に加え、半導体露光装置や監視カメラなどが好調なキヤノンは、2025年12月期までの中期5か年計画で過去最高の連結売上高(4兆5,000億円以上)の目標を掲げています。

今回の自社株買いを通じて、資本効率を高めるとともに、今後株式交換によるM&Aに備えると発表されています。

- 取得総額上限 500億円:1,800万株(発行済株式数の1.7 %)

- 取得期間:2022年8月8日~2022年10月18日

| 終値 | |

| 自社株買い発表を行った日(2022年8月5日) | 3,221 |

| 自社株買い発表の翌営業日(2022年8月8日) | 3,370(+149) |

終わりに

自社株買いは株主や投資家への利益還元や敵対的買収への対策につながり、さらに自社株自体はストックオプションやM&Aの対価として活用することも可能です。

しかし、当然ながら自社株買いは必ずしも株価を上昇させる魔法の杖ではありません。紹介したようなデメリットや注意点を意識し、慎重に分析と検討を行うことが求められます。

日本M&Aセンターでは、それぞれの会社の状況にふさわしい事業継承プランを提案いたします。専任のコンサルタントが対応しますので、まずは気軽にお問合せください。

著者

M&Aマガジンは「M&A・事業承継に関する情報を、正しく・わかりやすく発信するメディア」です。中堅・中小企業経営者の課題に寄り添い、価値あるコンテンツをお届けしていきます。