「働き方改革」で長時間労働を是正することは、残業代削減だけではなく社会保険料や労働保険料の計算にも影響し保険料の支払い負担の削減にもつながる。2020年9月1日から厚生年金保険の標準報酬月額の上限等級が引き上げられた。なかには、企業における社会保険料の支払い負担が増加し悩んでいる経営者もいるのではないだろうか。

本記事では、残業代が社会保険料や労働保険料の計算にどのような影響を与えるのか解説する。

目次

企業にとって社会保険料の支払い負担は大きなものになっている

企業が支払う税金の中でも社会保険料の支払い負担の大きさに悩む経営者は少なくない。これまでも社会保険料は増加の一途をたどってきた。決算で社会保険料を計算すると、あらためて支払い金額の多さに驚くことがある。

2020年9月に標準報酬月額が改正

2020年9月1日より厚生年金保険の標準報酬月額の等級上限が「第 31 級の62万円」から「第 32 級の65万円」に引き上げられ等級が1つ追加された。実際に影響するのは、報酬が月63万5,000円以上の従業員で企業の経営者・幹部層を中心に社会保険料が値上がりしたことになる。標準報酬月額の上限改定は、健康保険法と厚生年金保険法のそれぞれに変更する条件が定められており以下の通りだ。

(1)健康保険法40条2項から抜粋

「毎年三月三十一日における標準報酬月額等級の最高等級に該当する被保険者数の被保険者総数に占める割合が百分の一・五を超える場合において、その状態が継続すると認められるときは、その年の九月一日から、政令で、当該最高等級の上に更に等級を加える標準報酬月額の等級区分の改定を行うことができる」

出典:e-Gov

(2)厚生年金保険法20条第2項

「毎年三月三十一日における全被保険者の標準報酬月額を平均した額の百分の二百に相当する額が標準報酬月額等級の最高等級の標準報酬月額を超える場合において、その状態が継続すると認められるときは、その年の九月一日から、健康保険法(大正十一年法律第七十号)第四十条第一項に規定する標準報酬月額の等級区分を参酌して、政令で、当該最高等級の上に更に等級を加える標準報酬月額の等級区分の改定を行うことができる」

出典:e-Gov

今回の改定は、厚生年金についてである。しかし医療費や年金の財源不足は社会問題となっており、今後の社会情勢の変化によっては、健康保険と厚生年金保険両方の保険料が値上がりすることは十分考えられるだろう。

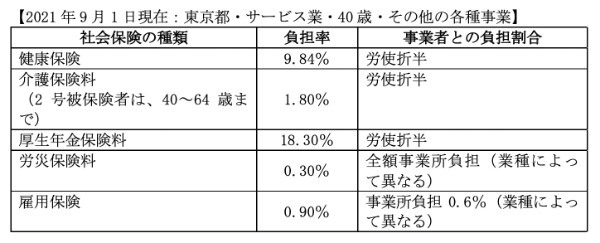

企業が負担する社会保険料の割合

企業が負担する社会保険料の割合を以下の条件で具体的に見ていこう。

※労働保険には、石綿健康被害救済のための一般拠出金の申告・納付も必要であり現在の一般拠出金率は0.002%

※健康保険と厚生年金保険に加え「子ども・子育て拠出金」の名目で被保険者の厚生年金保険の標準報酬月額と標準賞与額に0.36%を掛けた額を事業主が全額負担(2020年4月より)

東京都の場合、健康保険では139万円、厚生年金保険では65万円と標準報酬月額の上限が異なる。しかし保険料の負担は、どちらも事業主と従業員(被保険者)が折半だ。労災保険料と雇用保険料を合計すると従業員に支払う給与の15%を超える金額の社会保険料・労働保険料を支払うことになる。

労働基準法上の割増賃金の割増率

労働基準法37条では法定労働時間(1日8時間・1週40時間)を超えて労働した場合に、割増賃金が発生することが謳われている。割増賃金は、時間外労働や深夜労働、休日労働などを行った際に労働者に一定割合を増額して支払う賃金のこと。各割増賃金は、以下の割合以上で支払わなければならない。

・時間外労働に対する割増賃金:通常の賃金の2割5分以上

・休日労働に対する割増賃金:通常の賃金の3割5分以上

・深夜業に対する割増賃金:通常の賃金の2割5分以上

時間外労働に対する割増賃金は、通常の勤務時間と異なる特別の労働をする従業員への補償の目的と、使用者に経済的負担を課すことにより、時間外労働を抑制する目的で支払いの義務が定められている。つまり残業が多い場合は多額の割増賃金を支払うことになり、社会保険料や労働保険料はその支払った割増賃金を含めて計算する仕組みとなっている。

そのため残業代によって社会保険料の標準報酬月額が上昇すれば、社会保険料の負担も増加することになる。

残業代が増えると社会保険料や労働保険料の負担も増える

社会保険料を計算する仕組みについても見てみよう。

社会保険料を計算する仕組み

社会保険の標準報酬月額を決定する仕組みには、「定時決定」「随時改定」「資格取得時決定」といった3つの方法がある。

・1.定時決定

定時決定では基本給のほか残業代などの各種手当も算定の対象となる。定時決定における算定の根拠となる報酬は、4~6月に支払われた給与だ。対象は毎年7月1日の時点でその企業に雇用されている全被保険者。以下の計算式で算出した金額を基に企業が加入している保険者が発表した「標準報酬月額保険料額表」に当てはめて、等級および標準報酬月額を決定する。

→報酬月額=その年の4・5・6月(※)に支払われた報酬総額÷3

※各月とも支払基礎日数17日以上、特定適用事業所に勤務するパート・アルバイトなどの短時間労働者は支払基礎日数11日以上

全被保険者の報酬月額を計算し「健康保険 厚生年金保険被保険者報酬月額算定基礎届/厚生年金 70歳以上被用者 算定基礎届(算定基礎届)」に記載する。毎年7月10日までに管轄の年金事務所または事務センターに提出しなければならない。定時決定に影響する残業時間は、支給額の根拠となる3~5月に行った残業時間となることが多い。

例えば給与の計算が月末締め翌月20日払いだとすると、月末締めの分が翌月の給与として振り込まれることになる。定時決定によって決められた標準報酬月額は、原則として固定給の変動などにより「随時改定」の対象となる場合を除いては、翌年の8月まで変更されることはない。

・2.随時改定

昇給・昇格・降給・降格などがあって被保険者の報酬が大幅に変わったときは、その都度標準報酬月額の改定が必要だ。随時改定を行うのは、以下の3つの条件をすべて満たす場合である。

①昇・降給などにより、固定的な賃金に変動が生じた

②変動月から3ヵ月間に支給された報酬には、残業代などの非固定的賃金が含まれ、その平均月額に該当する標準報酬月額と従前の標準報酬月額との間に2等級以上の差が生じた

③3ヵ月の支払基礎日数がいずれも17日(特定適用事業所に勤務する短時間労働者の場合は11日)以上ある

随時改定を行う被保険者の報酬月額などを「健康保険 厚生年金保険 被保険者報酬月額変更届/厚生年金保険 70歳以上被用者月額変更届」に記入し、すみやかに管轄の年金事務所または事務センターに提出しなければならない。つまり提出時期は、変動があった月の4ヵ月目ということになる。

・3.資格取得時決定

資格取得時決定は、新たに社会保険の被保険者となったときに行う。報酬月額を「被保険者資格取得届」に記載、被保険者の雇用から5日以内に管轄の年金事務所か事務センターに提出する。報酬月額は、以下のいずれかの方法によって決定する。

① 月、週その他一定期間で報酬を定める場合

資格取得日現在の報酬額をその期間の総日数で割って得た額の30倍に相当する金額

② 日、時間、出来高または請負で報酬を定める場合

資格取得月前1ヵ月間に当該事業所で同様の業務を行い、同様の報酬を得た人の報酬額の平均額

③ ①または②の方法で報酬の算定をすることが困難な場合

資格取得月前1ヵ月間にその地方で同様の業務に従事し、かつ同様の報酬を得た人の報酬額

④ ①~③複数の方法に該当する報酬を受ける場合

それぞれの報酬で算定した額の合計額

資格取得時の標準報酬月額は、資格取得月からその年の8月までの各月に適用。被保険者が6月1日~12月31日に資格取得した場合は、資格取得月から翌年8月までの各月に適用する。

労働保険料を計算する仕組み

労働保険料は、以下の方法によって計算する。

→労働保険料=労働者に支払う賃金総額×労働保険料率(労災保険率+雇用保険率)

労働保険の保険料は、保険年度(4月1日~翌年3月31日)として計算することが前提だ。原則6月1日~7月10日(2021年は8月31日まで)の間に、前保険年度末までの1年間の確定した賃金総額を基に計算した確定保険料と、当年度1年間に予定する賃金総額を基に計算した概算保険料を清算する方法で、保険料の申告と納付を行うことになっている。

この前年度の確定保険料の申告・納付と新年度の概算保険料の申告・納付を同時に行う申告手続きを「年度更新」と呼んでいる。2007年4月1日からは、確定保険料の申告・納付に合わせて石綿健康被害救済のための一般拠出金の申告・納付も必要となった。現在の一般拠出金率は1,000分の0.02だ。

→一般拠出金額=賃金総額(1,000円未満切り捨て)×0.02÷1,000

労働保険における「賃金総額」は、基本賃金や賞与、手当、定期券など労働の対償として事業主が労働者に支払ったすべてのものが含まれる。ただし役員報酬や慶弔金、退職金、出張旅費などは賃金総額に参入する必要はない。概算保険料申告書の提出後に従業員を雇用するなどして、予定していた賃金総額が増えることもあるだろう。

以下の場合は、増加額を増加概算保険料として申告・納付しなければならない。

・年度の途中で賃金総額の見込み額が概算保険料として申告した金額よりも2倍を超えて増加した

・その賃金総額を基に計算した概算保険料の金額が申告した概算保険料よりも13万円以上増加する

増加した概算保険料を再度申告する手続きが増加概算保険料の申告だ。労働保険料を計算する仕組みが詳細に書かれた冊子は、毎年6月1日までには申告書とともに送られてくる。労働保険料は業種によって異なり、申告用紙も建設業と一般の事業とでは異なるため注意しておきたい。

詳しくは、送られてくる「労働保険 年度更新 申告書の書き方」や厚生労働省作成の「事業主の皆様へ 労働保険の成立手続はお済ですか」を参照するのがよいだろう。

残業代が増えると社会保険料や労働保険料の負担も増える

社会保険では定時決定により標準報酬月額を計算する。4~6月までに支払われる残業代が増えるほど定時決定による標準報酬月額の等級が高くなるため、社会保険料の負担も大きくなる。定時決定に影響する残業時間は、支給額の根拠となる3~5月の残業時間となることが多い。つまり長時間労働をなくし残業を減らすことができれば時間外手当だけではなく社会保険料の支払いを減らすことができる。

随時改定は定時決定と同じく3ヵ月間に支払った給与の平均額で標準報酬月額を決定し、翌年の定時決定が行われる8月まで変更されない仕組みだ。昇・降給などで固定的な賃金に変動が生じたときに残業代が多いと標準報酬月額の等級が高くなり、社会保険料の負担が多くなってしまう。労働保険では残業代も労働保険料を計算する基となる賃金総額に含まれる。

定時決定や随時改定の時期だけ残業を減らすような方法は、法の趣旨から考えると望ましいものではなく、従業員のモチベーションを下げることにもなりかねない。肝心なのは、常日ごろから長時間労働にならないかを意識したり1年を通して残業時間を削減したりするなど生産性の向上につなげることである。

まとめ

労災保険料と雇用保険料を合計すると従業員に支払う給与の15%以上もの社会保険料・労働保険料を支払うことになる。長時間労働の是正は、割増賃金の削減効果と社会保険料や労働保険料の支払いの減少につながるだけでなく従業員のモチベーションの向上や光熱費、会議費の削減などさまざまな効果をもたらすだろう。