M&Aの実行に際して、登場人物は契約主体のオーナーでだけではありません。従業員や取引先など自社をとりまくステークホルダーを改めて認識し、その対応策を含めて検討していきましょう。

ステークホルダーとは

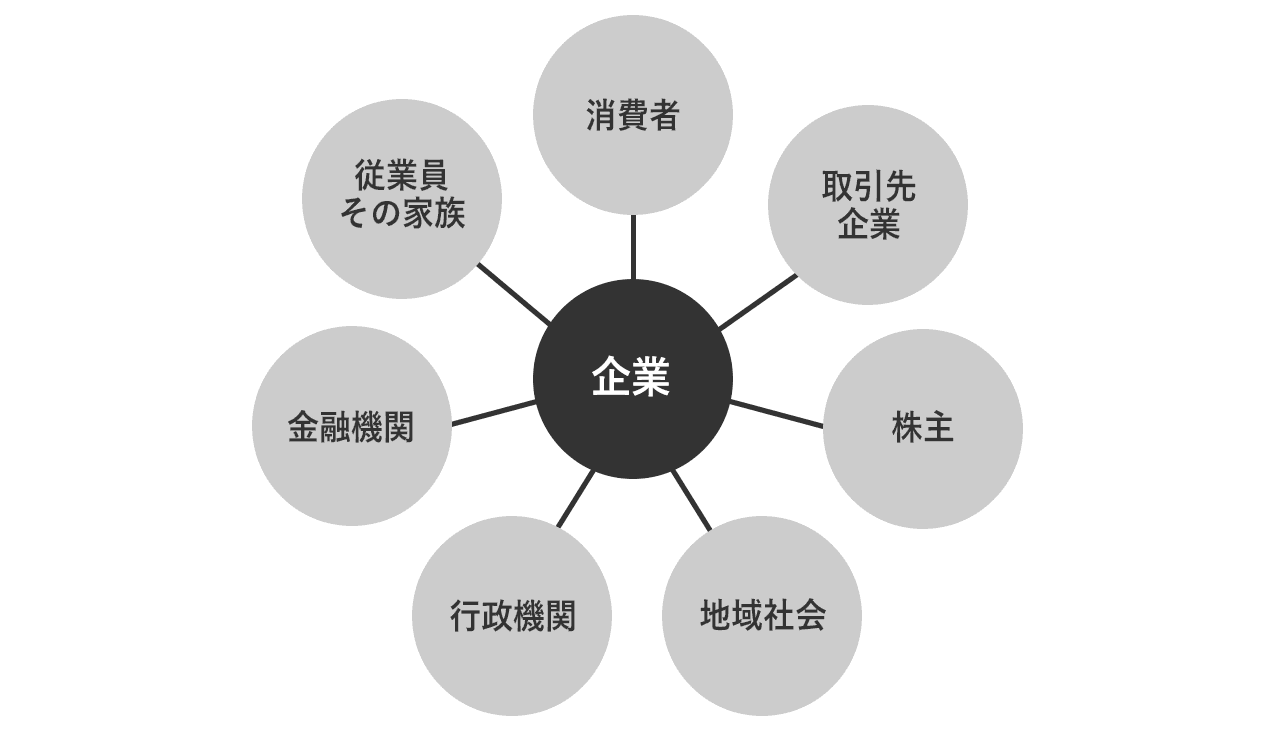

ステークホルダーとは、企業の活動によって、直接的・間接的な影響を受ける利害関係者を指します。企業にとって身近な株主、従業員やその家族、そのほか取引先、行政や地域社会など広範囲に存在します。具体的には以下のような個人や組織が存在します。

企業に与える影響別に、直接的ステークホルダー、間接的ステークホルダーに分けられます。

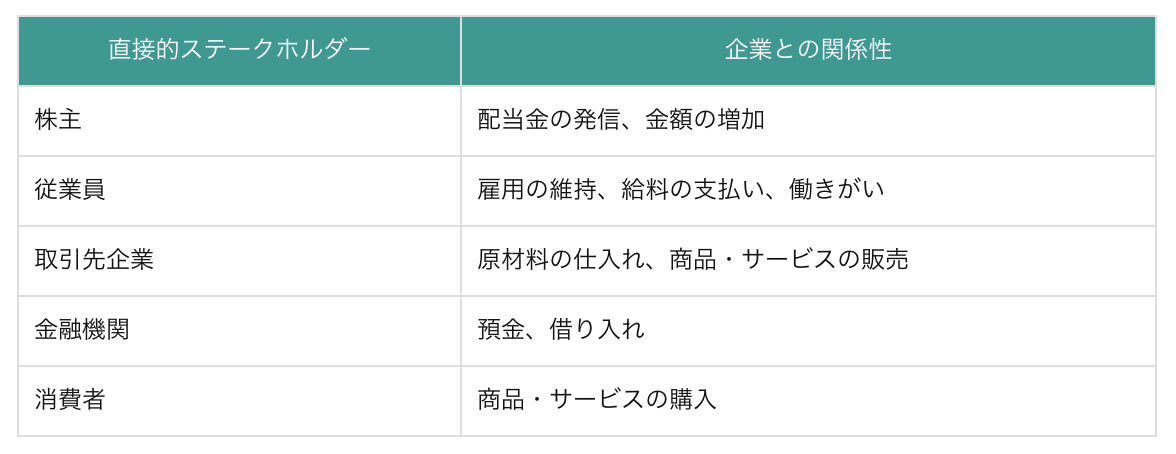

直接的ステークホルダー

直接的ステークホルダーとは、投資や貸付、購買行動などで企業に直接的な影響を与え、また企業活動の結果によって直接的な利益・不利益を被るステークホルダーのことです。直接的ステークホルダーの例は以下のとおりです。

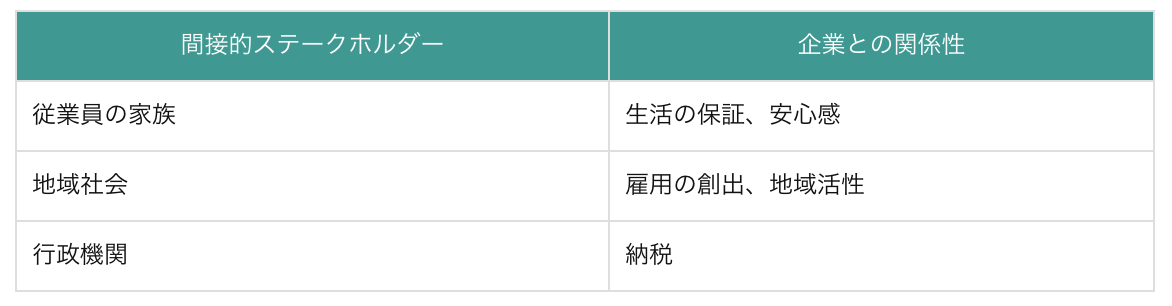

間接的ステークホルダー

間接的ステークホルダーとは、企業から直接影響を受けず、また直接影響を与えない範囲で影響し合うステークホルダーのことを指します。関節的ステークホルダーの例は、以下のとおりです。

企業によって、ステークホルダーに該当する対象は異なるため、まずは自社のステークホルダーを把握、認識することが求められます。

ステークホルダーに対する企業の取り組み

企業におけるステークホルダーとの関係を構築する取り組みの一つに、「ステークホルダーエンゲージメント」があります。ステークホルダーエンゲージメントとは、各ステークホルダーと積極的に信頼関係を構築(エンゲージメント)する取り組みのことです。企業とステークホルダーの信頼関係が深まれば、株主からの高い支持や、従業員の仕事へのモチベーションアップなどに期待できます。

具体的な取り組みとしては、株主に対する株主説明会や従業員の労働環境の整備、地域のボランティア活動への参画などです。株式会社SUBARUでは、「スバル地区交流会」を1995年に発足し、ボランティア活動・文化活動・教育活動・市民生活活動に取り組んでいます。

企業が長期的な成長を継続していくためには、すべてのステークホルダーと信頼関係を築くことが大切です。昨今では株主の利益を追求するよりも、コンプライアンスや社会貢献度などが企業価値を測る指標になりつつあります。この流れにともない、各企業があらゆるステークホルダーと強固な関係を築くための取り組みに積極的です。

たとえば、求職者や同じミッション実現を目指す業界団体なども、ステークホルダーの一員と捉えられます。これらのステークホルダーに対する取り組みとしては、企業が主催する顧客や就職希望者を対象としたワークショップ、経営層と従業員が意思の疎通をする定期情報交換会などが挙げられます。

経営者や従業員は、企業のステークホルダーに対する姿勢を、ホームページや社内報などをチェックすることで把握できます。特定のステークホルダーだけを優先していないか、自分ごととして捉えましょう。またM&Aを検討している経営者にとっては、企業価値を判断する重要な指標の一つとなります。

M&Aにおけるステークホルダーへの対応

自社をとりまくステークホルダーの中でも、M&Aを行う上で特に配慮すべき「従業員」「取引先」「金融機関」にフォーカスし、それぞれの対応や注意点について紹介します。

従業員への対応・注意点

特に中小企業の場合は、経営者と従業員が家族同然、近しい関係にあるケースも多くあります。そのような場合は特に自社がM&Aによって売却される、経営者が代わることを知って不安を覚える、場合のよっては退職を検討するということ懸念があります。

M&Aを進めるにあたっては従業員に対して話が漏れないことが最も重要になります。意図せず「会社が倒産するのでは」という噂が社内外に広がってしまい、最悪の場合、従業員の退職が相次ぎ、取引先からの信用を失う事態に陥り、M&A以前に会社の存続自体が脅かされる危険性もあるのです。

望ましいのはM&Aが成立した後に従業員を集めた説明の場を開くことです。譲受先(買い手)側も同席しM&Aを選択した背景や今後の待遇などの説明をきちんと行い、従業員の不安を取り除くことが大切です。

取引先への対応・注意点

M&Aが確定した後、譲渡側、譲受側が揃って取引先企業を訪問、あるいは挨拶状を送付してお知らせすることが一般的です。また、取引先と取引基本契約を締結している場合、「通知条項」等の名目で代表者変更や株主変更の事実が通知義務となっていることがあります(チェンジオブコントロール条項)。通知期限や方法が詳細に定められている場合もあるので、あらかじめ取引先との契約書を確認し、定められた内容に沿ってしっかりと対応しましょう。

金融機関への対応・注意点

メインバンクなど取引のある金融機関にとっては、経営者の交代は非常に重要です。新しい経営者に不安や懸念がある場合は、融資取引の継続が難しくなる可能性も出てくるでしょう。

一般的にM&Aの最終契約書に譲渡側(売り手)の保証債務解除を定めている場合が多く、融資取引のある金融機関へはM&Aについての情報開示後、速やかに譲渡企業と譲受企業が揃って訪問し、説明を行うのが望ましいでしょう。

終わりに

以上、ステークホルダーについてご紹介してまいりました。自社のステークホルダーと向き合うか、関係構築を行うかは企業の経営課題の一つといっても過言ではありません。特にM&Aの実行といった重大な経営判断は、社内外のステークホルダーに大きな影響を及ぼします。その点をないがしろにすると従業員や取引先を失い、会社の存続が危うくなったり、M&A自体が頓挫することにもなりかねません。

豊富な実績、経験を持つM&A仲介会社など専門家のサポートを受け、慎重に進めていきましょう。