中小企業が資金調達する場合、金融機関から融資を受けるケースが多いだろう。金融機関から融資を受ける際には、必ずといっていいほど決算書(直近2~3期分)の提出を求められる。そのため金融機関からの信頼を得るには、経営者として自社の財務内容はしっかりと把握しておきたいところだ。

決算書はいわば会社の通知表のようなもの。自社の資金調達や資金運用状況、内部留保、業績などさまざまな情報が詰まっている。中でも損益計算書にある「営業利益」は第三者からどのように見られるのだろうか。今回は「営業利益」にスポットをあて確認していこう。

目次

決算書とは会社の通知表のようなもの

会社は原則として1年に1度決算を行い、決算書を作成する。決算書は、会社が1年間にどれだけの利益を得て(損失を出して)、保有する財産がどう変化したかを明らかにするために作成するものだ。金融商品取引法で正式には「財務諸表」と呼ぶが、一般的には決算書と呼ぶことが多い。決算書は、大きく分けると以下の5つで構成される。

- 貸借対照表

- 損益計算書

- 株主資本等変動計算書

- 個別注記表

- キャッシュ・フロー計算書

この中でも貸借対照表や損益計算書、キャッシュ・フロー計算書は「財務三表」と呼ばれ、これらを分析することで会社の経営状態を読み解くことができる。なおキャッシュ・フロー計算書は、金融商品取引法上で要求されるもののため、会社法では要求されていないことにも注意したい。

貸借対照表(BS)とは

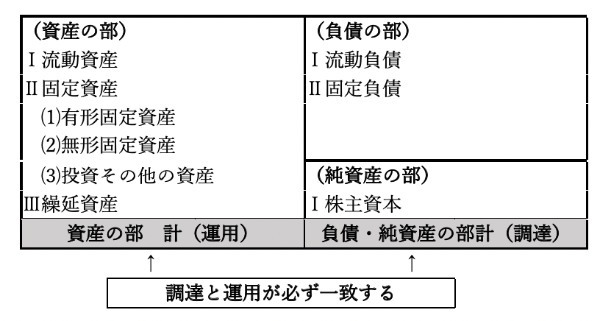

貸借対照表は、バランスシート(BS:Balance Sheet)などと呼ばれ、会社の一時点における財政状態を示す諸表。つまり決算期時点における会社の資金調達と調達した資金がどのように運用されたのかを示している。貸借対照表は、以下の図のように左側(借方)が資産の部、右側(貸方)が負債の部(借金)と純資産の部(元手)側(借方)で構成されている。

右側の負債の部と純資産の部で資金を調達し調達した資金がどのように資産の部で運用されたのかを決算期の一時点の結果としてあらわしている。

【BSのイメージ図】

貸借対照表

損益計算書(P/L)とは

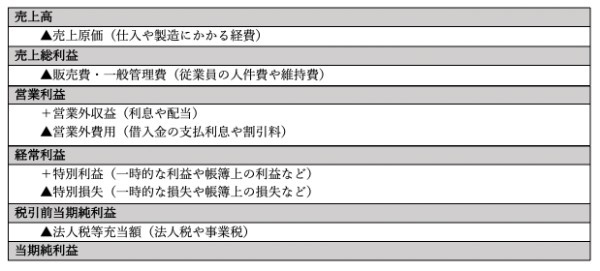

損益計算書は、P/L(Profit and Loss statement)などと呼ばれ、会社の1年間の収支状況を示すもの。つまり決算期間の1年間の売上や経費、最終利益(損失)が記載されている諸表だ。損益計算書では、会社の業績を以下の5つの利益に分けてあらわす。

- 売上総利益(粗利益)

- 営業利益

- 経常利益

- 税引前当期純利益

- 当期純利益

損益計算書を読むには、この5つの利益の理解が必須だ。

【PLのイメージ図】

損益計算書

キャッシュ・フロー計算書(CF)とは

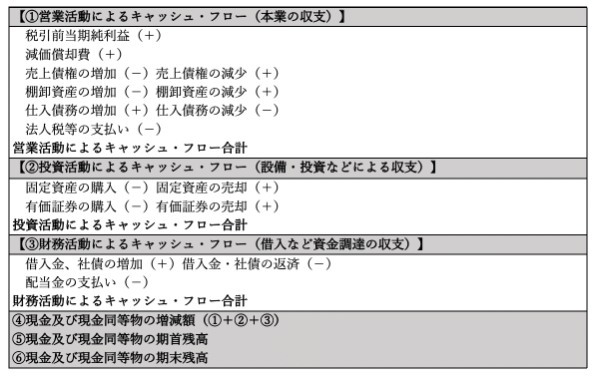

キャッシュ・フロー計算書は、1年間の現金の流れに注目した財務諸表の1つで、現金の増減が分かる仕組みだ。経営者が会社の資金繰りを把握するには「どこで現金が減少し、どこで現金が増えたのか」という現金の流れ(キャッシュ・フロー)を把握する必要がある。本来現金は、事業の成果に伴い増加するものである。

しかし損益計算書で利益が出ていても実際に使える現金が手元になければ会社は倒産してしまう。これがいわゆる黒字倒産だ。会社が利益を出しても現金が残っていない状態であれば現金の流れつまりキャッシュ・フローに何かしらの問題があることになる。

【キャッシュ・フロー計算書のイメージ図】

キャッシュ・フロー計算書

営業利益は本業から出た利益

損益計算書を見る際、売上と当期純利益に目が行きがちだが、営業利益にも注目したい。損益計算書の中で営業利益は、どのような意味を持つのかを見ていこう。

営業利益とは

営業利益が赤字(営業損失)の場合、会社の本業が不振であることを意味する。なぜなら営業利益は、営業活動から生じた売上総利益から販管費を差し引いた本業における収益の数字だからだ。つまり営業利益が赤字の場合、本業で収益を上げることができていないことになる。同じような言葉に「営業収益」というものがあるが、これは各種費用を差し引く前の商品販売やサービスの提供による収益のことだ。

そのため根本的に営業利益とはまったく異なる考え方となる。

営業利益の計算方法

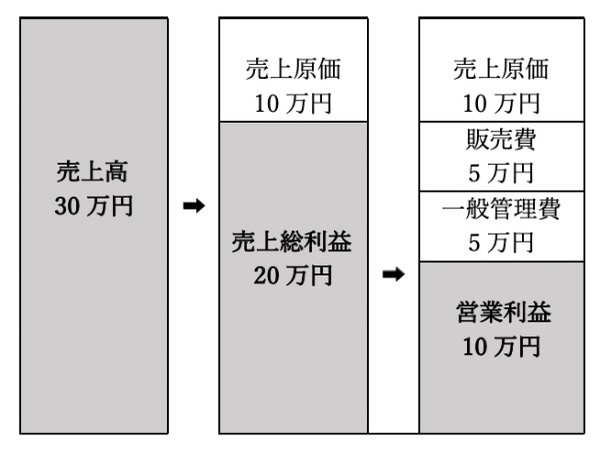

営業利益は、損益計算書にある5つの利益の一つで以下のように計算する。

・営業利益=売上高-売上原価-販売費及び一般管理費

例えば電気屋がテレビを10万円で仕入れ30万円で販売した場合、売上は30万円だ。10万円で仕入を行っているため、売上原価は10万円となる。売上総利益とは、売上高から売上原価を差し引いた金額なのでこのケースでは20万円となる。

・売上総利益=売上高-売上原価

売上総利益には、宣伝費や販売した従業員の人件費は含まれていないため、これらの費用を売上総利益から差し引かなければテレビを売ったことによる本来の利益は計算できない。仮に販売にかかる費用が5万円、人件費が5万円だった場合、このテレビを売ったことで得られる本来の利益(営業利益)は10万円となる。

・営業利益=売上総利益-販売費・一般管理費

このように営業利益とは、商売をするにあたって必要となる販売費や会社を維持するための一般管理費を控除した会社の本業の営業力を示すものだ。つまり本業による収益力は、営業利益で判断される。

決算書の営業利益はどう読まれるか

テレビなどで「売上〇百億円超の企業の社長」と紹介されているのを見たことがある人もいるのではないだろうか。しかしいくら売上が大きかったとしても「本当に利益が出ているか」は、会社の決算書を見なければ分からない。営業利益が赤字(営業損失)では、たとえ売上が1,000億円あったとしても本業で利益を出すことができておらず何の自慢にもならないのだ。

決算書を読むポイント

大手企業などでは、取引を新しく開始する場合に中小企業に対し決算書の内容を要求する場合がある。また金融機関から融資を受ける場合には、必ずといっていいほど2~3期分の決算書の提出が求められるだろう。どの金融機関でもおおむね決算書を読むポイントは決まっているため、金融機関の担当者が「悪い」と判断した場合は、他の金融機関でも厳しい評価となる可能性は高い。

決算書を読むポイントを大きく分けると以下のようなものがある。営業利益は、決算書を読むうえで重要なポイントの1つだ。

- 本業の利益

- 債務超過の有無

- 資金繰り

- 返済能力

- 成長性

売上高営業利益率も重要な指標

売上高営業利益率も決算書を読むうえで重要となる指標の1つだ。売上高営業利益率とは、簡単にいえば売上高のうちどのぐらいが営業利益として残るかを割合で示したものである。計算方法は、以下の通りだ。

・売上高営業利益率(%)=営業利益÷売上高×100

業種特性によっても異なるが一般的に不動産業や建設業、専門技術サービス業などは、売上高営業利益率が高くなる傾向だ。一方で薄利多売の小売業や卸売業は、営業利益率が低くなる傾向にある。会社を経営するには、経営戦略として売上高総利益率を1つの指標とし利益率を高める戦略が必要だ。例えば商品やサービスの質を上げて付加価値を高くして販売することも戦略の1つ。

またネット販売により在庫を抱えず仕入原価と販売費及び一般管理費を最小限に抑えて販路を拡大していく戦略もある。自社の過去の利益率・経費率を分析し現代に合った戦略を業種特性に合わせて構築することが必要だ。

営業利益はどう読まれるか

営業利益は、本業によって得られる利益だ。商売をするにあたって必要となる販売費や会社を維持するための一般管理費を控除している。つまり会社の本業の営業力・収益力を示しているため、現状の収益力が高いということは、将来に向けた「成長性」の点でも評価できる。営業利益を増やすには、以下の3つのどれかを実行することが必要だ。

- 売上を増やす

- 売上原価を減らす

- 販売費・一般管理費を減らす

営業利益が赤字だと人件費や諸経費すら払うことができない危ない会社と思われる可能性があり、時には経営の再建が必要となる。しかし商売は「良いとき」もあれば「悪いとき」もある。なかには、地主富裕層などが経営する会社などで会社の利益を出さず自社株の評価を増やさないために損失を出すような会社もあるがこれはあくまで例外だ。

一般的に会社は、長期経営するうえで安定した収益を上げることができればよい。赤字がすべて悪いわけではなく今期が赤字であったとしても「来期は黒字になる」という見込みがあればよいのだ。営業赤字といっても一過性の要因で赤字になることもあるため、1年だけ見て赤字だからダメな会社と判断する必要はない。

大切なのは、経営者が自社の状況を把握して理路整然とした説明ができることである。

まとめ

営業利益とは、本業のビジネスで発生した売上総利益から営業活動に必要な販売費、会社を維持するための一般管理費を差し引いた利益のことだ。会社の本業の営業力を示すもので売上高営業利益率が高い会社は、本業における収益力が高いと判断される。本業がうまくいっていないと第三者からの信頼は得られない。「本業の利益」「成長性」の点で営業利益は重要視されるのである。