M&Aにかかる税金や手数料が気になる経営者は多いだろう。本記事では、M&Aにかかる税金の種類や計算方法、M&Aにかかる手数料の種類や相場を詳しく解説する。また、M&A後に手元に残る手取り額は、税金・手数料によって変わってくる。M&Aを成功させ、手取りを最大化するための考え方も紹介する。

目次

M&Aにかかる費用2つ

M&Aを行う際に考慮しなければならない費用として、主に税金と手数料がある。それぞれの項目を確認していこう。

M&Aの費用1:税金

M&Aでの取引において、「売り手」にかかる税金は次の通りだ。

「株式譲渡」の場合:所得税、住民税、法人税(一定の場合)

「事業譲渡」の場合:法人税等

M&Aで株式譲渡・事業譲渡をした場合、「買い手」にかかる税金は次の通りだ。

- 消費税

- 不動産取得税(土地や建物などの不動産を取得した場合)

- 登録免許税(登記手続きの際に発生)

M&Aの費用2:手数料

M&Aで売り手に発生する手数料には、次のようなものがある。

- M&A仲介手数料

- 弁護士、税理士、社労士など専門家に支払う費用

M&Aで買い手に発生する手数料には、次のようなものがある。

- M&A仲介手数料

- 弁護士、税理士、社労士、司法書士など専門家に支払う費用

- デューデリジェンス(買収監査)の費用

- 登記費用

M&Aの株式譲渡でかかる税金と計算方法

続いて、M&Aの税金の種類や計算方法を詳しく紹介する。なお、ここからは売り手の税金・手数料を中心に解説していく。

中小企業のM&Aでは株式譲渡が多い

M&Aの手法はたくさんあるが、中小企業のM&Aで圧倒的に多いのは「株式譲渡」だ。株式譲渡とは、株主である売り手が、買い手に株式を売却するM&A手法だ。

株式を譲渡するということは、建物や設備、機械などの資産はもちろん、従業員の雇用などもすべて買い手へと引き継がれる。

近年は、後継者不足から親族内や従業員への承継が難しく、第三者承継としてM&Aを選択する売り手が多い。M&Aで株式を譲渡したら、売り手の経営者は悠々自適な勇退生活を送れる。

株式譲渡でかかる所得税・住民税

株式の売り手が経営者などの個人であれば、株式譲渡によって所得税・住民税がかかる。所得税は国、住民税は都道府県や市区町村に支払う税金だ。いずれも「所得(もうけ)」を基準に税額が計算される。所得には事業所得、給与所得などいくつかの種類があるが、株式の売却益は「譲渡所得」に該当する。

事業所得や給与所得の場合、所得税はすべての所得を合算して所得控除を差し引いた額に、所得金額に応じて5~45%の税率を乗じて算出する仕組みだ。なお、2037年12月末までは、これに加えて所得税額の2.1%の復興特別所得税がかかる。また、市区民税も所得から所得控除(所得税の所得控除と少し金額が異なる)を差し引いた額に、約10%の税率を適用して算出する。

株式などを譲渡して得た売却益である譲渡所得は、他の所得とは分けて計算する「分離課税」の対象だ。所得税と住民税をあわせた税率は、一律20%(所得税15%+市区民税5%、復興特別所得税を含めると20.315%)。なお税金を計算する際には、売却代金から取得費や委託手数料等の必要経費を差し引くことが認められている。

株式譲渡でかかる税金の計算式は、次の通りだ。

- (売却代金-取得費-委託手数料等)×20.315%(所得税・住民税・復興特別所得税率)=納税額

取得費とは、株式を取得するために発生した費用のことだ。自らが創業者で会社設立時に出資している場合、出資した金額が取得費となる。なお、相続によって株式を引き継いだ場合、被相続人の取得費をそのまま引き継ぐ。

なお、会社設立時の資料等がなく取得費が不明な場合は、売却価格の5%を取得費として計上できる。しかし、取得費が明確であった方が支払う税金が少なく済むこともあるため、取得費にまつわる資料は探しておくようにしたい。

また、株式譲渡を実行したら、翌年の3月15日までに確定申告を行い、所得税を納税する必要がある。住民税は確定申告をもとに市町村が計算するため、6月頃に送付された納付書でそのまま納税する。

株主に法人がある場合にかかる法人税

中小企業の場合、経営者が株主を兼ねているのが一般的だ。また、家族が分散して株式を保有していることもある。しかし、なかには関連法人を株主としているケースがある。その場合、株式の売却益が関連法人の利益に上乗せされるため、法人税がかかる。

売却益は、特に他の利益と分離して計算する必要はない。通常の決算に沿って、売却益を利益に上乗せして法人税を計算するだけだ。

本記事執筆の2023年2月現在は、法人税率は23.2%だ。なお、資本金1億円以下の法人等で、年800万円以下の部分については、15%もしくは19%の税率が適用される。

M&Aの仲介手数料の相場

続いて、M&Aの仲介手数料の相場や計算方法を紹介する。

M&A仲介手数料の相場

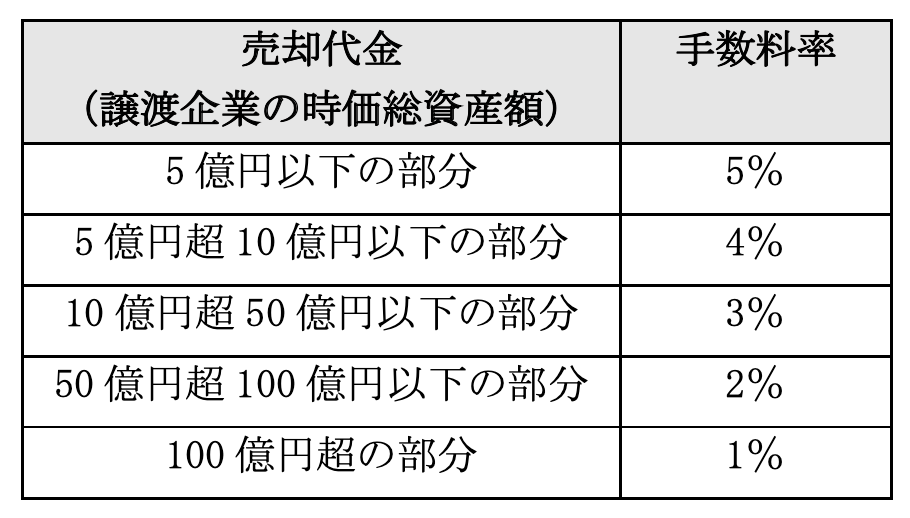

M&Aは手続きが複雑で、デューデリジェンスなどの高度な専門知識が必要とされるため、M&A仲介会社に依頼するのが一般的だ。多くのM&A仲介会社は、「レーマン方式」と呼ばれる計算方法を採用している。

レーマン方式では、売却代金に一定の手数料率を乗じて計算する。つまり、売却代金が高くなるほど、M&A仲介会社に支払う手数料も増える。これは、売却代金が高くなるほど、M&Aの複雑性や専門性が増すことやリスクが大きくなることに起因する。

レーマン方式の売却代金ごとの手数料率は次の通りだ。

M&Aでは、仲介手数料を複数回に分けて支払うのが一般的だ。支払うタイミングは、「着手金+成功報酬」「着手金+中間金+成功報酬」「成功報酬のみ」など、M&A仲介会社によって異なる。

基本的に、着手金はM&A仲介契約を結んだ時点で支払い、成功報酬はM&Aが成功した時点で支払う。相談に関しては、無料で請け負うM&A仲介会社がほとんどだ。

なお、経営者からすると「成功報酬のみ」の方がメリットを感じるかもしれないが、「着手金0円」には意外なデメリットもある。「着手金0円」だと、M&A仲介会社は無報酬で候補先を探さなければならないため、多少強引にでもM&Aを成立させようとすることもある。

仲介手数料だけでなく、M&A仲介会社のスタンスや担当者の人柄も見極め、総合的に判断することが大切だ。

M&A仲介手数料は必要経費と割り切る

M&Aの実施にあたり、M&A仲介会社に手数料を支払うくらいなら、自分で候補先を探してM&Aを進めたいと考える経営者もいる。

しかし、M&Aは専門性の高い分野であり、弁護士や税理士であってもM&Aの実務経験があるとは限らない。M&Aの実務経験が豊富な、財務や法務の専門家を自ら探すのは至難の業だ。

M&A仲介会社なら、実務経験が豊富な専門家と提携しているため、専門家の手配も一任できる。

また、M&Aでは利害関係が発生するため、売り手・買い手だけで交渉を進めていると、トラブルが生じてしまうケースも少なくない。トラブルによってM&Aが中断すれば、また一から候補先探しをしなければならない。

M&A仲介会社に依頼することで、トラブル発生のリスクを回避し、M&Aが成功する確率を上げられるだろう。その意味では、M&A仲介会社に支払う手数料を、M&Aを成功させる必要経費と割り切る視点も大切だ。

M&Aで売り手が売却益の手取り額を最大化する方法2つ

M&Aで株式譲渡を考えているなら、M&A後に手元に残る手取り額を最大化したいと考えるのは自然だ。ここでは、M&Aで売却益の手取り額を最大化させるためのポイントを2つ紹介する。

1.売却価格を上げる

自社を高く売却できれば、自然とM&A後に手元に残るお金も増える。売却価格を決める計算方法としては、インカムアプローチ法やコストアプローチ法などさまざまだ。しかし、結局のところ売り手と買い手双方が納得する価格が着地点となる。そのため、高く売却するには価格交渉が重要だ。

例えば、M&Aによって買い手にスケールメリットやシナジー効果が発生し、大きな利益が見込めることをうまくアピールできれば、買い手は多少高くてもM&Aに応じたいと考えるかもしれない。

買い手にアピールできるM&Aの主なメリットには、以下のようなものがある。

- 特定の技術力や特許

- 資格を保持する従業員の存在

- 顧客リスト

- 長年培ってきたノウハウ など

これらのアピールポイントが企業価値の算定に及ぼす影響は、決して小さくない。中小企業のM&Aにおいて、企業価値の算定方法として使われる方法に「年買法」というものがある。計算式は、以下の通りだ。

- 企業価値=時価純資産+営業利益や経常利益など×評価倍率(2~5年)

「時価純資産」は貸借対照表上の資産・負債を簿価から時価に修正し、資産から負債を引いたものである。ここにプラスアルファの価値を加えたものが企業価値になる。上記の計算式では「営業利益や経常利益など×評価倍率」としているが、どのような数字を採用するかは売り手と買い手の交渉で決まることが多い。

つまり、売り手が技術力やノウハウなどをアピールすることで、プラスアルファの価値を上げることが可能なのだ。ただし、価格交渉で高く売ろうという魂胆が買い手に伝わると、買い手がM&Aに慎重な姿勢を示し始めることもある。価格交渉についても、売り手・買い手のみで進めていくとトラブルが発生しがちだ。そのため、価格交渉においてもM&A仲介会社の存在がカギとなる。

M&A仲介会社は、手続きだけでなく価格交渉でもプロだ。買い手に対して、売り手の事業の売却価格を上げるために適切な形でアピールしてくれるのだ。

2.役員退職金を活用する

経営者がM&Aによる売却益の手取り額を増やす方法として知っておきたい節税スキームに、「役員退職金の活用」がある。株式の売却益による譲渡所得よりも、退職金による退職所得のほうが税率は低くなることを利用し、節税するというものだ。

まず、M&Aを行う前に、売却対象となる会社は経営者に対して役員退職金を支払う。その後、M&Aの交渉で売却価格が決まったら、役員退職金の金額分だけ企業価値が減少しているため、売却価格から役員退職金を差し引いて買い手側に対価を支払う。

この時点で、経営者は役員退職金と株式の売却益を得たことになる。実は、退職金にかかる税金と株式の売却益にかかる税金では、計算方法や税率が異なる。退職金は「退職後の生活をまかなう」という性質上、退職控除が利用できる。退職金にかかる税金の仕組みを活用すれば、節税につなげることができるのだ。

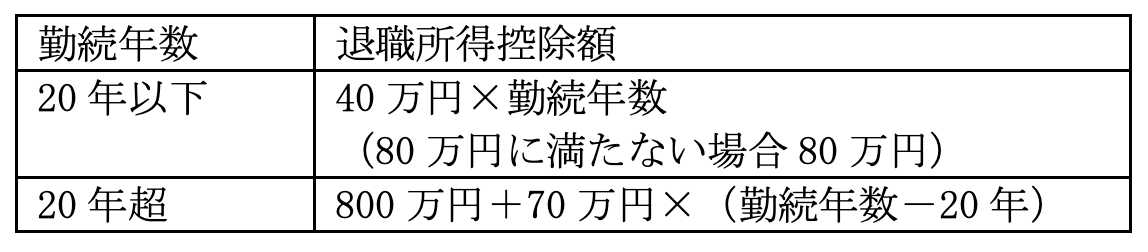

退職金から得た「退職所得」にかかる税金は、次の計算式で算出する。

- (退職金-退職所得控除額)×2分の1×所得税率=納税額

所得税率は、上記で述べた通り所得に応じて変わり5~45%となっている。なお、退職金から退職所得控除額を差し引き、さらに2分の1を乗じた額が「退職所得」だ。退職所得控除があるだけでなく、そこから2分の1としている点が税金を抑えられるポイントである。

退職所得控除額の計算式は次の通りだ。

退職金の受取り額によって税金が変わり、手取り額も変わることになる。

株式の譲渡所得の税率は、20.315%(復興特別所得税を含む)となるため、退職所得にかかる税率が20.315%以下になるように役員退職金をあらかじめ設定することが必要だ。そうすることで「退職所得+譲渡所得」は「退職金0円・すべて譲渡所得」の場合よりも税額を抑えることができる。

しかし、一概に退職金を増やせばいいという話ではない。なぜなら、あまりに退職金が高額だと、譲渡所得よりも高い税額になってしまう可能性があるからだ。また、退職金として不当な金額と判断される危険性もある。そのため、税理士などの専門家と相談しながら適切な退職金を設定することが大切だ。

M&Aの売却益手取り額は交渉と節税で最大化しよう

M&Aにはさまざまな税金や手数料がかかり、それによって手取り額も変わる。M&Aを進めるにあたり、税金や手数料への理解を深めることは不可欠だ。

また、売り手の工夫次第で売却益の手取り額を増やすことも可能だ。M&A仲介会社も活用しながら、価格交渉や節税によって、適正な手取り額を確保するようにしたい。

M&Aにかかる税金・手数料に関するQ&A

Q. M&Aで売り手にかかってくる税金にはどんなものがある?

A.売り手にかかってくる税金は、主に以下のようなものだ。

例えば売り手が個人である場合、株式の売却益に対して所得税や住民税がかかる。ただし、売却益に直接税金が課されるのではない点は押さえておきたい。売却益から株式の取得費や委託手数料などを差し引いた「譲渡所得」に対して20.315%(所得税・復興特別所得税・住民税の合計)の税率を乗じて税額を計算する。

相続で株式を引き継いだ場合、株式の取得費は被相続人(亡くなった人)がその株式を取得する際に要した金額がそのまま適用される仕組みだ。売り手本人が創業者の場合は、出資金が取得費となる。なお、取得費についての疎明資料がない場合は売却価格の5%相当額を取得費として計上することが可能だ。また、売り手が法人である場合は、売却益が売上に上乗せされるため、法人税が増える可能性がある。

Q. M&Aで売り手が負担する手数料とは何?

A. 売り手側に発生する手数料としては、M&A仲介手数料や弁護士・税理士などの専門家に支払う費用がある。M&A仲介手数料は、株式の売却価格に一定の手数料率を乗じる「レーマン式」を採用しているM&A仲介業者が多い。

レーマン式とは、売却価格の階層ごとに手数料率を設定したもののこと。売却価格のうち5億円以下の部分に対する手数料率は5%、5億円超10億円以下の部分に対する手数料率は4%などとなっている。例えば売却価格が7億円なら仲介手数料は「5億円×5%+2億円×4%=3,300万円」だ。

なお、M&Aの仲介手数料は着手金や中間金、成功報酬など複数回に分けて支払うのが一般的である。なかには、成功報酬のみを打ち出す仲介会社もあるが、M&Aの成立を強引に進めようとすることがあるため、注意が必要だ。

Q. M&Aで売り手の手取りをできるだけ多くする方法は?

A. M&Aの売り手ができるだけ多くの売却益を手にするには、次の2つの方法を検討しよう。

1 売却価格を上げる

売却価格には、さまざまな算出方法があるがどれも売却価格の決定において絶対的なものではない。なぜなら、売買価格は最終的に売り手と買い手の交渉によって決まるからだ。売却価格を上げるには、M&Aによる買収メリットを買い手に感じてもらえるようにアピールする必要がある。

例えば、すぐれた技術力や特許、ノウハウを持っていたり、優良顧客を多く抱えていたりする会社は、買い手にとって自社の事業拡大に貢献してくれる存在と感じられるだろう。

2 役員退職金を活用する

できるだけ多くの売却益を得るもう一つの方法は、M&Aによって手にする利益に課せられる税金を節税することだ。

退職所得に課せられる所得税は、他の所得に比べて税額が軽減されるような計算方法になっている。M&Aを実施する前に会社から役員退職金をもらい、M&A後に売却益を得るようにすることで、M&Aによる売却益としてのみでお金を受け取るよりも節税につながる。

Q.企業の売却額はどのように計算される?

A. 売却価格(企業価値)の算出には、さまざまな方法があるが、中小企業のM&Aでは「年買法」がよく使われる。年買法は、時価純資産にプラスアルファの価値を加えたものを企業価値とするものだ。

プラスアルファの価値とは、将来利益を生み出すもととなる資産のことであり、特許やノウハウ、ブランド力などを指す。一般的な目安として、営業利益や経常利益などに約2~5年の評価倍率を乗じて「将来の利益を生み出す資産の金額」とすることが多い。

事業承継・M&Aをご検討中の経営者さまへ

THE OWNERでは、経営や事業承継・M&Aの相談も承っております。まずは経営の悩み相談からでも構いません。20万部突破の書籍『鬼速PDCA』のメソッドを持つZUUのコンサルタントが事業承継・M&Aも含めて、経営戦略設計のお手伝いをいたします。

M&Aも視野に入れることで経営戦略の幅も大きく広がります。まずはお気軽にお問い合わせください。

【経営相談にTHE OWNERが選ばれる理由】

・M&A相談だけでなく、資金調達や組織改善など、広く経営の相談だけでも可能!

・年間成約実績783件のギネス記録を持つ日本M&Aセンターの厳選担当者に会える!

・『鬼速PDCA』を用いて創業5年で上場を達成した経営戦略を知れる!

文・THE OWNER編集部