親が持ち家に住んでいて、「もしものときは不動産を引き継ごう」と考えている人は多いと思います。

とは言え、いざというときにどうすればいいのかまで分かっている人は少ないものです。相続時における相続人間の協議や相続手続きについて知っておきましょう。

不動産の相続手続き!まず何から始める?

不動産を相続することになった場合は、相続登記によって所有権を主張することができます。相続登記とは名義を被相続人から相続人に変更することで、「所有権の移転登記」とも呼ばれます。相続登記をするには相続人全員の同意が必要となっており、単独で行うことはできません。単独ではできない以上、登記に先立ち相続人の間で遺産の分割方法を話し合わなければならないでしょう。

不動産以外の財産(もしくは負債)も含めて協議することになりますので、財産の把握も必須です。「不動産をどうするのか」だけを考えるのではなく、現金や有価証券なども含めた遺産全体の中の不動産として話し合っていきましょう。

なかには、現在の登記内容が被相続人名義になっていないケースもあるかもしれません。現在の名義人が適切に登記されているかも確認しておきたいところです。

不動産を相続するステップを大雑把にいうと、「財産の把握」→「相続人間の話し合い」→「相続登記」となります。

登記は一連の相続手続きのなかでは、終盤の位置付けです。

遺産の分割方法 代表的な3つの方法

遺言がある場合を除き、遺産の分割方法は当事者間の話し合いで決まります。ゼロから話し合いをすると考えると、協議がまとまるかどうか不安に思うかもしれません。そこで不動産がある場合によく用いられる分割の例をご紹介します。代表的な3つのケースについて、「兄弟2人が親の遺産を相続する」という設定で見ていきましょう。

ケース1 現物分割

【現物分割の例】 兄が不動産、弟が現金を相続する

相続財産の形状や性質を変えることなく、そのまま分配して相続する方法です。シンプルかつ分かりやすいのがメリットですが、個々の財産価値が大きく違うと均等に分けるのが難しくなります。

ケース2 代償分割

【代償分割の例】 兄が唯一の遺産である不動産を相続し、弟に法定相続分相当額の金銭を支払う

相続人の1人がすべて(もしくは法定相続分以上)の遺産を相続し、ほかの相続人に金銭を支払う方法です。遺産が、換金しにくい不動産のみだった場合に有効な相続方法ですが、一定の金銭が必要になる点がデメリットです。また、代償分割を行った旨を遺産分割協議書に明記しなければなりません。でないと、兄から弟への支払いが贈与と見なされ贈与税がかかる恐れがあります。

ケース3 換価分割

【換価分割の例】 唯一の遺産である不動産を売却し、代金を兄弟で分け合う

相続財産を売却して現金化し、それを相続人間で分け合います。現金化することで配分が非常に楽になります。相続人に代償分割する現金がないときや、不動産を相続する意思がない場合に適しています。ただし、希望価格で売却できるかどうかは別の問題になります。

換価分割の際、売却益には譲渡税がかかる点にも注意しましょう。譲渡税額は取得費や保有期間によって変わりますが、取得費・取得日ともに被相続人のものを引き継ぐことができます。

以上が代表的な3つの分割方法となります。それぞれメリット・デメリットがあるので、自身の相続に適した方法を見極めて最適な方法を選びたいです。

相続登記の必要書類や費用

相続登記では用意すべき書類が多くあり、所定の費用もかかります。

相続登記における基本的な必要書類

法定相続分で相続する場合の基本的な必要書類は次のようになります。

|

登記申請書 被相続人の出生から死亡までの戸籍謄本、除籍謄本等 相続人全員の現在の戸籍謄本 相続人全員の住民票の写し 相続人全員の印鑑証明書(遺産分割協議の場合) 遺産分割協議書又は遺言書 代理人が申請する場合は委任状 |

申請書は法務局のサイトにて参考書式を見ることができます。被相続人の出生から死亡までの戸籍謄本、除籍謄本等はどこでも簡単に取得できる書類ということではないので、取得が難しく感じるかもしれませんが、関連書類の取得まで請け負う専門家も多いので、不安な方は相談してみましょう。

法定相続分ではなく、遺産分割協議によって分ける場合は遺産分割協議書も添付します。遺産分割協議書には、申請人以外の相続人の印鑑証明書が必要です。なお、法定相続分とは法律で規定された通りの相続分のことです。

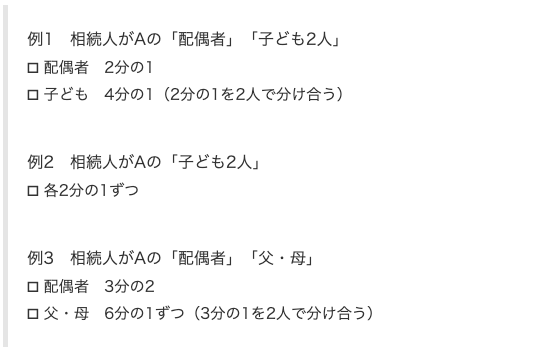

参考までに、代表的な法定相続分をいくつかご紹介します。例ではすべて被相続人をAとしています。

法定相続分通りに登記するか否かで添付書類が変わってくるので、大前提として法定相続分については理解しておきましょう。

相続登記における費用

所有権の移転登記には相続以外にも、売買や贈与などの理由が考えられます。所有権移転の理由によって登記の税率(登録免許税)が変わってきます。

登録免許税の税額

売買が理由 不動産の価額×2%(2019年3月31日までは1.5%の軽減税率適用)

相続が理由 不動産の価額×0.4%

その他(贈与・競売等)の理由 不動産の価額×2%

比較してみると、相続の登録免許税は低く抑えられていることが分かります。不動産の価額とは主に固定資産税を課税する際の基準となる価額のことで、各自治体が管理している固定資産課税台帳に記載があり、「固定資産税評価額」といいます。また、固定資産課税台帳の価格がない場合は、登記官が認定した価額です。

登録免許税のほかにも、登記を委任する司法書士への報酬、必要書類の取得手数料などが必要です。司法書士への報酬は個々で異なるので事前に見積もりを出してもらうといいでしょう。登記手続きは個人で行うこともできますが、専門知識が要るため、プロに頼むのが一般的です。

相続する不動産の種類で差はあるか

更地・マンション・一戸建て……など、不動産にもさまざまな種類があります。不動産の種類が何であれ、相続登記の基本的な手続きは同じです。ただし、保有後の維持・管理費に差があることを知っておきましょう。実は土地については、住宅用地であるか否かで固定資産税が変わってきます。保有している限り永続的に払い続けるのが固定資産税で、どの不動産でも発生します。そのうち宅地には特例措置があるのです。

固定資産税における住宅用地の特例

固定資産税は不動産の用途に応じて下記のような特例が設けられてます。

|

小規模住宅用地(住宅用地で住宅1戸につき200平方メートルまでの部分) 課税標準×6分の1 一般住宅用地(200平方メートルを超える部分の住宅用地) 課税標準×3分の1 ※住宅用地であっても家屋が「特定空家」に指定されたときは特例の対象外となります |

もし相続財産が「住宅用地」と「駐車場」で、2人の相続人がそれぞれ相続する場合は、駐車場は住宅用地の特例は受けられないことをお互い納得のうえ、相続配分を考えるようにしたいものです。また、同じ「住宅」でも、マンションの場合は修繕・管理費が日々かかることも忘れないでください。もしかしたらあとに諸経費があることを「不公平」と思うかもしれません。遺産分割協議の際、その後の維持管理費のことも考慮し、早めにトラブルの芽を摘んでおきましょう。

不動産の相続手続きには話し合いが必須

不動産の相続では、相続人間での協議や、必要書類・書類にかかる諸経費の準備などやるべきことが多いものです。実際の申請は専門家に任せるのが一般的ではありますが、いざというときに慌てないよう、どのような手順で進むのか知っておくと安心です。(提供:税理士法人トゥモローズ)