会社経営において、現金以外で代金を受け取る「手形」があるが、現金化までに時間を要する。資金繰りの悪化要因にもなる手形を短期間で資金化する方法には、手形の裏書と割引がある。ここでは、手形の裏書の特徴や実施方法、手形の裏書のメリットやデメリットについても説明する。

目次

手形は決済日までの経営負担が大きい

手形は、振出日から支払い期限まで保有し続け、支払い期限が来た時点で換金することとなっているが、以下のような観点から、事業運営に少なからず影響を及ぼす恐れがある。

手形サイトの期間が長くなりがち

手形が決済されるまでの期間は、比較長期間になりやすい。

2021年に中小企業庁が手形サイト(振出日から支払い期日までの期間)について調査を行ったところ、受取側全体では90日超120日以内が48.7%で最も多く、次いで60日超90日以内であり、29.1%であった。すなわち、手形の4分の3は手形を受け取ってから2ヵ月から4ヵ月後でなければ現金化できていないという現状がある。

なお、中小企業庁と公正取引委員会は支払期日を60日以内に設定することを要望しているが、この要望に従った支払いは全体の15%に過ぎない。

現在ではあまり見ないと思われるが、台風手形、お産手形なる言葉もある。台風手形は手形サイトが7ヵ月、お産手形は手形サイトが10ヵ月のものを指しており、かつては支払いまでの期間が長い手形もあったことが伺える。

保管コストがかかる

手形を受け取ってから現金化するまでに2ヵ月から4ヵ月かかるということは、その期間中、手形を保管し続けなければならないことになる。

手形は紙幣とは違い、金額が数百万円にのぼる金額となることが多く、紛失や窃盗にあったときの被害は1枚といえども大きい。

そのため、手形の保管に関しては、自身で金庫を購入して保管したり金融機関に保管したりしてもらうなどの対応を取ることになるため、保管コストがかかることになる。

資金繰りが悪化しやすい

手形は、支払い期日が来た時点で資金化をするため、2ヵ月から4ヵ月の間はそのまま保存しておかなければならない。

手形を保管している間は現金が全く入らないことになるので、資金繰りが悪化することになる。

事業承継・M&Aをご検討中の経営者さまへ

THE OWNERでは、経営や事業承継・M&Aの相談も承っております。まずは経営の悩み相談からでも構いません。20万部突破の書籍『鬼速PDCA』のメソッドを持つZUUのコンサルタントが事業承継・M&Aも含めて、経営戦略設計のお手伝いをいたします。

M&Aも視野に入れることで経営戦略の幅も大きく広がります。まずはお気軽にお問い合わせください。

【経営相談にTHE OWNERが選ばれる理由】

・M&A相談だけでなく、資金調達や組織改善など、広く経営の相談だけでも可能!

・年間成約実績783件のギネス記録を持つ日本M&Aセンターの厳選担当者に会える!

・『鬼速PDCA』を用いて創業5年で上場を達成した経営戦略を知れる!

手形の裏書とは?

手形を早めに資金化する方法として「手形の裏書」がある。手形の裏書とは、手形を第三者に支払いの手段として譲渡することによって、資金化を図る手段である。

ここでは、手形の裏書の方法とメリット・デメリットについて説明する。

手形の裏書の方法

手形の譲渡人と受取人との間で手形の授受について合意が得られたら、手形の裏書を行った上で手形を譲渡する。

その際に、手形の裏面に、「表記金額を下記裏書人または指図人へお支払いください」と書かれている欄があるので下記の項目を記入した上で、押印する。

・個人の場合:氏名、住所、屋号

・法人の場合:社名、住所、代表者の肩書と氏名

また、必須ではないが、「被裏書人」を記載する欄には、次に手形を受け取る人の名前を記入する。

手形の裏書の注意点

手形の裏書きを行って手形を譲渡したとしても、万が一その手形が不渡りになった場合は、手形の当初の振出人に成り代わって金銭の支払いをしなければならない。手形を他人に渡したとしても、全く支払い義務がなくなるわけではなく、手形が無事に換金されるまでは責任を負うことになる。

また、裏書きする際には、先程記載した氏名などの記載事項以外の余計な事項については、記入してはならない。もし、余計な記載や不備があったり、押印が鮮明でないなどの場合は、手形そのものが無効になることがある。

手形の管理上の注意点ではないが、裏書きして決済されていない手形が期末時点で残っている場合は、決算書に注記する必要がある。

裏書のメリット

手形を裏書きすることのメリットは、手数料無しで実質的に資金化できる点である。

手形を資金化する方法には、手形を銀行などに売却して現金化する「手形割引」があるが、売却の際に手数料が取られる。その反面、裏書の場合はそのまま譲渡するので、額面通りの金額を手数料無しで決済することができる。

裏書のデメリット

手形を裏書きする場合のデメリットの一つは、不渡りになった場合に、振出人に成り代わって取引相手に金銭を支払う義務が生じる点であり、譲渡後も手形が決済されるまで責任を負い続ける事である。

また、手形を裏書きする際には、手形の金額全額を譲渡する必要があるため、手形の券面額を変更して一部だけ譲渡することはできない。手形の金額が大きな場合は、裏書きして取引先に渡すことができない場合が出てくる。

手形の裏書譲渡の仕訳方法は?

手形を裏書きして譲渡した場合、会計上はその事実を反映させる必要がある。会社によって仕訳の方法が多様であるので、複数通りの説明をする。

ここでは、仕入の代金として、手元にある100,000の手形を渡す場合を考える。

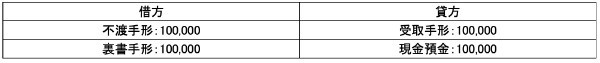

(1)通常の場合

ほとんどの会社で使われている手形の裏書譲渡の仕訳方法である。

①100,000の仕入れを行い、代金として手形を渡すとき

②裏書きした手形が無事に決済されたとき

仕訳なし

③裏書きした手形が不渡りになり、振込で決済した場合

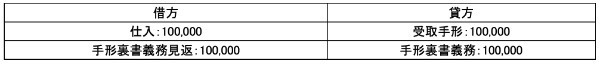

(2)裏書手形勘定を用いる時(評価勘定法)

会社によっては、帳簿や会計ソフト上でも裏書譲渡した手形の管理を行うべく「裏書手形勘定」を用いているところもある。こちらは、手元にある手形と裏書した手形の両方がわかる利点がある。

1 100,000の仕入れを行い、代金として手形を渡すとき

2 裏書きした手形が無事に決済されたとき

3 裏書きした手形が不渡りになり、振込で決済した場合

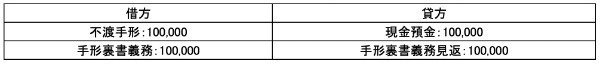

(3)手形裏書義務、手形裏書義務見返の2つの勘定を用いる方法(対照勘定法)

帳簿や会計ソフト上で手形の管理を行う場合、「手形裏書義務」「手形裏書義務見返」の2つの勘定を用いる方法もある。これも評価勘定のとき(裏書手形勘定を使う場合)と同樣に、帳簿上に現在手元にある手形と裏書に回した手形の両方がわかる利点がある。

1 100,000の仕入れを行い、代金として手形を渡すとき

2 裏書きした手形が無事に決済されたとき

3 裏書きした手形が不渡りになり、振込で決済した場合

決算書への記載・注記について

前項で手形裏書の仕訳について3通りの方法を示した。では、決算書はどのように表示されることとなるのか。

通常、決算書上では、裏書手形、手形裏書義務、手形裏書義務見返勘定は使われない。実務上は、決算書上に裏書などをしていない受取手形の金額のみを記し、裏書手形は注記で決済期限がまだ到来していない金額を表示することとなる。

でんさい(電子記録債権)とは?

紙の手形に代わる債権として、「でんさい(電子記録債権)」が注目されている。ここでは、でんさいの仕組みや裏書の方法、でんさいのメリットやデメリットについて説明する。

でんさいについて

でんさいとは、全国銀行協会が設立した「でんさいネット(株式会社全銀電子債権ネットワーク)」が取り扱う、電子記録債権のことである。

電子記録債権は、従来紙で取り扱ってきた手形などの記録を電子記録に置き換えることによって、手形の保管や盗難・紛失等にかかるコストを軽減することを可能としている。

また、金融界は2026年までに紙の手形を廃止するように目指している。そのため、将来的には紙の手形からでんさいに置き換わることも十分に有り得る。でんさいの導入は今後必要性が高まるものと思われる。

でんさいのメリット

でんさいのメリットとして挙げられるものとして、以下のものがある。

・コストが軽減できる。

通常、紙の手形には券面額以外にもコストが掛かる。例えば手形を発行するには銀行から手形帳を購入する必要がある。また、10万円以上の手形には決まった金額の収入印紙を貼付する必要がある。そして、渡す際にもほとんどの場合郵送で送るが、その際は、普通郵便ではなく、書留で送ることが多いためそのコストが多くかかる。

次に、紙の手形では金庫などで保存する必要があるがそのような設備を揃える必要もないため保管にかかるコストも軽減できる。

・リスクの軽減

でんさいは電子記録の形で記録されるので、盗難、紛失や災害による損失のリスクがない。また、取り立ての申込みを忘れて入金が遅れるリスクからも逃れられる。

・裏書、割引の利用のしやすさ

紙の手形を裏書き、割引をするには額面額全額に対して行う必要があるが、でんさいの場合は一部の金額で裏書、割引を行うことが可能である。ただし、その際は各金融機関が定めた手数料を支払う必要がある。

でんさいのデメリット

メリットばかりではなく、でんさいにはデメリットもある。

・あらかじめ申し込みが必要

紙の手形を受け取るだけの場合は、当座預金の口座を作る、手形帳を購入するといった手続きは不要だ。しかし、でんさいのやり取りをする場合は受け取るだけであっても環境を整える必要がある。そのためにはまず、(金融機関にもよるが)ネットバンクとでんさいの申込みをしておくことが必須となる。

・相手もでんさいを行う環境が必要

でんさいを行う際は自分のみならず当事者、つまり、振り出し相手、振り出していただく相手、裏書きを行う相手のすべてがそれを行う環境を整っている必要がある。また、コンピュータ操作が必要となるため、相手方の会社がそれになれていないと、導入に二の足を踏むことになる。

・裏書きをする際手数料が必要

紙の手形を裏書きする際は単に記載すべきことを記載し、押印した上で相手に渡せば済む。しかし、でんさいの場合は額面全額を裏書きするにしても一部に留まるにしても、金融機関が定める手数料を支払う必要がある。

でんさいの裏書の方法

でんさいを利用するには、振り出す側と受け取る側(裏書であっても)の双方がでんさいを利用できる環境にあることが必要であるため、お互いがでんさいネットに利用の申込みをした上で、でんさいを利用できる環境を整えなければならない。

受け取った電子債権を裏書に回す際は、各金融機関のサイトや利用しているソフトウェアの指示に従って裏書に回すことになる。

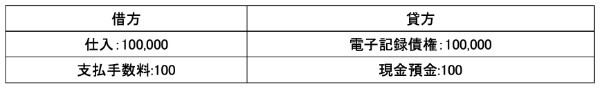

なお、会計の仕訳については勘定科目名(受取手形→電子記録債権)を除けば紙の手形を裏書に回す場合と同じである。先ほど例にあげた100,000の仕入れを行い、代金としてでんさいを渡すときの仕訳は以下の通りとなる。ここでは支払手数料が100とする。

手形割引とは?

裏書以外に手形を決済日前に現金化する方法として、手形割引がある。ここでは、手形割引の仕組みや、メリット・デメリットについて説明する。

手形割引の仕組み

手形割引は、支払い期日前に、銀行などの金融機関やノンバンクなどに手形を売却して資金化することである。

手形裏書と異なる点は、支払いの手段に充てなくても済むことや、手形を渡す相手に確認することなく、手形を渡すことができる点がある。

手形割引のメリット

手形割引のメリットとして上げられるのが、すぐに現金に換金できる点である。

手形裏書を行う際には相手方の了承が必要であるが、手形割引の場合は、相手先の信用度にもよるが、金融機関等は基本的に引き受けてもらえるため、資金化の難易度は裏書よりも低い。

手形割引のデメリット

手形割引のデメリットは、手形を割り引いたときに手数料が発生する点がある。

手形の譲渡を行う側や振出人の信用度や手形の決済までの期間によって手形割引の手数料は異なり、手形の額面から手数料分を差し引いた金額が支払われることになる。

手形を賢く使ってキャッシュフローを安定させよう

手形の資金化の手法としての裏書について説明してきた。手形は資金繰りの悪化を招きやすく、手数料などがかからない裏書は、手形割引を行う前に検討してほしい手形の資金化手法である。

ただ、手形の裏書を行っても、不渡りが起こった場合は支払い責務が発生する。裏書を行った際にも、資金繰りには注意が必要である。

従来の紙の手形による裏書よりも比較的メリットが多い「でんさい」の裏書についても、その仕組みを理解した上で利用を検討して欲しい。

手形の裏書に関するQ&A

Q1.手形の裏書はなぜ?

A. 受取手形を現金化するまでには通常、3~4ヶ月程度の期間がかかる。それまでの間に安全に保管するのは難しい。また、持っている間、現金が入ってこないため資金繰りが悪くなる。その対策の一つとして、手元にある受取手形を別の支払いに充てることによって手放すことだ。このようにすることによって保管の手間と資金繰りの悪さを解決する手段として手形の裏書が行われる。

Q2.手形の裏書をするのは誰か

A.手形の裏書をするのはその手形を持っている人だ。ただし、手形の裏書はその手形を受け取る人の承諾が必要なことは言うまでもない。また、もともとの手形を振り出した人については承諾を取る必要はない。

Q3.約束手形を受け取った人をなんというか

A.名宛人または受取人という。ちなみに約束手形を発行した人は振出人または差出人という。

Q4.手形の支払期日はいつか

A.手形の支払期日はその手形に書かれた日であり、任意に決めることができる。なお、統計上では4分の3が2ヶ月後から4ヶ月後に設定され、支払期日が長めに設定されていることがわかる。なお、中小企業庁と公正取引委員会は支払期日を60日以内に設定することを要望している。

Q5.手形割引とは

A.手形を早めに換金する方法のひとつであり、手形を金融機関や専門の金融業者に渡して、手数料を差し引いた現金を受け取ることを指す。

Q6.最近注目されているでんさいとは

A.銀行などが取り扱うでんさいネットで行われる電子記録で行われる手形のことである。機器類等の投資が必要となるが、紙の手形を保存する必要がない、収入印紙の貼付が不要などのメリットがある。

事業承継・M&Aをご検討中の経営者さまへ

THE OWNERでは、経営や事業承継・M&Aの相談も承っております。まずは経営の悩み相談からでも構いません。20万部突破の書籍『鬼速PDCA』のメソッドを持つZUUのコンサルタントが事業承継・M&Aも含めて、経営戦略設計のお手伝いをいたします。

M&Aも視野に入れることで経営戦略の幅も大きく広がります。まずはお気軽にお問い合わせください。

【経営相談にTHE OWNERが選ばれる理由】

・M&A相談だけでなく、資金調達や組織改善など、広く経営の相談だけでも可能!

・年間成約実績783件のギネス記録を持つ日本M&Aセンターの厳選担当者に会える!

・『鬼速PDCA』を用いて創業5年で上場を達成した経営戦略を知れる!

文・中川崇(公認会計士・税理士)