会社が赤字であれば、法人税はかからない。基本的にはそういえるのだが、赤字であっても法人が毎年負担しなければならない税金がある。それは住民税の「均等割」と呼ばれるものだ。個人の住民税と同様に、会社もその所在する自治体に対して住民税を納付しなければならない。今回は、法人が負担しなければならない税金にはどのような種類があるのかを整理するとともに、法人住民税の均等割額が決定されるルールに着目してみたい。

目次

法人に課される主要な3つの税金とは 法人税・住民税・事業税

株式会社や合同会社をはじめとする法人に対してはさまざまな税金がかかる。個人の場合と同じように、会社が自動車を保有していれば「自動車税」、不動産を保有していれば「固定資産税」を納付することが必要だ。また領収書を発行したときに印紙を貼って消印すれば、「印紙税」を支払っていることになる。ここでは法人が税務申告をすることによって納付する主要な3つの税金について確認してみよう。

3つの税金とは「法人税」「住民税」「事業税」である。実際に法人が申告納付する税金は、他にも「消費税」「地方消費税」「地方法人税」「地方法人特別税」などがあるが、今回のテーマである住民税の均等割からは遠ざかるので割愛したい。

法人税 事業活動で得られた利益にかかる基本的な税金

毎年の税務申告の中心となるのが法人税だ。法人税は国が課す税金である「国税」に分類される。2019年8月現在、法人税の基本税率は23.2%だ。また資本金1億円以下の中小法人については、所得が年800万円以下の部分に対して15%の軽減税率が適用。会計上の収益や費用は、法人税を算定するもとになる益金や損金とは金額が異なる部分がある。

そのため決算書の最終利益に税務上の調整を加えて法人税が課される所得を計算することが必要だ。たとえば決算書に計上されている交際費1,000万円のうち200万円が税務上の損金と認められない場合には、その200万円を最終利益に加算調整するといった具合である。このような税務上の加算調整や減算調整を経て算定された所得に法人税率を掛け合わせることにより法人税額が計算されるという構造だ。

また、これらの所得や法人税額が住民税や事業税を計算するための基礎数値にもなる。

住民税 構成は「法人税割」と「均等割」の2つ

住民税も法人税と同様に毎年の申告が必要となる税金だ。住民税は会社の事務所や事業所などを置いている地方自治体に納付する税金であるため「地方税」に分類される。住民税は個人に対しても課される税金であるため、法人に課される住民税を特に「法人住民税」と呼ぶことも多い。後述するように、住民税は「法人税割」と「均等割」の2つからなる。

以前は預金の受取利息などから控除される住民税の「利子割」というものもあったが、2016年以降は廃止されている。

事業税 「所得割」と企業規模に応じて課される「外形標準課税」がある

事業税も事務所や事業所を置いている地方自治体に納付する税金であり、「地方税」に分類される。事業税の税務申告書は住民税と一体型になっているため、法人税や住民税と同様、毎年申告を行って納付することになる。事業税の中心となるのは「所得割」という部分だ。これは文字どおり法人の所得を基準として算出される部分である。

つまり法人税の申告で計算された所得が事業税の額に影響することになる。また資本金の額が1億円を超える法人に対しては「所得割」とは別に「資本割」と「付加価値割」が課される。「資本割」と「付加価値割」は所得を基準とせず、一定の規模を持つ法人にだけ課されることから「外形標準課税」と呼ばれている。

法人住民税の「法人税割」と「均等割」を具体的に解説

ここからは本記事のテーマでもある法人住民税に絞って詳説していきたい。まずは法人住民税の内容を「法人税割」と「均等割」にブレイクダウンして確認してみよう。

法人税割は法人税額を課税標準とする部分

法人税割は、その名が示すとおり法人税の額をもとにして算定される部分である。法人税額に法人の規模などに応じて定められている税率を乗じることによって住民税額を算出。つまり税務申告の際にも先に法人税の申告書を作って、その法人税額を住民税および事業税の申告書に転記するという流れになる。税率は、資本金1億円超の法人や法人税額が1,000万円超の法人では「超過税率」、それ以外の法人では「標準税率」が適用される。

東京23区の都民税でいうと超過税率は16.3%、標準税率は12.9%となる。たとえば、小規模な会社で法人税額が30万円だった場合、標準税率12.9%が適用されるので住民税法人税割の額は3万8,700円(=30万円×12.9%)となる。なお、東京23区の税率は2019年10月1日以降に開始する事業年度では超過税率は10.4%、標準税率は7.0%となる予定だ。

税率が大幅に下がっているのは、その分だけ国税である「地方法人税」の税率が上がるためである。住民税法人税割の税率を下げる一方、地方交付税の財源となる地方法人税の税率を上げることで東京などの大都市と地方の税収格差を是正する狙いがある。

均等割は事務所などが所在することで課税され、赤字でも支払う

次に住民税の均等割の概要を確認しよう。基本的に住民税の均等割を支払わなければならないのは、自治体の行政区域に事務所や事業所のある法人などだ。事業所ベースでの課税となるため、事業が赤字でも均等割は支払わなければならない。株式会社や一般社団法人のように法人格がある場合はもちろん、行政区域で収益事業を行っている法人格のない社団や財団も課税対象となる。

この背景には、「行政区域で事業を営み収益を上げている法人は行政サービスなどの恩恵にあずかっているのであるから、住民税を負担すべきだ」という発想があるのだ。それでは事務所や事業所ではなく、寮や保養所だけをその地域に置いている法人はどうであろうか。この場合にも住民税のうち均等割だけは課税されることになっている。

そもそも収益事業を行わない公益法人や特定非営利活動法人(NPO法人)も原則的には均等割が課税される点は同じだ。ただし公益法人やNPO法人などについては、自治体によって均等割を免除する場合があるため、非営利事業や福祉事業などの受け皿企業を設立する際にはチェックしておくとよいだろう。なお一般社団法人や一般財団法人については、それらが非営利型法人に該当するかどうかで均等割の取り扱いが分かれることがあるため、あわせて確認しておきたい。

法人住民税の均等割はいつどこに納付するのか?

法人成りしたばかりの個人事業主から「赤字なのに均等割を支払うのはしんどい」という恨み節を聞くことがある。法人を設立してしまえば、たとえ赤字であっても最低7万円程度の均等割が毎年発生するのはいたしかたのないことだ。しかしまだ軌道に乗らない零細企業にとって7万円の負担が重いのは事実だろう。

それでは均等割はいつ納付する必要があるのだろうか。これは法人税や法人事業税と同様、原則として事業年度終了後2ヵ月以内に税務申告して納付することになる。申告および納付の窓口は都道府県税事務所や市町村役場だ。

大阪府と東京都の違い

地方税は大きく分けると「道府県民税」と「市町村民税」に分類できる。法人に課される主要な3つの税金である法人税、事業税、住民税のうち、事業税と住民税が地方税に該当することは上述のとおりだ。このうち事業税は「道府県民税」に区分されるが、住民税には「道府県民税」部分と「市町村民税」部分の両方が含まれる。

住民税の均等割は最低金額が7万円程度になると述べたが、たとえば大阪市にある会社の場合、府民税が2万円、市民税が5万円という内訳になっている。同様に法人税割の税率も府民税部分の税率と市民税部分の税率に分けることができるのだ。そのため事業税と住民税(府民税)については「第六号様式」と呼ばれる税務申告書を用いて府税事務所長宛に申告を行い、住民税(市民税)については「第二十号様式」と呼ばれる税務申告書を用いて大阪市長宛に申告を行うことになる。

ところが東京都の場合は少し勝手が違う。東京都は特例があるため、東京23区内にある法人の場合、「市町村民税」に相当する部分もあわせて「都民税」として所管の都税事務所に申告して納付を行う。これに対して、東京都内の市町村にある法人の場合、都税事務所(都税支所)あるいは支庁に対して「都民税」、市役所あるいは町村役場に「市町村民税」を申告して納付を行うことになる。

なお上述した東京23区における法人税割の税率(2019年10月1日以後開始事業年度)のうち、超過税率10.4%は道府県民税相当分2.0%と市町村民税相当分8.4%から構成され、標準税率7.0%は道府県民税相当分1.0%と市町村民税相当分6.0%から構成されている。また、東京23区における均等割の最低金額7万円も道府県分2万円と特別区分5万円から構成されている。

均等割の金額はどのようにして決まるのか

法人住民税の均等割額は、事務所の所在地や従業員数などによって金額が変わってくる。以下に東京都を例にとって均等割額の計算例を解説する。

特別区内にのみ事務所などが所在する場合

東京23区の場合、最低金額7万円が適用されるのは、資本金などの額が1,000万円以下で従業者数が50人以下の場合だ。これが従業者数50人超になると均等割額が14万円と倍増する。資本金などの額が1,000万円超1億円以下で従業者数50人以下の場合、均等割額は18万円、従業者数50人超では均等割額が20万円だ。

また資本金などの額が1億円超10億円以下で従業者数50人以下の場合、均等割額は29万円、従業者数50人超では均等割額が53万円となる。さらに資本金などの額が「10億円超50億円以下」および「50億円超」まで均等割額が定められているのだ。なお最高金額は、資本金などの額が50億円超かつ従業者数50人超の場合で380万円となる。

これらの均等割額は東京23区内に主たる事務所が一つある場合などを想定したものである。それに加えて、従たる事務所が別の特別区にもある場合、その事務所数に応じて均等割の特別区分(最低金額5万円)が追加されていく。

特別区と市町村に事務所などが所在する場合

法人の事務所などが特別区と市町村に存在する場合はどうなるだろうか。この場合、道府県分の均等割額と事務所などが置かれた特別区の数に応じた特別区分の均等割額を足したものが申告および納付すべき額となる。たとえば資本金などの額が1,000万円以下で従業者数も50人以下の場合、道府県分は2万円、特別区分は5万円だったが、ここで仮に新宿区と港区と八王子市の3ヵ所に事務所を構える法人を想定してみよう。

この法人のケースでは特別区に2か所の事務所が置かれている。そのため道府県分の2万円に特別区分の5万円を2ヵ所分加えた12万円(=2万円+5万円×特別区2ヵ所)が都民税として納付する均等割額となる。なおこれ以外に八王子市に納付すべき均等割が5万円生じる。

市町村にのみ事務所などが所在する場合

法人の事務所が東京都の市町村にのみ置かれている場合、都民税としては道府県分の均等割だけが発生する。たとえば資本金などの額が1,000万円以下の法人であれば2万円、資本金などの額が1,000万円超1億円以下の法人であれば5万円だ。この場合、従業者数は関係しない。なお市町村分については市役所あるいは町村役場に申告納付すべきであることは、上記の特別区と市町村に事務所などを置く法人のケースと同様である。

均等割額は各自治体の条例で決まる

以上の例は、あくまで法人の事務所などが東京都にある場合を想定した均等割額だ。参考程度に、2020年に改正された東京都における法人住民税の均等割をまとめておこう。

事業税や住民税について定める地方税は全国共通の法律だが、各自治体の個別具体的な税金については条例で別途定められている。実際に東京都の場合と金額が異なる自治体もあるため、自治体のホームページなどで金額を確認することは必須といえよう。

均等割を安くするためにできることは?

それでは法人に対する住民税の均等割を安く抑えるためにはどのようにすればよいだろうか。均等割額が資本金などの額と従業者数から決定されることを考えると、結局はそれらの数値をコントロールするのがよさそうだ。

資本金の額をどう考えるか

たとえば設立時に資本金をいくらにすればよいのかを迷うときがある。そのときには均等割額に与える影響も一つの判断材料にするとよい。資本金を1,000万円にしていれば均等割額が7万円で済んでいたのに、資本金を1,100万円にしたばっかりに均等割額が18万円になってしまうということも考えられる。均等割額というテーマからは少し話が逸れるが、設立時の資本金を決定する際には消費税の課税にも注意すべきだ。

消費税法では、基本的に、前々年の課税売上高が1,000万円超であれば課税事業者となるとされている。そのため前々年の課税売上高が存在しない設立第1期と第2期では消費税の免税事業者となるのが原則だ。ところが設立時の資本金が1,000万円以上の場合、第1期からいきなり消費税の課税事業者になってしまうのである。

業種によっては許認可の関係でどうしても資本金を1,000万円以上にしたいという場合も。そのようなケースでは、設立時の資本金は900万円にしておき、第2期目に入ってから増資をすることにより資本金を1,000万円以上にするという方法も実務上行われている。課税期間のない事業年度において消費税の課税事業者になるかどうかは事業年度開始日の資本金で判断されるため、事後的に増資をして資本金が1,000万円以上となったとしても、それをもって課税事業者になるということはない。

住民税の資本金などの額はいつの時点で判断する?

では均等割に話を戻そう。税額を決定する基準となる資本金などの額はいつの時点で判断するのかについて把握しておきたい。これは通常の税務申告では事業年度の末日となる。消費税の課税義務を判断する場合とは異なっているので注意が必要だ。なお住民税法人税割の税率は資本金1億円超の法人や法人税額が1,000万円超の法人では「超過税率」、それ以外の法人では「標準税率」が適用されるが、その際の資本金も事業年度の末日で判断することになる。

免除の手続きとは?

公益法人やNPO法人などで住民税均等割の免除を受けようとする場合には、均等割免除申請書を都税事務所などに提出する必要がある。こうした手続きについても各自治体により異なる場合があるので、その自治体の方法に従うことが大切だ。また株式会社などの法人を設立したものの何らかの理由で休業状態となっている場合もある。

このような場合、法人の所得が生じないため法人税、事業税の所得割、住民税の法人税割などがかからないことは明らかだ。それでは住民税の均等割はどうかというと、休業していることを申し出ることで課税が免除されることが通例。ただし具体的な手続きは各自治体の運用によるところが大きい。休業に関する届けを提出するなど、その自治体の指示に従えばスムーズに均等割の免除を受けられるだろう。

均等割額に影響を与える変数を把握し、少しでも均等割額の負担が少なくなる方法を模索してみるのもよいのではないだろうか。

法人住民税の均等割に関するQ&A

ここからはおさらいの意味も含めて、法人住民税の均等割に関するQ&Aをまとめた。いずれも経営には欠かせない知識なので、曖昧な部分がある方はしっかりとチェックしてもらいたい。

Q1.法人住民税とは?どんな税金?

法人住民税は、法人税額に税率をかけた「法人税割」と、資本金等で算出される「均等割」で構成された税金である。個人に課される住民税と同じく、公的サービスを利用している自治体(事業所のある自治体)に対して負担する。

なお、均等割は所得をベースとしていないため、赤字企業であっても年7万円程度を納める必要がある。また、後述の法人事業税とは違い、納めた金額の損金算入は認められていない。

Q2.法人事業税とは?いくらから発生する?

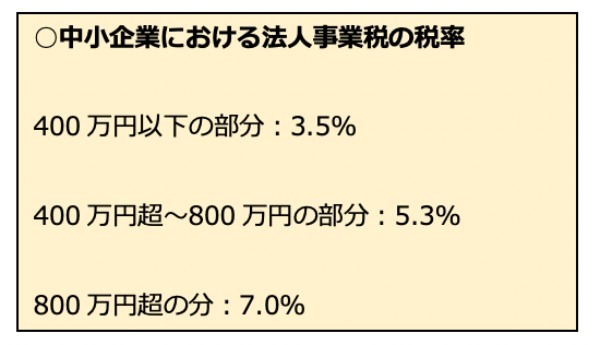

法人事業税は、資本金や所得をベースにした課税標準に、所定の税率を乗じて計算される税金である。資本金1億円以下の中小企業では、1期分の所得がそのまま課税標準となり、所得金額に応じた以下の税率が適用される。

企業が負担する税金の中でも、法人税・法人住民税・法人事業税を合わせたものは「法人3税」と呼ばれている。

Q3.法人住民税・事業税は何税にあたる?

法人住民税と法人事業税は、いずれも地方税に該当する。ただし、法人事業税は都道府県に納税するのに対し、法人住民税の納税先は都道府県・市区町村の両方となる。

法人が事業活動の中で利用する公共サービスは、県道や湾岸をはじめとした都道府県のものが多い。そのため、事業活動による利益を対象にした法人事業税は、都道府県に対してのみ支払う仕組みになっている。

Q4.住民税は所得割と均等割のどっちで計算する?

個人に課される住民税と、法人を対象にした法人住民税は異なる税金である。

・住民税(個人):所得金額に応じた「所得割」と、一定金額の「均等割」で構成されている。

・法人住民税:法人税額に応じた「法人税割」と、一定金額の「均等割」で構成されている。

いずれも公共サービスの利用代として徴収されるが、均等割の金額にも違いがある。個人住民税における均等割は通常5,000円程度だが、法人住民税では最低でも7万円程度の均等割が発生する。

Q5.法人住民税の均等割はいくら?

法人住民税の均等割は、道府県民税が20,000円から、市長村民税が50,000円からの10段階に分けられている。適用される段階については、資本金額と従業員数によって変動する仕組みだ。

仮に資本金が1,000万円以下の中小企業では、道府県民税と市町村民税を合わせて70,000円~140,000円が目安となっている。

Q6.法人住民税の均等割はいつどこに支払う?

法人住民税の均等割は、原則として事業年度終了日から2ヶ月以内に申告・納付を行う。窓口は都道府県税事務所や市町村役場であり、2019年10月からは電子納税による支払いも認められている。

なお、ダイレクト納付は無料で利用できるが、インターネットバンキングの場合は手数料がかかるケースもある。

Q7.外形標準課税とは?いつから?

外形標準課税とは、資本金や従業員数、事務所の床面積などの外観から、企業の課税ベースとなる金額を算定する方式である。主な目的は税負担の公平化であり、2004年4月1日から導入されている。

従来の課税方式は法人の所得のみをベースにしており、景気低迷時には税収が著しく減収する傾向にあった。一方で、外形標準課税は経済の安定化や地域基盤の強化といった役割も果たしている。

毎年の納付に備えて資金を用意しておこう

法人住民税は法人税額をベースにした「法人税割」と、各自治体が定める「均等割」の2つで構成されている。このうち均等割については、法人の資本金や従業員数によって変動する仕組みがとられている。

均等割は収益に左右されない税金であるため、赤字企業でも毎年70,000円程度を負担しなければならない。そこまで大きな金額ではないが、状況次第ではキャッシュフローが圧迫される可能性もあるので、毎年の納付時期はしっかりと意識しておこう。

事業承継・M&Aをご検討中の経営者さまへ

THE OWNERでは、経営や事業承継・M&Aの相談も承っております。まずは経営の悩み相談からでも構いません。20万部突破の書籍『鬼速PDCA』のメソッドを持つZUUのコンサルタントが事業承継・M&Aも含めて、経営戦略設計のお手伝いをいたします。

M&Aも視野に入れることで経営戦略の幅も大きく広がります。まずはお気軽にお問い合わせください。

【経営相談にTHE OWNERが選ばれる理由】

・M&A相談だけでなく、資金調達や組織改善など、広く経営の相談だけでも可能!

・年間成約実績783件のギネス記録を持つ日本M&Aセンターの厳選担当者に会える!

・『鬼速PDCA』を用いて創業5年で上場を達成した経営戦略を知れる!