事業成長担保権という名称で関心を集めてきた事業価値そのものに着目した担保制度については、法律が成立する前よりオクトノットでも取り上げておりましたが、このほど関連する法律が成立しました。その法律には「企業価値担保権」という新しい概念が登場しています。企業価値担保権とは何でしょうか?

そこには融資にともなう担保の新しい形、金融機関等が融資先企業に深くコミットし、伴走するこれからの姿が見えてきます。今回の「ちょっと気楽に銀行法」コラムでは、番外編でこの企業価値担保権を見ていきましょう。

目次

金融庁の国会提出法案が成立

10月に石破内閣が誕生しましたが、その前の内閣を率いていた岸田首相は在任日数が1,094日で、戦後では7番目の長さになったそうです。石破首相は就任後すぐに国会を解散し選挙に突入しましたが、基本的には岸田内閣時代の政策は継承していくとされています(2024.10.23時点)。

そんな岸田内閣では「新しい資本主義」の名のもとに、成長と分配の好循環の実現を目指してきました。その施策の一環としてスタートアップの育成があり、「スタートアップ育成5か年計画」に基づきさまざまな環境の整備がされています。

2024年3月15日に金融庁から国会に提出された法案の一つに、「事業性融資の推進等に関する法律案」がありますが、これはスタートアップ育成5か年計画の第二の柱にあった、(13)経営者の個人補償を不要にする制度の見直し、(20)事業成長担保権の創設、を背景としています。

検討段階ではスタートアップへの成長資金融資という政策目標を色濃く反映した「事業成長担保権」という、エッジの効いた仮称で呼ばれていましたが、実際には「企業価値担保権」となりました。

この法案は2024年6月7日に、第213回国会で成立し、施行は成立から2年半以内とされています。

企業価値担保権の背景

この法律案の冒頭、(目的)第一条には以下のような一文があります。

『(前略)不動産を目的とする担保権又は個人を保証人とする保証契約等に依存した融資慣行の是正及び会社の事業に必要な資金の調達等の円滑化を図り、これらにより会社の事業の継続及び成長発展を支え、(後略)』

*太字および下線は、筆者によるもの。

不動産担保や個人(経営者)を保証人とする融資慣行の是正とありますが、それらの何に問題があったのでしょうか?借り手、貸し手のそれぞれの立場で見てみましょう。

まず借り手に関しては、不動産や工場設備等の有形資産を充分に持たない事業者の場合、融資が受けづらく、資金調達が難しくなってしまいます。

そのため、経営者が企業の連帯保証人となること(経営者保証)で資金を調達するケースが少なからず見られます。

この場合、事業が順調に推移していれば問題はありませんが、計画通りにいかない時には経営者は個人資産を失う可能性が出てきます。

また、個人資産を失うことを恐れるあまり、事業再生にむけた支援に早めの段階から手を挙げることを躊躇(ちゅうちょ)させ、その間に経営状態がさらに悪化し、ついには再生の機会を逸してしまう危険性があります。

他にも個人資産を失うリスクが存在することから、新しい事業にチャレンジする意欲が阻害されているとの指摘もあります。

一方の貸し手からすると、不動産に頼った融資では不動産価値の下落が発生すると担保割れを起こすリスク、つまり債権の回収ができなくなる可能性があります。

(いまアメリカでは、このようなリスクがささやかれ始めているそうです)

岸田内閣の新しい資本主義の理念に立ち返ると、充分な不動産等の有形資産を持たないスタートアップにもお金が回るようにするために、融資慣行の是正が必要だということになります。

(そのため、一部では、この法律は政策目的が非常に明確だとの声もあります。)

企業価値担保権とは何か?

法律の目的は上記に記しましたが、企業価値担保権のポイントは以下と考えられます。

・総財産が担保の対象

・信託の仕組みを利用

・担保権者による借り手企業との伴走

総財産が担保の対象

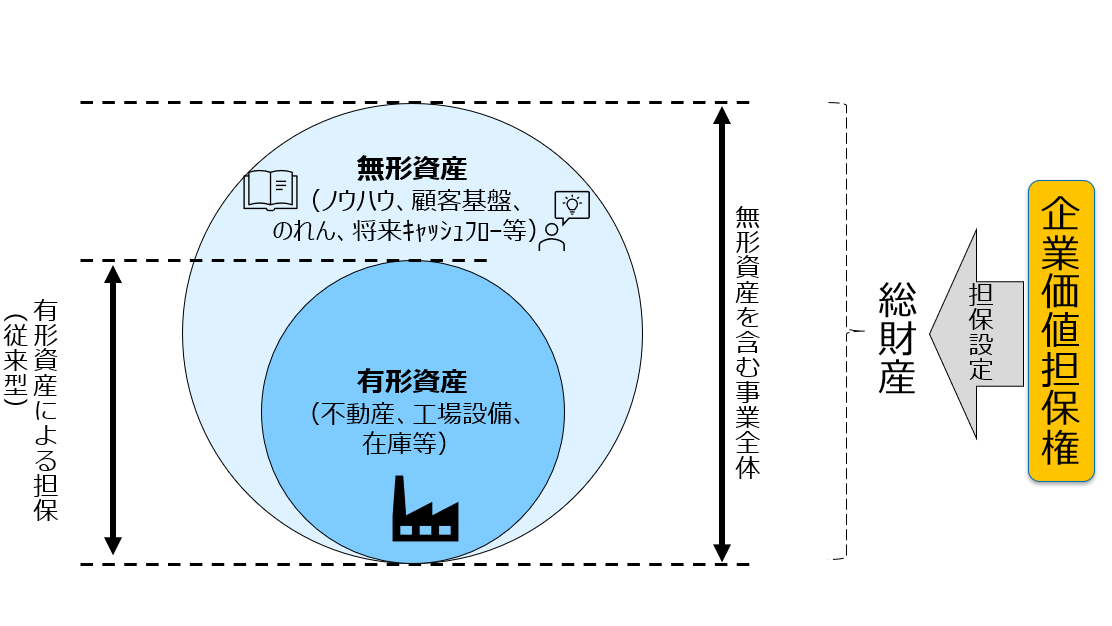

一言でいうと、『無形資産を含む事業全体を担保とする制度』になります。

これが従来の融資慣行と最も違う点と言えます。

従来型の担保の場合、多くは有形資産、つまり土地や工場、その設備等が資産と見なされ、担保の対象となってきました。

企業価値担保権の考え方では、企業の総財産、つまり有形資産に加えてノウハウや顧客基盤、“のれん”と呼ばれるブランド価値等の無形資産も含めて担保設定の対象と見なされます。

さらに総財産には将来キャッシュフローも含むとされ、将来性が見込まれる企業に資金が供給しやすくなることが期待されています。

ところで、総財産には契約で定められた当事者の権利義務(契約上の地位)も含まれ、労働契約もこれに該当すると見なされています。

労働者やその労働は、総財産の構成要素である事業には必要不可欠な存在とされ、また、将来のキャッシュフローを生み出す原資と考えられるからです。

なお、従来の融資慣行で見られた経営者保証は、特別な場合を除き、原則として認められません。

信託の仕組みを利用

前提として、“信託”の概念から見てみましょう。

『「信託」とは、「自分の大切な財産を、信頼できる人に託し、自分が決めた目的に沿って大切な人や自分のために運用・管理してもらう」制度』

*信託協会HPより抜粋

担保を差し出す企業(=借り手、=設定者)にしてみれば、顧客基盤やのれんを含む企業丸ごとを担保とする訳ですから、相手が誰でもOKという訳にはいきません。

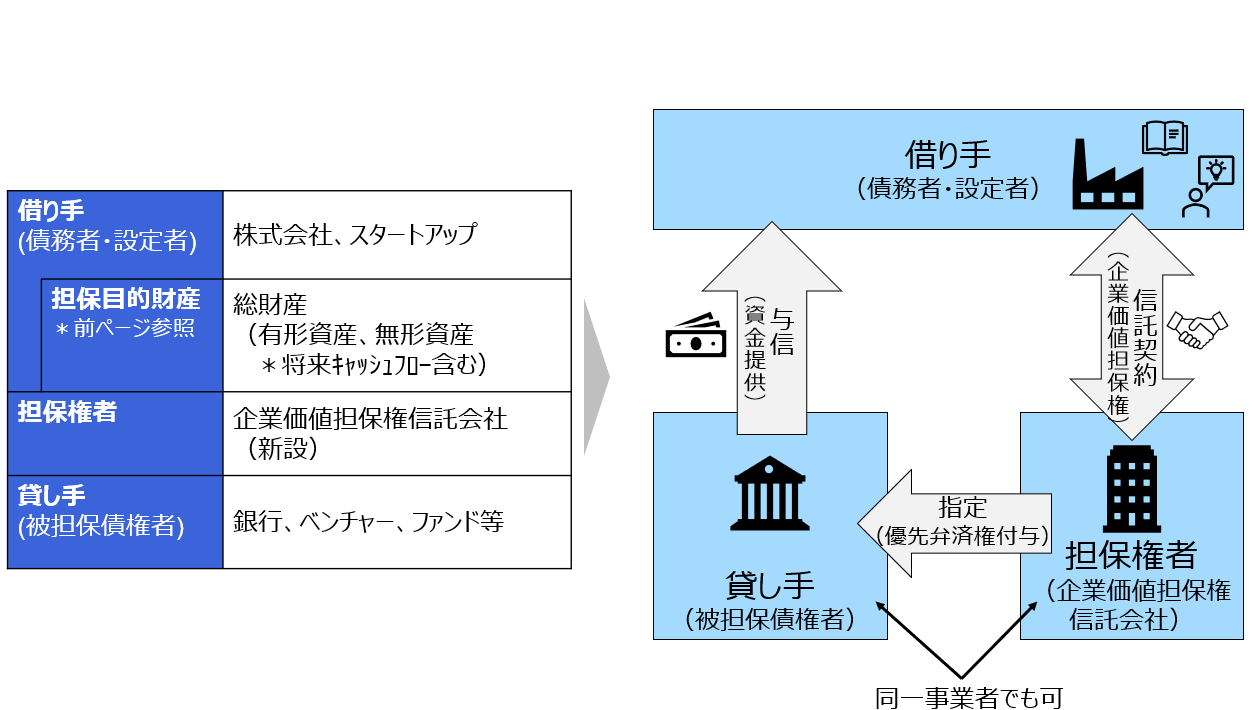

そこで借り手である企業は、許可をうけた信託会社(企業価値担保権信託会社)と信託契約を結び、企業の総財産を対象に担保を設定してもらいます(信託会社が担保権者)。

企業価値担保権信託会社は、企業(=借り手、=設定者)への適切な制度の説明、貸し手(被担保債権者)の指定等、適正な制度運用を行う役割を担い、金融庁の監督を受けることになります。

貸し手(被担保債権者)は、文字どおり資金を提供することになりますが、銀行に限らず、ファンドやベンチャー企業でも良いとなっています。

また、貸し手と担保権者が一致することも認められているので、銀行が両方の役割を担うことも可能です。

→図2を参照

なお、企業(=借り手、=設定者)は事業を行うにあたり必要とされる範囲内での財産の処分は原則として自由ですが、事業内容を大きく変えたり、担保価値を毀損したりする可能性がある場合には担保権者の同意を得る必要があります。

担保権者による借り手企業との伴走

担保権者である信託会社は担保の価値を保全する意味でも、借り手企業のビジネス状況を継続的にモニタリングし、状態を的確に把握していくことが求められます。

また、この企業価値担保権においては、総財産が担保の対象になることから第1順位の担保権者が圧倒的な力を持つ一方、大きな責任を負うことにもなります。(事実上、第2順位以降の担保設定は難しいという声さえあります)

そのため、担保権者は借り手企業の事業をよく理解したうえで、コミットし続ける必要があり、事業の状態が悪化している場合には、早い段階で介入し借り手と協議を行い、事業再生を促していくことが期待されています。

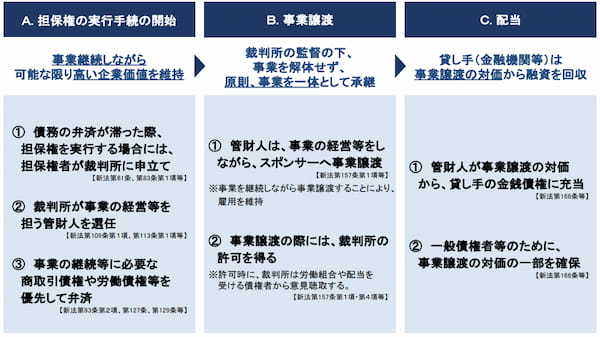

不幸にして事業がうまくいかず担保権を実行(債権の回収)する場合には、安易に事業を清算し無価値にしてしまうことはせずに、裁判所が選んだ管財人のもとで事業を継続しながら可能な限り企業価値を維持し、事業を譲渡することを目指します。

管財人のもとで、企業価値を損なうことがないよう、事業継続に必要な商取引債権等を優先して弁済し、同時に従業員の保護も図っていくことになります。

このように事業継続をはかりながら、譲渡先となるスポンサーを探していくことになります。

また、裁判所の許可のもと事業譲渡を行うことになっても、事業を切り売りするのではなく、原則として一体としての事業譲渡を目指します。

資金の貸し手は、事業譲渡の対価から債権を回収することになります。

担保権者の伴走のためには:ITの活用シーン

この企業価値担保権においては、総財産と担保価値が連動することになり、さらには将来キャッシュフローも総財産に含まれることから、担保権者は経営状態やその推移をつぶさに把握しつつ、企業に伴走していく必要があるとされます。

そのためには、相手の事業内容を知るという(言葉を選ばないと)泥臭い作業とともに、事業活動に係るデータを客観的かつ正確に取得し、分析ができるように正しく記録・蓄積していくことが重要になります。

また、のれん(ブランド力、信用力)やレピュテーション(企業やその製品の評判や風評、イメージ等)のような非財務情報にも気を配る必要があります。

パッと見はとっつきにくい感じもしますが、よくよく考えてみるとITが得意とすることが多いように思いませんか?

私たちの身の回りでは、さまざまな異常検知の仕組みが備えられ、環境やエコの分野、健康分野等さまざまな領域でセンシング技術が活用され、データ収集と分析が行われています。

製造業でもインダストリー4.0と言われ、データの利活用が進んでいますよね。

(NTTデータにおいては、センシングファイナンスというコンセプトを提唱し、データをより広く積極的に活用し“金融”に活かす動きを推進しています。)

データの蓄積・利活用という意味では、従来のデータベースだけでなく、対改竄性の高いブロックチェーン技術の応用が進んで、信頼性をともなった正確な情報の流通もできるようになってきたと言えます。

マーケティング的な観点で見ると、POSレジの情報を利用した在庫管理や販売戦略はもう既にお馴染みです。

最近では、レピュテーション測定にクローリング技術を使う動きも盛んになってきていて、インターネット上から幅広く情報を収集し、集めた大量のデータを効率的かつ効果的に分析することが盛んに行われています。

(NTTデータでもABLERという名でサービスを展開しています。)

ITのツールさえあればOKか?

では、これらのIT技術さえ揃っていればOKなのでしょうか?

金融に詳しいアカデミーの先生によると、企業価値担保権が誕生したからといって金融機関がやるべきことは180度変わるものではなく、今まで積み上げてきたように地道に企業との関係性を築き、企業や経営者の声を聴くことが重要だと言います。

ただ、総財産を担保とし、今まで以上に伴走型の付き合いをする必要があることから、より細やかに、より客観的に企業の経営状態の把握が必要になると言います。

そう考えると、今まで積み上げてきたものがガラッと変わってしまうというよりは、融資慣行が変わろうとするなかで、より客観的かつ多様なデータが重視され、その収集や利活用にITを上手く活用していく、ということになるのかもしれませんね。

関連記事