社員が金融トラブルなどに巻き込まれるケースが散見され、人事担当者の中でも危機感が高まっています。また昨今話題に上がる「個人型確定拠出年金iDeCo(イデコ)」「新NISA」「退職金制度の見直し」など、健全なキャリア形成のためにも社員の資産形成やライフプランニングに関する知識は欠かせないものとなってきています。

そこで、人事担当者の金融リテラシーを向上させることを目的に、全6回の連載を行っていきます。

今回は連載第5回目として「ライフプランニングについて知る」をテーマに、法人向け研修サービスを提供するTACで金融に関する研修を行っている福本芳朗講師に解説してもらいました。

▼連載の他の記事を読む

社員の資産形成リテラシーを向上させる! 基本的な金融知識を解説

税制の概要について学ぶ! 源泉徴収票の見方を解説

金融資産について知る! 金融商品の特性やリターン・リスクを解説

新NISAとiDeCoについて知る! 社員が資産形成するための制度活用方法を解説

目次

ライフプランニングとは

今回は、将来を予測して人生の計画を立てるライフプランニングの進め方について見て行きます。

自分が将来何をして、どのように暮らしてゆくか。ライフプランを考えるうえで、生きがいや健康などと並んで重要なのが経済的な側面です。

経済的な裏付けがなければ多くの望みはかなえられません。ライフプランを実現するために経済面を整える作業が、ファイナンシャルプランニングです。ライフプランニングとファイナンシャルプランニングは表裏一体のものとして同時並行で進めて行きます。

将来の夢やイベントを見える化する

ライフプランニングは、将来のいつ頃、何をするか予定を立て、かかる費用を試算して、見える化する作業からスタートします。

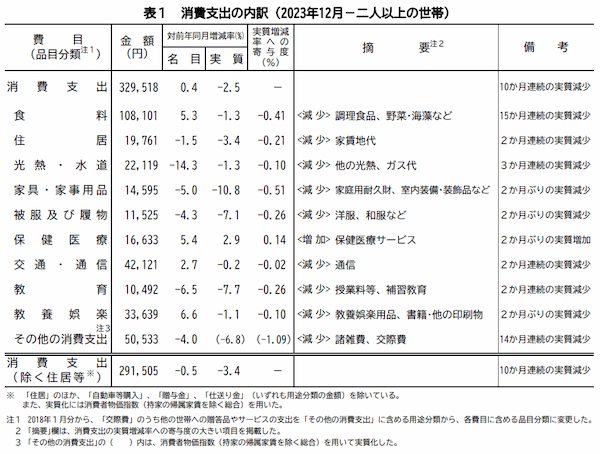

まず、将来予定される、お金の出入りにつながるイベントを書き出す「ライフイベント表」などを作成します。

ライフイベント表(例)

家計をチェックし、問題点を洗い出す

もう一つの大事な作業は、現在の家計のチェックです。現在の収入と支出を把握して、毎月の黒字や赤字がどのくらいになっているのか、収支を確認します。黒字になっていれば、その額は貯蓄にまわせる金額になるはずです。

しかし、多くの方が「計算では○○万円毎月黒字になっているはずなのに、実際は毎月、月末にお金が残らない」とおっしゃいます。これは、収支を(特に支出を)正確に把握できていないケースがほとんどです。

家計を正確に把握することで、家計を基に作成されるライフプランは初めて実効性のあるものになります。また、家計を正確に知ることで様々な気づきも得られます。

家計簿をつけるのは無理という方は、スマホの家計簿アプリなどを利用して、手軽に、正確に家計を記録する習慣を身につけましょう。多くの家計簿アプリは、カードで買い物をすると自動的に記帳され、現金で買い物をしてもレシートを撮影すれば支出を入力できます。銀行口座の残高から、クレジットカードの利用額、ポイントやマイルの残高まで確認でき、便利です。

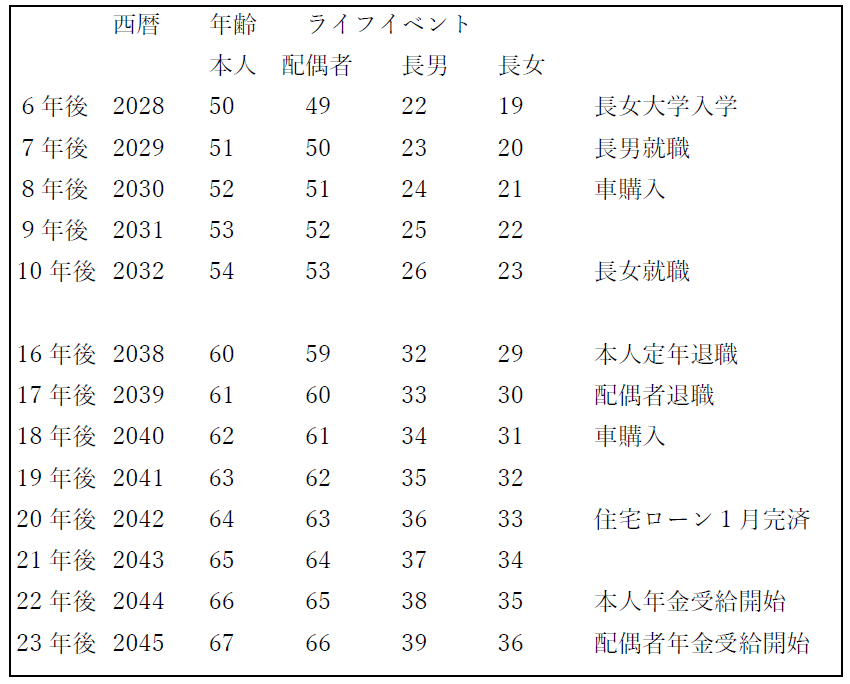

家計を正確に記録出来たら、支出に特に問題点がないか、総務省の家計調査報告のデータなどを参考にチェックしてみましょう。支出総額だけでなく、項目ごとに平均値と比較してみると自分の消費傾向の特徴がわかります。問題がないか、ファイナンシャルプランナーなどに意見を求めるのも良いでしょう。

家計調査報告(二人以上の世帯) 消費支出の内訳

もし、支出が特に多いと感じられる項目があったら、それをスリム化する方法を考えます。あまり痛みを感じずに支出を削減できる項目はどれか、そして削減する方法も考えます。特に、交際費、光熱費、通信費、自動車関連費、保険関連費、教養娯楽費、外食費などに多すぎる支出がないか、より低コストのサービスはないかなどを洗い出していきます。

ポイントを貯めやすいカードを活用する、なども有効です。一つ一つの額は小さくても、それが重なり、長期に渡ると、家計収支は大きく改善されます。

現在の家計の点検が終わったら、将来の家計の推移を見て行きます。

キャッシュフロー表で将来の推移をチェック

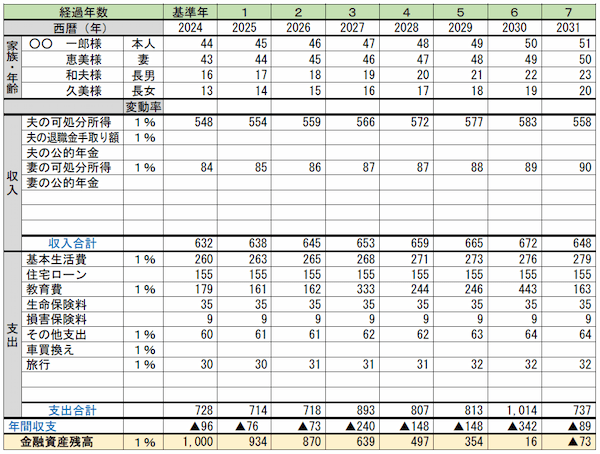

ライフイベント表をもとに、毎年ごとの収入と支出、それに伴う金融資産残高の変化を試算した「キャッシュフロー表」を作成して、将来の家計の推移に問題がないかをチェックします。金融資産残高の推移が最も重要な数字です。

家計が厳しくなりそうな場合は、支出を削減したり、より長く働く、あるいは資産運用を行うなど収入や資産を増やす改善策を検討していきます。

代表的なキャッシュフロー表は以下のような構成になります。

○○家の、対策を講じる前のキャッシュフロー表(例)

キャッシュフロー表の作り方

<家族・年齢>

一番上の家族欄には、家族のメンバーの各年の年齢を記入します。

・入学、卒業、退職、年金支給開始など、各メンバーに係るお金の出入りが変化する時期が明確化されます。

<収入>

毎年の収入推定額(給与、退職金、年金など)を記入します。

・収入は可処分所得(収入―社会保険料―所得税・住民税)を記入します。

・給与や、退職金など、一定の上昇が見込まれるものやインフレ率を反映しそうなものは、変動率(毎年1%上昇など)を想定した推定額を記入します。

・毎年の収入合計を記入します。

<支出>

基本生活費、住宅ローン、教育費、生命保険料、損害保険料、その他支出、車買い替え、旅行、介護費用などの項目に分け、毎年の支出推定額を記入します。

・基本生活費や教育費などインフレ率を反映しそうな項目は一定の変動率を想定した推定額を記入します。

・毎年の支出合計を記入します。

<年間収支>

年間収支(収入合計-支出合計)の毎年の数字を記入します。

<金融資産残高>

前年の金融資産残高に想定される運用利率を掛け(1%の場合は×1.01)、その数字に年間収支の数字を足し引きして毎年の金融資産残高を計算し、記入します。

金融資産残高が最も注目すべき金額です。金融資産残高がマイナスになると、基本、現金がなくクレジットカードも使えない状態になってしまいます。

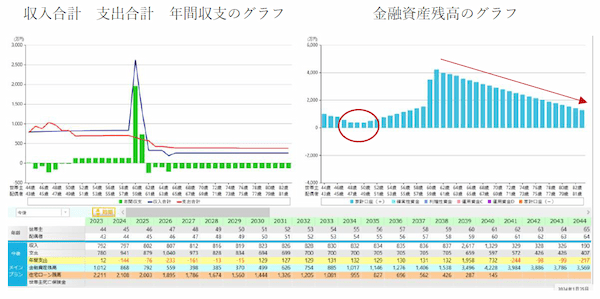

安心な家計の判断基準

令和4年の簡易生命表(厚生労働省)によると、令和4年の男性の平均寿命は81.05歳、女性は87.09歳です。平均寿命は更に延びることが予想されますので、90歳(あるいは100歳)くらいまでのキャッシュフローを見て金融資産残高がマイナスになる時期がないかどうかが、安心な家計の判断基準になります。下のグラフはある顧客のキャッシュフロー表のデータをグラフ化したものです。

金融資産残高がマイナスになりそうな場合は、様々な手立てを講じて、収入や資産を増やし、支出を減らすことで、家計の改善を図ります。

注意すべき50の谷

多くの方は、退職後は支出が収入を上回り、金融資産残高は毎年減っていきますので、高齢期に金融資産残高がマイナスになる可能性が高まります。

また、もう一つ、家計がピンチを迎える場合が多いのが、50代です。50代は、役職定年などで収入が減る一方、子供が大学生で教育費がかさみ、住宅ローンの支払いも残っている、というような状況になっていることが多く、金融資産残高がマイナスになってしまう方が少なくありません。

「50の谷」とも呼ばれるこの時期の金融資産残高の推移にも注意が必要です。実際に数多く相談を行う中で、改善策として提案し、実施されるケースが多い対策は以下のとおりです。

収入や金融資産を増やす手立て

1.長く働く

無理しない範囲で、結婚している場合はできれば夫婦で長く働く。確実に収入を増やせる対策です。

2.資産運用

低金利時代では預金より資産運用が有効ですが、リスクを一定におさえる資産運用には、利回りにも一定の限度があります。

3.年金繰り下げ

老齢年金は75歳まで繰り下げ受給が可能で一月繰り下げるごとに0.7%年金がアップし生涯続きます。

しかし、繰り下げを行うためには、年金が受給できない期間の生活費が十分確保出来ている必要があります。また、一定以上長生きしないと元が取れない事なども慎重に考慮する必要があります。

4.贈与などを受ける

直系尊属からの住宅資金の贈与を受けた場合の非課税制度、教育資金の一括贈与に係る非課税措置、結婚・子育て資金の一括贈与に係る贈与税の非課税措置などを利用して非課税で贈与を受け、家計が改善できるケースもあります

実行する際は、贈与する側の家計に十分な余裕があるかの確認が必要です。

5.住宅をサイズダウンする

子供が独立して、居住スペースが余っている場合、もしくは、仕事などの都合で、不動産価格の低い地域への移転が可能な場合などには、大きな家を売って小さな家に移る、あるいは、都会の家を売って地方に移る等により、生活費をねん出することも可能です。地方に移転すると多くの場合、生活費も安くなります。

支出を減らす手立て

1.家計の支出項目をもう一度チェック

高齢期は、子供が独立し、生活パターンも変わりますので生活費はやや減るのが普通です。

2.介護費用のチェック

介護費用はプランにより費用に幅が出がちですので、質が良くコストを抑えられる介護プランを考え、一定の目安をつけておくのも有効です。

そして、もう一点、忘れてはならないのが事故・災害・病気などへの備えの確認です。

事故・災害・病気などへの備え

アクシデントへの備えの中で一番重要なのは、世帯主などに万一のことがあった際、遺族の生活を十分に保障できる資金的な用意があるかという点です。

1.死亡保障額のチェック

遺族が今後生活して行くのに十分な生命保険に入っているかを確認し、不十分な場合は保険金を増やす措置を取ります。

今後遺族に必要な生活費から遺族年金、金融資産、死亡退職金などを引いた数字が必要な生命保険金額になります。必要な生命保険金額が不足している場合は、保険金額の増額や、追加で生命保険に加入する必要があります。

死亡保障は定期保険を利用する、あるいは、必要保障額は年を重ねるごとに減少しますので、保険金が徐々に減額されてゆく収入保障保険を利用して保険料を抑える、などの方法があります。

2.火災保険・地震保険

火災保険は火災、落雷、爆発、風災、ひょう災、雪災などを補償する基本的な住宅火災保険と、水災(水害)などもカバーする住宅総合保険に大別されます。

ハザードマップなどでチェックし、水害の危険性が高い場合には、住宅総合保険への加入を検討します。

地震保険は火災保険に付け加える形で加入します。保険金額は火災保険の30~50%の範囲内で設定します。住宅と家財が保険の対象となり、住宅の上限は5000万円、家財の上限は1000万円です。

地震保険の保険金では、元通りに家を再建するのは不可能ですが、生活立て直しの資金になりますので、よほど地震に強い土地、建造物でない限り、加入しておく方が安心です。

3.自動車保険

強制加入の自賠責保険は、対人賠償事故のみの補償で、保険金の限度額も死傷者一人当たり、死亡で最高3000万円、障害で最高120万円です。対人賠償保険など、任意加入の保険にも加入しておく方が安心です。

4.医療保険

病気に備える医療保険については、必ずしも加入する必要がないケースも多く見られます。理由としては、保障の対象となる入院期間が短くなる傾向があること。高額療養費制度があるため、多くの会社員の場合、月の医療費自己負担の上限が8~9万円となり、これを超えて払った分のお金が戻ってくるため、医療保険に加入していなくても、しのげるケースが多いこと、などがあげられます。

いずれにしても保険商品の内容をよく検討して、必要な保険にはしっかり入り、あまり必要性が感じられない保険には加入しないで保険料をセーブするとよいでしょう。

以上でライフプランは完成ですが、時がたち、経済情勢など外的環境や家族の健康状態など家庭内の状況が変化した際にはプランの見直しや修正を行うことをお勧めします。