社員が金融トラブルなどに巻き込まれるケースが散見され、人事担当者の中でも危機感が高まっています。また昨今話題に上がる「個人型確定拠出年金iDeCo(イデコ)」「新NISA」「退職金制度の見直し」など、健全なキャリア形成のためにも社員の資産形成やライフプランニングに関する知識は欠かせないものとなってきています。

そこで、人事担当者の金融リテラシーを向上させることを目的に、全5回の連載を行っていきます。

今回は連載第2回目として「税制の概要を知る」をテーマに、法人向け研修サービスを提供するTACで金融に関する研修を行っている福本芳朗講師に解説してもらいました。

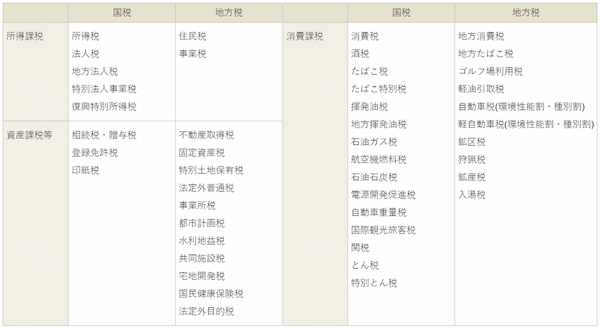

税の種類

税金は、国や地方公共団体が個人や法人から集めるお金です。年金や医療などの社会保障・福祉や、水道・道路などの社会資本の整備、教育・警察・防衛といった公的サービスを運営するための財源になります。

税金には実は、こんなに多くの種類があります。

以上のうち、会社員の生活に関わりが深いのは、所得税、住民税、相続税、贈与税、消費税、酒税、これらに加え不動産取得税、登録免許税、固定資産税など不動産がらみの税金です。今回は、中でも柱となる税金、所得税・住民税の計算方法と、源泉徴収票の見方についてお伝えします。

所得税の計算の流れ

所得税を計算する基本的な流れは以下の通りです。

1.各所得の計算

所得を10種類に分けて、それぞれの所得金額を計算します。

①利子所得

➁配当所得

③不動産所得

④事業所得

⑤給与所得

⑥退職所得

⑦山林所得

⑧譲渡所得

⑨一時所得

⑩雑所得

2.課税標準の計算

各所得金額を合算して、課税標準を計算します。

・総合課税:以下の所得金額は、原則合算されて課税されます。これを総合課税と言います。

①利子所得(預貯金の利子など)

➁配当所得

③不動産所得

④事業所得

⑤給与所得

⑧譲渡所得(土地、建物、株式の譲渡所得以外)

⑨一時所得

⑩雑所得

・分離課税:一部の所得については他の所得と分離して課税されます。分離課税と言います。

①利子所得(特定公社債の利子など)

⑥退職所得

⑦山林所得

⑧譲渡所得(土地、建物、株式の 譲渡所得)

3.課税所得金額の計算

課税標準から所得控除を差し引いて課税所得金額を計算します。

4.申告納税額の計算

課税所得金額に税率をかけて所得税額を算出します。

そして所得税額から税額控除を差し引いて、納付すべき税額、申告納税額を計算します。

基本的な流れは、図にすると以下のようになります。

それぞれの段階の計算方法を、もう少し詳しく見ていきます。

各所得の計算

利子所得

預貯金の利子などは源泉分離課税 税率20.315%(所得税15% 復興特別所得税0.315% 住民税5%)

配当所得

上場株式等 20.315%

不動産所得

総収入金額―必要経費(-青色申告特別控除額)

青色申告特別控除

青色申告制度は、取引を帳簿に記録し、それに基づいて申告している人を、優遇するためにできた制度です。青色申告者は、不動産所得、事業所得または山林所得の金額の計算をする際に、青色申告特別控除額として55万円*(電子申告等の要件を満たした場合 には65万円)または10万円を差引くことができます。

事業所得

総収入金額―必要経費(-青色申告特別控除額)

給与所得

給与所得=収入金額―給与所得控除額

給与所得控除額は収入金額に応じて、次のように決められています。

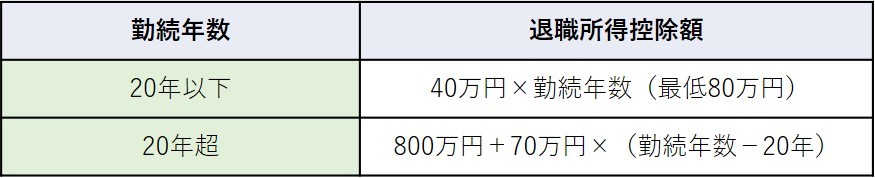

退職所得

(収入金額―退職所得控除額)×1/2

退職所得控除額は勤続年数により計算式が異なります。

※ 勤続年数の1年未満の端数は切り上げます。

山林所得

総収入金額―必要経費―特別控除額(-青色申告特別控除)

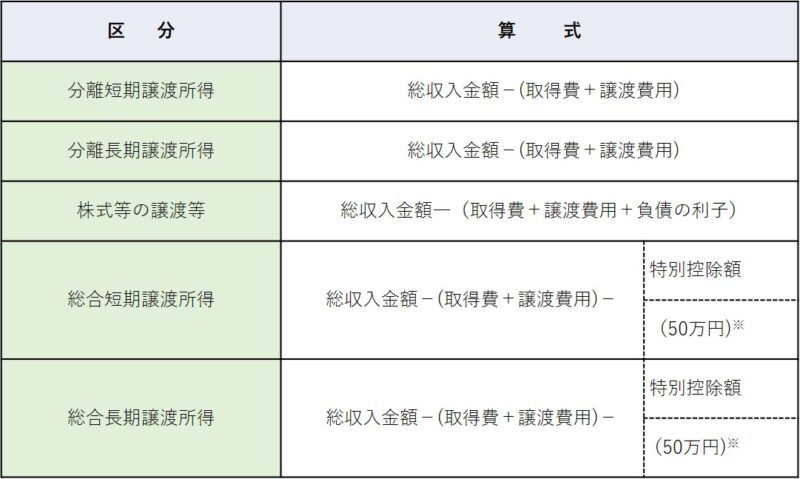

譲渡所得

譲渡所得は6つに分かれ、税額の計算方法などが異なります。

6つの譲渡所得

6区分の譲渡所得の課税のしかた

譲渡所得の金額は、総収入金額(譲渡金額)から取得費(譲渡原価)と譲渡費用(仲介手数料など)を控除して計算します。

なお、総合短期譲渡所得と総合長期譲渡所得からは50万円の特別控除額が控除できます。

譲渡所得の金額

※ 特別控除額は総合短期譲渡所得および総合長期譲渡所得について合わせて50万円となります。

なお、総合短期譲渡所得から先に控除します。

※ 総合長期譲渡所得は、課税標準(総所得金額に算入すべき金額)を計算するときに所得金額の1/2だけを合算します。

一時所得

総収入金額―支出金額―特別控除額(*特別控除額 最高50万円) 課税方式は総合課税。ただし所得金額の1/2だけを合算します。

雑所得

公的年金等の雑所得+公的年金等以外の雑所得。

・公的年金等の雑所得=収入金額―公的年金等控除額

・公的年金等以外の雑所得=総収入金額―必要経費

課税標準の計算

課税標準は税金の課税対象となる所得の合計額です。一定のものを除き合算します。その過程で、損益通算や損失の繰越控除を行います。

損益通算

所得を合算する際に、損失(赤字)と利益(黒字)を相殺することを損益通算と言います。

損益通算できる所得は、不動産所得、事業所得、山林所得 譲渡所得に限定されます。

「総合長期譲渡所得」と「一時所得」に1/2を掛けるのは、損益通算をした後です。

損失の繰越控除

損益通算をしても控除しきれなかった損失額を純損失と言います。青色申告者の場合、純損失を翌年以降3年間にわたって繰り越し、各年の黒字の所得から控除することが できます。

課税所得金額の計算

課税標準から所得控除を差し引いて課税所得金額を計算します。主な所得控除は以下の通りです。

基礎控除

誰でも適用できます。最高48万円

配偶者控除

一定の要件を満たす配偶者 最高38万円

配偶者特別控除

配偶者控除の対象にならない一定の配偶者 最高38万円

扶養控除

控除対象扶養親族 38万円

特定扶養親族 63万円

老人扶養親族 同居58万円

それ以外48万円

障害者控除

一般障害者 27万円

特別障害者40万円または75万円

寡婦控除

27万円

ひとり親控除

35万円

勤労学生控除

27万円

生命保険料控除

一般生命保険料 個人年金保険料 介護医療保険料 各上限4万円

地震保険料控除

支出額(最高5万円)

小規模企業共済等掛金控除

確定拠出年金の掛金等 支出額

医療費控除

支出した医療費―保険金等―10万円

雑損控除

次のうち多い金額

損失額―課税標準の合計×10%

災害関連支出額(火災の後片付け費等)―5万円

寄付金控除

支出寄附金―2,000円

申告納税額の計算

課税所得金額に税率をかけて所得税額を計算します。所得税額から税額控除を差し引いて申告納税額を計算します。

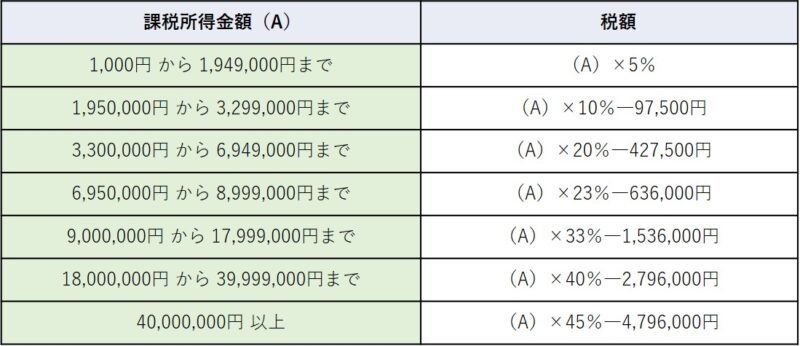

税額の計算

総所得金額・退職所得金額に対する所得税額

課税所得金額×税率 速算表を使って算出します。

分離短期譲渡所得に対する所得税額

課税短期譲渡所得×30% 住民税9%

分離長期譲渡所得に対する所得税額

課税長期譲渡所得×15% 住民税5%

株式等に係る譲渡所得に対する所得税額

株式等に係る課税譲渡所得×15% 住民税5%

申告税額の計算

申告税額=所得税額―税額控除

主な税額控除は以下のとおりです。

・配当控除

配当所得金額×10% 課税総所得金額が1,000万円を超えている場合は、その超過部分の金額に対しては×5%

・住宅借入金等特別控除(住宅ローン控除) 一般の新築住宅で居住年が2023年の場合 控除率0.7% 控除期間13年

所得税の申告と納付

確定申告

納税者が自分で所得税額を計算して申告納付します。申告期間は翌年の2月16日~3月15日です。

給与所得者の場合

一般的に所得税が源泉徴収され、年末に、会社が本人に代わって源泉徴収された所得税の精算を行います。(年末調整)。ただし次の場合などには給与所得者でも確定申告が必要になります。

・その年の給与等の金額が2,000万円を超える場合

・医療費控除、寄付金控除の適用を受ける場合等

源泉徴収票の見方

源泉徴収票は、1年間の収入・納付した所得税額・控除額が記載された書類です。会社が発行し、収入の証明として使用されます。 源泉徴収票の見方は以下の通りです。

源泉徴収票の所得控除額の合計額2,641,112円の内訳

社会保険料控除額 565,812円

生命保険料控除額 67,300円

地震保険料控除額 8,000円

配偶者控除額 380,000円

扶養控除額 1,140,000円=380,000円×3人

基礎控除額 480,000円

合計:2,641,112円

*基礎控除の額に記載がないときは、基礎控除額48万円

源泉徴収票の源泉徴収税額69,400円の計算

給与所得控除額

① 給与所得控除後の金額

5,552,000円(支払金額)―(5,552,000円×20%+440,000円)(給与所得控除額)=4,001,600円

② 課税給与所得金額

4,001,600円(給与所得控除後)-2,641,112円(所得控除)=1,360,000円(千円未満切捨)

③ 源泉徴収税額

(1,360,000円×5%)×102.1%=69,400円(百円未満切捨)

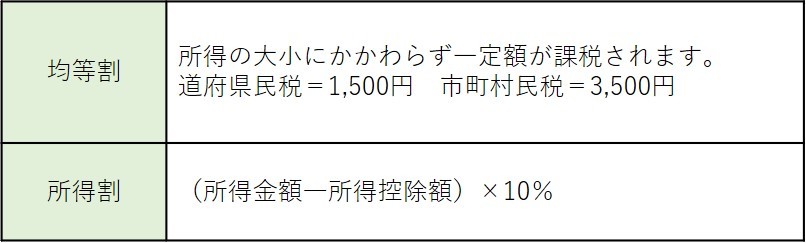

個人住民税の計算

個人住民税は都道府県民税と市町村民税をあわせたものです。

個人住民税は1月1日現在の住所地等で、前年の所得金額をもとに課税されます。

個人住民税は均等割と所得割の合計になります。

個人住民税には、所得税と同様の所得控除がありますが、所得税と比べて控除額が少なくなっています。

所得控除(原則)

源泉徴収票を見ると、所得税の計算過程の全容が把握できます。

次回は、「金融資産について知る」をお伝えします。