海外ではサービスが開始されているが、日本にはまだないサービスというお題はみなさんの関心が非常に高いようで、前回の記事には検索から辿りついてくださった方も多いようです。 子供向けの金融サービスを紹介しましたが、そこからヒントを得て、少し幅を広げ、家族での口座や資産の共有をしているサービスを探してみました。おまたせしました、海外の便利サービス紹介第二弾です。

目次

お店側の課題を解決するPayment手段は他にないのか?探していました

つい先日こんな記事をOcto Knotに寄稿しました。

そこで問いかけたかったのは、Paymentにおいて、お金を受け取るお店側の困りごとについて考えてみないか?というデジタルの本質に立ち返った考え方でした。金融以外のサービスも提供する必要があるのでは?という論点を中心にお届けしましたが、私の中には金融そのものだってもっと掘り下げることができるのではないか?という疑問がもやもやと残っていました。

金融に特化して考えると、特にちゃんと代金を受け取ることができるのか?すぐに受け取ることができるのか?という永遠の課題が思い浮かびます。先払いで受け取れば、お店は安心できますが、特に後払いだとこの課題は顕著です。少し高額の商品やサービスであれば、この問題はより深刻です。

この問題を歴史的に解決してきたのはクレジットカードですが、クレジットカードを持てない層や、主に不安からクレジットカードを使いたくない層がたくさんいることが今年に入ってから大きな話題になりました。BNPL(Buy Now Pay Later)と呼ばれる、既存のクレジットカードとは違う後払いのAlternative Payment手段です。しかし、このBNPLも本質的に借金であることは変わりません。ビジネスボリュームが増えてきたことで、世界的に各国で規制の議論が盛り上がってきている現状は無理もないと言えます。

もっと違う方法はないのか?そんな視点で探していた際に出会ったのが、Accure Savingsでした。おそらく上記の視点で探していなければ素通りしてしまっていたのではないかと思います。

貯蓄ベースのペイメントFinTechの登場

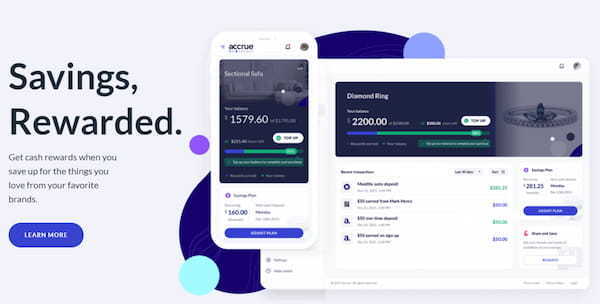

(出典)https://www.accuresavings.com/

このサイトを見るとお分かりの通り、旅行や車といった少々高額の商品を購入したいけれど、すぐに手持ちのお金がない場合に、目標金額を設定して、Accure Savingsを使ってお金を貯めていく。見事目標金額に到達すれば、旅行会社や車の販売店からキャッシュバック(等)がもらえますよ!というサービスです。ちょっとお得な高額商品購入のための貯蓄サービスを提供するFinTech、ですね。

ただBNPLがバズっている昨今の状況を念頭に置きつつ、もう少し下にススクロールしていくと、ちょっと違う景色が見えます。

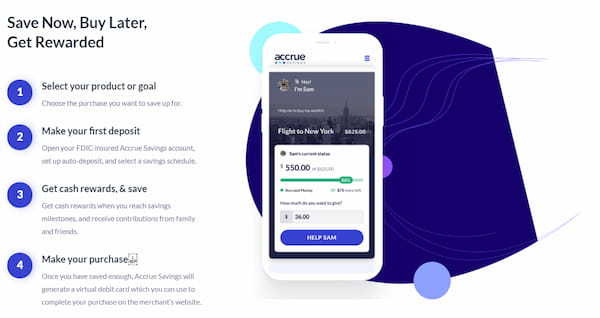

Save Now, Buy Later

(出典)https://www.accuresavings.com/

Buy Now Pay LaterとSave Now, Buy Later並べてみるとこの二つ金融の本質をついているように思います。前払い、後払いの他にも貯金して買う、という方法はあり、購入側にしてみれば、借金はしないに越したことはありません。そんなBNPLとは違う形でニーズに応える、サービスと言えるでしょう。

コロナ過の米国において、家計の債務が継続的に減少し、貯蓄にまわっている現象も見えてきつつあり、各銀行も貯蓄サービスをあらためてアピールする動きが顕著です。しかし貯蓄とペイメントをダイレクトに結びつけるという発想は、これまでにはなかなか見られなかったようにも思います。

次に、お金をもらう側、商品・サービスを提供する側にとってはどんなメリットがあるでしょうか?for Brandの説明ページがあります。

(出典)https://www.accuresavings.com/for-brands/ から機械翻訳

訴求メリットは明白。ブランド価値の向上ですね。購入意欲の高い買い物客を自社につなぎ止め、積立を通じて顧客との関係を強化する。例えば車を買いたければ、目標金額を貯めるお手伝いをしますよ。買ってもらえるのなら少しキャッシュバックします!というわけです。売る側が金融サービスを通じて、顧客とつながることがことできるわけです。

日本にまだない、といいつつ、アナログでは日本にも今もあるサービスです。多くの百貨店や旅行会社が提供している積み立てサービス。毎月一定額を百貨店に積み立てると、一定期間後の満期時にボーナスが加算され、積立額を上回る金額の買い物券がもらえる。百貨店ならいわゆる「友の会」で知られています。

金融デジタル的な最近のはやりで表現すると、この友の会購入モデルを実現してくれるEnablerがAccure SavingsというFinTechだ、ということになります。利用者からみれば、百貨店のサービスにEmbeddedされた金融サービスだという言い方もできます。仮にこれを銀行が提供するのであれば、BaaSです。

もっとも完全にEmbeddedされてしまうと、Accure Savingsの立つ瀬がありませんから、明確に仲介していることを主張するサービス構造になっています。

さて、一見するとこのサービスは銀行もやってるように見えます。例えば目的別預金といった形でサービスを提供している銀行は既にあります。しかし、商品・サービスを買う側の利用者が目標金額に向けてお金貯めてもらうサービスを、売る側に銀行が提供している事例は、私はまだ知りません。

まだありませんが、このSNBL積立モデルは、貯蓄に焦点を当てていますから、銀行とは非常に親和性が高いのではないでしょうか?

Couple Finance / Joint Account

前回の記事では子供向け銀行サービスを紹介しました。Octo Knotでは他にも家族を対象としたフィンテックサービスの挑戦者と語る記事を掲載しています。

家族の悩み事や解決方法は、海外にもあるのではないか? ありました。今回もそんな「家族」に関わるサービス事例をお届けします。

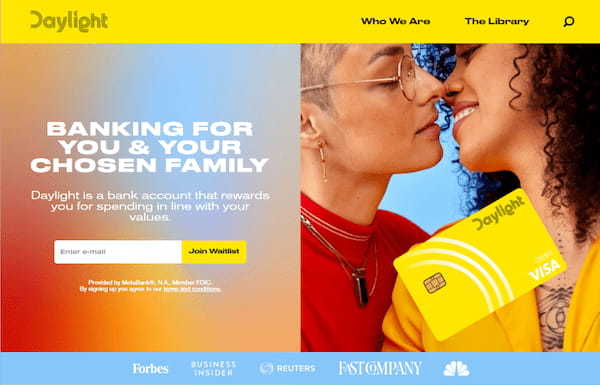

DaylightはLGBTQをターゲット顧客とした米国のいわゆるネオバンクです。

どこに特徴があるのか?

自分が選んだ名前で口座を作成することができます。例えば芸能人なら芸名名義の口座をつくることができる、というわけです。これは、実は利用者のこれまでの不満に応える、とても大事な視点ではないかと思います。おそらく普通の銀行ではまず間違いなく口座を作ってくれないでしょう。本人確認がとれませんから。DaylightがどうやってKYCを実現しているのかわかりませんが、非常に気になるところです。

また、LGBTQに固有の資金課題についてアドバイスをしてくれる、と謳っています。例えば、米国ではLGBTQカップルが住宅を購入したい場合、その住宅ローンは高リスクだと見なされがちなのだそうです。このように様々なLGBTQの方々が直面しやすい金融関連の課題に対してアドバイスがもらえるというのは利用者にとって大きな安心感をもたらすでしょう。

もう一つの特徴は、このページにもある通り、Banking for you and your chosen family という点です。自身が選んだパートナーと口座を共有することができます。明確な定義があるわけではありませんが、Couple Financeという名称がしっくりくるサービスです。

別にLGBTQな人でなくとも、口座を共有したいというニーズは、国・地域に限らず普遍的に存在するようで、他にも提供しているFinTechがたくさんあります。

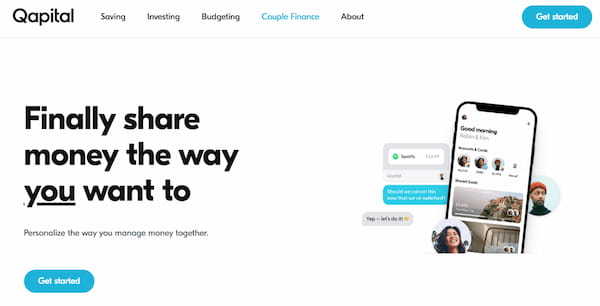

Qapital - Discover true money happiness

Qapitalがターゲットとしているのは、家計を一緒に管理しているカップルです。カップル名義の共同口座を開設し、共同の小切手ももらえます。特徴的なのはカップルAさんの口座とBさんの口座を集約して、その詳細を二人で共有することができます。また細かいですが重要な点として、共有しない部分を明示的に設定することもできます。どんな夫婦でもお互いに知られたくないへそくりはあるでしょうから。機能単位で見た時に、この機能はQapitalが使っているJoint Accountという名称がしっくりきます。他にもZeta、Honeyfiといった多くのFinTech事業者が同種のサービスを提供しているようです。

さて私がこのQapitalを知った時には、日本にはまだなかったのですが、実は日本でも始まっています。

B/43 ペア口座 | ラクして予算管理!家計簿プリカ B/43

家計簿アプリからサービスを開始していたB/43は今年からペア口座というサービスを始めました。B/43は銀行ではないので、銀行口座からチャージするという形をとりますが、チャージされたお金はVISAプリペイドカードを使って、VISAが使えるお店であれば、普通に使うことができます。例えば食費のような家族の共通費を家計簿付きで管理することができます。

典型的な昭和世代なら旦那が稼いできて、奥さんが家計を管理するのでしょうが、もはやこういうステレオタイプな家庭の方が少ないと思います。皆さんの家庭でも結構苦労して試行錯誤しているのではないでしょうか?

B/43はどんなカップルでも口座を作ることが可能です。

B/43 ペア口座 | ラクして予算管理!家計簿プリカ B/43

事実婚でも、恋人同士でも開設可能、ということは、Brother Sister Accountでもよいでしょう。家族から離れても無限の可能性がありそうです。おそらく海外のDaylightといった事例も良くご存じの上で、柔軟な設計としたのではないでしょうか。

ニッチ?デジタル時代の新しいターゲッティング

子供、LGBTQ、カップルという顧客の捉え方は、伝統的な金融の顧客のターゲットではなかったかもしれません。でもデジタライゼーションというムーブメントは、新しい技術を使って、これまでできなかったこと、あきらめていたことを、可能にできるということに他なりません。携帯端末やネットワークの進化によって、これまではリーチが難しかったり、小さすぎて顧客とはとらえられなかった層を顧客にできたりするわけです。何も技術だけが最先端として相応しいのではない無い時代、これからもこういったデジタル時代ならではの、最先端の考え方をご紹介していきます。