コスト削減や業務の効率化、業務の質の向上などを目指すため、BPOの導入を進める企業も増えています。しかし、他の委託業務との違いなど分かりにくい点も多いですよね。そこでオクトノット編集部では、BPOの意味と業務請負(外注)や派遣など他の委託業務との相違点、導入効果とリスクなどを改めて整理してみました。また、海外と日本における金融業界のBPOの導入例や動向、金融業界の成功につながるDX×BPOについても見ていきます。

目次

「Now in vogue」は、ちょっと気になる世の中のトレンドや、話題の流行語などについて、少しライトな内容でお届けする企画です。

BPOとは

外部に業務を委託する方法はさまざまな形態があり、BPOと表向き似ているものもあります。まずは、BPOの定義と業務請負(外注)や派遣との違いについて見ていきましょう。

BPOの定義とは

BPOとは、ビジネス・プロセス・アウトソーシング(Business Process Outsourcing)の略語。直接利益を生まず単純作業に近い業務や、自社にノウハウがない業務を外部企業に委託することを言います。

金融業界においては、業務純益が減少する一方で人件費増加の課題が生じ、コスト削減のためにBPO導入への関心が高まりつつあります。

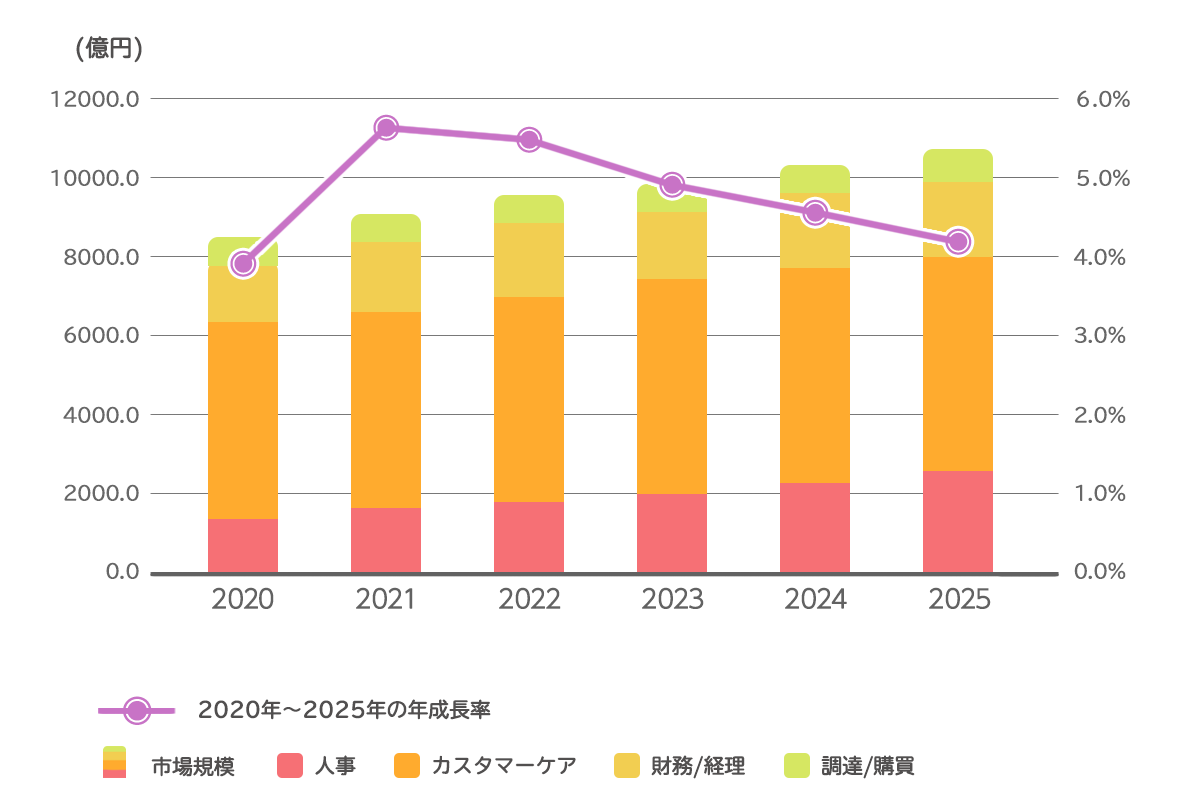

BPOサービス市場予測

IDC Japan『国内ビジネスプロセスアウトソーシング(BPO)サービス市場予測:2020年~2025年』

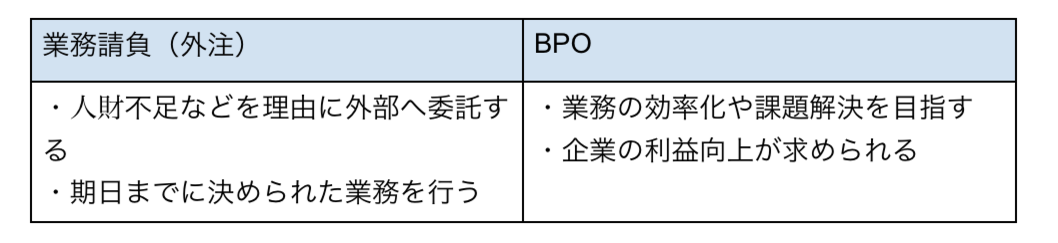

業務請負(外注)とBPOの違いは求める成果

業務請負(外注)とBPOは、求める成果に違いが見られます。業務請負(外注)とは、委託企業が業務内容を熟知しながら、人財不足などを理由に外部へ委託することです。受託企業に業務のやり方や過程をすべて任せ、期日までに決められた業務を納品(完成)してもらいます。

一方BPOでは、受託企業は依頼された業務のプロフェッショナルとして、効率化や課題解決を目指します。その中で業務の質を上げつつコスト削減を実現し、企業の利益向上を戦略的に進めていくことが求められます。多くの場合、社外に依頼しても問題がないものや、社内にノウハウがない業務にBPOを活用します。

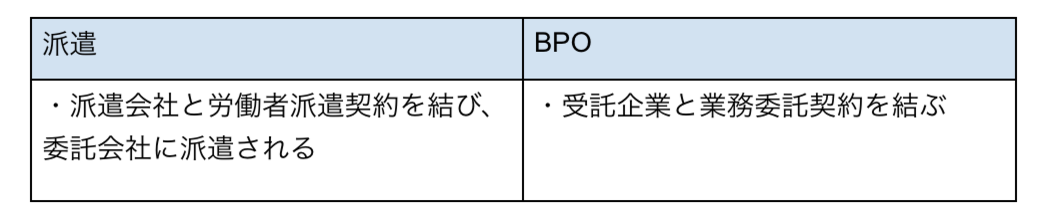

派遣とBPOの違いは契約内容

派遣とBPOは、労働契約や業務が独立して遂行されるかという点などにおいて違いがあります。派遣とは人財を提供するサービスで、発注企業は労働力の拡充を目的に、派遣会社と労働者派遣契約を結びます。スタッフが派遣され、発注者の指揮命令のもと企業内部で業務が行われる形態です。社外に出しづらい業務がある場合に利用するケースが多く見られます。

BPOの場合は、業務そのものを外部企業、または発注側の企業内で独立した形で行われ、受託企業と業務委託契約を結んでサービスが遂行されます。

BPO導入の効果

BPOを導入することで、以下の効果が期待できます。

・コア業務への集中による業務品質の向上

・コスト削減による利益向上

・業務の改善および効率化

・事業の多角化・グローバル化への柔軟な対応

①コア業務への集中による業務品質の向上

BPOの導入によりノンコア業務にかけていた時間や人財を外部に委託することで、コア業務へ集中できるため、生産性向上が期待できます。より専門性の高いスキルや経験を持つ企業へ依頼すれば、業務品質の向上ができ、競争力の強化にもつながります。

②コスト削減による利益向上

ノンコア業務にかけていた人件費と経費を削減できます。委託費用はかかりますが、削減した資金をコア業務に集中できるので、結果的に利益向上へとつながることが多いようです。

③業務の改善および効率化

外部に専門的な業務を委託すれば、その知識習得に必要な時間や人財育成をする必要がなく、業務の効率化が図れます。業務内容を見直すきっかけとなり、改善や整理がしやすくなります。

④事業の多角化・グローバル化への柔軟な対応

意外かもしれませんが、BPOの活用により、事業の多角化や海外市場への進出が図りやすくなるケースもあります。特に法制度の変更や国によって異なる法制度について、自社にノウハウがない場合は対応が容易ではありません。専門的なスキルや経験を持つ企業に依頼すれば、柔軟かつ的確な対応が期待できます。

BPO導入のリスク

BPOの導入はメリットも多いですが、気を付けたいポイントもあります。BPO導入の前に知っておきたいリスクについてご紹介します。

①ノウハウの蓄積が困難

パートナー企業にすべての業務を任せてしまうと、自社内にノウハウが蓄積されなくなることが考えられます。再度自社で対応しようとする際にはスムーズな移行が難しく、対応する部署や人員の再確保に想定外の費用がかかることもあるようです。業務をすべて丸投げせずに、自社でも業務の内容を把握しておくことが大切です。

②情報漏えいリスク

BPOの特徴の1つが、他のアウトソーシングに比べて扱う情報量が多い点です。外部へ情報が持ち出されるため、情報漏えいなどのセキュリティリスクへの対応が必要になってきます。発注側の企業が法的責任を問われることもあるので、セキュリティ品質基準を満たした企業とパートナーシップを結ぶことが大切です。

BPOの対象となる業務

現在では、ノンコア業務である総務・管理部門を始め、さまざまな業務でBPOが活用されているようです。

<一般的なBPO対象の業務>

総務:備品管理・受付業務など

経理:請求・支払業務・決算業務・利益集計など

人事:労務管理・人財採用・育成など

コールセンター:オペレーション管理・お問い合わせの記録管理など

マーケティング:顧客管理・市場調査・販売促進など

データ処理:企業が収集した情報のスキャニング・データ入力・集計など

システム開発:ITシステム・データベースの設計や開発など

DX×BPOで金融業界が抱える課題の改善へ

日本国内の金融業界はコスト構造・オペレーション改革のために、DX化(デジタルトランスフォーメーション)の必要性に迫られています。しかし、スピード感やノウハウの有無、人財不足などの問題があり、DX化を進めるのは容易でない場合もあります。

これらの課題の解決に期待できるのがDX×BPOの組み合わせです。DX×BPOとは、自社でできるものはDX化して少人数で対応した上で、多くの人手が必要な部分はBPOを導入する戦略です。DX化のみで解決できるものもありますが、BPOと並行してDX化することで、業務の効率化とコスト削減が実現しやすくなります。さらにはDX×BPOにより、新たなビジネスモデルの構築にもつながる可能性があるのではないでしょうか。

金融機関における海外・日本のBPO活用例と動向

日本を含めた世界の金融業界では、単純作業を行う定型業務の委託が主流でしたが、現在はITと統合したBPOが進みつつあります。次に金融機関における海外・日本のBPOの活用例と動向について見ていきましょう。

海外の金融機関のBPO活用例と動向

欧米の金融業界では、決済サービスを中心とするトランザクション処理(※)から始まり、顧客サポート・商品開発・マーケティング・セールスなども対象業務です。現在ではかなりの知識やノウハウが必要な業務も、外部委託する傾向があるようです。

(※)トランザクション処理とは、関連する一連の処理をワンセットとして管理する仕組みのこと。

銀行では制度改正に柔軟な対応をするために、従来の定型業務から受託企業側がシステムまでサービスを提供する「ワンストップ化」へと進んでいます。これらは、BPOとITを統合したサービスを提供することが特徴の1つだと言えます。さらには、受託企業が業務プロセスを定義してサービスを提供する「BPS(ビジネスプロセスサービス)モデル」へと変化しつつあるようです。

保険市場の大きいアメリカ・イギリス・フランスでは、契約書のデータ入力などの定型業務にとどまらず、募集人教育や料率検証などの高度なノウハウと経験が必要な業務の委託も進んでいると言われています。アメリカやイギリスは、同じ英語圏で賃金が安いインドやフィリピンなど海外でBPOを活用するケースも多いようです。

日本の金融機関のBPO活用例と動向

日本の銀行では、窓口での投信販売の開始や銀行・保険・証券の各代理業の解禁により、営業店販売支援・口座管理・印刷・配送などの定型業務のBPO活用が拡大しました。最近では、日本でも非定型の業務ノウハウサービスの活用や、「ワンストップ化」を進める動きも見られます。

保険業界では扱う書類が多く、長期保管も必要なため電子化業務などでBPOが導入されています。また、総務・経理・人事などの業務やコールセンターなどの支援サービス業務でも多く見られます。最近では、Webマーケティングや保険見直しサービスを始め、さらにはマーケティングから最終契約までの業務を受託する企業もあるようです。

BPO導入で業務の効率化やビジネス強化を目指そう

BPOを、ノンコア業務だけでなく、専門的な技術が必要とされる業務にも幅広く活用することで、コスト削減や業務の効率化、最終的にはビジネス強化へとつなげられる可能性もあります。今後の金融業界においては、より注力すべき領域を見定め、これまでのコスト削減・効率化を目的としたノンコア業務への適用だけではなく、ITと人を組み合わせた攻めの手段としてBPOを活用していくことがますます重要になってくるかもしれません。

※本記事の内容には「Octo Knot」独自の見解が含まれており、執筆者および協力いただいた方が所属する会社・団体の意見を代表するものではありません。