事業運営を重視するあまり、自分自身や家族の引退時の退職金や老後資金にまで気が回らない小規模企業の経営者や個人事業主は少なくない。社会は人生100年時代を迎えているとはいえ、事業経営者にもいつかはリタイアする時期がやってくる。その際の退職金は、経営者自身で準備しておく必要があるだろう。

そこで本記事では、小規模企業経営者や個人事業主のための退職金制度である小規模企業共済について解説する。

目次

小規模企業共済とは?

小規模企業共済とは、簡単に説明すると小規模企業の経営者および役員、個人事業主などが廃業や退職後の生活資金などのために積み立てる「退職金制度」。小規模企業共済法(昭和40年法律第102号)に基づく共済制度であり、国が全額出資している独立行政法人中小企業基盤整備機構(以下、中小機構)が運営している。

詳しくは後述するが、積み立てる掛金全額が所得控除の対象となったり積立金から事業資金の借り入れができたりするなど小規模企業の経営者にメリットのある制度内容だ。ただし経営者が個人で加入する仕組みとなっており、法人として加入するわけではないことには注意したい。掛金は、個人の預金口座から自動振替される。

ちなみに掛金は、月額で最低1,000円~最高7万円まで。この範囲内で500円単位の金額を自分で選択できる。加入後の増額や減額も可能だ。納付自体は、月払い以外に半年払いや年払い、前もって数ヵ月あるいは数年分をまとめて支払う前納もできる。前納月数1ヵ月あたり1,000分の0.9とわずかだが、割引に相当する前納減額金を受けられる。

どこで入る?

小規模企業共済の運営は、中小機構が行っているが、加入申し込み手続きは商工会、商工会議所または金融機関などで取り扱っている。とはいえ、ゆうちょ銀行やネット専業銀行など小規模企業共済の取り扱いをしていない金融機関もあるため注意したい。まずは、最寄りの商工会や商工会議所、取引のある金融機関などに確認されることをおすすめする。

小規模企業共済に加入するメリット

ここでは、小規模企業共済の加入メリットを紹介する。どのようなメリットがあるかを知り、加入検討や掛金額設定の参考にしてほしい。

退職金を準備できる

小規模企業共済には、満期や満額がなく「退職・廃業時に積立金(共済金)を受け取れる」というのが基本的な仕組みである。なぜなら一般的な会社員などのように退職金がなく、また社会保険や労働保険など各種制度の恩恵を受けることが少ない小規模企業の経営者や個人事業主のために、社会保障政策の不備を補充する機能を果たすことを目的としているからだ。

そのため、ただ廃業・退職時に退職金として共済金を受給できるだけでなく、受給した共済金は退職所得または公的年金等の雑所得扱いとなる。つまり課税対象にはなるが、税のかかり方は低く抑えられるのだ。

節税に役立つ

税制メリットについて観点をもう少し広げて説明していく。小規模企業共済は、掛金全額が「小規模企業共済等掛金控除」として確定申告時に所得から控除でき納付時の税制メリットも大きい。例えば月額掛金2万円を月払いしている場合、1年間の合計掛金額24万円を所得から控除できる。

仮に所得税率が20%だとすると所得税で約4万8,000円、住民税は約2万4,000円(住民税率10%)、合わせて約7万2,000円の節税につながるというわけだ。

事業資金の貸付けを受けられる

経済環境の変化や病気・ケガによる入院、自然災害による被災などで事業資金の工面が必要なときは、既払掛金の範囲内で低金利の貸付けを受けることもできる。事由によって複数の貸付制度が用意されているので知っておくといいだろう。

- 一般貸付制度

- 緊急経営安定貸付け

- 傷病災害時貸付け

- 福祉対応貸付け

- 創業転業時・新規事業展開等貸付け

- 事業承継貸付け

- 廃業準備貸付け

このうち「一般貸付制度」を例に説明していく。借入可能額は10万円以上2,000万円以内(5万円単位)かつ掛金納付月数により掛金の7~9割の範囲内。借入利率は年1.5%(2023年5月現在)と低利だ。借入期間は借入額によって異なるが、100万円以下の借り入れなら6ヵ月または12ヵ月から選択できる。急いで資金が必要なときや少額資金を工面したいときなど利便性は高い。

小規模企業共済に加入するデメリット

次に小規模企業共済のデメリットを紹介する。加入する前に必ず確認して欲しい。

掛け捨て・元本割れリスクがある

小規模企業共済に加入したあと短期で継続不能となった場合、掛け捨てとなり払い込んだ掛金が戻ってこない場合がある。掛け捨てとなる期間は、継続不能となった事由によって異なる。例えば任意解約する場合、加入後12ヵ月未満だと掛け捨てとなるため注意したい。また加入後6ヵ月未満に契約者が死亡した場合は、本来共済金の支払事由に該当する。

しかし納付月数が6ヵ月未満の場合は、共済金が支払われない。なお任意解約にも注意しておこう。なぜなら任意解約の場合、掛け捨てとはならなくとも掛金納付月数が20年に満たなければ元本割れとなってしまうからだ。

加入資格がある

小規模企業共済は、小規模企業の経営者や個人事業主などのための制度であるが、加入資格が定められており誰でも加入できるわけではない。加入資格があるのは、次の要件に該当する人だけである。

- 農業、不動産業、製造業、建設業、運輸業、サービス業(宿泊業・娯楽業に限る)などを営む場合は、常時使用する従業員の数が20人以下の個人事業主または会社等の役員

- 商業(卸売業・小売業)、サービス業(宿泊業・娯楽業を除く)を営む場合は、常時使用する従業員の数が5人以下の個人事業主または会社等の役員

- 事業に従事する組合員の数が20人以下の企業組合の役員、常時使用する従業員の数が20人以下の協業組合の役員

- 常時使用する従業員の数が20人以下であって、農業の経営を主として行っている農事組合法人の役員

- 常時使用する従業員の数が5人以下の弁護士法人、税理士法人等の士業法人の社員

- 上記①と②に該当する個人事業主が営む事業の経営に携わる共同経営者(個人事業主1人につき2人まで)

ただ上記に該当する場合でも、例えば副業として事業を運営している会社員(給与所得者)や学業を本業とする全日制高校生など、加入不可とされる人もいるため、注意したい。また加入後、事業成長とともに従業員数が増えて資格要件から外れる場合もある。基本的にこの場合でも継続可能ではあるが、個人事業主として加入した場合には十分に注意しておこう。

なぜなら法人成りして法人役員(経営者など)となったり、従業員数オーバーとなったりする場合は解約扱いとなってしまうからだ。

小規模企業共済は危ないか?

メディアなどで「小規模企業共済は危ない」という書き込みを見たことがある人もいるかもしれない。「危ない」といわれると加入をためらってしまいがちだが、中小機構の公式サイトでは小規模企業共済の現況が随時更新されているため、気になる人は確認するといいだろう。中小機構によると近年では、毎年10万~11万人程度が加入しており、2022年3月末現在の在籍人数は約159万人となっている。

加入人数・在籍人数は、増加で推移している一方で脱退人数は減少傾向。それにより掛金収入から共済金支出を差し引いた収支のプラス額は増加傾向にある。ちなみに共済金受給者は、毎年4万人程度、総額5,000億円程度で安定的に推移している。これも在籍人数および収支増加の理由であろう。

小規模企業共済に満期がないことは前述した通りだが、高齢になっても事業を継続している限り加入(積み立て)を継続できる。経営者の高齢化が進む現状のなか、長期的に収支が増加傾向で推移する可能性は充分考えられるだろう。

小規模企業共済を検討するなら知っておくべき注意点

将来的な事業拡大を視野に入れている人は、将来的に加入資格から外れる可能性を考慮しておく必要がある。その際、継続せずに解約する場合は加入からの期間(納付月数)によっては掛け捨て、あるいは元本割れとなるリスクがあることは頭に入れておこう。また小規模企業共済は、個人で加入する制度であるため、掛金を事業上の損金や必要経費には算入できない。節税メリットは、あくまでも加入した個人としてのメリットであり、事業経営上のものではない。

小規模企業共済の節税効果

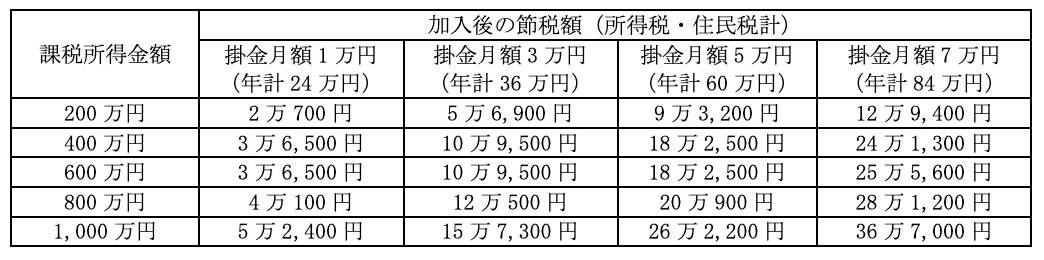

ここでは、小規模企業共済に加入することでどれくらい節税効果があるのか、あらためて確認しておこう。節税できる金額は、掛金および課税所得、つまり収入および社会保険料控除や扶養控除、その他所得控除額の大小によっても異なる。

他の制度との組み合わせで節税効果を高める方法も

将来的な事業拡大や事業転換などで長期継続しない可能性を考慮した場合、元本割れリスクを抑えるためにも小規模企業共済には少額で加入しておき他の方法を併用する手もある。ここでは、退職金(老後資金)準備と節税効果の両方を得られる方法を紹介していく。

・iDeCo

iDeCoは、原則60歳まで毎月拠出金を自分で選択した運用先で運用しながら老後資金を準備する制度だ。iDeCoに払い込んだ拠出金も全額が小規模企業共済等掛金控除の対象となる。自営業者など国民年金第1号被保険者は月額6万8,000円まで、厚生年金被保険者は月額2万3,000円(会社に企業年金等がない場合)までの範囲で設定可能だ。

・国民年金基金

国民年金基金は、国民年金(老齢基礎年金)に上乗せして加入できる公的年金制度だ。そのため個人事業主の場合は、国民年金基金に加入する選択肢もある。あらかじめ年金額が定められており、年金額をいくら上乗せしたいかで掛金額が算出される仕組みだ。掛金は、全額が社会保険料控除の対象となる。

・国民年金の付加年金

個人事業主の場合、国民年金の付加給付をすることもできる。国民年金保険料に月額400円を上乗せし納付することで、将来の老齢基礎年金の額に「200円×付加保険料を納めた月数」分の付加年金が加算される。付加年金を2年以上受け取ると納めた付加保険料の元が取れる仕組みだ。付加保険料も社会保険料控除の対象となるため節税効果も高まる。

小規模企業共済をうまく活用しよう

小規模企業共済は、その名の通り小規模企業の経営者や自営業者のための退職金制度だ。あくまでも自助努力として積み立てる制度ではあるが、将来的に必要となる引退後の生活資金を準備しながら節税効果も得られ、万一の事業資金対策としても活用できる。ただしデメリットもあるため、十分に理解した上でまずは少額から始めてみてはいかがだろうか。