米ドル/円のボックス相場、新興国通貨の急落、景気拡大などを背景に、

2018年3月期の市場規模(預り証拠金残高)と口座数は増加、年間取引高は減少

株式会社矢野経済研究所(代表取締役社長:水越孝)では、国内FX(外国為替証拠金取引)市場の調査を実施し、店頭FX市場の動向、預かり証拠金残高、口座数、年間取引高の推移を明らかにした。

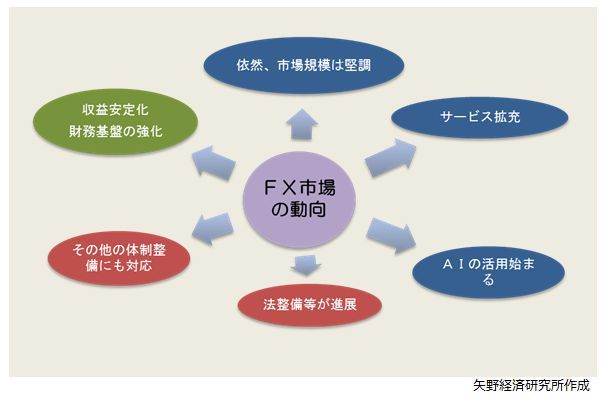

図1.市場動向

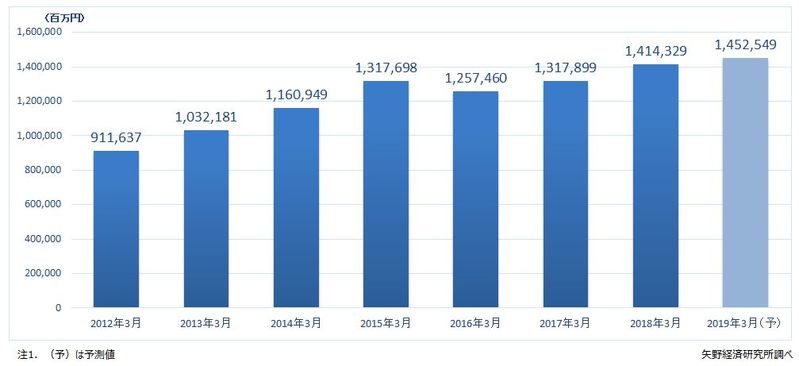

図2.預り証拠金残高(市場規模)推移

1.市場概況

①2018年3月期の市場規模(預り証拠金残高)は1兆4,143億円

2018年3月期の市場規模(預り証拠金残高)は1兆4,143億2,900万円となり、前年同期比7.3%増であった。新興国通貨の急落で顧客資産が減少するなど不透明感が拭われず、一部の地政学リスクが懸念されたものの、海外経済拡大の恩恵を受け、また日本経済も緩やかな景気拡大の動きが続いたことで、前年同期比で増加となった。

②2018年3月期の口座数は667万口座

FX業界各社は投資行動を促進するため、新興国通貨ペアの追加やスプレッドの縮小を進めるなど新規顧客の開拓と既存顧客の稼働率アップに努めたことで、2018年3月期の口座数は前年同期比で6.6%増の667.3万口座であった。

③2018年3月期の年間取引高は3,615兆円(百万通貨は1億円として換算)

一定範囲内で価格が上下を繰り返すボックス相場の中で、米ドル/円相場の方向感がつかめない展開が長く続いた結果、2018年3月期の年間取引高は前年同期比25.2%減の3,615兆9,932億円(百万通貨は1億円として換算)と減少した。

2.注目トピック

市場動向

2018年は、米ドル/円のボックス相場の中、新興国通貨が急落するなど、顧客にとっては投資の先行き不透明感が続くこととなった。そのため、停滞感は拭えないが、一方で景気拡大の恩恵を受け、市場(預かり証拠金残高)は依然として堅調であった。(図2参照)

業界各社は、決済リスク管理体制強化への対応に加え、マネーロンダリング対策やサイバーセキュリティ対策などの法整備、AIを活用した業務・サービス提供に注力し、収益安定化や財務基盤の強化に努めることが急務となる。(図1参照)

3.将来展望

FX業界各社では、顧客本位の業務運営を図りつつ、顧客基盤の拡大・強化、既存顧客の定着率や稼働率のアップ、情報系サービス・取引ツールの拡充とユーザビリティの向上による顧客満足度の向上、顧客サポート体制の充実に取組んでいる。

為替相場変動要因となるさまざまな事象が発生するものの、こうした企業姿勢や取引環境の向上を背景として、2019年3月期の市場規模(預り証拠金残高)は1兆4,525億円、2019年3月期の口座数は725.7万口座、2019年3月期の年間取引高は3,681兆円(百万通貨は1億円として換算)になると予測する。