経営規模が小さい地方企業や中小企業は、キャッシュ不足などの財務悪化が生じやすい。2020年からのコロナ禍の影響で、最近では資金繰りが悪化した企業も多いだろう。今回は苦しい資金繰りを改善する対策集として、現金調達や経営改善のポイントを解説する。

目次

資金繰りの悪化は3つの要因から始まる

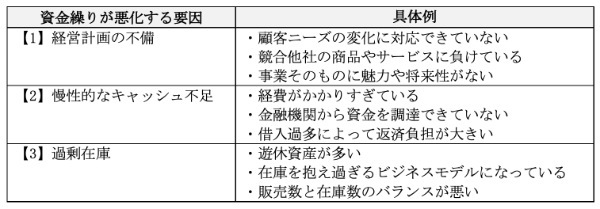

地方企業・中小企業の資金繰りが悪化する要因は、以下の3つに大きく分けられる。

上記のうち「過剰在庫」については、仕入れの調整や遊休資産の処分によって解決することが多い。販売数を細かく予測する必要はあるが、これまでのデータがあれば対策はそれほど難しくないだろう。

しかし、経営計画や慢性的なキャッシュ不足が要因となっている場合は、根本的な経営改善が必要になる。

資金繰り改善は現金調達から考える

資金繰りを改善するには、まず現金調達から考える必要がある。自社分析や借入金の返済をはじめ、いずれの対策でもある程度の資金を要するためだ。

ここからは、地方企業や中小企業が考えたい3つの現金調達を紹介する。

【方法1】金融機関からの融資

銀行など金融機関からの融資は、現金調達の手っ取り早い方法だろう。金融機関とのつながりも築けるので、資金繰りが苦しくなくても融資を受けることは考えておきたい。

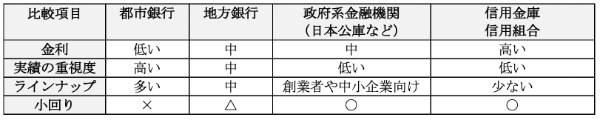

ただし、金融機関によって特徴は異なるため、自社に合った借入先は慎重に選ぶことが重要だ。

上記はあくまで目安だが、金利面を重視する場合は都市銀行からの借入が望ましい。しかし、都市銀行では業績などの実績が重視されるため、資金繰りが苦しい中小企業は地方銀行や日本公庫、信用金庫などが現実的な選択肢になる。

【方法2】不要資産・遊休資産の売却

不要資産や遊休資産の売却も、現金調達としては手っ取り早い方法である。資産売却によって得た資金には返済義務がないため、融資よりもじっくりとプランを立てられるはずだ。

では、地方企業・中小企業が売却する資産としては、どのようなものが考えられるだろうか。

○不要資産・遊休資産の例

・会社が所有している不動産

・使っていない社用車

・需要の下がった在庫商品

・パソコンや機械などの設備

一方で、営業権や特許などの無形固定資産は、現金に換えづらい特性がある。現金調達ではスピードも求められるため、まずは価値が分かりやすい有形固定資産に目を向けて、売却すべきものを見極めていこう。

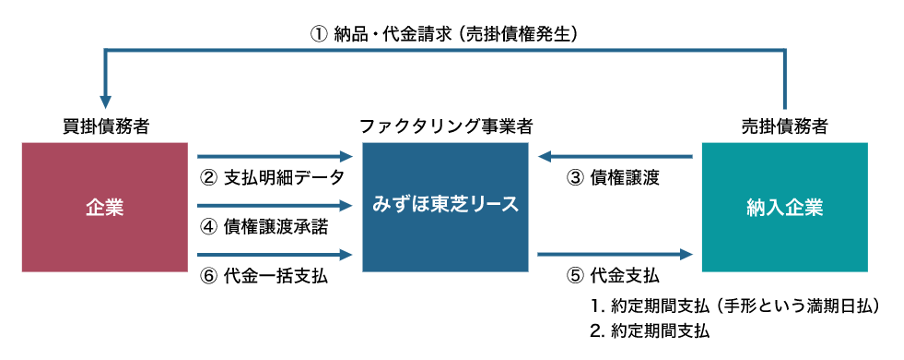

【方法3】ファクタリング

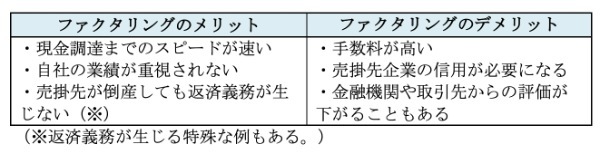

ファクタリングとは、他社への売掛債権を売却する方法である。手形割引と似ているが、ファクタリングのほうが現金化までのスピードが速く、事業者によっては最短即日での売却に対応してもらえる。

融資と比べてどのようなメリット・デメリットがあるのか、以下で簡単に紹介しておこう。

ファクタリングは売掛債権を担保にする方法なので、基本的には売掛先企業が審査対象になる。つまり、自社の業績は重視されにくいため、資金繰りが苦しい企業にとっては有効な選択肢になり得る。

公的制度も真っ先に考えたい選択肢のひとつ

余計なコストを抑えて現金調達をしたい場合は、国や自治体による「公的制度」も活用したい。公的制度は低金利で借入できるものが多く、企業再建をサポートしてくれる制度もあるためだ。

では、地方企業・中小企業が利用できる公的制度には、どのようなものがあるだろうか。

制度融資

制度融資は、都道府県や市区町村などの自治体が実施する融資制度である。銀行借入に比べると金利が低く、長期の返済プランを立てやすいので、再建を目指す企業に適した制度だろう。

制度融資の仕組みは自治体によって異なり、中には金利や保証料のサポートを受けられる制度もある。ただし、融資実行までの期間が長いため、早めに情報収集や申し込みの準備を始めよう。

日本政策金融公庫の融資制度

政府系金融機関の日本公庫(日本政策金融公庫)は、中小企業のサポートを目的としてさまざまな融資制度を実施している。一時的に資金繰りが苦しい場合は、最大4,800万円の融資を受けられる「セーフティネット貸付」や、「新型コロナウイルス感染症特別貸付」などが選択肢になるだろう。

また、日本公庫は「事業再生・企業再建支援資金」をはじめ、再建を目指す企業を対象にした制度も充実させている。制度によって融資限度額や要件、借入期間などが異なるため、まずは利用できそうなものをピックアップし、ひとつずつ詳細を確認していこう。

補助金・助成金制度

将来の資金繰りを改善したい場合は、国や自治体による「補助金・助成金」も検討したい。現金調達までに時間はかかるが、補助金・助成金には原則として返済義務がないため、長期のキャッシュフロー改善に役立つ。

「人材確保等支援助成金」や「働き方改革推進支援助成金」など、特に厚生労働省は中小企業向けの制度を多く実施している。経済産業省や中小企業庁も独自の制度を用意しているため、時間に余裕のある方は合わせてチェックしておこう。

資金繰りの根本的な解決法は?優先したい3つの対策

現金調達に成功したら、次は根本的な問題を解決しなければならない。資金繰りの解決法はいくつかあるが、ここでは優先したい3つの対策を紹介する。

【対策1】資金繰り表の作成

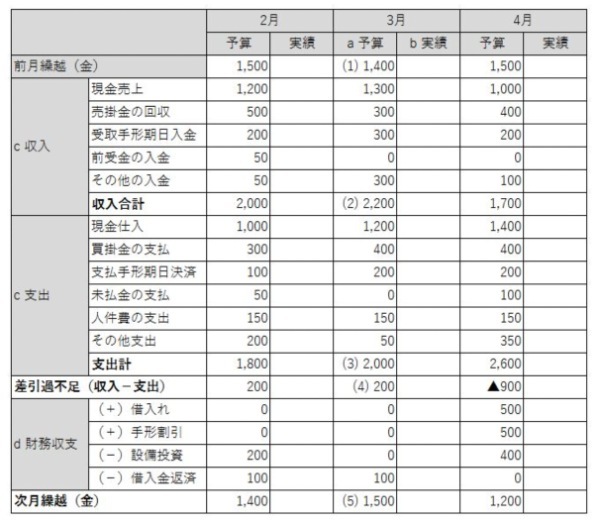

資金繰り表とは、会社の収入・支出をまとめた資料のことである。財務諸表のような作成義務はないが、「収入が少ない項目」や「支出が多すぎる項目」を確認できるため、基本的には作成することが望ましい。

資金繰り表にはいくつか種類があり、1ヵ月の収支をまとめたものは「月次資金繰り表」、年間収支をまとめたものは「年次資金繰り表」と呼ばれる。資金繰りを根本的に解決するには、短期・長期のキャッシュフローを見直す必要があるため、できれば両方の資金繰り表を作成したい。

なお、資金繰り表はあくまで分析用の資料であり、作成すること自体に意味はない。分析をして初めて効果が表れるので、作成後には各項目の問題点を探していこう。

【対策2】経費や在庫を削減する

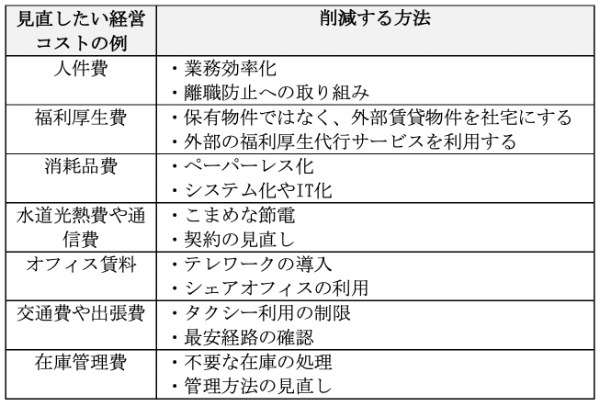

資金繰り表を確認し、無駄なランニングコストが発生している部分については、資金を費やしてでもコスト削減に取り組みたい。経費や在庫をひとつずつ見直すと、以下のようにカットできる部分が多く見つかることもある。

在庫管理費のようなランニングコストは、一度削減すると効果がずっと続くことになる。このようなコストは多く存在するため、資金繰り表を作成したらすべての支出を細かく分析したい。

【対策3】不採算事業の縮小(選択と集中)

資金繰りが苦しい場合は、不採算事業の縮小も検討しなければならない。将来的に利益が見込める事業であっても、現時点ではキャッシュフロー圧迫の要因でしかないためだ。

縮小する不採算事業を選ぶ際には、ほかの事業との兼ね合いを意識する必要がある。「どの事業を縮小するとどこに影響が及ぶのか」を考えて、利益を最大化できるような計画を立てていこう。

M&Aも会社や従業員を守る選択肢に

事業の成長ではなく、会社や従業員を守ることが目的の場合は、M&Aも有効な選択肢になる。自社との相性が良い買い手企業が見つかれば、以下のような成功につながる可能性があるためだ。

・買い手企業のノウハウによって、不採算事業がコア事業に変わる

・シナジー効果が表れることで、新たなビジネスチャンスが生まれる

・大手企業の傘下に入ることで財務状態が安定する など

中小企業によるM&A件数は年々増えており、今では特定事業のみを売却するケースも珍しくなくなった。M&Aにはさまざまな形があり、後継者不足の解決や個人保証から脱却する方法としても活用されている。

会社を立て直すきっかけにもなるため、資金繰りが苦しい場合は選択肢として検討しておこう。

現金調達を進めながら、中長期のプランを考えよう

苦しい資金繰りを改善するには、中長期のプランが必要になる。キャッシュフロー改善のために必要なものや、今の経営面に不要なものを見極めて、ひとつずつ整理をしていかなくてはならない。

また、プランの実行にはコストがかかるため、現金調達も同時に進めていくべきだろう。どうしても方向性が見えない場合は、専門家への相談やM&Aなども検討してほしい。