新型コロナウイルス感染症の影響などで業績悪化の企業が急増する中、資本性劣後ローンが注目を集めています。

本記事では資本性劣後ローンの概要や一般融資との相違点、メリットやデメリット、具体的な申請方法などについて解説します。

劣後ローンとは

劣後ローンとは、返済順位が劣後する、つまり後回しになるローンのことを指します。

企業が破産した場合、破産債権は民法上以下の4つに分けられ、回収の優先順位は上位から順に定められています。

破産債権回収の優先順位

※破産手続における「配当」は、破産財団を換価して得られた金銭を債権者に、その債権の額に応じて分配することを指します。

| 破産債権の種類 | 概要 | 例 | |

| 1 | 優先的破産債権 | 他の破産債権よりも優先的に配当を受けられる破産債権 | 各種税金、社会保険料、従業員の給料など |

| 2 | 一般の破産債権 | 他の破産債権に該当しない破産債権 | 金融機関からの借入金や買掛金、売掛金 |

| 3 | 劣後的破産債権 | 上記2つが配当された後、余剰があれば配当を受けられる破産債権 | 破産手続開始後の利息、損害金など |

| 4 | 約定劣後的破産債権 | 配当の優先順位が最も下位の破産債権 | 劣後ローン、劣後債など |

万が一貸付先が倒産してしまった場合、一般の金融機関の回収順位が第2位なのに対し、劣後ローンは上記の通り最下位になります。

このように、貸す側にとって回収順位が低い債券である点から「劣後」と言います。貸す側にとってはリスクが他の債権より高いため、利子も通常より高めに設定されているのが一般的です。

借入金と出資金について

本題の資本性劣後ローンについて解説する前に、借入金と出資金について見ていきましょう。資金調達の方法は大きく分けると、融資による「借入金」と投資家からの「出資金」の2種類があります。

金融機関などから借入を行った場合、借入金は買掛金や未払金と同様に負債として扱われ、契約に基づき支払利息が発生します。

一方、企業が出資を受けた場合は、その分企業の資本金が増え、出資者には相当分の株式が交付されます。出資者に出資金が戻ることはありませんが、株主として様々な権利が付与されます。

このように借入金と出資金は、「資金の調達」という点では同じでも、調達後の自己資本比率が大きく異なります。

融資を受ければ負債が増えるため、その分自己資本比率が下がります。一方、出資の場合は資本が増えるため、自己資本比率が強化されます。また出資であれば、融資のように毎月返済する必要もありません。

資本性劣後ローンとは

資本性劣後ローンとは、融資や出資金の特徴を併せ持ち「本来は借入金だが、形式的には出資を受けて資本金が強化されたような扱いになる融資制度」です。

返済が一般の融資と異なり「期限一括返済」となり、毎月の返済は発生しません。(利息分は毎月支払いが発生する)

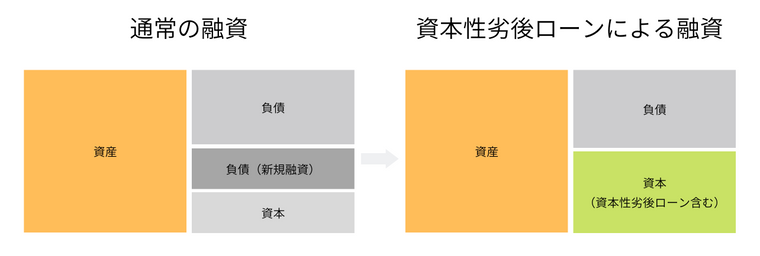

通常の一般融資で資金調達を行った場合と、資本性劣後ローンで資金調達を行った場合の貸借対照表を表したものが以下の図です。

資本性劣後ローンによる資金調達の場合、負債の割合はそのままで自己資本比率だけが増えるため、調達後は財務基盤が強化されたと評価されます。

(しかし実際は借入金であるため、返済期日には一括返済しなければいけません。)

業績連動型の金利体系のため、業績に応じた金利負担となり資金繰りが楽になることが期待できます。 さらに期日一括弁済なので借入期間中の利息返済負担を抑えらます。中長期的には資金繰りの安定化に寄与します。

つまり、資本性劣後ローンには金利負担を抑えて、自己資本を強化・安定化させる役割があるのです。

資本性劣後ローンの対象者・使われる場面

基本的には、個人事業主も、中小企業も、大企業も申請することができます。それぞれ想定される場面について見ていきましょう。

スタートアップやベンチャー企業が資金調達を行う場合

スタートアップやベンチャー企業などは、手持ちの資金を全力で事業に回しながら事業の拡大を目指す傾向にあるため、資金不足に陥りがちです。

また、通常の融資を受けた場合、調達した資金は貸借対照表の「借入金」として負債にカウントされます。スピーディーに事業拡大を目指す企業は、融資枠があっという間にキャパシティーオーバーになってしまうでしょう。

しかし、資本性劣後ローン用いた資金調達を行うと、金融機関が融資の審査を行う際に自己資本として計上され、さらに追加で他の金融機関から融資を受けることに資金調達を行うことができます。

例:日本政策金融公庫「挑戦支援資本強化特別貸付(資本性ローン)」

新型コロナによる影響で、業績に影響を受けている場合

近年は新型コロナの影響を受け売上の減少によって財務諸表が悪化した場合にも用いられています。

通常の融資では対応できないケースでの企業支援として、資本性劣後ローンは多くの企業で利用されています。日本政策金融公庫や商工組合中央金庫などの政府系金融機関や民間金融機関で資本性劣後ローンの実施が行われています。

参考まで、日本政策金融公庫における「新型コロナ対策資本性劣後ローン」の概要をご紹介します。(2022年11月時点)

日本政策金融公庫における「新型コロナ対策資本性劣後ローン」の概要(中小企業事業)

| 項目 | 内容 |

| 対象者 | 新型コロナウイルス感染症の影響を受けた方。 ※ただし、次のいずれかに当てはまる方に限る。 ①J-Startupプログラムに選定された方、または独立行政法人中小企業基盤整備機構が出資する投資事業有限責任組合から出資を受けて事業の成長を図る方 ②中小企業活性化協議会の関与のもとで事業の再生を行う方、または独立行政法人中小企業基盤整備機構が出資する投資事業有限責任組合の関与のもとで事業の再生を行う方 ③上記①および②に該当しない方であって、事業計画書を策定し、民間金融機関等による支援を受けられる等の支援体制が構築されている方 |

| 資金の用途 | 事業を行うために必要な設備資金および長期運転資金 ※ 長期運転資金には、建物等の更新に伴い一時的に施設等を賃借するために必要な資金を含む。 |

| 融資限度額 | 直接貸付 10億円 |

| 返済期間 | 5年1ヵ月、7年、10年、15年、20年のいずれか(期限一括償還) |

| 利率 | 融資後3年間は0.50%。 ※融資後3年経過後は、毎年直近決算の業績に応じて別途規定の利率を適用 |

| 担保・保証人等 | 無担保・無保証人 |

| その他 | 本制度による債務については、金融検査上、自己資本とみなすことができる。 本制度による債務については、法的倒産手続きの開始決定が裁判所によってなされた場合、全ての債務(償還順位が同等以下とされているものを除く)に劣後する。 公庫が適切と認める事業計画書を提出する必要がある。 融資後5年間は、原則として期限前返済はできない。 |

| 融資の申込み | 直接貸付 (※日本公庫各支店の中小企業事業の窓口にて申し込み ) |

出典:日本政策金融公庫「新型コロナウイルス感染症対策挑戦支援資本強化特別貸付(新型コロナ対策資本性劣後ローン)」

そのほか、台風や地震などの自然災害による被災で企業業績に致命的な影響が生じている場合なども、活用場面として挙げられます。

それぞれの金融機関における詳細な対象条件は、各金融機関のホームページをご覧ください。

資本性劣後ローンのメリット

資本性劣後ローンのメリットは、以下のとおりです。

借入期間が長期のため資金繰りが安定する

前述の通り、資本性劣後ローンは「期限一括弁済」です。借入期間中には利息の支払いだけが発生して、元本を分割して返済する必要がありません。

つまり、一般融資(元利均等払いや元金均等払い)と比べると、毎月の返済負担が軽減される点がメリットと言えます。

一括返済のタイミングに合わせて返済資金を確保しておく必要がありますが、中長期的な観点では、日常的な資金繰りが安定する利点もあります。

貸借対照表上で自己資本とみなされる

資本性劣後ローンによる資金調達は貸借対照表では自己資本とみなされ、疑似的に自己資本比率が上昇して財務基盤が強化されたようになります。

実質的には負債であっても、金融機関が融資の審査を行う際に自己資本として計上されるため、追加で他の金融機関から資金調達を行うことができます。

業績が厳しい場合は金利負担を抑えられる

資本性劣後ローンは企業の業績に応じて利率が毎年調整されます。たとえば、赤字に陥った場合には適用金利が低下するようになっています。

業績が悪化した場合に適用される金利が低下して返済負担が軽減されることは、資本性劣後ローンを借りている人にとってとても重要なメリットだと言えます。

無担保・無保証人で申請できるものもある

日本政策金融公庫などの政府系金融機関では、申請する際に担保・保証人ともに不要であるケースが見られます。

融資を受ける上で、申請時に担保や保証人を求められる点は、高いハードルのひとつになっています。しかし、資本性劣後ローンでは担保も保証人も必要ないという大きなメリットがあります。

本来であれば、業績が芳しくない企業に対して劣後ローンを実行する場合には、返済リスクは高まるため、融資側からすれば担保や保証人を求めることが一般的です。

しかし、大規模な自然災害や新型コロナウイルス感染症による影響からなるべく早く脱する、という政策的な目的も加味して、無担保・無保証人でも申請できるようになっているのです。

法的倒産時に返済が劣後する

劣後性を有しているローンのため、万が一倒産した場合は他の債権に比べて返済の優先度が低くなる特徴があります。

返済すべき債務に優先順位をつけられることは、返済計画を立てやすいメリットがあると言えます。

資本性劣後ローンのデメリット・注意点

資本性劣後ローンのデメリット・注意点についても確認しておきましょう。

一般的に利率は高い傾向にある

資本性劣後ローンは一般融資に比べると返済可能性が低いことから、利率は高い傾向にあります。金融機関としてはリスクに応じた金利負担を求めるので、一般的なローンよりも資本性劣後ローンの利率は高くなるのです。

また業績が低迷している場合は金利負担が軽減されますが、逆に業績が好調の場合には適用金利が高くなるので金利負担が重くなってしまいます。特に長期間の借入の場合には、トータルの金利負担が過大になってしまう可能性に注意が必要です。

分割払いができない

資本性劣後ローンは期限一括弁済なので、元本部分を分割して支払うことができません。したがって、通常毎月返済すべき元本を少しずつ減らしていくことができないのです。そのため、返済期限に合わせて返済のための原資を確保しておく必要があります。結果的に返済のタイミングで多額のキャッシュが社外に流出してしまいます。

返済期日に向けた資金繰りをきちんと考えておかないと、企業の資金繰りが悪化してしまうデメリットが考えられます。

通常の融資と比べて特に審査が厳格

一般的な借入金よりも高い信用能力が求められます。万が一破産してしまったら回収順位が最下位になってしまうわけですから、貸す方の審査も当然厳しくなります。

資本性劣後ローンを申請する場合には事業の種類や企業の規模は問わないとされています。しかし、通常の融資と異なり、特約締結義務が課されています。

特約締結義務とは、四半期ごとに自社の経営状況・財務状況の報告などを含んだ資料を提出する義務を指します。これらの資料には他の提出資料と比べてもかなり詳細な内容が記されていますので、厳格な審査が行われると言って良いでしょう。

また審査時には事業計画書の提出も必要です。今後10年にわたる事業計画を策定・提出しなければなりません。中長期にわたる事業計画書の策定は、特に中小企業にとって負担が重いと考えられます。

適用条件を満たす必要がある

資本性劣後ローンを利用するには、前述の新型コロナ対策資本性劣後ローンのように、対象者などの適用条件を満たす必要があります。

一見すると条件が厳しそうに見えますが、例えば「事業計画書を策定して民間金融機関等による支援を受けられる支援体制が構築していること」であれば、専門家を交えて事業計画書を練り上げてクリアできる可能性はある為、検討する価値は十分にあるでしょう。

資本性劣後ローンの申請方法

資本性劣後ローンの申請において、必要な書類と方法について解説します。

申請に必要な書類

資本性劣後ローンを申請する際に必要な提出書類は、以下のとおりです。

-

申請に必要な書類

・資本性劣後ローン用の借入申込書

・商業登記簿謄本の写し

・決算書の写し

・税務申告書

・納税証明書

・事業概要がわかる資料

・(中堅・大企業の場合は)直近の売上高などがわかる資料

・(決算月から時間が経過している場合)最近の試算表

・(設備投資を実施する場合)設備投資の概要がわかる見積書などの資料

・事業計画書

・会社案内や自社製品のカタログなどの参考資料

このように多くの書類が必要になるため、余裕を持って準備しておくことをおすすめします。

申請の流れ

資本性劣後ローンの申請は、以下の流れで進めます。

➀申請に必要な書類の準備

まず資本性劣後ローンの申請に必要な提出書類を準備します。発行されるまでに時間がかかる書類もあるので、なるべく早めに取りかかることをおすすめします。

②相談窓口への申請

必要な提出書類の準備が完了したら、相談窓口である金融機関(日本政策金融公庫、商工組合中央金庫など)に資本性劣後ローンを申請します。

③金融機関による審査

申請後、金融機関による審査が実施されます。審査においては事業計画書の内容が特に重視されるポイントです。今後の事業計画と事業収支の見込みについて、実現可能性も踏まえて慎重に確認されます。

④ローン実行

金融機関の審査を通過すると資本性劣後ローンが実行されます。自己資本に算入できる資金調達方法なので、自社の自己資本を安定させることが可能です。

終わりに

資本性劣後ローンによる資金調達を行うと、疑似的に自己資本が強化されて経営基盤が安定し、返済までの長期間資金繰りを安定させることが期待できます。

この制度は、バブル経済崩壊後に行われた銀行への公的資金注入や東日本大震災後の被災企業支援などにも活用されており、新型コロナウイルス感染症の影響を受けた企業を救済する手段としても期待されています。

一般の融資よりもハードルが高い点はいくつかありますが、専門家のアドバイスや協力を得ることでハードルをクリアできる可能性があります。本記事で紹介したメリットとデメリットを十分に考慮したうえで、利用すべきかどうかぜひご検討ください。

詳しくは、各金融機関ホームページで最新情報をご覧ください。

著者

M&Aマガジンは「M&A・事業承継に関する情報を、正しく・わかりやすく発信するメディア」です。中堅・中小企業経営者の課題に寄り添い、価値あるコンテンツをお届けしていきます。