企業経営にはさまざまなリスクが存在する。リスクに備えるには保険が有効で、保険会社は企業経営のための「法人保険」を多数用意している。

法人保険には経営リスクに備える仕組みがあるが、企業は法人保険に加入することでどのようなメリットを受けられるのであろうか。また法人保険に加入するデメリットはないのか解説したい。

2019年6月には法人保険に関する重大なルール変更が行われた。その点も踏まえ解説する。

目次

法人保険とは

そもそも法人保険とはどういう保険なのか、その概要を確認する。

契約者が法人となる保険

「法人保険」という商品は存在しない。契約者が法人となっている保険をいわゆる法人保険と呼ぶ。契約者とは保険の契約を結び、保険料を支払う者のことだ。

もちろん一般の方は通常契約しない、法人向けに特化した保険も存在する。しかし基本的には一般の方向けの保険と仕組みは同じだ。

保険料の取り扱いポイントが

法人が保険料を支払うと、その金額は「資産」か「損金」のどちらかに計上される。このうち、損金に計上できる場合は利益から差し引くことができ、その年の税負担が軽くなる。

企業が法人保険を契約する場合は、基本的に損金として計上できる契約形態を目指すことが多いだろう。

被保険者を経営者とし、経営者の万が一に備える

法人が契約する生命保険の基本的な契約形態は、契約者・保険金受取人ー法人、被保険者ー経営者とするものだ。経営者に万が一があった場合、法人が死亡保険金を受けとりその後の経営資金に充てることができる。

多くの企業にとって経営者が与える影響は大きい。経営者の経営能力や人脈が活かされていると考えられるからだ。仮に経営者に万が一があった場合、企業の経営は困難なものになってしまうかもしれない。

企業が経営者を被保険者とする法人保険を契約していれば、経営者に万が一があった場合に保険金でなんらかの対策を打つことができる。資金的な余裕が出るため、その間に経営の立て直しを図ることができるだろう。

また、保険金の受取人を後継者にすることで事業継承を円滑に行うことも可能だ。

経営者に万が一があった場合、企業そのものが相続財産として相続税が計算される。後継者に多額の法人税負担が発生する可能性があり、事業継承に支障をきたす場合がある。

後継者が保険金を受け取ることで相続税の納付原資とすることができ、事業継承をスムーズにすることができる。また後継者に兄弟がいた場合でも、他の兄弟の相続分を後継者が現金で支払う「代償分割」などの対策も可能になる。

法人保険は経営者の万が一に備えることができる有効な方法といえるだろう。

福利厚生として被保険者を従業員に

企業にとっては人材も大切だ。人手不足による倒産は上昇傾向にあり、人材確保は企業の課題の1つといえるだろう。法人保険を従業員の福利厚生に役立てはどうだろうか。

法人保険の契約形態を、契約者ー法人、被保険者ー従業員とする。保険金受取人は、満期金を法人、死亡保険金は従業員の遺族とする。

従業員が定年となった場合に満期金を法人が受け取り、会社の規定に従い退職金として渡す。また従業員が死亡した場合は遺族が死亡保険金を受け取る方法だ。

保険会社が「福利厚生プラン」などとして販売している契約体型で、企業は福利厚生を充実させながら保険料の一部を損金として計上することができる。税引き後の利益から福利厚生費を支払うより資金効率がよい。

法人保険で従業員の福利厚生を充実させ、人材確保の一助とすることが可能だ。

事業承継・M&Aをご検討中の経営者さまへ

THE OWNERでは、経営や事業承継・M&Aの相談も承っております。まずは経営の悩み相談からでも構いません。20万部突破の書籍『鬼速PDCA』のメソッドを持つZUUのコンサルタントが事業承継・M&Aも含めて、経営戦略設計のお手伝いをいたします。

M&Aも視野に入れることで経営戦略の幅も大きく広がります。まずはお気軽にお問い合わせください。

【経営相談にTHE OWNERが選ばれる理由】

・M&A相談だけでなく、資金調達や組織改善など、広く経営の相談だけでも可能!

・年間成約実績783件のギネス記録を持つ日本M&Aセンターの厳選担当者に会える!

・『鬼速PDCA』を用いて創業5年で上場を達成した経営戦略を知れる!

法人保険の種類

法人が契約する保険にはどんな種類があるのだろうか。

定期保険

定期保険はある期間に被保険者が死亡した場合に死亡保険金が受け取れる保険だ。

一般向けでも広く普及している保険で、基本的には生存保険金はなく解約返戻金も小さい。いわゆる「掛け捨て」の可能性が高く、保険料の損金算入が比較的大きく認められている(2019年6月から変更された。詳しくは後述する)。

しかし法人保険の場合はあえて保険期間を長く設定し解約返戻率を高めているものがある。「長期平準定期保険」や「逓増定期保険」と呼ばれているものだ。

個人向けの定期保険は保険期間が短く、保険が返戻金のために資金を準備することが難しい。長期平準定期保険や逓増定期保険なら保険期間を長期に設定できるため返戻金を高く設定できる。

被保険者の死亡に備えることはもちろんだが、返戻金を利用し資金準備を行うことができる保険だ。

養老保険

死亡保険と同額の「生存保険」が設定されているのが養老保険だ。定期保険は解約し返戻金を受け取るが、養老保険は解約せずに資金を受けとることができる。

死亡した場合も生存していた場合も保険金が出る厚い保障が特徴で、保険料は比較的高い。

死亡保険と生存保険が両立した契約で、経費と資産の両面を持った保険だ。そのため、保険料の半分が損金、半分は資産として計上されるのが基本だ。

満期が設定されているため資金計画を立てやすく、経営者や従業員の退職金などの資金計画に利用することができる。

ガン保険など傷病保険

被保険者がガンなど重大な病気に掛かった場合の経済負担に備える保険だ。被保険者を経営者にするほか、被保険者を従業員とし福利厚生の1つとして行う。

終身保険

終身保険は被保険者が亡くなるその時まで保障が続く保険だ。必ず死亡保険金がもらえる契約で資産の意味合いが強く、保険料の全額が資産計上され損金には計上されない。

損金扱いがないため企業が契約する例は少ないかもしれない。死亡保険としての機能はもちろん持っているので、経営者の死亡に備える保険として活用することは可能だろう。

損害保険

法人が契約する保険は生命保険だけではない。火災による事業財産の損害を補償する火災保険や顧客などに損害を負わせた場合に使える賠償責任保険などの損害保険に加入する場合もある。

損害保険の保険料を支払った場合、満期返戻金など保険積立金が設定されていればその部分に相当する金額は資産に計上し、残りは損金に算入する。契約内容によっては保険料を貸借料として損金に算入する。

損害保険に加入する際も、契約内容に資産の意味合いがあれば資産計上される点は生命保険と同様だ。

法人保険に加入するメリットは?

法人はさまざまなリスクを抱えている。経済的な損失には内部留保などの現金から充てることもできる。

法人が保険に加入するメリットはなんだろうか。

資金準備が少ない時期からでもリスクに備えられる

法人に限らないが、保険加入の意義は資金が乏しい時期からでもリスクに備えることができるという点だ。

経済的な損失のために企業はあらかじめ資金を準備するものだが、創業当初から潤沢な資金を準備できるわけではない。資金が少ない時期にリスク・イベントが発生してしまうと経営は一気に困難なものになってしまうだろう。

保険に加入していれば企業の資金準備が乏しい時期でも保障を受けることができ、経済的な損失に保険金で備えることができる。保険料の負担も、リスク・イベントによる経済的な損失と比較すると軽微なはずだ。

保険加入のメリットは、リスク・イベント負担を保険加入者全員で分け合う「相互扶助」を受けられる点が大きいといえるだろう。

保険料を経費に計上できる

法人が保険に加入すると、契約内容にもよるが保険料を経費として計上できる。この点で、現金を積み上げることで思わぬリスクに備えるより保険に加入した方が、メリットがあるといえる。

企業がさまざまなリスク備え資金を貯めておく内部留保は、税金を納めた後手元に残った資金から行われる。保険もまたリスクに備える対策の1つだが、保険の場合保険料を経費として計上できるため節税の効果も得られる。

法人保険でリスクに備えると、利益が引かれた後である内部留保でリスクに対する備えを行うより資金効率がよい。法人が保険に加入する第二のメリットといえるだろう。

法人保険のデメリットは?

内部留保を積み上げることでリスクに備えるより、保険で備えた方が速効性や資金効率の面でメリットがある。しかし、法人が保険に加入することにデメリットはないのだろうか。

キャッシュフローの悪化に注意

保険に加入すると、当然のことながら保険料負担が発生する。企業のキャッシュアウトが増える要因となるためキャッシュフローが悪化、つまり資金繰りがタイトになってしまう点に留意が必要だ。

企業は仮に黒字であっても、必要な支払いを行うことができないと倒産の危険性がある。いわゆる「不渡り」の状態で、重いペナルティが課されてしまう。不渡りが直ちに倒産の理由とはならないが、不渡りのペナルティは経営を困難なものにするだろう。

保険は通常リスクに備えるものだが、あまりにキャッシュフローを悪化させる保険契約はそれ自体が経営のリスクになってしまう。保険契約の際には資金繰りには十分に配慮する必要があるだろう。

返戻金による資金計画は柔軟性に欠ける

保険契約によっては解約返戻金が設定されており、企業も返戻金を前提とした資金計画を立てている場合があるだろう。返戻金を前提とした資金計画は、現金による資金計画よりも綿密に行わなければいけない。

返戻金の額は一定ではなく、保険の解約時期に応じて変動する。つまり、いつでも想定通りの金額を返戻金として受け取れるわけではないのだ。解約の時期によっては極端に返戻金が少ないこともありえる。

このため、保険の解約返戻金では想定外の突発的な資金需要に対応することは難しい。

資金の使い勝手としては、やはり現金に分がある。資金の柔軟性が低いという点は保険のデメリットといえるだろう。

安易な保険契約を行わず、資金計画を立てた上で慎重に検討してほしい。

法人保険で注意したい3つのポイント

デメリットとまではいえないが、法人の保険契約ではいくつか注意したいポイントがある。

返戻金の受け取りは益金となる

法人が保険金や解約返戻金を受け取る場合、利益に計上される。保険料支払い時に節税ができていても保険金の受け取り時には税金が発生する可能性に注意が必要だ。特に返戻金を前提とし、節税を目的に保険契約を結んでいる企業は保険の効果を誤認していないか確認してほしい。

仮に法人税を33%とし、利益が年間100万円である企業が年間保険料100万円(全額を損金に算入)の保険に加入する場合を考えてみる。この保険に10年加入し、10年後に返戻金を1,000万円(返戻率100%)受け取ると仮定する。

この企業が保険に加入しない場合、年間33万円の税負担が発生する。10年間では330万円だ。

保険に加入すると年間の利益は保険料で相殺され0となり、税負担はなくなる。しかし、解約返戻金が益金として1,000万円計上される。これにより330万円の税負担が発生した。

10年間でみると、この企業の税負担は保険加入に関わらず330万円だ。つまり保険には節税効果がないのだ。

法人が保険に加入すると税負担の発生時期を遅らせることはできるが、税負担がなくなるわけではないという点は留意してもらいたい。

保険金の受け取りを踏まえた規程の作成を

法人が保険金を受け取った場合、その保険金の取り扱いを定めた規程を設定しておくことが望ましい。企業に税務調査が入った際に説明の根拠とするためだ。

たとえば経営者への退職金の支払いは損金として計上できる。このため、恣意的に退職金を支払えば利益を自由に操作でき、保険金受け取りの益金も簡単に相殺できてしまう。脱税として指摘される可能性もある行為だ。

役員の退職金の取り扱いを定めた規程に従い退職金を支払えば、税務調査が入った際に適切な支払いであると説明できる。

法人保険の節税効果に規制が!

2019年6月に法人保険の保険料損金計上の算入ルールが変更された。損金算入の条件が厳しくなる内容で、10月以降の新規契約は新ルールが適用される。

法人保険は節税ではなく税負担の繰延べだと上述したが、損金算入が難しくなることで繰延べも以前より行いにくくなった点に注意が必要だ。

法人保険の「保険料損金計上の算入ルール」の変更点とは?

今回の保険料の損金計上ルール変更が、資金計画に与える影響は大きい。変更点を確認しておこう。

返戻率が50%を超える保険に注意

今回の変更点の要旨は「節税目的の保険の規制」だ。返戻金が大きい保険に加入し、保険料を損金として計上するという手法が規制された。

損金算入が規制される保険は、最高解約返戻率が50%を超える契約のものだ。返戻率が50%を超える保険は保険料の全額を損金として計上することができなくなり、一部を資産に計上するようになった。

返戻率が高い保険は企業の負担が少ない。長期の保険期間が設定できる法人保険は返戻率を100%近くに設定することも可能で、企業は実質的な負担なしに損金だけを計上することが可能だった。

今回の規制により、返戻率が50%を超える保険契約は全額を損金に充てることができないようになり、法人保険の節税効果が薄れた。

返戻率が高いほど資産計上期間が長い

返戻率が50%を超える保険の保険料の一部は資産に計上されることになるが、資産計上にもルールが設定されている。資産を計上する期間が定められ、それに応じ算入できる損金の額も変動する。

資産計上期間が長いほど損金に算入できる金額が少なくなり、節税効果は薄まる。返戻率が50~85%までの保険の資産計上期間は保険契約時から保険期間全体の40%を経過するまでで、返戻率が85%を超える保険は契約から返戻率がピークとなる期間までが資産計上期間となる。

返戻率に応じ3つの区分

50%以上の返戻率のある保険は、さらに3つの区分に応じ損金に計上できる額が計算される。返戻率が50~70%、70~85%、85%超の区分だ。

資産計上期間中はそれぞれの区分に応じ保険料の一部が資産に計上される。保険料から資産に計上する額を引き、その残額が損金となる。

資産計上期間中に企業が支払った保険料の損金算入できる割合は、返戻率50~70%の保険は60%(保険料の40%を資産計上)、70~85%では40%、85%超では最高解約返戻率の30%(当初10年間は10%)を損金に算入できる。やはり返戻金が高いほど損金算入の条件が厳しくなり保険の節税機能が薄れることとなった。

なお対象となる保険や資産計上期間終了後の取り扱いなど、ほかにも細かい取り決めがある。各自保険担当者や税理士に相談してほしい。

通達以前に契約した保険は従来のまま

この通達が出る以前からすでに該当の保険に契約している場合、その保険料の損金取り扱いルールは従来のままだ。遡って修正する必要はない。

通達以前から該当の保険を契約している場合は今から返戻金受け取りの出口戦略を立てておくことが望ましいだろう。返戻金は益金として計上されるので、設備投資や退職金の支払いなど、別の損金計上の手段などを用意するケースが想定される。

税負担の軽減とキャッシュフローを見極め、よりよい選択をしてほしい。

税制変更後にも節税効果は期待できる?

最高解約返戻率が高い法人保険については、上記のように損金計上に関するルールが見直された。簡単に言えば、返戻率が高いものほど資産計上の割合が増えており、損金にできる保険料割合が減少している。

この税制変更によって経営者の節税効果は弱まったが、実は長期的な目線で見た場合は、全保険料の50%以上を損金算入することが可能だ。例えば、最高解約返戻率が50%超~80%以下の法人保険では、契約期間の40%にあたる期間が過ぎると、保険料の全額を損金として扱える。

つまり、節税対策のみでの利用は難しくなったものの、「万が一に備えること」と「節税」を両立する手段として考えれば、法人保険への加入は効果的である。ただし、損金計上のルールが複雑化した影響で、個人が具体的なプランを立てることは厳しくなっているため、悩んだら無理をせずに専門家への相談を検討したい。

法人保険に加入する手順

2019年の税制改正によって、法人保険の意味合いは変わりつつある。では、実際に加入を検討する場合は、どのような手順で進めていくべきだろうか。

ここからは、法人保険に加入する基本的な手順を解説する。

【STEP1】加入目的を明確にする

まずは、法人保険によって「どのようなリスクを抑えたいのか?」や「どういった経営環境を整えたいのか?」を考え、明確な加入目的を設定する。以前までは節税目的での加入も見られたが、2019年以降は損金計上できる保険料に制限がかけられたため、それ以外の目的を見つけることが重要だ。

節税目的での加入は、会社のキャッシュフローを悪化させるリスクがある。そもそも、法人保険は経営リスクに備えるための商品なので、その点を意識して正しい方向性の目的を設定したい。

【STEP2】目的に合った保険の種類を選ぶ

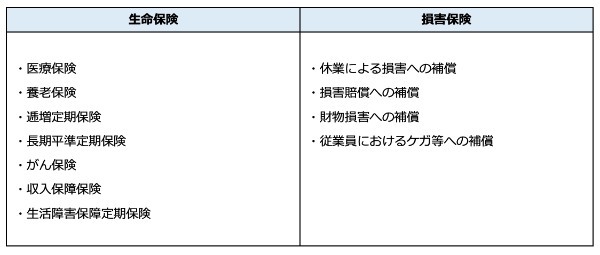

法人保険の種類は、「生命保険」と「損害保険」に分けると理解しやすい。

生命保険については、さらに「保障と積立のどちらを重視するか?」によってジャンル分けできる。保障重視のものとしては定期保険や医療保険、がん保険があり、それ以外のものは積立重視の商品に該当する。

これらの特徴を押さえた上で、まずは目的に合った保険商品を絞ることが必要だ。大量の商品を眺めるだけでは目星がつきづらいので、このような流れで丁寧に見極めていく方法をすすめたい。

【STEP3】候補の保険商品をひとつに絞る

保険の種類まで絞ったら、次は保険会社や代理店に問い合わせを行い、具体的な保険商品を比較していく。保険会社・保険代理店にコスト面の差はないが、そもそも扱っている保険商品に違いがあるため、できるだけ多くの問い合わせ先を探すようにしたい。

気になる商品を何点かに絞ったら、次は資料請求や見積り依頼へと進む。最終的に残った候補を細かく比較し、最も目的を達成しやすい商品をひとつに絞っていこう。

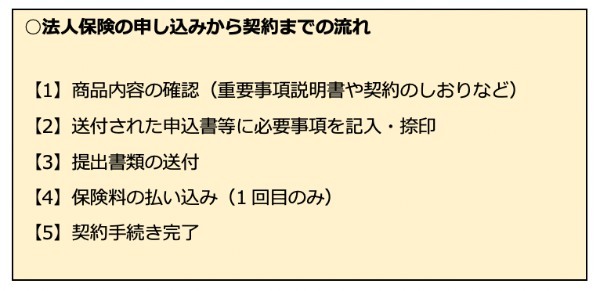

【STEP4】申し込み・契約

法人保険の申し込みは、契約者本人による手続きが必要になる。契約先によって手順はやや前後するが、契約までの基本的な流れは以下の通りだ。

加入する商品にもよるが、法人保険の契約前には1回目の保険料を払い込む必要がある。それを以って契約完了となるため、保険料の払い込みも含めて加入までのスケジュールを立てておこう。

法人保険と個人保険のバランスはどう考える?

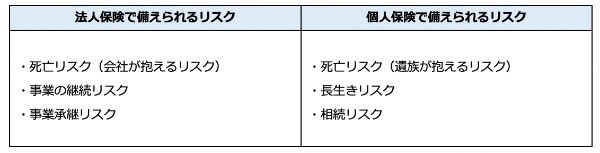

法人保険はあくまでビジネスシーンに特化した商品であり、経営者個人の生活を保障するものではない。プライベートも含めて安心できる環境を整えたいのであれば、個人保険もうまく活用する必要がある。

法人保険・個人保険のバランスについては、それぞれの役割を意識することが重要だ。以下のように「どのリスクに備えられるのか?」を意識すると、最適なバランスを見極めやすい。

大まかには上記のように分けられるが、法人保険にも経営者個人のリスクに備えられるものは存在する。例えば、引退をきっかけに勇退退職金を受け取れる法人保険は、老後資産の備えとして活用できる。

そのため、まずは加入すべき法人保険を選び、不足している部分については個人保険で補う方向性で考えていきたい。

保険契約は保険そのもののメリットで判断を

これまでと同じように返戻率の高い保険を利用し資金準備してもよいが、損金の扱いが小さくなるため保険で資金準備するメリットは弱くなった。これからは現金で資金準備する企業が増えるかもしれない。

損金の扱いは厳しいものとなったが、保険の魅力はあくまでリスクに対する保障が受けられることだ。「保険に加入する意義」を改めて考え、慎重な経営計画を立ててほしい。

事業承継・M&Aをご検討中の経営者さまへ

THE OWNERでは、経営や事業承継・M&Aの相談も承っております。まずは経営の悩み相談からでも構いません。20万部突破の書籍『鬼速PDCA』のメソッドを持つZUUのコンサルタントが事業承継・M&Aも含めて、経営戦略設計のお手伝いをいたします。

M&Aも視野に入れることで経営戦略の幅も大きく広がります。まずはお気軽にお問い合わせください。

【経営相談にTHE OWNERが選ばれる理由】

・M&A相談だけでなく、資金調達や組織改善など、広く経営の相談だけでも可能!

・年間成約実績783件のギネス記録を持つ日本M&Aセンターの厳選担当者に会える!

・『鬼速PDCA』を用いて創業5年で上場を達成した経営戦略を知れる!

文・若山卓也(ファイナンシャルプランナー)