融資にはさまざまな選択肢があり、どこから融資を受けるべきか悩む経営者も多いだろう。また、融資には制度融資やプロパー融資などいくつかの種類がある。それぞれの特徴を知り、自社にとって最も良い選択肢を選ぶことが大切だ。この記事では、中小企業の融資の選択肢と選び方を解説し、融資に必要な資料や融資を受けるときの注意点も紹介する。

目次

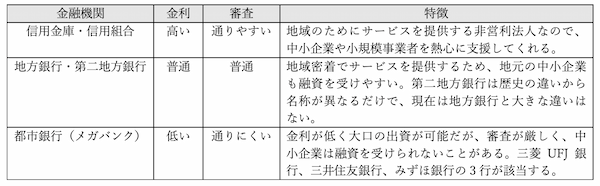

金融機関の種類と融資の受けやすさ

融資元の選択肢は主に3つある。それぞれの特徴をまとめたので参考にしてほしい。

このほかに、日本政策金融公庫という選択肢もある。

日本政策金融公庫は政府系金融機関の1つで、公共的な目的から金融政策に沿ってサービスを提供する。中小企業や小規模事業者を支援する融資制度があり、要件を満たせば民間の金融機関より有利な条件で融資を受けられることがある。

資金がすぐに必要なときや、融資を受けられなかったときは、ビジネスローンでお金を借りるという選択肢がある。

ビジネスローンとは事業用のローン商品のことで、銀行やクレジットカード会社、消費者金融などで提供されている。一般的に、融資までのスピードが速く、担保や保証人が必要ないのがメリットだ。一方、金利が高く、融資額が小さいというデメリットもある。

また、ビジネスローンを利用すると、銀行からの借入の際に不利になる可能性もあるため、注意が必要だ。

中小企業が考えたい4つの融資の選択肢

中小企業におすすめの融資の選択肢を4つ示し、融資を選ぶときの考え方を解説していく。

日本政策金融公庫の融資

創業時や起業時は、まず日本政策金融公庫の融資を検討したい。要件を満たせば、金利などの条件が優遇される可能性があるからだ。

また、日本政策金融公庫は公共的な目的で運営されており、経営状態が悪化したときも次のような融資が用意されているため、積極的に活用を検討したい。

・災害の被害を受けた

・新型コロナウイルス感染症の影響を受けた

・一時的な販売減少などで業績が悪化した

・金融機関との取引状況の変化で資金繰りが悪化した

・取引先の倒産などで困難な状況にある

・過剰債務などの状況に陥り、経営改善や経営再建に取り組んでいる

経営状態がいいときも、次のようなことに取り組むなら、日本政策金融公庫の融資を受けられる可能性がある。

・生産性向上や雇用創出、雇用条件の改善を目指す

・環境対策を促進する

・防災施設の整備を行う

・海外に事業を展開する

・事業承継やM&Aに取り組む

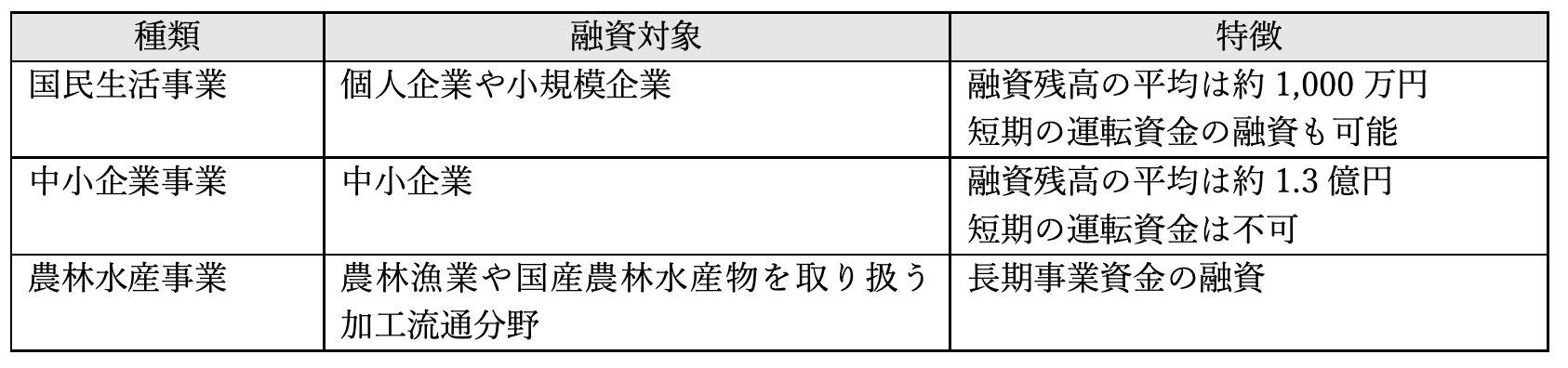

・日本政策金融公庫の融資の種類

日本政策金融公庫の融資には3つの種類がある。事業規模や内容、融資額に応じて選ぶようにしたい。

日本政策金融公庫の融資は、要件を満たせば金利や返済期間などが優遇されるメリットがある。しかし、手続きに時間がかかるというデメリットもあるため、自社の条件に当てはまりそうならば早めに検討することが大切だ。

自治体の制度融資

制度融資とは、都道府県や市町村などの地方自治体が行う融資のことだ。要件を満たせば金利や返済期間が優遇されるといったメリットがあるため、日本政策金融公庫の融資を受けられないならば制度融資を検討したい。

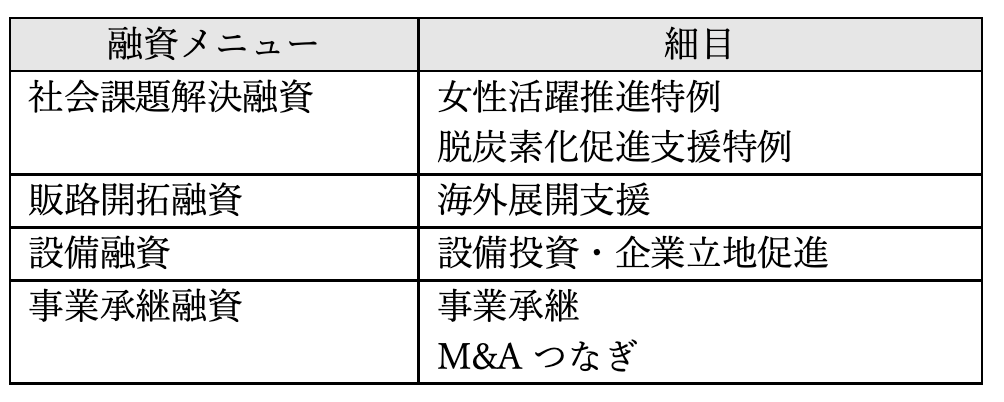

制度融資では、融資メニューや細目ごとに融資対象、融資限度額、融資期間などが細かく決められている。例えば、東京都が中小企業向けに実施している2023年度の制度融資のメニューは19項目だ。

融資メニューと細目をいくつかピックアップすると、次のようなものがある。

自治体や年度によって融資メニューや融資条件は変わるため、住んでいる自治体のホームページを確認するといいだろう。ただし、日本政策金融公庫と同じく、手続きに時間がかかる点には注意したい。

保証付き融資

日本政策金融公庫や自治体の制度融資の対象外ならば、地方銀行や信用金庫・信用組合など民間の金融機関からの融資を検討しよう。小規模事業者なら信用金庫や信用組合を選び、中小企業なら地方銀行や第二地方銀行を選ぶといいだろう。

民間の金融機関からの融資には、保証付き融資とプロパー融資があるが、まずは保証付き融資を検討しよう。

保証付き融資とは、公的機関である信用保証協会が保証する融資で、返済が滞ったときに金融機関への返済を立て替えてくれるという特徴がある。信用保証協会が間に入ることで、中小企業や小規模事業者も金融機関から融資を受けやすくなる。

なお、保証付き融資では企業は保証料を支払う必要がある。また、金融機関と信用保証協会それぞれで審査が行われる点も知っておこう。

プロパー融資

保証付き融資で返済実績を積んだら、民間の金融機関が独自に行うプロパー融資という選択肢も生まれてくる。

プロパー融資では、返済が滞ったときのリスクを金融機関が直接負うため、審査が厳しくなる。一方、審査に通れば保証付き融資より金利が低くなるのがメリットだ。また、保証付き融資と違って融資額に上限がなく、大規模な資金調達も可能となる。信用保証協会の保証がないため、保証料が不要なのもメリットだろう。

中小企業がプロパー融資を受けるには、保証付き融資で実績を積み、金融機関と信頼関係を構築しておくことが大切だ。また、保証付き融資には上限があるため、信頼関係ができたらプロパー融資へと切り替え、いざというときのために保証付き融資の枠を残しておくというのも1つの考え方だ。

なお、事業が急拡大し始めたら、都市銀行のプロパー融資を見据えて、都市銀行から保証付き融資を受けるという方法もある。ただし、ハードルが非常に高いため、中小企業は地方銀行や信用金庫・信用組合と信頼関係を構築しておくといいだろう。

スムーズに融資を受けるためのコツ

続いては、スムーズに融資を受けるためのコツを解説していく。

信頼できる事業計画書を作成する

融資の審査で重要なポイントが事業計画書だ。金融機関は事業計画書を参考に、今後も安定的に利益を出せるか、返済が滞るリスクがないかといった点を審査する。

事業計画書を作成する際は、市場調査や競合他社との比較結果などを示し、数字に根拠を持たせることが大切だ。事業概要や採用計画、設備投資計画、マーケティング戦略なども記載すると、より信ぴょう性が増すだろう。

事業計画書の作成を税理士などに任せきりにしていると、金融機関から見抜かれて評価が下がる可能性があるため、専門家のサポートを受けながら経営者自身がしっかり事業計画を立てる姿勢が大切だ。

日頃から信頼を積み重ねておくことも大事

金融機関と日頃から信頼関係を構築しておくと、いざというときの融資をスムーズにしてもらえる可能性がある。資金繰りが悪化して融資が必要なときだけ連絡すると、「困ったときだけ泣きついてくる」という印象を抱かれてしまうだろう。

自社の情報を小まめに伝えたり、定期預金の預入や投資信託の購入などで担当者の目標達成に協力したり、無理のない範囲でうまく付き合うことが大切だ。また、書類の提出期限を守る、記載漏れがないようにするなど、当たり前の気遣いも大切にしたい。

さらに、融資の選択肢を広げるため、複数の金融機関と関係を作っておくことも大切だ。

融資を受けるときに準備が必要な資料

融資を受けるときの必要書類は金融機関や融資の種類、事業形態によって異なるが、一般的には次のような資料が必要とされている。

・会社案内

・事業計画書

・決算書

・試算表

・資金繰り表

・登記簿謄本

・本人確認書類

・印鑑証明書

・納税証明書

融資を受けるときの注意点

融資を受けるときは、返済までの見通しを立てることが大切だ。返済計画に基づいて、金利や返済期間も検討する必要がある。

返済計画を立てるときは、資金繰り表を作成しておくと役に立つ。資金繰り表は企業の資金の出入りをひと目で確認できる表のことで、融資を受ける際に提出する書類としても活用できる。

資金繰り表があれば、資金繰りの悪化に気づきやすくなるとともに、悪化した際に数値的な根拠を示しながら融資額や返済期間を決められるだろう。

融資以外の資金繰り悪化への対策方法

資金繰りが悪化した際、資金調達の選択肢として最初に融資をイメージする経営者は多いが、ほかの選択肢も知っておくことが望ましい。

まず検討したいのが、補助金や助成金だ。申請に要件があり、手続きに時間はかかるものの、融資と違って返済義務がないのがメリットだ。

資産を売却するという方法もある。保養所や遊休地など、事業に必要不可欠ではない資産があるならば、売却すると素早く資金を調達できる。

また、インターネットを通じて広く投資家から資金を集める「クラウドファンディング」で資金を集める方法も注目されている。手軽に利用でき、活用次第では企業の認知度向上にもつながるというメリットがある。

資金調達にはさまざまな選択肢があることを知り、どの方法が適しているか柔軟に検討するようにしたい。

融資を受けて事業を永く継続させよう

創業期や拡大期、事業承継期など、さまざまなタイミングで企業は資金調達が必要になる。スムーズに融資を受けられるよう、融資についての知識を蓄え、日頃から金融機関との関係構築に努めることが大切だ。

事業承継・M&Aをご検討中の経営者さまへ

THE OWNERでは、経営や事業承継・M&Aの相談も承っております。まずは経営の悩み相談からでも構いません。20万部突破の書籍『鬼速PDCA』のメソッドを持つZUUのコンサルタントが事業承継・M&Aも含めて、経営戦略設計のお手伝いをいたします。

M&Aも視野に入れることで経営戦略の幅も大きく広がります。まずはお気軽にお問い合わせください。

【経営相談にTHE OWNERが選ばれる理由】

・M&A相談だけでなく、資金調達や組織改善など、広く経営の相談だけでも可能!

・年間成約実績783件のギネス記録を持つ日本M&Aセンターの厳選担当者に会える!

・『鬼速PDCA』を用いて創業5年で上場を達成した経営戦略を知れる!

文・木崎涼