中小企業がスムーズな成長を実現するには、効率的な資金計画が欠かせない。特に各資金調達手段のメリット・デメリットは、強く意識しておく必要がある。今回はエクイティファイナンスとデットファイナンスの概要や、うまく使い分けるポイントなどをまとめた。

目次

エクイティファイナンスとは?

エクイティファイナンス(Equity finance)とは、企業が新株の発行によって資金を調達することである。

新株発行による資金調達が成功すると、貸借対照表の「純資産の部」が増加する。つまり、エクイティファイナンスは「エクイティ(自己資本、株式資本)」を増加させる資金調達手段であるため、このような名称で呼ばれるようになった。

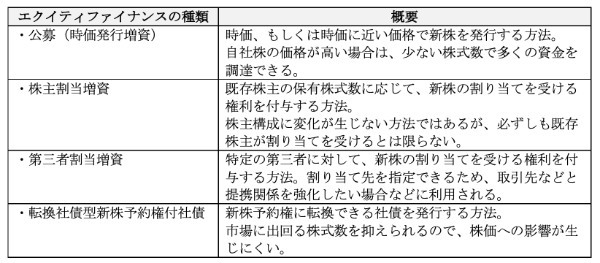

エクイティファイナンスの4つの種類

エクイティファイナンスには、次の4つの種類がある。

上記の通り、エクイティファイナンスは方法によって周囲への影響が変わってくる。そのため、株主や取引先、関係会社などを意識した上で、悪影響が生じにくい方法を選ぶことが重要になる。

デットファイナンスとは?

一方でデットファイナンス(Debt finance)とは、主に借入によって資金を調達する方法である。具体的な方法としては金融機関からの借入のほか、投資家からの融資や社債・私募債の発行などが挙げられる。

デットファイナンスはいわゆる「借金・債務」にあたるため、資金調達を成功させると貸借対照表の「負債の部」が増加する。

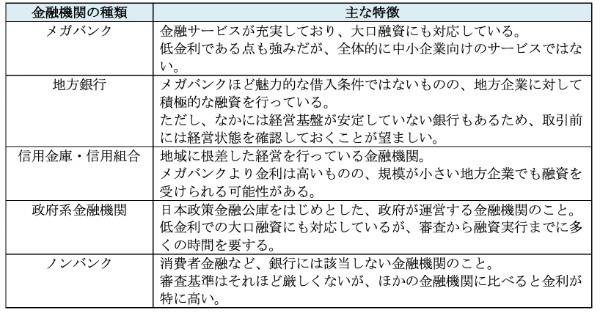

金融機関によって借入条件は大きく変わる!

中小企業のデットファイナンスと言えば、やはり金融機関からの借入が主流だろう。金融機関は経営者にとって身近な存在だが、借入先によって条件が大きく異なる点には注意しておきたい。

借入条件だけを見るとメガバンクが望ましいものの、中小企業やスタートアップ企業などがメガバンクから融資を受けることは難しい。資金調達は借入条件だけではなく、融資実行までのスピードにもこだわる必要があるので、自社の状況を踏まえて現実的な借入先を選ぶことも重要になる。

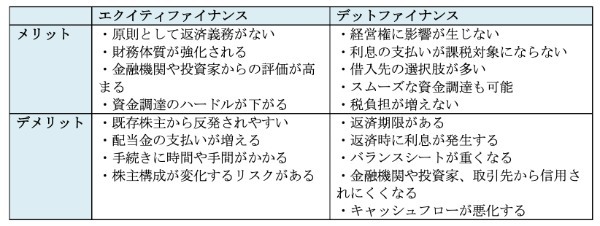

エクイティファイナンスのメリットとデメリット

自社に適した資金調達手段を選ぶには、エクイティファイナンスとデットファイナンスの違いを理解しておく必要がある。まずは、エクイティファイナンスのメリット・デメリットをまとめたので、自社の現状を意識しながら確認していこう。

メリット

エクイティファイナンスの最大のメリットは、原則として返済義務が生じない点だ。もちろん返済時の利息も発生しないため、将来のキャッシュフローを圧迫することなく資金を調達できる。

また、新株発行によって自己資本が増えると、自己資本比率が高まることで財務体質が強化される。その結果、金融機関や投資家からの評価も高まるので、うまく活用すれば今後の資金調達もスムーズになるだろう。

デメリット

新株発行によって株式の流通量が増えると、1株あたりの価値はどうしても下がってしまう。したがって、あまりにも多くの新株を発行すると、既存株主から強く反発される恐れがある。

そのほか、配当金が増えたり手続きに時間がかかったりなど、エクイティファイナンスには注意すべきデメリットも多い。特に株主構成が大きく変化すると、場合によっては会社の経営権を支配されてしまうリスクもある。

デットファイナンスのメリットとデメリット

次は、デットファイナンスのメリットとデメリットを解説する。

メリット

新株を発行しないデットファイナンスでは、どれだけ借り入れても経営権を握られる恐れがない。新たな株主対策も必要ないため、経営の自由度を下げることなく資金を調達できる。

また、借入先の選択肢が多い点もデットファイナンスならではのメリットだ。借入審査に向けて準備をする必要はあるが、借入先を慎重に選べばスムーズな資金調達が可能になる。

新株を発行するエクイティファイナンスに比べると、手続きにかかる時間や手間も抑えられるだろう。

ちなみに、エクイティファイナンスによって資本金が一定のライン(1,000万円・1億円)を超えると、法人税や消費税をはじめとした税負担が増えてしまう。その点、デットファイナンスは資本金に影響が生じない方法なので、税金の負担が増えることはない。

デメリット

デットファイナンスで最も注意しておきたいデメリットは、返済期限が設けられている点だ。

仮に返済期限を守れなくなると、当初想定していた以上の利息がついたり、強制的に取り立てられたりする恐れがある。そのため、デットファイナンスによって資金を調達する場合は、綿密な返済計画を立てなければならない。

また、貸借対照表の負債の部が増えることで、自己資本比率が下がる点も軽視できないデメリットになる。自己資本比率が下がると、いわゆる「バランスシートが重い状態」となるため、金融機関からの評価が下がることは避けられない。

ほかにも、キャッシュフローが悪化したり取引先から信用されにくくなったりなど、デットファイナンスにはさまざまなリスクがある。場合によっては倒産リスクも高まるため、必要以上に借入金を増やすことは避けたい。

優先すべき資金調達方法は?ベストな選択肢の考え方

ここまで解説したメリット・デメリットを踏まえて、次はベストな資金調達手段の選び方を考えていこう。

返済義務がない点を考えると、やはりエクイティファイナンスは魅力的な資金調達手段に思える。しかし、新株を買い取ってもらうには会社としての魅力が必要になるため、エクイティファイナンスは実施するタイミングを慎重に選ぶことが重要だ。

では、世の中の経営者はどのように資金調達手段を使い分けているのか、成長企業などでよく見られるケースを紹介しよう。

経営の土台ができるまではデットファイナンスで回す

新株を買い取ってもらえるような魅力を備えるには、「経営の土台」を構築する必要がある。安定した収益基盤はもちろん、会社を支える人材や組織、企業文化などの土壌がなければ、会社はスムーズに成長していかない。

したがって、経営の土台ができるまではキャッシュフロー経営を意識し、デットファイナンスを中心に考えることが主な選択肢となる。ただし、収益力が低い状態では借入によるリスクも倍増するため、より慎重に借入計画・返済計画を立てる必要があるだろう。

プロダクトを作るタイミングでエクイティファイナンスを検討する

経営の土台が構築されると、企業には新たなプロダクト(製品・サービス)を作る余裕が生まれる。このプロダクトを作る時期こそが、エクイティファイナンスが成功しやすいタイミングとなる。

ただし、一般投資家や関係会社から興味をもってもらうには、斬新かつ独自性のあるプロダクトを作らなくてはならない。特に近年は、SDGsやイノベーション関連のプロダクトが注目されているため、計画を立てる際にはこれらのジャンルを強く意識したいところだ。

ちなみに、SDGsやイノベーション関連の事業では、政府・自治体による支援策も貴重な資金調達手段になり得る。特に補助金や助成金は、エクイティファイナンスと同じく返済義務がない資金調達手段なので、ぜひ選択肢のひとつとして検討しておきたい。

状況に応じてうまく使い分けることが重要

エクイティファイナンスとデットファイナンスには、それぞれメリット・デメリットがある。つまり、どちらも一長一短なので、状況に応じてうまく使い分けなくてはならない。

本記事で紹介した考え方のポイントを参考にしながら、より会社が成長しやすい資金計画を考えていこう。