執行役員は会社法で定められた機関にはあたらないが、会社の経営体制強化を目的に選任されることがある。この記事では、執行役員とは何か説明するとともに、役員との違いや報酬の扱いなどについてわかりやすく解説する。税務や労務を正しく行えるよう参考にしてほしい。

目次

執行役員とは

執行役員とは、会社の業務運営の責任者である。自身に任された業務について従業員らの陣頭指揮を執り、その結果を取締役に報告することによって経営判断に寄与する者のことだ。

執行役員について会社法等には定めがなく、執行役員の運用は会社の裁量に任されている。

そのため、執行役員に対する税務や労務などは、会社と執行役員の状況で個別に判断しなければならない。

執行役員を導入する目的

執行役員を導入する目的は、取締役の業務負担を軽減し、会社の意思決定の迅速化や社内の監督機能を強化することにある。

会社の取締役は、取締役としての会社の業務を執行しなければならない(会社法第348条)。さらに取締役会を設置している会社では、取締役は取締役会の一員として、経営に関する意思決定や、他の取締役の監督などの業務も担う(会社法第362条)。

執行役員制度を導入することで、取締役の業務執行を執行役員に委ねることが可能となる。これによって、取締役会は迅速な意思決定や社内の監督業務など、会社の全体指揮や管理により集中できるようになる。

上場企業の8割が執行役員を導入しているデータも

経済産業省の委託調査である「日本企業のコーポレートガバナンスに関する実態調査(令和2年度)」において、上場企業に対するコーポレートガバナンスへの取り組み状況などのアンケート調査が実施された。この調査結果によると、955社のうち、約85%にあたる844社が執行役員制度を導入しているとの回答であった。

(出典)経済産業省:コーポレートガバナンスに関する委託調査について

執行役員と役員の違い

執行役員には「役員」の名がついているが、会社法上の役員にはあたらない。

会社法上の役員とは取締役や会計参与、監査役であり、執行役員は基本的に使用人(従業員)となる。

参考として会社法における役員の定義を下記にまとめる。

役員…取締役、会計参与及び監査役(同法329条)

役員等…上記の役員に執行役と会計監査人が含まれる(同法423条他)

会社法施行規則の役員…取締役、会計参与、監査役、執行役、理事、監事その他これらに準ずる者(同法施行規則第2条第3項第3号)

役員が執行役員を兼務することも

執行役員制度の運用は会社によって様々である。一部の企業では、執行役員の上に、上席執行役員、常務執行役員、専務執行役員などの職位が設けられている。これらの職位では、専務執行役員が取締役と兼任することが多いが、企業によっては常務執行役員も取締役を兼任していることがある。上席執行役員や執行役員は、部長クラスの職務との兼任となっていることが多い。ただし、これらはあくまで一部の企業の例に過ぎず、執行役員制度の運用は企業の組織体制や文化によって異なるものであるため、一例として参考にしていただきたい。

執行役員と執行役の違い

執行役員と混同しやすいのが執行役である。執行役は会社法等の役員にあたる業務執行取締役のことで、指名委員会等設置会社には設置義務がある。

会社法第415条によると指名委員会等設置会社では、原則として取締役に業務執行権がなく、執行役が業務を執行する。執行役員と名称は似ているが、法律上は異なるので注意したい。

執行役員制度の歴史

執行役員を初めて導入したのは、ソニー株式会社である。導入時期は、1997年6月だ。当時、38名であった取締役を10名にして取締役会を縮小し、執行役員に34名(うち7名は取締役と兼務)が就任した。意思決定・監督機能と執行機能の分離を進めることなどを目的としたものである。

その後、国内では執行役員を導入する企業が急速に増えた。財務省の財務総合政策研究所の報告書によると、1999年における執行役員制度の導入企業は、調査対象のうち12.8%であったが、2002年には32.9%であった。

執行役員制度を導入済み及び導入予定であるなどと回答した企業の主な導入理由は、「経営監督と業務執行の分離ができる(72.6%)」、「迅速な意思決定ができる(59.5%)」などであった。中には、「取締役数を削減することができる(19.3%)」という回答もみられた。

(参考)財務省 財務総合政策研究所「進展するコーポレート・ガバナンス改革と日本企業の再生」:第3章

財務省 財務総合政策研究所「進展するコーポレート・ガバナンス改革と日本企業の再生」:第3章

執行役員を導入するメリット4つ

執行役員を導入することによってどのようなメリットがあるだろうか?

1.経営判断をスピーディにできるようになる

執行役員を導入することの最大のメリットは、取締役の業務負担が軽減されて経営に集中できるようになることだ。これにより、会社の意思決定の迅速化が期待できる。

2.透明性の高い経営の実現に役立つ

執行役員を選任して取締役の業務負担を軽減すれば、取締役会の役割である業務監督の機能を強化でき、透明性の高い経営の実現に繋がる。業務監督の機能をより強化するために社外取締役を選任する企業もあるが、そうした企業では、社内の取締役が減少した分、執行役員を選任するケースもあるようだ。こうしたケースでは、取締役の減少による業務執行力のダウンを執行役員の働きで補うという狙いがある。

3.将来の役員を優秀な人材から選びやすくなる

執行役員制度を導入することによって、優秀な人材を幹部に登用しやすくなることも期待できる。リーダーシップのある優秀な従業員を執行役員に選任し、その働きを見てから役員にふさわしい人物かどうかを見極められるからだ。

「執行役員=役員の登竜門」という認識が会社に定着すれば、執行役員に抜擢された人物のモチベーションアップに繋がるだろう。また、ポストが増えると人選の幅が広がるため、会社にとって有益な人材を早期に発見し、引き上げるチャンスにもなり得る。

4.税務上の扱いは原則「使用人(従業員)」に

執行役員は会社法上の役員ではないため、税法上のみなし役員にあたらなければ「使用人(従業員)」としての税務が適用される。使用人であれば役員給与の損金不算入による不利益がないことから、昇給時期やボーナスの支給を柔軟に決められる。詳しくは「執行役員の報酬の税務」の項目で解説する。

執行役員制度のデメリット4つ

執行役員制度のメリットに対して、どのようなメリットがあるだろうか?

1.法律上の立場がわかりづらい

執行役員は会社の機関ではないため、それを直接定めた法律がない。したがって、執行役員を新しく導入するときは、「役員」「使用人」「委任契約」「労働契約」といった扱いをよく整理し、法務、労務、税務において矛盾がないようにする必要がある。

2.役員かどうかわからず社内が混乱する

初めて執行役員を導入する際には、社内では「役員なの?」「◯◯部長とどちらが上なの?」などの混乱が生じる可能性がある。こうした疑問を持つ社員に配慮して、各部署に通知をするとよいだろう。

3.社外の認識もさまざま

執行役員の役職については法令に定めがなく、その運用は会社によって異なる。これが原因で、執行役員の地位に対する、社外からの認識についても齟齬が生じることが考えられる。例えば、ある会社では執行役員が「取締役」によって兼任される地位である一方で、別の会社では取締役以外の者がその地位を務めていることもあるからだ。

4.現場を考慮した経営判断が行われなくなる可能性がある

執行役員を導入すると、取締役が現場の反応を見聞きする機会が減少する。これによって、取締役の会社に対する認識が、現状とずれてくる懸念がある。したがって、執行役員を導入する際は、会社の意思決定に反映させるべき材料を取締役が入手できるよう、執行役員から会社への報告体制(執行役員会など)を整備する必要がある。

執行役員を導入する方法

自社に執行役員を導入するためには、5つの手順を踏むことになる。

職務内容を決める

執行役員を役割が不明確なまま導入すると、形骸化してしまう恐れがある。そのため、執行役員規程などを作成し、その職務内容や権限、取締役会への報告義務などを明確に定めておく必要がある。なお、執行役員規程を作成すると、就業規則と同様に届け出や周知の義務が生じる場合がある。

法律上の立場を明確にする

執行役員が法律上どのような立場なのか、社内外に混乱が生じないようにあらかじめ明確化させておくことも必要である。会社法上の役員であるかどうかはもちろん、税務や社会保険の扱いについても明確にしておくべきだ。

任期を定める

執行役員の任期は必ずしも定めなくてよいが、あえて任期を1、2年ほどにすることで、モチベーションを維持してもらいやすくなるだろう。期待していた成果が出せなければ、任期満了をもって元の業務に戻ってもらうこともできる。なお、執行役員と会社の契約関係が有期労働契約にあたる場合、原則的に3年を超える契約は認められない。(労働基準法第14条)労働契約ではなく「委任契約」であれば労働基準法は適用されないため、会社で任期を定めてもよい。

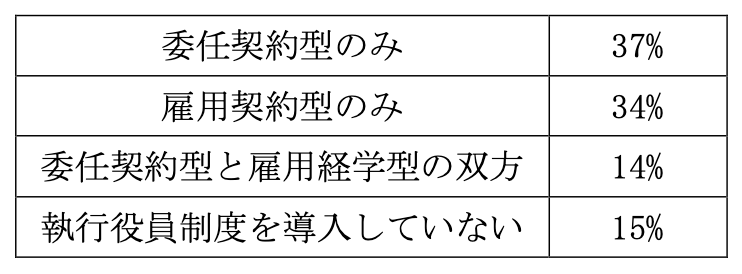

なお、先ほど上場企業の8割が執行役員制度を導入している調査結果を紹介したが、同調査では、執行役員制度を導入していると回答した企業(844社/955社)に対し、執行役員との契約形態についても調査されている。結果は以下のとおりで、僅差ではあるが委任契約がもっとも多い結果となっている。

選任の手続きを確認する

執行役員の選任は、会社法第362条第4項第3号における「その他の重要な使用人の選任」と位置づけられ、選任するには取締役会の決議が必要になる。なお、この決議は取締役に委任できない。

解任事由を決める

執行役員の任期途中の解任事由についても、あらかじめ定めておくべきである。例えば、以下のような場合を解任事由にすることを、執行役員規程などで定めるとよいだろう。

- 執行役員に不正行為や不当な行為があった場合

- 禁止事項(別途定めたもの)に抵触した場合

- その他執行役員としての適格性に問題があると認められる場合

なお、執行役員は、会社法上で「その他の重要な使用人」と位置づけられ、解任もまた取締役会の決議が必要となる。

執行役員の年収について

前述のとおり、執行役員は基本的には会社の従業員であるが、その運用は会社によって異なる。一般的な執行役員は部長や支店長の職と兼務しながら従業員としてその役割を果たしているが、一部の執行役員は取締役と兼務をしている。このため「執行役員」と一括りにしようとしても、その年収には、実際のところかなりの差が生じていると考えられる。

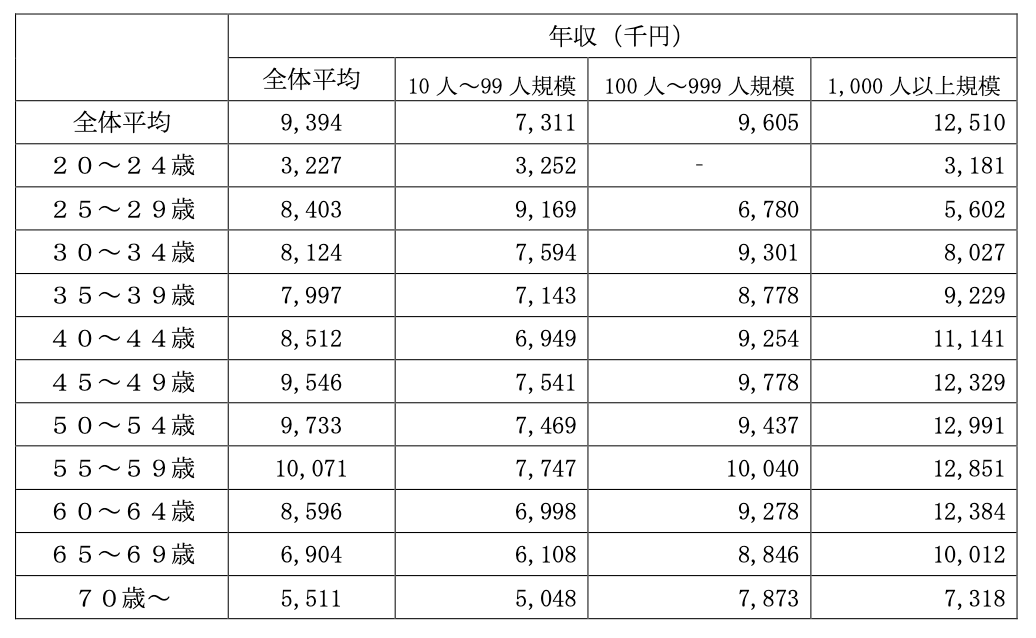

このことを前提として、執行役員の年収として最も参考になる指標は、各事業の責任者であるが役員ではない「部長職」の平均賃金だろう。以下のとおり、厚生労働省の「令和5年賃金構造基本統計調査」から、部長級の平均年収を算定したので参考にしてほしい。

企業規模別・年齢階層別の部長級年収

(参考)政府統計の総合窓口(e-Stat):令和5年賃金構造基本統計調査

執行役員の報酬の税務

税法上の役員にあたるのは、会社法上の役員とみなし役員である。執行役員はみなし役員にあたらなければ、税法上の役員にはあたらない。

みなし役員

みなし役員とは、法人税法施行令第7条で下記の通り定義されている。

法人の使用人以外の者(職制上使用人としての地位のみを有する者に限る)でその法人の経営に従事しているもの

同族会社の使用人のうち、所有割合の要件を満たしている者で、その会社の経営に従事しているもの

このルールから、執行役員は会社の経営に従事していなければ、みなし役員にあたらない。執行役員の導入メリットを考えると、一般的な執行役員は取締役ではないので取締役会に出席せず、決定された業務を行うケースが多いと考えられる。この場合は、税務上も使用人にあたると考えてよいだろう。

使用人兼務役員

執行役員が取締役を兼任している場合、執行役員が税法上の使用人兼務役員にあたるか判断するときも注意しなければならない。使用人兼務役員とは、役員でありながら職務内容が使用人というケースである。法人税法第34条第6項によると、下記の要件を両方とも満たさなければならない。

- 部長、課長その他法人の使用人としての職制上の地位を有する

- 常時使用人としての職務に従事する

もし執行役員が使用人兼務役員にあたれば、使用人としての給与は損金に算入できる。当然、使用人兼務役員であるほうが、税務上扱いやすく節税にも有利である。しかし判定を誤ると、使用人として支給していたつもりの給与が後から損金不算入となるリスクがある。

そのため、必ず顧問税理士に相談してから判定していただきたい。ここからは執行役員が使用人兼務役員にあたるかを判定する基準を説明していく。

基準1.その執行役員が使用人兼務役員になれない者に該当しないか

法人税法施行令第71条によると、使用人兼務役員になれないのは以下の者である。

- 代表取締役、代表執行役、代表理事及び清算人

- 副社長、専務、常務その他これらに準ずる職制上の地位を有する役員

- 合名会社、合資会社及び合同会社の業務を執行する社員

- 取締役(指名委員会等設置会社の取締役及び監査等委員である取締役に限る。)、会計参与及び監査役並びに監事

- みなし役員

基準2.執行役員に使用人としての職制上の地位があるといえるか

法人税法基本通達9-2-5によると、使用人としての職制上の地位とは、「支店長、工場長、営業所長、支配人、主任等法人の機構上定められている使用人たる職務上の地位」とされている。特定の部門の職務を統括している場合、使用人兼務役員には該当しない。なお同通達9-2-6によると、事業内容が単純で使用人が少数である等の事情により、上記の支店長や支配人のような地位を会社の機構として定めていない場合、他の使用人の職務と同質であるかを基準に判断してよいとされている。

執行役員に関する退職手当の判定

執行役員個人に関する退職手当の扱いも知っておきたい。執行役員を会社の役員や使用人の中から新たに選任したとき、それまでの勤務について退職手当を支給することがある。国税庁では、執行役員の特性を踏まえ、この手当が退職所得と給与所得のどちらに該当するのか所得税法基本通達30-2で示している。

過去の判例(最高裁第三小法廷昭和58年12月6日判決)で、退職所得として扱うには「勤務関係の性質、内容、労働条件等において重大な変動があって、形式的には継続している勤務関係が実質的には単なる従前の勤務関係の延長とはみられないなどの特別の事実関係があることを要するものと解すべき」とされた。つまり、勤務に関する重大な変動と、単なる延長ではない特別の事実関係が必要ということだ。

退職所得として扱われる要件

執行役員の運用は会社によって異なり、国税庁の「所得税基本通達30-2の2及びその解説」によると、会社の執行役員制度が次の要件をすべて満たす場合、執行役員就任時の手当は退職所得にあたるとしている。

執行役員との契約は、委任契約又はこれに類するもの(雇用契約又はこれに類するものは含まない。)であり、かつ、執行役員退任後の使用人としての再雇用が保障されているものではないこと

執行役員に対する報酬、福利厚生、服務規律等は役員に準じたものであり、執行役員は、その任務に反する行為又は執行役員に関する規程に反する行為により使用者に生じた損害について賠償する責任を負うこと

(引用)国税庁:所得税基本通達30-2の2及びその解説

上記の執行役員制度のもとで「取締役→執行役員」または「執行役員→取締役」に就任するときの退職手当は、原則として退職所得扱いとなる。反対に上記のような執行役員制度がなく、執行役員の契約形態などが通常の使用人と変わらない会社であれば、給与の扱いとなる。使用人から執行役員に就任しても、重大な変動や特別の事実関係があるとは認められないからだ。

なお、上記の執行役員制度によって執行役員となった者であっても、法人税法の「みなし役員」に該当するわけではない。みなし役員の判定はあくまで「経営に従事しているか」等で行う。

執行役員解任の注意点2つ

(1)労働契約法上の解雇にあたる場合

執行役員の解任が、労働契約の解雇にあたる場合、労働契約法によって、以下の理由がなければ解雇できないことに注意が必要である。まず有期契約の場合は、やむを得ない理由がなければ、期間満了まで解雇できない。期間の定めがない場合でも、客観的に合理的な理由を欠き、社会通念上相当であると認められない場合は無効となる。

なお、一般の従業員として労働契約を締結した人が、業務として執行役員の職を担当するケースのように、解任しても労働契約に影響がない場合は、上記の制約は受けない。

(2)委任契約にあたる場合

委任契約の場合、中途での契約解除は、民法上の制約を受ける。まず、委任が途中で終了したとき、受任者(執行役員)は、すでに履行した割合に応じて、報酬を請求することができる。また、不利な時期における解除にあたれば、執行役員に対し損害賠責任が生じることもある。

執行役員の税務や労務に注意しよう

執行役員は会社法上の役員ではないが、税法上の役員にあたるか個別に判断する。なお執行役員を制度として導入する際は、執行役員規程を定めることが一般的だが、執行役員が労働者と判断されると労働基準法の規制を受ける。この場合、執行役員規程は就業規則として扱われるため、届け出義務が生じる。執行役員は、税法だけでなく労働関係法令にも気をつけなければならない。

執行役員に関するQ&A

Q.執行役員は社員ですか?

執行役員とは、会社法上の役員ではないため、基本的には「使用人」、つまり一般社員である。ただし、企業によっては執行役員を取締役(役員)が兼務していることもあれば、執行役員制度に階位を導入し、執行役員、上位執行役員、常務執行役員、専務執行役員、社長執行役員など、取締役や代表取締役が上席の執行役員職を兼務しているケースもある。つまり、一般社員であることが多いが、その会社の執行役員制度の運用方法にも注意が必要であるということだ。

Q.執行役員は役員ではないのですか?

執行役員は「役員」とついているが、会社法上は「重要な使用人」の位置づけであり「役員」にはあたらないと解されている。ただし、企業によっては執行役員を取締役(役員)が兼務している場合も多く、役員と同様に委任契約を結ぶ執行役員も存在する。したがって、個別にはその会社の執行役員制度の運用状況などから判断されるべきである。