こんにちは。

相続税専門の税理士法人トゥモローズです。

お客様からよくある質問で、

「うちはマンション暮らしだったのだけども小規模宅地の特例って土地があるような一戸建てじゃないと使えないのよね?」

と聞かれます。

答えは、

「使えますよ! マンションって建物だけかと思うかもしれませんが、その建物の敷地である土地も同時に所有しているんです。その証拠に、毎年5月頃市役所から送られてくる固定資産税の納税通知書を見てみてください。家屋の欄だけでなく土地の欄にも数字が書いてあって、土地の固定資産税もかかっているはずです。そして、その土地についても一戸建ての土地と同様に小規模宅地の特例が使えるのです。」

このように説明するとお客様は、

「それじゃマンションであっても相続税は安くできるのね」

と安堵の表情で言われます。

さて、マンション敷地の小規模宅地の特例について特段ややこしい論点はありませんが、いくつか思いつくままに論点整理をしてみます。

※追記:

小規模宅地等の特例について、基本的な情報をわかりやすくまとめた記事を新たに作成いたしましたので、ぜひご覧ください。

小規模宅地等の特例をわかりやすく解説。相続した土地にかかる相続税を最大80%減額

1. 敷地権化されていないマンション

古いマンションだと登記簿上敷地権化がされていなく、土地の所有者の欄が何十枚にも及んでマンションの所有者全員で共有となっていることがあります。

このような敷地権化されていない共有マンションであっても建物と土地は紐付いていると考えますので小規模宅地の特例 共有の場合を徹底解説!(居住用編)の記事のように共有持分を乗じて適用面積が希薄化するようなことはないので安心してください。

2. 時価評価した場合

マンションについて財産評価基本通達に基づいて評価した場合に実際の市場価格と乖離することがあります。特に郊外のマンションだと値崩れが激しく、財産評価基本通達で評価したほうが高く評価されてしまうことがあります。このような場合には、時価評価(実際の売買金額、鑑定評価、査定評価)で相続税申告をすることもありますが、時価評価申告のときももちろん小規模宅地の特例を適用することができます。時価評価額を固定資産税評価等適正な按分基準により土地と建物に按分し、その土地部分にのみ80%(居住用)又は50%(貸付用)を乗じて小規模宅地の特例の特例適用額を算定します。

3. 家なき子

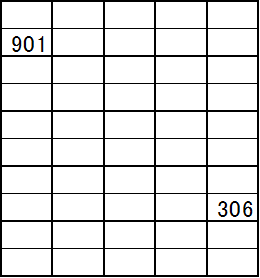

上記の区分所有マンションの901号室に母(父は10年位前に死亡)が1人で暮らしていて、306号室に長男夫婦が暮らしていたとします。2部屋とも母の所有で長男から母への家賃の支払いはありません。また、母と長男は生計が別でした。

このような場合に母が亡くなり、901号室と306号室の2部屋を長男が相続した場合の小規模宅地の特例はどうなるでしょうか?

【901号室】

長男は家なき子に該当しますので小規模宅地の特例の適用が可能です。

同じマンションであっても各独立部分に別々に住んでいれば同居とは考えず家なき子になるのです。

【306号室】

こちらは小規模宅地の特例の適用ができません。

仮に、被相続人と長男が生計一だったら80%の評価減が出来ました。

また、被相続人が相当な対価で長男の嫁に賃貸していれば50%の評価減が出来ました。

(提供:税理士法人トゥモローズ)