こんにちは。

相続税専門の税理士法人トゥモローズです。

小規模宅地の特例 家なき子(特定居住用宅地等)を徹底解説の記事に引き続き、小規模宅地の特例の要件を生前に確認することにより、相続税を大幅に減らすためのコツを解説します。今回は、賃貸アパートの敷地や貸し駐車場(貸付事業用宅地)についてです。

なお、このコラムは平成30年度税制改正の内容は加味されておりません。

平成30年4月1日以降の相続開始案件については、【小規模宅地の特例】平成30年税制改正・貸付事業用宅地等【税制改正大綱編】を参照してください。

※追記:

小規模宅地等の特例について、基本的な情報をわかりやすくまとめた記事を新たに作成いたしましたので、ぜひご覧ください。

小規模宅地等の特例をわかりやすく解説。相続した土地にかかる相続税を最大80%減額

1.貸付事業用宅地とは?

被相続人や被相続人の生計一親族が相当な対価で貸付をしていた賃貸アパートや貸駐車場の敷地について、相続税の申告期限までにその宅地を取得した相続人が貸付事業を継続している場合に、200㎡まで50%の評価減ができるという小規模宅地の特例の一つです。

2.こうしておけば! 生前対策の方法

下記の一つでも当てはまる場合には、是非、対策を考えてみてください。

① 賃貸アパートの空室がある場合

小規模宅地の特例は、賃貸アパートのうち空室部分については基本的に評価減ができません。したがって、生前に空室を少なくできれば特例が適用できる金額が大きくなります。また、空室を埋めることにより賃料収入も多くなり一石二鳥です。

② 土が見えている青空駐車場を所有している場合

小規模宅地の特例は、大前提として建物又は構築物の敷地でなくてはなりません。したがって、土むきだしの青空駐車場については要件を満たさないのです。このような駐車場を所有している人は、生前にアスファルト舗装や砂利敷舗装をしておくことにより小規模宅地の特例を適用することができます。さらに、現金をアスファルトや砂利という構築物に組み替えることにもなりますので、相続財産の圧縮にもなります。(現金で持っているよりも構築物のほうが相続税評価は低いのです。)

なお、駐車場の小規模宅地の特例についての詳細は、駐車場 この微妙なケース、50%評価減ができる!?に詳しく記載していますので是非確認してみてください。

③ 親族への無償貸付や低額貸付をしている場合

貸付事業用宅地はその貸付が「相当の対価」である必要があります。「相当の対価」については、「相当の対価」について徹底的に解説します!に詳しく記載しているため参照ください。

相続人や親族に貸し付けるときに身内だからといって無償や世間相場よりも低廉で貸し付けている方をよく見てきました。そのような場合には小規模宅地の特例は使えません。生前に賃料を見直すことにより貸付事業用宅地の要件を満たすようにしましょう。

なお、生計一親族へ無償で貸し付けている場合に、そこに生計一親族が住んでいた場合には、賃料を取ることにより特定居住用宅地(330㎡まで80%評価減)とできるはずであったものが、貸付事業用宅地になることにより逆に損する可能性もあるので、生計一親族の場合には、注意してください。

生計一親族についての詳細は、 生計一親族とは? サザエさん一家で確認!をご覧ください。

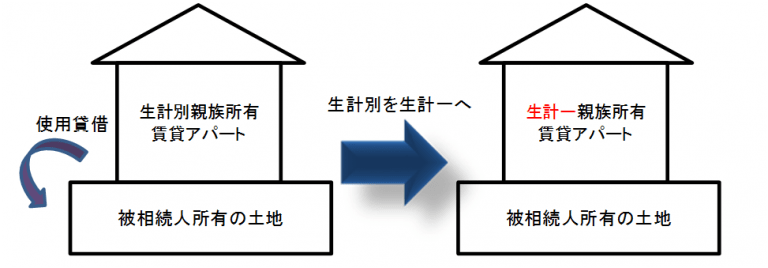

④ 生計別親族所有の賃貸建物の敷地を被相続人がタダで貸している場合

小規模宅地の特例は、被相続人又は被相続人の生計一親族が貸付事業をしていた宅地について評価減ができる規定です。すなわち、被相続人の土地の上に生計一親族の賃貸アパートがある場合でもこの特例の適用ができるのです。

逆に言うと生計別親族の賃貸アパートが建っている場合には適用ができないのです。

したがって、生計別の親族を生前のうちに生計一親族にしてしまえば良いのです。生計一親族にするのは、ライフプランも関係してくるため簡単なことではありませんが、基本的には財布を同じにできるかどうかです。例えば、被相続人と同居するか、別居の場合でも生活費などを一緒し、どちらかがまとめて資産管理をしてしまうなど方法があります。

なお、この場合の土地と建物の貸借は賃貸借ではなく使用貸借が前提となります。

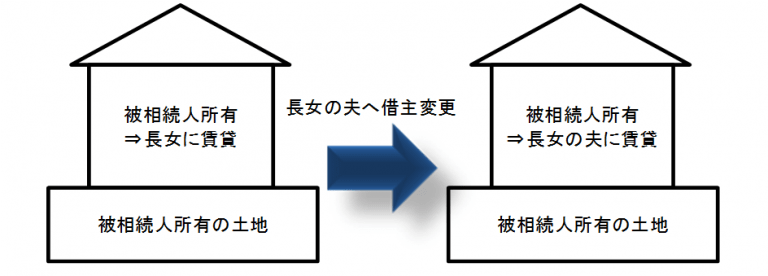

⑤ 相続人へ貸付している場合

貸付事業用宅地の要件として、申告期限までに貸付事業を相続人が継続することというものがあります。

それでは、質問です。

相続人に相当の対価で貸し付けている被相続人所有の不動産をその借りていた相続人が相続した場合には、貸付事業用宅地の要件を満たすでしょうか?

答えは、満たしません。相続により貸主と借主が同一人物になり、貸付事業を継続するという概念がなくなるためです。民法上の専門用語で「混合」といいます。

このような場合には、生前に貸し先を相続人以外の人に変更しておくことで要件を満たすことができます。

具体的に解説しますと父所有の不動産を長女に世間相場で貸し付けていたとします。その不動産は長女が住んでいますので父が亡くなった場合には長女が相続する予定です。このままでは混合が生じるため、賃借人を長女から長女の夫(被相続人からしたら義理の息子)に変更してしまうのです。

このようにすることで父が亡くなったあとは相続人である長女が賃貸人、その夫が賃借人として相続税の申告期限まで貸付事業を継続することができます。

「あれ、長女と夫は生計一親族だから賃貸借契約を継続することってできるの?」って思われた人もいるかもしれませんが、そのような人は税金に詳しい人です。確かに、所得税上は生計一親族間で家賃をやり取りしても収入や必要経費に算入することはできません。しかし、小規模宅地の特例はあくまで相続税での話なので生計一親族間であっても相当の対価で賃貸借契約を継続していれば大丈夫だと考えます。(提供:税理士法人トゥモローズ)