相続発生後に相続人が行う相続手続きの中には、時効があって期限を過ぎれば権利等を失うものも存在する。中小企業経営者の相続では相続財産に事業上の権利や債務が混在してる場合もあり、確認や手続きに時間を要し、時効を過ぎる恐れもある。今回は相続に関して、被相続人である経営者が知っておきたい主な4つの相続手続きの時効についてお伝えする。

目次

相続の時効とは

相続の時効とは「相続に関する権利・義務関係が消滅すること」「その期間のこと」を指す。相続が発生するとさまざまな手続きが必要となる。しかし、相続に関する手続きのなかには相続人が他者に対して金銭の支払いなど、なんらかの行為を請求するために行うものがある。

これを請求権(債権)というが、債権の種類ごとに主張・行使するための期限が設けられている。この期限を過ぎ、権利を行使できなくなることを時効という。また、相続に関する義務とは相続税の申告・納税をはじめ、公的機関に対して行わなければならない手続きなどを指す。

これら相続人の義務とされる手続きも期限が定められており、期限を過ぎるとペナルティを受けるなどのマイナス効果が発生する。

相続に関する権利・義務

相続発生により相続人が得る主な権利・義務は、以下のとおりだ。

- 遺産を取得するか放棄するか決める権利

- 遺産分割を請求する権利

- 遺留分侵害額を請求する権利

- 相続人としての地位、無視された相続権の回復を求める権利

- 相続税、贈与税を申告・納税する義務

- 被相続人(死亡した人)の所得税を申告・納税する義務

- 相続登記をする義務 など

会社経営者が亡くなった場合の相続は?

相続に関する権利・義務は、基本的に個人の資産や負債に対して発生する。しかし、中小企業経営者のなかには個人資産(債務)と事業用資産(債務)が混在している場合もあるだろう。このような場合でも相続においては、個人資産(債務)と事業用資産(債務)を分けて考えることが必要だ。

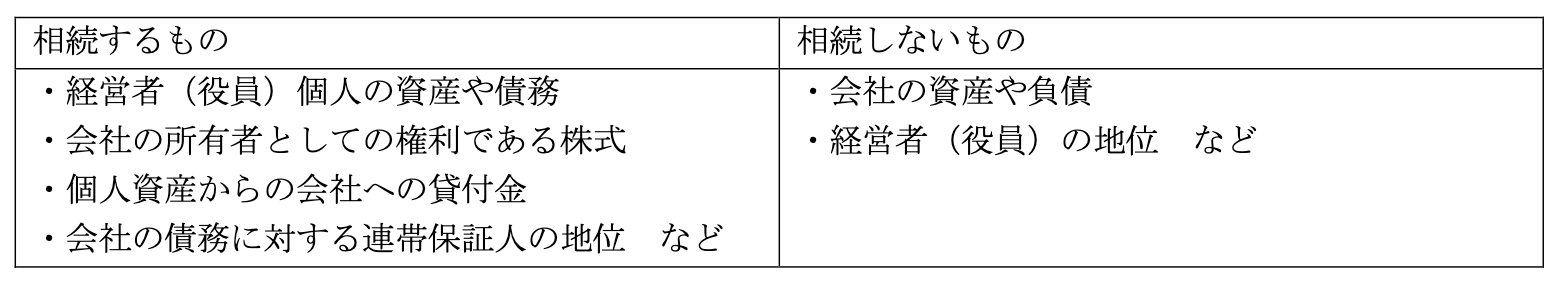

以下の表で被相続人(亡くなった人)の主な資産・負債のうち相続人が相続するものを確認しておこう。

個人名義の預貯金や不動産、自動車など、個人財産であることが明確なものはわかりやすいだろう。しかし、会社の株式や会社に対する貸付金は相続人が取得する権利をもつ相続財産だ。一方、会社の連帯保証人として負った債務は会社役員個人の債務となっており、相続財産(債務)となるため、注意が必要だ。

前述した相続に関する権利・義務のうち、経営者等の相続が発生した場合に知っておきたい主な時効について以下で説明する。

時効その1.相続の放棄、限定承認の時効

相続人は、遺産を取得するか放棄するか決める権利を持つ。しかし、この権利には時効があり、相続開始を認知した時から3ヵ月となっている。基本的に遺産を受け継ぐ場合は、特に何もする必要はないが、受け継がない(放棄する)もしくは負債は受け継がないという場合は3ヵ月以内に手続きをすることが必要だ。

相続人は、自己のために相続の開始があったことを知った時から三箇月以内に、相続について、単純若しくは限定の承認又は放棄をしなければならない。ただし、この期間は、利害関係人又は検察官の請求によって、家庭裁判所において伸長することができる。(民法第915条)

- 単純承認:被相続人の相続財産(債務含む)をすべて受け継ぐ

- 相続放棄:被相続人の相続財産(債務含む)を一切受け継がない

- 限定承認:被相続人の債務の負担を相続人が相続によって得た財産の限度で受け継ぐ(条件あり)

「単純承認」は手続き等の必要が無く、3ヵ月が経過すれば単純承認をしたと見なされ、被相続人の財産を全て相続することになる。債務を相続したくない、あるいは債務を相続するとしてもプラスの財産の範囲内で相続したいという場合には、相続放棄や限定承認を選択することになるが、この権利を行使するためには家庭裁判所に「申述」する必要がある。

「相続放棄」は、各相続人が自身の意思で財産を相続するか放棄するかを独自の判断で選択できるが、放棄をした場合、その相続人は始めから相続人でなかったと見なされるため、他の相続人の相続分にも影響を及ぼす。他の相続人が負う債務が増えることになるため、事前に相続放棄の旨を伝えるか、場合によっては相続人全員で放棄するといった選択肢もある。

本来の相続人の全員が「相続放棄」を選択した場合、次順位の親族が相続人となるため、この点も考慮する必要がある。負う必要が無かった債務を負うことになるため、その場合は次順位の親族にも放棄を依頼し、相続人となり得る全ての親族が放棄をした時点で「相続人の不存在」となり、本来の相続人を含む親族は債務を負う必要が無くなる。

「限定承認」は、相続人全員が共同して行う必要があるため、1人でも限定承認に反対する相続人がいる場合には申述が行えない。ただし、相続放棄をした相続人は、前述の通り相続人でなかったとみなされるため、それ以外の共同相続人全員で限定承認を行うことは可能である。

相続放棄や限定承認は、被相続人の財産に債務がある場合に検討されることになるため、どの程度の債務があるかを調査する必要が出てくる。3ヵ月以内に債務の調査が終了すれば問題無いが、調査をしてもなお相続を承認するか放棄するかの判断が困難な場合には、「期間の伸長の申立」を行うことによって申述の期限を延ばすことも可能である。

時効その2.債権・債務の時効

単純承認や限定承認で遺産を受け継ぐことを決めても、引き継いだ債権や債務の行使には時効期間が決められている。これを債権・債務の時効という。

【主な債権】

・預金債権

・貸付債権

・売掛金債権

【主な債務】

・借入金

・買掛金

例えば、被相続人が第三者にお金を貸していたとしよう。相続人は、貸付債権といってお金を返済してもらう権利を受け継ぐが、一定期間内にこの権利を行使しなければ時効となり権利が消滅する。債務も同様だ。この債権・債務の時効について、2020年4月の民法改正により時効期間と起算点が改定されている。具体的には以下のようになる。

【2020年4月1日以降に発生した債権・債務】

以下のいずれか早い方

・権利が行使できることを知った時から5年

・権利を行使できる時から10年

【2020年3月31日以前に発生した債権・債務】

・権利を行使できる時から10年

・ただし、職業別短期消滅時効といい、債権・債務の種類(飲食料・宿泊料、弁護士報酬、医師の診療報酬など)によって1~5年となる例外が設けられている。

時効その3.遺留分侵害額の請求の時効

経営者のなかには、事業承継を考えて特定の相続人に過大な財産を与える人もいるかもしれない。しかし、このような行為は相続が発生した際に遺留分侵害となってしまう可能性もあるため、注意が必要だ。

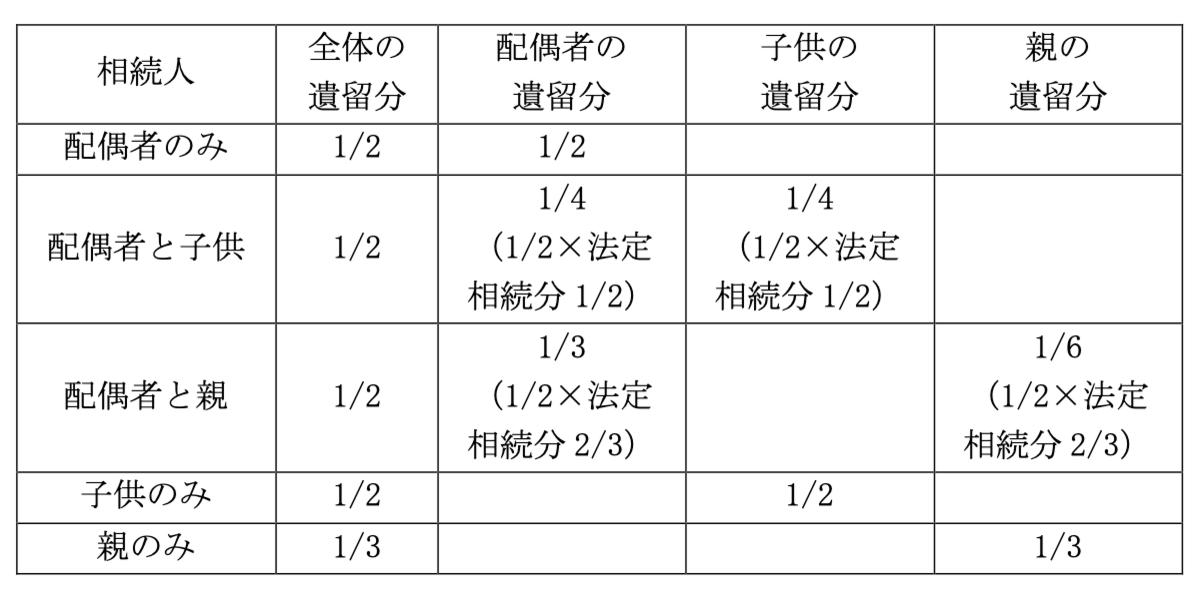

「遺留分」は、兄弟や姉妹以外の相続人が持つ権利で、被相続人の財産から法律上取得することが保障されている最低限の割合を指す。遺留分は、相続人が直系尊属のみの場合は1/3、それ以外は1/2となっている。

【遺留分割合】

子や親が複数人いる場合には、上記の遺留分割合を人数で割ったものが個々の相続人の遺留分となる。

遺留分相当の財産を相続人が受け取れない場合、被相続人から贈与や遺贈を受けた他の相続人に対して、遺留分の侵害を受けたとして、侵害額分の「金銭」の支払いを請求できる。これを「遺留分侵害額の請求」と呼ぶ。

遺留分侵害額の請求は、原則当事者間で話し合いが行われるが、解決しない場合やそもそも話し合いができない場合等には、家庭裁判所へ「調停」の申立てを行うことが可能である。なお遺留分侵害額の請求は、遺留分の権利を行使する旨を相手方に意思表示する必要があるが、家庭裁判所への調停の申立ての他に、内容証明郵便等で別途意思表示を行う必要がある。

遺留分侵害額請求権は、相続の開始や遺留分侵害の贈与・遺贈があったことを知った時から1年、または相続開始から10年経過すると、時効によって消滅する。

とはいえ、遺留分を侵害された相続人から遺留分侵害額に相当する金額の支払いを求められることで、自社株式や事業用資産を処分せざるを得なくなることもある。それにより事業承継に大きなデメリットを負うケースも考えられるだろう。

「経営承継円滑化法」には、「遺留分に関する民法の特例」が規定されているが、この特例を活用すれば遺留分を算定するための財産価格の取り扱いを原則とは異なる方法で取り扱うことができる。具体的には、以下のとおりだ。

先代経営者から後継者に贈与等された自社株式・事業用資産の価額を以下のいずれか(両方を組み合わせることも可)とできる。

- 遺留分を算定するための財産の価額から除外(除外合意)する

- 遺留分を算定するための財産の価額に算入する価額を合意時の時価に固定(固定合意)する

ただし、この適用を受ける場合には、以下の2つを満たすことが必要だ。

- 先代経営者の推定相続人全員(ただし、遺留分を有する者に限る)および後継者で合意する

- 合意をした日から1ヵ月以内に「遺留分に関する民法の特例に係る確認申請書」に必要書類を添付して経済産業大臣に申請する

遺留分侵害額請求権の時効とは別に手続き期間があることに注意したい。

時効その4.相続税

相続税の申告

相続税の申告は、相続開始を認知した日の翌日から10ヵ月以内に申告・納税を行わなければならない。遺言書があればその内容に準拠し、遺言書が無ければ相続人間の遺産分割協議によって財産を相続する。

相続税が課税される財産は、被相続人から相続や遺贈によって取得した財産の他、相続時精算課税の適用を受けた財産、3年以内に暦年贈与された財産が含まれる。また、生命保険の死亡保険金や死亡退職金も「みなし相続財産」として課税対象となる。

これらの財産から、債務や葬式費用、非課税限度額内の死亡保険金等の非課税財産を差し引き、さらに「3,000万円×法定相続人の数」の基礎控除を差し引いた額が、課税対象となる財産の総額となる。

課税対象の財産を、法定相続分で相続したとして相続税の総額が決定し、実際に相続した財産額の割合で按分することで、各相続人の相続税額が算出される。この税額から、配偶者控除や未成年控除等を行い、実際に負担する税額が決定する。

相続税の申告は、遺産分割協議が調わなくとも10ヵ月以内に行う必要があり、法定相続分で相続したとして申告しなければならない他、配偶者控除や小規模宅地等の特例などが適用できないため、税負担が大きくなる可能性がある。

相続税の更正の請求

遺産分割協議が調わない場合の更正の請求は、遺産分割が完了した日の翌日から4ヵ月以内に、配偶者控除等特例の適用ができるのは、申告期限から3年以内に遺産分割が完了した場合に限られており、請求をすることによって多く申告した税額の還付を受けることができる。これら以外の更正の請求は、相続税の申告期限から5年以内となっている。

相続財産のうち、特に土地の評価は複雑となり、実際の評価額より多く申告しているケースもあるため、改めて土地の評価を行って評価額を減額した上で請求を行うことも検討しよう。

相続財産に土地が多く含まれていた場合には、申告した土地の評価方法について専門家に確認し、評価額が減額できる可能性がある場合には、税額の還付を受けることも可能となる。

時効を意識して損のない相続を

相続が発生すると相続人は、さまざまな権利や義務を引き継ぐことができる。これらを引き継ぐかどうかは、相続人の財産の増減にも影響し、マイナスの影響を回避したい場合は時効前に対策することが必要だ。特に企業経営者が死亡した場合の相続では相続人が大きな負担を負うことになる可能性も考えられる。

経営者として、相続に関する時効を意識した上で、遺言書の作成など、生前のうちに相続トラブルを防ぐための行動も必要だ。