みなさん、こんにちは。

相続税専門の税理士法人トゥモローズです。

相続税の土地の評価は、ほとんどが減額補正の規定です。すなわち、正面路線価からその土地の特殊性等を鑑みて、評価を下げていく作業がメインなのです。

しかし、増額補正も僅かながら存在します。

それが、下記の3つです。

今回は上記増額補正のうち側方路線影響加算について徹底的に解説します。

側方路線影響加算の基本

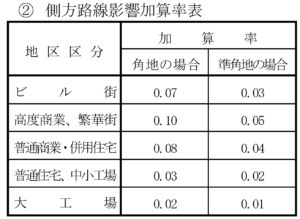

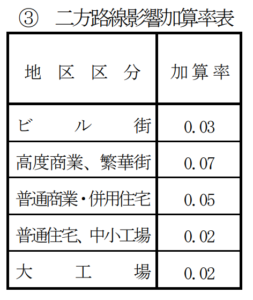

まずは、側方路線影響加算率を確認しましょう。

その対象地が所在する地区や道路の状況により加算率が異なっていて、高くて10%、一番小さくて1%です。 計算方法は、「正面路線価+側方路線価×10%~1%」といった感じです。 例えば、正面路線価が100で、側方路線価が90で、側方路線影響加算率が3%の土地の1㎡あたりの路線価は、下記の通り計算します。

| 100+90×0.03=102.7 |

正面路線価の判定

側方路線影響加算が必要な土地は、2つの道路に面してる土地が前提です。この2つの道路のうち、どちらが正面路線で、どちらが側方路線に該当するのかを始めに決める必要があります。 判定方法は簡単です。

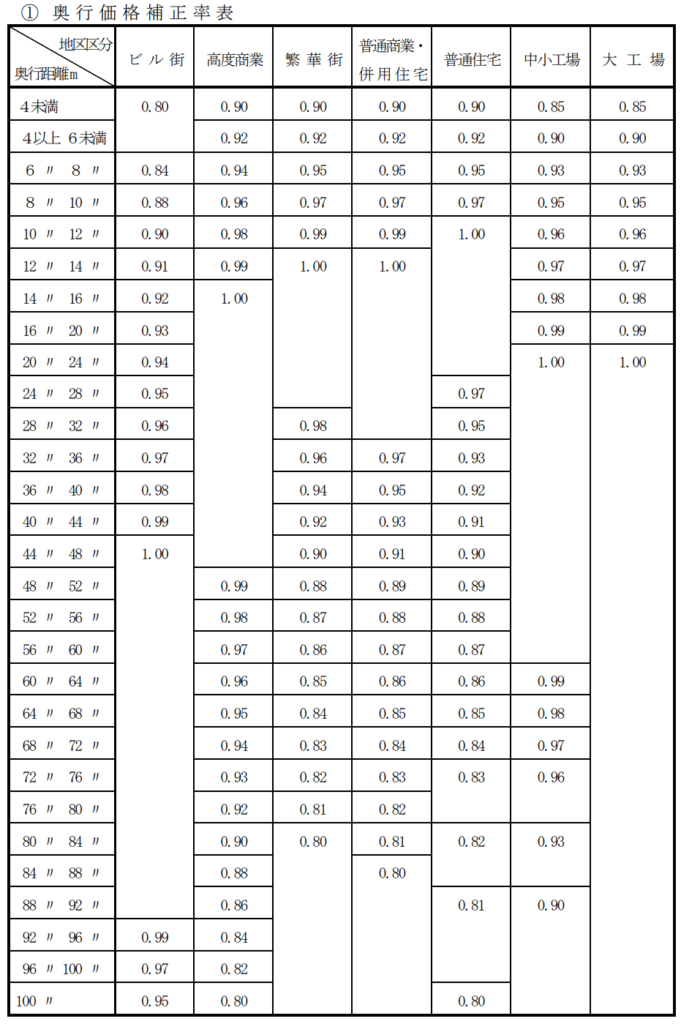

奥行価格補正率は下記を参照してください。

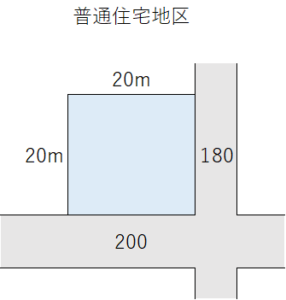

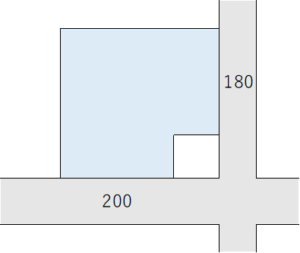

まずは、簡単な事例で確認しましょう。

上図の場合には、二つの路線とも奥行価格補正率は「1.00」ですので、下側の200の路線が正面路線価となります。

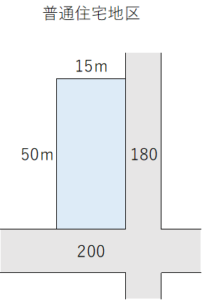

続いての事例です。

下側の路線:200×0.89(奥行価格補正率)=178

右側の路線:180×1.00(奥行価格補正率)=180

すなわち、右側の180の路線が正面路線価となります。

せっかくなのでこの事例で1㎡あたりの路線価を算出してみましょう。

| 180+178×0.03(側方路線影響加算率表参照)=185.34 |

ちなみに、二つの路線の一方が接道義務※を満たさないような場合には、いくら接道義務を満たさない路線のほうが高かったとしても接道義務を満たさない路線は正面路線価とはなりません。

※接道義務とは、建築基準法の規定で、建築物の敷地が、道路に2メートル(ないし3メートル)以上接しなければならないとする義務をいいます。

詳しくは、国税庁HP 質疑応答事例 路線価の高い路線の影響を受ける度合いが著しく少ない場合の評価

角地、準角地

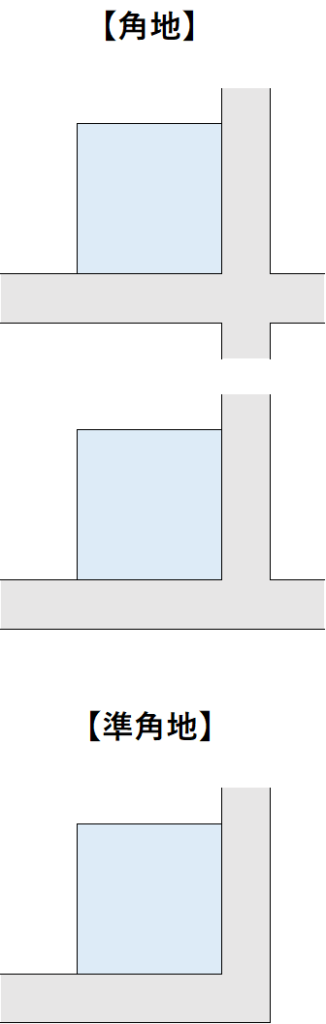

側方路線影響加算率表に角地、準角地という区分けがありました。

これは難しくありませんで、下記図を確認してもらえれば一目瞭然です。

準角地が実務で出てくることはそこまで多くはないです。

準角地は角地の半分くらいの加算率で、二方路線影響加算率よりも加算率は低くなってます。

加算率の調整

対象地のすべてが側方路線に面しているとは限りません。

そのような場合には、側方路線影響加算率を面している長さだけに調整することができます。

また、不整形地の場合にも同様の調整が可能です。

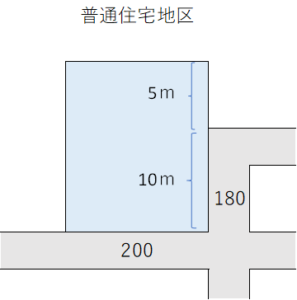

【整形地の場合】

| 正面路線価200+側方路線価180×0.03×10m/15m=203.6 |

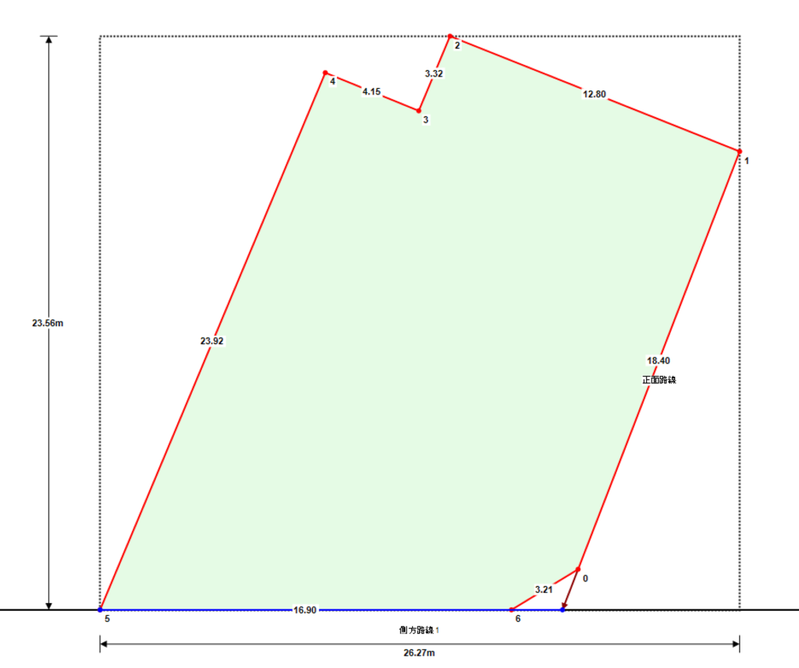

【不整形地の場合】

上図の場合には、「側方路線価×0.03×16.90/26.27」で計算します。

正面路線と側方路線で地区区分が異なる場合

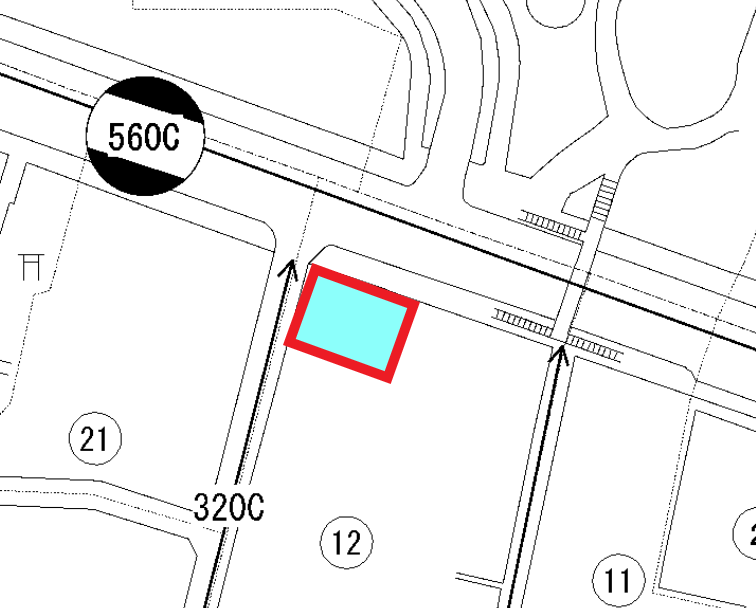

上図のように正面路線(普通商業・併用住宅地区)と側方路線(普通住宅地区)で地区区分が異なることが多々あります。

この場合には、下記ステップで計算します。

|

1. 正面路線価判定時 北側の路線(560):普通商業・併用住宅地区の奥行価格補正率を使用 西側の路線(320):普通住宅地区の奥行価格補正率を使用 |

|

2. 証明路線価決定後 西側の路線=側方路線(320):普通商業・併用住宅地区の側方路線影響加算率を使用 |

正面路線価判定時ではそれぞれの路線価の地区区分における奥行価格補正率を採用しますが、いざ、正面路線価が決まれば、その後はその正面路線価の地区区分を採用するのです。若干ややこしいですが間違いないようにしましょう。

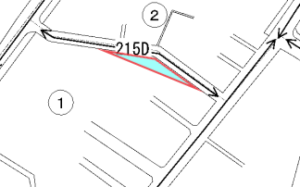

側方路線に二つの路線価が付されている場合

側方路線に路線価が二つ付されている場合には、その距離に基づき加重平均で側方路線価を算出します。

上図で215の路線価に10m接し、220の路線価に5m接していると仮定すると、

| 加重平均後側方路線価:(215×10m+220×5m)/15m=216.66 |

側方路線影響加算が必要?不要?

屈折地

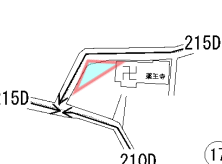

下図のような屈折路に接する土地について、側方路線影響加算をすべきか否か迷うときがあります。

その屈折の角度が何度以上あったら側方路線影響加算を適用するというような明確な基準は財産評価基本通達に規定されていません。

弊社の場合には、実務上の慣行として、150度未満であれば、側方路線影響加算をします。

したがって、上図の場合には152度くらいありますので側方路線影響加算の適用はせずに、正面路線価のみで評価します。

下図のような場合には明らかに150度未満ですので準角地として側方路線影響加算の適用をします。

角地としての効用を有しない場合

下図のような二つ以上の路線に接する土地であっても角の部分が欠けている土地については、側方路線影響加算の適用はしません。

では何の加算もする必要がないかというとそんなわけではなく、側方路線影響加算率ではなく下記の二方路線影響加算率を適用するのです。

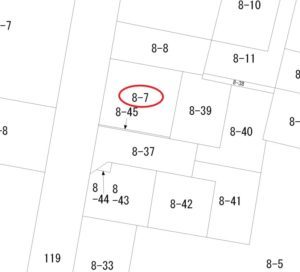

公図上に他人土地が存在する場合

上図の8-7の土地を評価するに当たり、119と8-37が建築基準法の道路だったとします。

また、8-45は8-7の所有者とは全く異なる第三者だったとします。

正面路線は119で、8-37にも路線価が付されていたとします。

この場合、側方路線影響加算の適用は必要でしょうか?

画一的な回答は存在しませんが、私見では、側方路線影響加算の適用の必要はないと考えてます。

8-45に塀などもなくただの空地の場合には、側方路線である8-37の恩恵(風通し、日当たり等)は受けているため、119のみに接する例えば8-8よりは土地の価値は高いと思います。

しかし、道路と土地の間に他人の土地が介在している限りはその土地に塀を建てられる可能性もあるわけです。そういう場合には側方路線影響加算の適用は不要かと考えてます。

高低差がある場合

対象地と側方路線の間に高低差がある場合には、側方路線影響加算の適用をしなくても良い可能性があります。 詳しくは、高低差のある土地の相続税評価を徹底解説!を参照してください。(提供:税理士法人トゥモローズ)