年末調整や確定申告では、「所得控除」を受けることで所得税や住民税の負担が軽減できる。どの所得控除を受けられるかは個々人によって異なるが、今回は主に中小企業の経営者や個人事業主が受けられる「小規模企業共済等掛金控除」の対象となる4つの制度についてお伝えする。

目次

小規模企業共済等掛金控除とは?

小規模企業共済等掛金控除についてお伝えする前に、まずは「所得控除」について簡単に説明する。

所得税は、事業所得や給与所得などの所得の合計額から、「所得控除」を引いた残りの金額をもとに税率が決まり、計算される。所得控除が多ければ、課税の対象となる「課税所得金額」が減り、所得税額も減る。

代表的なものとしては「基礎控除」「配偶者控除」「扶養控除」があり、他にも「社会保険料控除」「生命保険料控除」「医療費控除」など、全部で14の所得控除がある。ふるさと納税も「寄付金控除」の一種となり、活用したことがある方もいらっしゃるのではないだろうか。

今回お伝えする「小規模企業共済等掛金控除」も所得控除の一つであり、年間に支払った掛金の全額が所得控除の対象となる。どのような掛金が控除の対象となるかは次のように定められている。

- 小規模企業共済法の規定によって独立行政法人中小企業基盤整備機構と結んだ共済契約の掛金

- 確定拠出年金法に規定する企業型年金加入者掛金又は個人型年金加入者掛金

- 地方公共団体が実施する、いわゆる障害者扶養共済制度の掛金

それぞれに該当する掛金は以下の通りである。

1:「小規模企業共済」の掛金

2:「企業型確定拠出年金(企業型DC)」と「個人型確定拠出年金(iDeCo)」の掛金

3:各都道府県と指定都市で実施している「障害者扶養共済制度(しょうがい共済)」の掛金

1と2は退職後の生活資金の一部を自助努力で準備するもので、退職金や公的年金を補う制度である。

3は障害のある方を扶養している保護者が亡くなった場合などに、障害のある方に対して年金を支給して生活をサポートする制度である。

小規模企業共済

ここでは、小規模企業共済等掛金控除制度の所得控除となる掛金の額や給付金の内容、加入する場合のメリット・デメリット等、小規模企業共済制度の概要や仕組みについてお伝えする。

小規模企業共済制度の概要

独立行政法人中小企業基盤整備機構(中小機構)が運営する制度で、小規模の企業を営む経営者や役員・個人事業主等が加入できる。毎月積立を行い、65歳以上で180ヵ月以上の掛金の納付期間があるなど、決められた要件を満たすことで共済金を受け取ることができる。

また、掛金の納付期間に応じて、事業資金などを限度額の範囲内で借り入れできる貸付制度がある。事業資金の借り入れはもちろん、事業承継・廃業準備のための資金なども借り入れることが可能である。

小規模企業共済の目的は、経営者や個人事業主の廃業・退職に際して、その後の生活の安定や事業の再建などのために、退職金や一時金を備えることである。また、一般の労働者や従業員と比較して、社会保険や労働保険等各種制度の恩恵を受けることが少ないため、社会保障政策の不足を補填する目的で発足した制度である。

なお小規模企業共済には加入資格があり、下記に該当する経営者等が加入できる。

1.建設業、製造業、運輸業、不動産業、農業、サービス業(宿泊業、娯楽業に限る)等

常時使用する従業員の数が20 人以下の個人事業主または会社の役員

2.商業(卸売業・小売業)、サービス業(宿泊業、娯楽業を除く)

常時使用する従業員の数が5人以下の個人事業主または会社の役員

3.事業に従事する組合員の数が20 人以下の企業組合の役員、常時使用する従業員の数が20 人以下の協業組合の役員

4.常時使用する従業員の数が20 人以下であって、農業の経営を主として行っている農事組合法人の役員

5.常時使用する従業員の数が5人以下の弁護士法人、税理士法人等の士業法人の社員

6.上記1・2に該当する個人事業主が営む事業の経営に携わる共同経営者(個人事業主1人につき2人まで)

小規模企業共済の掛金や受取方法

小規模企業共済の掛金は月額1,000円から7万円まで500円単位で設定でき、途中で増額又は減額も可能となっている。また、半年払い・年払い・前納も可能で、事前に納付している掛金部分が前納掛金となり、前納月数に応じた「前納減額金」を受け取ることができる。

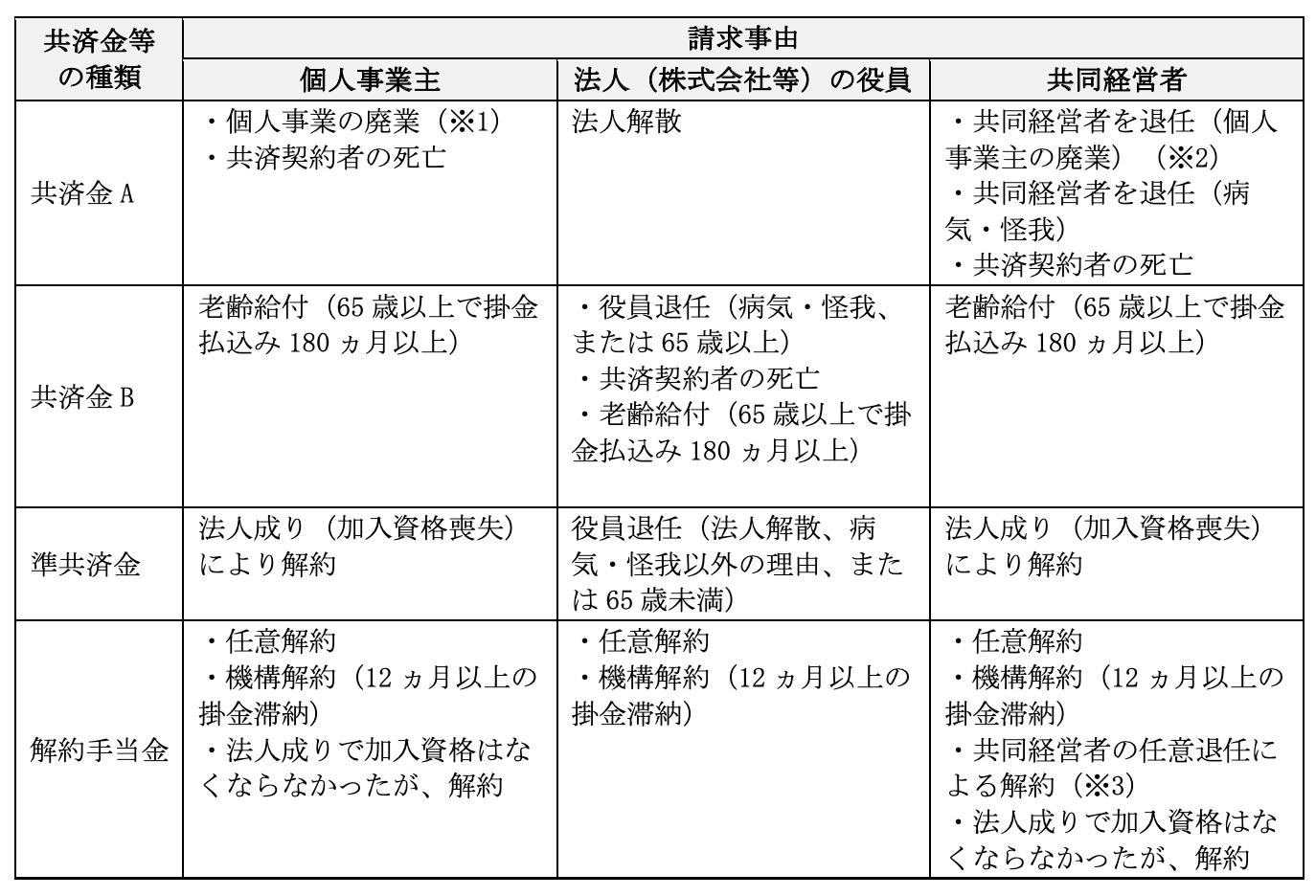

受け取れる共済金等は「請求事由」ごとに定められている。以下の4種類がある。

- 共済金A:法人の解散や個人事業主の廃業・死亡時など

- 共済金B:法人役員の死亡や65歳以上での退任など

- 解約手当金:任意解約など

- 準共済金:役員を退任した場合など

【請求事由による共済金の種類】

※2:事業主が複数の事業を営んでいる場合は、そのすべての事業を廃止したことが条件

※3:転職、独立開業、のれん分けなどで共同経営者を退任した場合も、任意退任扱いとなる

小規模企業共済に加入すると、小規模企業共済等掛金控除として掛金のすべてを所得から控除できる。例えば「共済金B」であれば、月額1万円の掛金納付で年間12万円を所得から控除できるといった具合だ。実際に節税できる金額は、個人の所得額によるため各人異なるが、課税対象となる所得額が12万円少なくなることは効果的といえる。

また同じく「共済金B」を30年間納付した場合、掛金総額360万円(12万円×30年)に対して約420万円の共済金を受け取ることが可能だ。「共済金B」の総額を一時金で受け取る場合は「退職所得」、分割で受け取る場合には「公的年金等の雑所得」となり、受取時の税制優遇措置も受けることができる。

小規模企業共済のメリットとデメリット

小規模企業共済を活用するメリットは、所得控除による所得税・住民税の負担軽減のほか、共済金受取時にも退職金や公的年金と同じ扱いで課税されることだ。また事業資金の貸付制度を利用もできるため、「退職金準備」「税負担軽減」「貸付制度」の3つが備わった制度である。

一方で小規模企業共済のデメリットや注意点は、加入から早期に解約などをすると、共済金の受取額が下がることである。

「共済金A・B」は6ヵ月未満、「準共済金」「解約手当金」は12か月未満の掛金が掛け捨てとなり、共済事由に該当しても共済金等を受け取ることができない。また、240ヵ月未満で解約した場合、解約手当金は掛金合計額を下回ってしまう。

掛金を途中で減額する場合にも注意が必要である。例えば掛金の月額を3万円から1万円に減額すると、それまで納付してきた差額の2万円部分については、掛金納付月数がストップしてしまう。

小規模企業共済の掛金納付月数が240ヵ月を超えていたとしても、減額部分が240ヵ月未満であれば、解約をしたときの解約手当金が掛金納付総額を下回る場合がある。小規模企業共済に加入するならば、途中で減額・解約することがないよう、長期間継続して支払える掛金からはじめることが賢明である。

企業型確定拠出年金(企業型DC)

小規模企業共済等掛金控除が適用される2つ目の制度は、企業型確定拠出年金(企業型DC)だ。企業型DCで所得控除を利用できる人は限られているが、制度の内容を簡単に説明しておこう。

企業型確定拠出年金(企業型DC)の概要

企業型確定拠出年金(企業型DC)は、従業員における退職金(退職年金)の準備手段の一つとして、企業が従業員のために毎月掛金を拠出し、従業員自身がその掛金を運用指示する企業年金制度だ。企業年金は、大別すると「確定給付型」と「確定拠出型」の2種類がある。確定給付型は、将来の給付額が前もって決められており、企業や企業年金基金が年金資金を一括で管理・運用する制度である。

確定拠出型は、年金の原資となる企業が拠出する掛金は、加入者である従業員ごとに区分される。その掛金を加入者自らが運用した結果によって給付額が決まる制度である。掛金を運用する金融商品は、運営管理機関ごとに種類・商品数などが異なり、加入者ごとの口座内で定期預金・保険商品・投資信託等のなかから選択して運用・売買を行っていく。複数の金融商品の選択も可能となる。

企業型確定拠出年金の加入対象者は、企業型DC制度を導入している企業の従業員のみとなり、自営業者・公務員・専業主婦等は加入できない。

企業型DCの掛金や受取方法

前述したように企業型DCの掛金は、企業が拠出するため加入者の負担はなく、加入者の所得控除の対象にはならない。

ただし、「マッチング拠出」といって従業員自身が掛金を上乗せ拠出できる仕組みを導入している企業ならば、従業員が拠出した掛金の全額が小規模企業共済等掛金控除の対象となる。

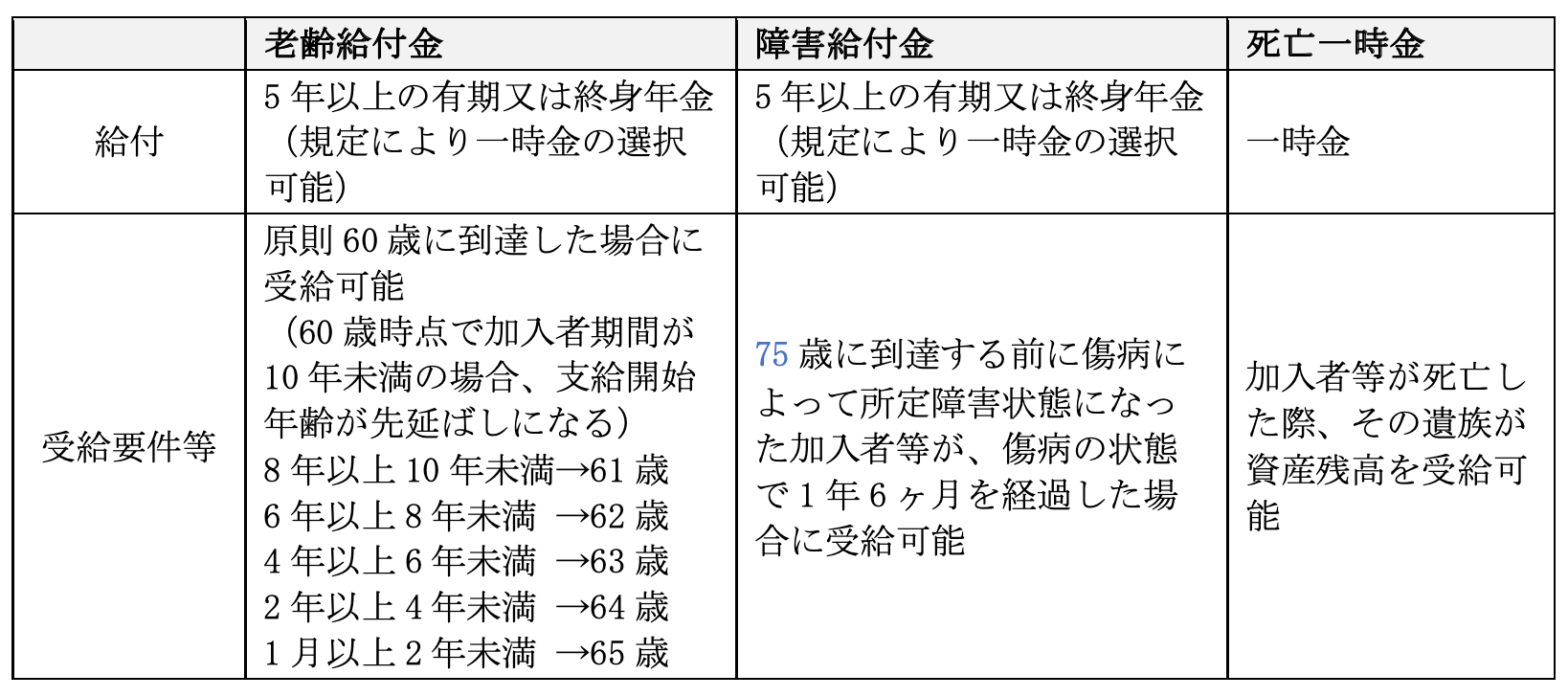

公的年金を補完する退職金(退職年金)という位置付けの制度であるため、給付には「老齢」「障害」「死亡」の3種類があり、途中脱退は原則不可である。現行の制度(2020年3月時点)では、60歳以降に老齢給付金を受け取ることができる。

【企業型DCの給付の種類】

企業型確定拠出年金のメリットとデメリット

掛金が所得控除として適用できるかどうかは前述した通りだが、企業型DCのメリットは、運用で得た利益が全額非課税となる点である。一般的な金融商品は運用益に対して税金がかかるが、企業型DCは加入者ごとの口座内で売却した運用益に対しては税金がかからない。

年金資産の受取時も、退職金や公的年金と同じ扱いで課税される点が、税制面で有利である。また、転職をする際は、運用中の年金資産を持ち運ぶことができる。転職先に企業型DCがある場合にはそのまま移換でき、企業型確定拠出年金の制度がない場合には、後述するiDeCoへの変更が可能となる。

一方で企業型DCの最大のデメリットは、掛金を加入者自身が運用するため、元本保証がない投資信託等で運用した場合に、元本割れのリスクが生じてしまう。

加入者には資産運用に対する知識も必要となるが、事業主は加入者向けに投資教育や情報提供を行うことが求められているため、基本的な知識は身につけられるであろう。

また、公的年金の上乗せという考え方から、原則60歳までは運用資金を受け取ることができない。ただし公的年金の受給開始年齢が65歳からという点を考慮すると、老後資金の一部を5年前倒しで受け取れると考えることができる。

個人型確定拠出年金(iDeCo)

個人型確定拠出年金(iDeCo)は、小規模企業共済等掛金控除の対象となる制度のなかでも、最も利用対象者が多い制度である。

個人型確定拠出年金(iDeCo)の概要

個人型確定拠出年金は、前述の企業型DCの個人版という位置付けである。自営業者や専業主婦、会社に企業年金制度がない会社員や公務員等、幅広い被保険者を対象とした私的年金制度だ。

さらには、企業型DCや確定給付型年金が導入されている企業の従業員であっても、要件を満たせばiDeCoに加入できる。また、国民年金に任意加入していることが条件ではあるが、海外居住の人も加入可能だ。

iDeCoに加入した人は、自身で掛金を拠出するとともに、その掛金を運用する商品を選択、運用・管理を行う。加入時の年齢にもよるが、原則60歳まで拠出・運用を続け、60歳以後に年金または一時金を受け取る仕組みだ。受取額は、運用成果によって決まる。運用のために選択できる商品は、どの金融機関で加入するかによって異なるが、投資信託に加え、元本確保型の定期預金や保険もある。

iDeCoの掛金や受取方法

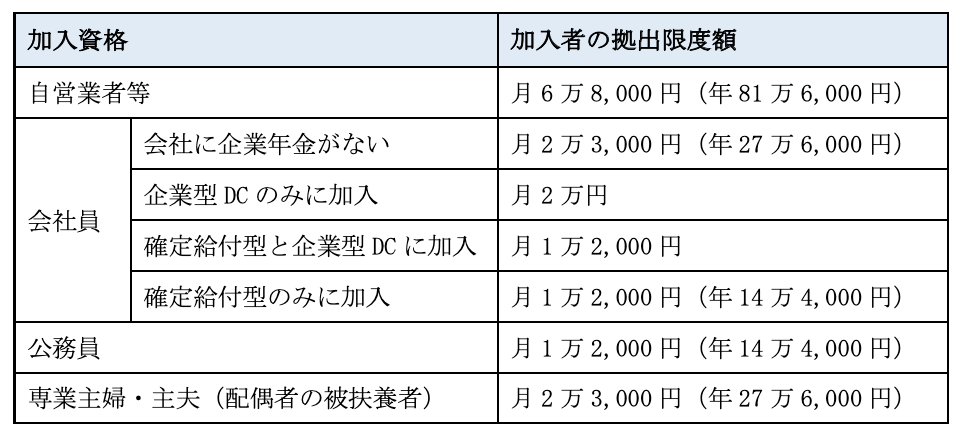

iDeCoに加入し個人で拠出する掛金は、全額が小規模企業共済等掛金控除の対象となる。拠出額は5,000円以上1,000円単位で設定でき、拠出限度額は職業や勤務先の企業年金の有無等によって異なる。

なお、会社員のうち企業型DCに加入している人は、企業型DCの部分で解説した「マッチング拠出」となり企業拠出分に上乗せして月々拠出することになる。それ以外の場合には、月々でなくても数ヵ月分や年1回分としてまとめて拠出することも可能だ。

企業年金を導入していない中小企業が、従業員の定年後の収入支援を目的として従業員の掛金に上乗せして掛金を負担することもできる「iDeCo+」という制度もある。この場合、各従業員の拠出限度額は本人拠出分と会社拠出分をあわせて月額2万3,000円だ。このうち、本人拠出分は小規模企業共済等掛金控除、会社拠出分は損金算入扱いとなる。

給付の種類・要件は、企業型DCと同じである。

iDeCoのメリットとデメリット

iDeCoのメリットは、拠出額全額が小規模企業共済等掛金控除の対象となり所得税・住民税の軽減効果が得られることだ。

またiDeCoは、小規模企業共済と併用できるメリットも大きい。両方に加入することで節税効果はより大きくなるうえ、将来的にはより多くの受給額が期待できる。ただしiDeCoは、運用により受給額を膨らませることが期待できる一方で、元本割れリスクもある点も忘れてはいけない。そのため元本確保型の小規模企業共済で確実な年金資産を準備しておくことも選択肢の一つだ。

年金資産の持ち運びも可能で、企業型DCや確定給付型年金を導入している企業に転職した場合には、転職先の制度の規約にその旨が定められている場合には移管が可能となる。

一方でiDeCoのデメリットは、企業型DCと同様に掛金を加入者自身が運用することによる、元本割れなどのリスクである。企業型DCと違って、加入者向けに投資教育や情報提供は行われないため、自身で資産運用に対するスキルを身につけていく必要がある。

公的年金の上乗せであるため、原則60歳までは運用資金を受け取ることができないが、こちらも公的年金の受給開始年齢が65歳からという点を考慮すると、老後資金の一部を5年前倒しで受け取れると考えることができる。

2024年12月からの改正予定の内容

2002年1月に制度が始まって以来、iDeCoは何度か制度の改正が行われた。加入者の範囲が広がり、拠出・受給の面でも使い勝手が良くなってきている。さらに、2024年12月からは確定給付型年金に加入している人の拠出限度額が現在の月1万2,000円から2万円に引上げられる。またiDeCoの掛金を拠出できなくなった場合における脱退一時金の受給要件も変更される予定だ。

今後もさまざまな改正の可能性はあるが、これまでの改正では加入者にとってのメリットが向上している傾向にある。それを踏まえて加入の検討をしてみるとよいだろう。

小規模企業共済の控除額シミュレーション

ここまで小規模企業共済等掛金控除が適用される3つの制度を紹介したが、ここからは実際にその節税効果を確かめてみよう。ここでは、小規模企業共済に加入したものとして、以下の前提条件を用いて控除額をシミュレーションする。

○小規模企業共済の前提条件

・職業:個人事業主

・課税所得金額:600万円

・掛金:毎月5万円

・加入期間:10年間(120ヵ月)

【所得控除額】

小規模企業共済では掛金全額が所得控除の対象となるため、年間60万円(5万円×12ヵ月)を課税所得金額から差し引ける。

【軽減できる税額】

・所得税

小規模企業共済加入前の課税所得金額が600万円の場合、小規模企業共済等掛金控除60万円を差し引いたあとの課税所得は540万円だ。それぞれの場合で所得税を計算すると以下の通りとなる。

・所得控除前:600万円×20%-42万7,500円=77万2,500円

・所得控除後:540万円×20%-42万7,500円=65万2,500円

・軽減される所得税:12万円(77万2,500円-65万2,500円)

つまり所得税の軽減額は12万円となる。ちなみに簡単に節税額を知りたい場合は、所得控除額に税率を乗じて計算することもできる。

・60万円×20%=12万円

・住民税

住民税には、所得割と均等割があるが、所得割の税率は一律10%と決まっている。そのため住民税では以下のように計算し、6万円軽減できることになる。

・60万円×10%=6万円

つまり、所得税と住民税をあわせて年間18万円税額が軽減される。なお2037年までは、復興特別所得税が所得税額の2.1%かかるため実際には軽減額はもう少し増えるが、ここでは計算を省略する。途中で課税所得が変わり、軽減できる税の額も変わる可能性はあるが、所得控除は10年間続くため、全加入期間における節税効果額は大きい。

iDeCoを併用した場合

上と同じ前提条件で、iDeCoにも加入し月5万円拠出すると仮定し再度シミュレーションしてみよう。

【所得控除額】

(小規模企業共済6万円+iDeCo5万円)×12ヵ月=132万円

【軽減できる税額】

・所得税

132万円×20%=26万4,000円

・住民税

132万円×10%=13万2,000円

所得税と住民税をあわせて39万6,000円軽減できる。

障害者扶養共済制度(しょうがい共済)

最後に、小規模企業共済等掛金控除が適用されるもう一つの制度を紹介しておこう。

心身障害者扶養共済制度(しょうがい共済)の概要

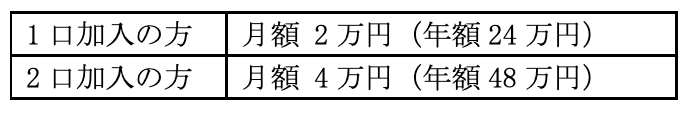

障害者扶養共済は、障害のある方を扶養している保護者が毎月一定の掛金を納めることによって、保護者が死亡や所定の重度障害という事態に陥ったとき、障害のある方に加入1口あたり月額2万円の年金を一生涯にわたって支給する制度である。

保護者の方が亡くなった後の、障害のある方の生活安定の手助けをするとともに、保護者の方の不安軽減を図る目的で創設された制度である。任意加入の制度だが、福祉の目的もあるため障害者の方が受け取る年金には税金がかからない。また受給する年金は、生活保護や障害基礎年金を申請する際の収入認定要件には含まれない。

ただし、障害のある方1人に対して加入できる保護者は1人とされている。例えば、障害のある子どものために両親のそれぞれが加入することはできない。

都道府県・指定都市が条例に基づき実施し、独立行政法人福祉医療機構が一元管理している。

加入に際しては保護者の方と障害のある方のどちらにも、下記のような要件がある。

【保護者の方(父母・配偶者・兄弟姉妹・祖父母・その他の親族等)の要件】

次のすべての要件を満たしている方

・その都道府県、指定都市内に住所があること

・加入時の年度の4月1日時点の年齢が満65歳未満であること

・特別の疾病又は障害がなく、生命保険契約の対象となる健康状態であること

【障害のある方の要件】

次のいずれかに該当する障害のある方で、将来独立自活することが困難であると認められる方

・知的障害

・身体障害者手帳を所持し、その障害が1級から3級までに該当する障害

・精神または身体に永続的な障害のある方でその障害が上記2つのいずれかと同程度と認められる方

なお保護者には、満65歳未満という年齢要件があるが、対象となる障害のある方には年齢要件はない。

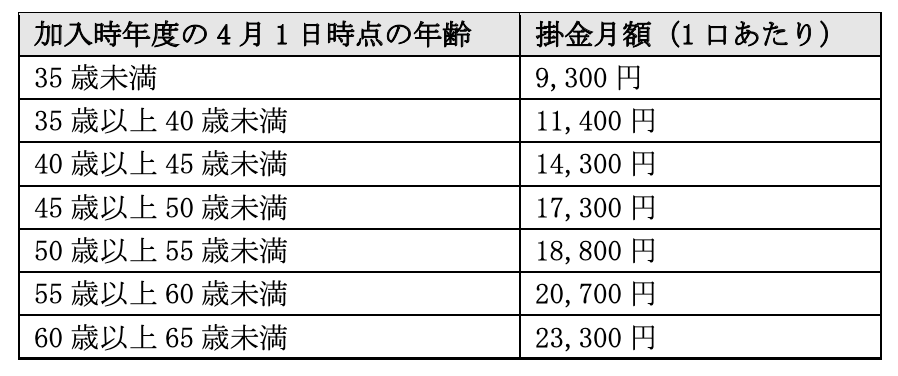

障害者扶養共済の掛金や支給内容等

掛金は保護者の方の年齢によって異なる。なお掛金は最大で2口まで加入でき、途中での口数追加も可能となっている。掛金全額が小規模企業共済等掛金控除の対象となる。

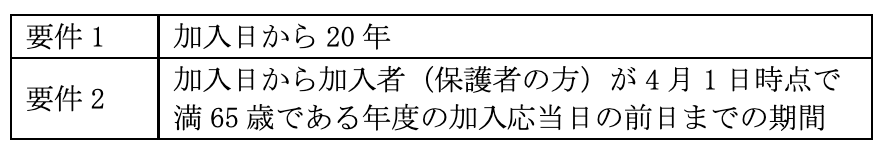

また掛金は、下記2つの両方の要件に該当するまで払い込む必要があるが、両方の要件を満たした後の掛金の払い込みは不要となる。

保護者の方が死亡または所定の重度障害に該当した場合には、障害のある方に対して下記の年金給付金が一生涯支給される。

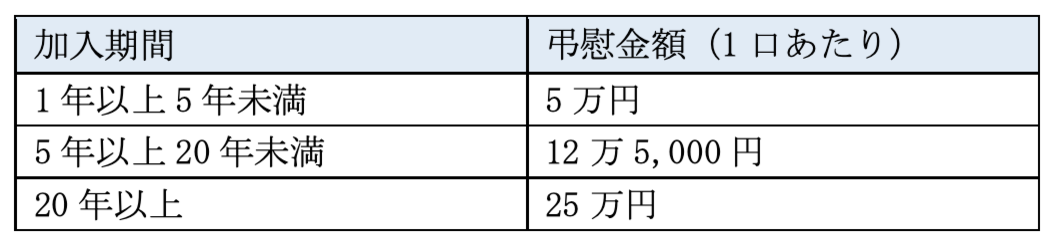

もし、しょうがい共済に加入した保護者の死亡(または所定の重度障害)前に対象となる障害がある方が亡くなった場合、加入期間に応じて弔慰金が保護者に対して支給される。ただし加入後1年未満の死亡の場合は、支給されない。

※制度の見直しにより、弔慰金の金額が変更になることもある。

3.障害者扶養共済のメリットとデメリット

保護者の方が障害のある方を遺して亡くなった場合の不安を和らげるという点が、障害者扶養共済の趣旨でありメリットである。受給する年金は非課税であり、また生活保護や障害基礎年金の収入認定要件には含まれないため、これらの収入を得ながらしょうがい共済で収入の上乗せができるのも安心だろう。

加入する保護者にとっては、掛金が全額所得控除の対象になるメリットも享受できる。掛金額は、加入時の保護者の年齢によって変わるため、事前確認が必要だ。なお各都道府県・指定都市によっては、心身障害者扶養共済の掛金納付が困難な場合に、掛金の減免を行っている場合もあるので、加入前に窓口で確認しよう。

このようにメリットが多い制度だが、受給要件を満たす前に障害者扶養共済から脱退した場合のデメリットには注意が必要だ。受け取れる脱退一時金がそれまで払った掛金を下回ってしまい、加入から5年未満の脱退については一時金も支給されない。

今回お伝えした4つの制度の掛金が「小規模企業共済等掛金控除」の対象となる。ご自身やご家族の将来のための資金を準備できるほか、長期間継続すれば所得税・住民税の軽減効果も大きくなるため、毎月の掛金や給付要件等、制度の内容を確認したうえで加入を検討してみてはいかがだろうか。

小規模企業共済等掛金控除に関するQ&A

ここまで解説したように、小規模企業共済等掛金控除はやや複雑な制度である。以下では当該制度の基礎知識をQ&A形式でまとめたので、節税効果や返戻率を最大化するためにも最後までチェックしていこう。

Q.小規模企業共済等掛金控除はいくらから?

A.小規模企業共済等掛金控除に下限金額・上限金額はなく、1年間に支払った掛金のすべてが所得控除になる。ただし、小規模企業共済やiDeCo(イデコ)をはじめ、対象となる制度には下限・上限金額が設定されている。

例えば、小規模企業共済の掛金は毎月1,000円~7万円であり、1,000円未満の掛金は設定できない。ほかの制度についても同様であるため、無理なく掛金を拠出したい場合は各制度の詳細を確認しておく必要がある。

Q.小規模企業共済等掛金控除の節税効果は?

A.小規模企業共済等掛金控除では、以下の制度で負担した掛金がすべて所得控除の対象になる。

○小規模企業共済等掛金控除の対象制度

・小規模企業共済制度

・個人型確定拠出年金(iDeCo)

・企業型確定拠出年金(企業型DC)

・障害者扶養共済制度

これらの制度で支払った掛金を所得から差し引けるため、税金計算のベースとなる課税所得金額を抑えられる。

Q.小規模企業共済は何控除にあたる?

A.小規模企業共済の掛金は、その全額が「小規模企業共済等掛金控除」の対象になる。課税所得金額を抑えられるため、小規模企業共済は掛金が多いほど節税効果が高まる。

さらに、1年以内に支払った前納掛金を控除できる点も大きなメリットだ。ただし、掛金を事業上の経費・損金には算入できないため、中小経営者や個人事業主は注意しておきたい。

Q.小規模企業共済等掛金控除証明書はいつ届く?

A.小規模企業共済等掛金控除証明書の発送時期は、加入する制度によって異なる。例えば、iDeCoでは国民年金基金連合会から毎年10月下旬頃に届くが、小規模企業共済では11月中旬以降が発送時期になっている。

なお、小規模企業共済等掛金控除証明書は確定申告における必要書類であり、未提出の場合は控除が適用されない。そのため、自宅に届いたらすぐさま内容を確認し、紛失しない場所に保管しておく必要がある。

Q.小規模企業共済の金額変更はいつまで?

A.小規模企業共済の金額変更(減額)は、変更したい月の20日が期限となる。ただし、20日が休日の場合は直前の営業日が期日となり、それを過ぎると翌月分からの適用となってしまう。また、提出書類については期限までに必着となるため、金額変更をする場合は早めの行動が望ましい。

Q.小規模企業共済の増額・減額はいつから反映される?

A.小規模企業共済の金額変更は、増額か減額かによって反映時期が異なる。

- 増額する場合:金額変更を申し出た翌々月から

- 減額する場合:金額変更を申し出た月から(20日が締切)

なお、加入後に減額をした場合は、減額分に対する運用が行われない。つまり、減額をしなかったケースに比べると返戻率が下がってしまうため、金額変更は慎重に検討する必要がある。

Q.小規模企業共済等掛金とは?

A. 小規模企業共済制度とは、簡単にいうと退職金のない経営者や個人事業主のための公的な退職金制度だ。経営者や個人事業主の廃業・退職に際して、その後の生活の安定や事業の再建などのために退職金や一時金を備える。

小規模企業共済制度は、独立行政法人中小企業基盤整備機構(中小機構)が運営する制度。小規模企業を営む経営者や役員・個人事業主などが加入できる。毎月積立を行い、65歳以上で180ヵ月以上の掛金の納付期間があるなど決められた要件を満たすことで共済金を受け取ることが可能だ。

また掛金の納付期間に応じて、事業資金などを限度額の範囲内で借り入れできる貸付制度がある。事業資金の借り入れはもちろん、事業承継・廃業準備のための資金なども借り入れることができる。

Q.小規模企業共済等の種類は?

A. 小規模企業共済等の掛金を支払っている場合は、所得控除である「小規模企業共済等掛金控除」を受けることができる。なお小規模企業共済等は「等」という文字があるように、小規模企業共済だけが対象ではない。小規模企業共済等には、以下の種類がある。

・小規模企業共済制度

退職金のない経営者や個人事業主のための公的な退職金制度。経営者や個人事業主の廃業・退職に際して、その後の生活安定などのために退職金や一時金を備える。

・個人型確定拠出年金(iDeCo)

自営業者や専業主婦等、企業型DCに加入できない被保険者を対象とした私的年金制度。

・企業型確定拠出年金(企業型DC)

企業型DC制度を導入している企業の従業員が加入できる私的年金制度。公的年金の給付額の上乗せを目的としている。

・障害者扶養共済制度(しょうがい共済)

障害のある人を扶養している保護者が掛金を納め、保護者が死亡や重度障害などの事態に陥ったとき障害のある人に一生涯一定額の年金支給を行う制度。

Q.小規模企業共済等掛金控除はどのように適用するの?

A. 小規模企業共済等掛金控除を受けるには「年末調整」と「確定申告」の2つの方法がある。会社員(役員を含む)と個人事業主の場合で確認してみよう。

・会社役員・会社員の場合

会社員の場合は、勤めている企業に支払った掛金の証明書を「給与所得者の保険料控除申告書」に添付し勤務先へ提出すれば年末調整で小規模企業共済等掛金控除を受けることができる。企業型確定拠出年金(企業型DC)の場合は、従業員が控除を受ける手続きをしなくても勤務先が手続きを行う。その場合、控除額は源泉徴収票で確認することとなる。

・個人事業主の場合

個人事業主の場合は、確定申告書の小規模企業共済等掛金控除の欄に金額などの情報を記載するとともに支払った掛金の証明書を添付して提出することで確定申告により控除を受けることが可能だ。なお小規模企業共済等掛金控除の証明書は、電子データでも可能となっている。

Q.小規模企業共済等掛金のメリットとデメリットとは?

A. 小規模企業共済等掛金には、主に次のようなメリットとデメリットがある。

・小規模企業共済等掛金のメリット

小規模企業共済等掛金のメリットは、納める税金が低くなることだ。しかも掛金を支払っている場合だけでなく共済金受取時にも節税ができる。掛金を支払っている間は、所得控除による所得税・住民税の負担軽減が可能だ。また共済金受取時も退職金や公的年金と同様に一定の控除が行われた後で課税される。もちろん老後などに安定した生活を期待できることも大きなメリットの一つだ。

・小規模企業共済等掛金のデメリット

小規模企業共済等掛金のデメリットは、早期に解約などをすると共済金の受取額が下がるケースが多いことだ。場合によっては、掛金の合計よりも解約金のほうが低いこともあるため、注意したい。

制度の加入前には中長期のプランを策定しておこう

小規模企業共済等掛金控除は、小規模企業共済のほかにもiDeCoや企業型DC、障害者扶養共済を対象にした制度である。これらの制度における掛金がすべて控除され、所得税や住民税を軽減できる。加入している場合は、きちんと年末調整または確定申告で所得控除の適用を受けることが重要だ。

また、これらのいずれの制度も受給時の税金優遇制度を受けられる。ただし、いずれの制度も中長期の払い込みが前提となるため、途中で支払い困難とならないように掛金については慎重に設定する必要がある。より高い節税効果を発揮できるように、加入前からしっかりとプランを組み立てておこう。

離職一人につき約500万円の損失発生!解消方法を教えます

➡️ 東証グロース上場 ZUUが提供する新たな解決策