企業の長期的な成長を後押しするためには、法人税の減税が有用といわれる。特に、日本経済を支える中小企業に対する税制上の支援は政府の施策としても重要だ。

一般的に日本の法人税率は高いといわれているが、実際のところ、諸外国と比べてどの程度高いのであろうか。また、こうした法人税率に加えて、税率をかける対象となる所得自体がどのように算出されるのかという視点も大切となる。

法人税率と課税所得、その両面に着目しながら、我が国における法人税の減税という施策について概観してみよう。

目次

日本の法人税は世界と比べて高いのか?世界各国と比較

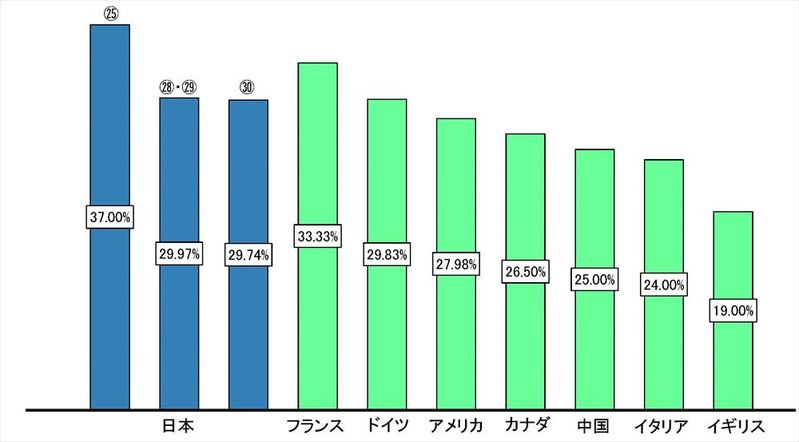

下図は、主要国の法人実効税率を棒グラフで比較したものだ。日本の税率だけ番号が付され、複数のグラフが表示されているのは、2013年から2018年の改正によって法人税率が下げられたためである。

従来、日本の法人税率は国際的に見て高い水準にあることが問題視されていた。そのため、数次の税制改正を通じて税率が変更されたという経緯を持つ。グラフを見ると、法人税率の変更により、企業の実質的な税負担を意味する法人実効税率が20%台にまで下がったことがわかる。

それでも、主要国の中で日本がいまだに高い水準の法人実効税率となっていることには変わりない。ただし、こうした法人実効税率のランキングは絶対視しないほうがよい。企業の規模によって適用される税率が変わったり、所在地別の地方税負担が大きく異なる国もあったりと、単純比較ができないためである。

【法人実効税率の国際比較(2018年1月現在)】

法人に対する税率は、一般に国税と地方税から構成される。上記のグラフは、日本の地方税では標準税率を前提としたものである。また、アメリカではカリフォルニア州の税率、ドイツでは全国平均の税率、カナダではオンタリオ州の税率といった条件付きとなっている。

グラフでは、フランスの法人実効税率が33.33%と各国の中で最も高い。ただし、フランスでは課税所得のうち50万ユーロ以下の部分は税率28%となるなど、各企業の状況によって負担する税率が異なることは上述の通りだ。

また、フランスにおいては2018年から税率を段階的に引き下げており、2022年には25%となる予定である。イギリスにおいても、2020年度から17%に引き下げる予定となっている。

法人税を減税する意味は「法人税のパラドックス」?

各国政府が法人税率を引き下げようとする動機は、どこにあるのだろうか。これは「法人税のパラドックス」と呼ばれる現象と関係している。法人税のパラドックスとは、法人税率を下げることによって、国の税収が減少するどころか逆に増加するというものだ。

これは、過去において各国政府が法人税率を下げていたにもかかわらず、税収が増えていた時期があるという経験則に基づく。ただし、こうした法人税のパラドックスが起こる要因が明確になっているわけではない。実際、同じ時期に法人税率を引き下げても税収が増えなかった国もある。法人税率を引き下げた時期が、たまたま多くの国で企業の利益率が増加している時期と重なっただけという可能性も考えられるのだ。

また、法人税率の引き下げとともに課税される所得の算出方法が変更されれば、税収の増減は法人税率だけでは説明できなくなる。こうした法人税のパラドックスへの期待だけではなく、法人税率の引き下げが国際競争力の強化につながるという思惑のもと、各国の「法人税率引き下げ合戦」が続いているのが現状だ。

企業活動がグローバル化している現代においては、法人税率の低い国に直接投資が集まるのは必然といえる。海外から企業を誘致したり、国内企業の海外への流出を食い止めたりするためにも、法人税率の引き下げは重要な施策というわけだ。

法人実効税率という考え方

これまでの文中において「法人税率」と「法人実効税率」という2つの類似する言葉が登場していることにお気づきだろうか。両者は意味合いが少し異なるため、ここでその違いを明らかにしておきたい。

「法人税率」というのは、文字どおり、法人税を算定するために課税所得に乗じる税率のことを指す。しかし、法人の所得に対して課される税金は法人税だけではない。法人税は国税に分類される税金だが、それ以外に地方税に分類される住民税や事業税なども課されることになる。

そのため、法人が負担する税率を求めるには、こうした複数の税率を合算しなければならない。また、話をさらに複雑にするのは、事業税を支払った場合、法人税の計算をする上でその支払額を損金に算入することができる点だ。

つまり、法人が実質的に負担する税率を考える際には、事業税の税率を加算するだけではなく、事業税の支払が法人税を安くする効果も考慮しなければならないのである。このような効果を加味した上で算定された実質的な税負担率が「法人実効税率」ということになるのだ。

「課税ベース」を考慮しない議論は無意味

法人実効税率が引き下げられたとしても、課税の対象となる所得が増えれば、結果として支払う法人税額が減るとは限らない。この課税の対象となる所得のことを「課税ベース」と呼んでいる。

経済状況などにより企業の業績が向上して利益が増加すれば、課税ベースも増える関係にある。それとは別に、税制改正などにより課税所得の計算方法が変われば、やはり課税ベースに影響を及ぼす。

例えば、企業の当期純利益が1,000万円で、法人税法上の課税所得を計算する際に損金とは認められない交際費が400万円あったとする。この場合、課税ベースとも呼べる税務上の所得は1,400万円(=1,000万円+400万円)となる。

会計上の当期純利益1,000万円は、交際費400万円がすでに費用として差し引かれた結果である。そのため、もし交際費の全額が税務上の損金として認められないのであれば、税務上の所得計算では400万円を足し戻さなければならないという論理だ。

仮に税制がこれとは異なり、交際費の400万円がすべて税務上の損金として認められる状況であれば、課税所得はどうなるであろうか。この場合、課税所得は当期純利益1,000万円のままとなる。税制が異なれば課税ベースも異なるというのは、まさにこのようなことを指している。

課税ベースの拡大は大企業が中心

政府の基本的な方針は、法人実効税率を下げる一方で課税ベースの見直しを行い、税収はしっかり確保するものとなっている。特に、2015年度、2016年度の税制改正においては、課税ベースの拡大を念頭に種々の制度見直しが行われ、順次、適用が開始されている。

2016年度の与党による税制改正大綱でも「税率引下げに当たっては、制度改正を通じた課税ベースの拡大等により財源をしっかりと確保することとした」との記載が見られた。具体的な課税ベースの見直し策としては、欠損金の繰越控除制度、外形標準課税の拡大、そして諸々の租税特別措置法に関する見直しなどがある。

・欠損金の繰越控除制度

このうち欠損金の繰越控除制度とは、過去に発生した欠損金、つまり企業所得の赤字を当期の所得から控除できる制度である。当然の話だが、法人税は企業所得が黒字であれば課されるのに対して、赤字の場合に税金が戻ってくることは基本的にはない。

欠損金の繰越控除制度は、こうした法人税の仕組みが企業にとって過大な負担とならないよう、過去の赤字を一定の年数にわたって所得から差し引けるようにしたものである。長年にわたる経済の低迷に配慮して、繰越控除できる年限も5年、7年、9年、10年と徐々に延長されてきた経緯を持つ。

しかし、2015年度、2016年度の税制改正においては、大企業における欠損金の繰越控除をより制限する方向での見直しとなった。これまで、各事業年度の所得(繰越控除前)の80%までという制限が付されていた。それを数年にわたって65%(2015年4月1日以降)、60%(2016年4月1日以降)、55%(2017年4月1日以降)、50%(2018年4月1日以降)と少なくしたのだ。

つまり、現在では所得の50%までしか過去の欠損金を使えない。その事業年度に所得が発生していれば、少なくとも欠損金を控除した残りの50%に対しては法人税などが課されることになる。

この制限はあくまで大企業に対するもので、中小企業については、引き続き欠損金をまるまる控除して、その事業年度の所得をゼロにすることが可能だ。ただし、いずれも繰越期限である10年以内に欠損金を使いきれない場合には、その欠損金は失効する。

・外形標準課税の拡大

課税ベースを増加させる方向での見直しには、外形標準課税の拡大も含まれる。外形標準課税というのは法人事業税の一形態で、資本金が1億円を超える法人に適用されるものだ。

法人事業税は、所得を基準に課税が行われる「所得割」が基本となる。それに加えて、外形標準課税が適用される法人には、資本金等の額を基準とする「資本割」、所得に給与や支払利子を足し戻した付加価値額を基準とする「付加価値割」が課される。

2015年度、2016年度の税制改正においては「所得割」の税率を引き下げる一方、「資本割」と「付加価値割」の税率を引き上げている。外形標準課税にあたる「資本割」と「付加価値割」は所得が赤字であっても課税されるものであるため、これまで所得が赤字で「所得割」が発生していない大規模企業にとっては負担増となった。

・租税特別措置法に関する見直し

租税特別措置法は時限立法であり、そのときどきの政策に応じて機動的に税制を改正するために使われる。例えば、試験研究費のうち一定額を法人税額から控除する「研究開発税制」も租税特別措置法により手当され、頻繁に期限の延長や内容の見直しが行われている制度だ。

研究開発税制は要件や計算方法などが複雑なため単純比較はできないのだが、2015年度の税制改正においては、研究開発税制をおおむね縮小する方向での見直しとなっている。

また、先端設備や生産効率の良い設備などを取得した場合に特別償却や税額控除を認める「生産性向上設備投資促進税制」も、2016年度税制改正により2017年3月末をもって廃止となっている。その他「環境関連投資促進税制」も2018年3月末で廃止されるなど、課税ベースを増加させることとなる見直しが続いた。

税負担の軽減につながる近年の法人税制

このような課税ベースの拡大を図る一方、中小企業向けを中心とした法人税の軽減措置も整備されている。例えば、先ほどの「生産性向上設備投資促進税制」が2017年3月末で廃止されたのと引き換えに、2017年4月からは「中小企業経営強化税制」が創設された。

・中小企業経営強化税制

中小企業経営強化税制は、中小企業が認定を受けた「経営力向上計画」に基づき、一定の設備を取得した場合に即時償却あるいは10%の税額控除ができる制度だ。なお、資本金3,000万円超1億円以下の場合には、税額控除の割合を7%として小規模企業がより優遇される形を採っている。

経営力向上計画は、中小企業等経営強化法という法律に定められたものだ。自社の進出分野に応じ、主務大臣の認定を受けることになる。申請書自体はA4サイズ数ページ程度で、ハードルの高いものではない。

経営力向上計画が認定されると、日本政策金融公庫からの低利融資が受けやすくなったり、民間金融機関から融資を受ける際に信用保証協会の保証が受けやすくなったりするなどのメリットもある。

・中小企業投資促進税制、商業・サービス業・農林水産業活性化税制

「中小企業経営強化税制」と同じく設備投資に対する特別償却や税額控除を認める制度として、「中小企業投資促進税制」および「商業・サービス業・農林水産業活性化税制」がある。

前者の「中小企業投資促進税制」は、中小企業が機械設備などを導入するのに際して取得価額の30%の特別償却あるいは7%の税額控除ができる制度だ。「中小企業経営強化税制」とは違って、中小企業等経営強化法に基づく認定がなくても活用できる制度となっている。

具体的な対象資産としては、160万円以上の機械装置、120万円以上の測定工具および検査工具の他、一定のソフトウェア、貨物自動車、内航海運業に用いる船舶などで、製造業や建設業などの指定事業に使用されるものが該当する。

これに対して、後者の「商業・サービス業・農林水産業活性化税制」は、商業やサービス業を営む中小企業が経営改善に資する器具備品などを取得する際に、取得価額の30%の特別償却または7%の税額控除ができる制度だ。こちらも、中小企業等経営強化法に基づく認定は必要ない。

商業・サービス業・農林水産業活性化税制の対象資産は、30万円以上の器具備品や60万円以上の建物附属設備となっている。こちらの指定事業は卸売業、小売業、情報通信業その他多くのサービス業が該当する。

「中小企業経営強化税制」「中小企業投資促進税制」「商業・サービス業・農林水産業活性化税制」という3つの制度の適用期限は、2019年度税制改正により、2021年3月末まで2年延長されている。

・中小法人に対する法人税率の軽減

ここで、テーマである法人税率に話を戻したい。中小企業経営強化税制などの特別償却(即時償却)や税額控除を受けられる制度は設備投資をする企業にだけ関係するものであるが、法人税率はすべての会社に関係し、税額にもダイレクトに影響するものだ。

上述の法人実効税率は一定規模以上の法人を前提に算定されたものだが、中小法人については一定の範囲で法人税率が軽減されている。具体的には、通常の法人税率が23.2%であるのに対して、中小法人では所得のうち年800万円以下の部分については19%、年800万円超の部分については23.2%となっている。

また、年800万円以下の部分にかかる19%は、租税特別措置法により15%まで軽減されている。この軽減税率の措置も、2019年度税制改正で2021年3月まで2年間延長となった。

要件の確認は抜かりなく行っておこう

税法上、中小企業経営強化税制などが適用される「中小企業者等」と法人税率の軽減が適用される「中小法人等」は、いずれも資本金1億円以下という点では共通しているものの、被支配関係などの要件が異なっている。

租税特別措置法の「中小企業者等」に対する優遇が認められている主な制度としては、中小企業経営強化税制、少額減価償却資産の損金算入、研究開発税制の特例、所得拡大促進税制などがある。

これに対して、法人税法の「中小法人等」に対する優遇が認められている主な制度としては、法人税率の軽減、欠損金の繰越控除制度の特例、交際費等の損金算入の特例、貸倒引当金などだ。

本文中では“中小企業”として一括りに説明しているが、実際に適用する場合には「中小企業者等」が対象となっているのか「中小法人等」が対象となっているのかを確認することが必要だ。それぞれの制度には他にも詳細な要件が定められているため、併せて確認しておきたい。

文・北川ワタル(公認会計士)