法人は、原則従業員に課せられた住民税を給与から天引きする形で預かり、代わりに自治体へ納めている。この住民税の徴収・納付にかかる事務作業を負担に感じる人は少ないだろう。しかし住民税の徴収・納付は企業に課せられた義務であり、各自治体は徹底強化に努め、違反した企業には罰則を科すこともある。本記事では、経営者が押さえておきたい住民税や特別徴収の基礎、および手順などを解説していく。

目次

そもそも住民税とは?誰が、どこに納めるか?

住民税とは、当年の1月1日時点に住所のある都道府県および市区町村が課す地方税で、都道府県に納付する「都道府県民税」と、市町村に納付する「市町村民税(東京23区では特別区民税)」の2つを合わせたものだ。公共施設や上下水道、ごみ処理、その他、その地域におけるさまざまな行政サービスの財源確保を目的として課税・徴収される。

法人に対して課されるものを「法人住民税」、個人に課されるものを「個人住民税」というが、一般的に個人住民税を指して住民税ということが多い。以後、本記事でも住民税を「個人住民税」として解説する。

住民税は、都道府県民税と市区町村税を一括して各市区町村に納税することになっている。ちなみに道府県民税は、個人住民税の納税を受けた各市区町村から都道府県に払い込まれる仕組みだ。

この住民税には、大きく「普通徴収」と「特別徴収」の2種類の納税方法(徴収方法)があり、それぞれに対象となる個人が決められている。以下でそれぞれの特徴を見ていこう。

1.普通徴収

住民税を課されている個人(=納税義務者)が直接、市区町村へ納税する方法。市区町村から郵送される納税通知書・納付書により金融機関窓口やコンビニなどで納付する。事前に手続きをしておけば口座振替も可能だ。1年分を4回に分けて(6月・8月・10月・翌1月)納税する。住民税の普通徴収の対象は、住民税を給与天引きできない人だ。

具体的には、個人事業主やフリーランス、会社を退職したあとで再就職していない人などが挙げられる。

2.特別徴収

納税義務者である従業員などの給与から、事業主(給与支払者)が毎月住民税を天引きし、納税義務者に代わって市区町村へ納税する方法。会社員や公務員などの給与所得者は、原則そのすべてが特別徴収の対象だ。

この特別徴収は、地方税法第321条の3で以下のように定められている。

納税義務者が前年中において給与の支払を受けた者であり、かつ、当該年度の初日において給与の支払を受けている者である場合においては、当該納税義務者に対して課する個人の市町村民税のうち当該納税義務者の前年中の給与所得に係る所得割額及び均等割額の合算額は、特別徴収の方法によって徴収するものとする。

特別徴収をすることで、従業員(納税義務者)にとっては、毎月給与を受け取るタイミングである意味“自動的”に納税する形になるため、納め忘れを防止でき、かつ納付の手間も省けることになる。また、後述する普通徴収では年間の税額を4回に分けて納税するのに対し、特別徴収は12回に分けて納税することになるため、税の負担感が少ない点をメリットとして感じてもらえるのではないだろうか。

会社員は特別徴収が基本 事業主の特別徴収義務とは

特別徴収には「会社側に事務負担がかかる」というデメリットがあるものの、そのことを理由に普通徴収を選択することはできない。なぜなら前述した地方法人税第321条の3における特別徴収は、同第321条の4によって所得税の源泉徴収義務のある事業主(給与支払者)が住民税の特別徴収義務者として指定されることが定められているからだ。

地方税法第321条の4:

前条の規定により特別徴収の方法によって個人の市町村民税を徴収しようとする場合には、当該年度の初日において同条の納税義務者に対して給与の支払をする者(他の市町村内において給与の支払をする者を含む。)のうち所得税法第百八十三条の規定により給与の支払をする際所得税を徴収して納付する義務がある者を当該市町村の条例により特別徴収義務者として指定し、これに徴収させなければならない。

2014年8月には、全国地方税務協議会(※1)が「個人住民税特別徴収推進宣言」を採択し、2016年度からは各自治体は順次、法令に基づく特別徴収遵守の徹底推進を強化している。特別徴収した住民税の納付に不備がある場合は、ペナルティが科せられる場合もあるので注意が必要だ。

適切かつ確実に徴収・納付するために、業務を担当する人事・労務担当者や管理部門はもちろん、経営者も以下のポイントに注意しておこう。

(※1)東京都主税局長、道府県税務主管部長および政令指定都市税務主管局長を会員とする団体。税務行政を運営するにあたって自治体間で協力し、納税者の信頼に応える地方税制確立の一助となることを目的としている。

原則、従業員や会社の都合で普通徴収に切り替えることはできない

「従業員の入れ替わりが多く、そのたびに手続きをするのは煩雑である」などの会社側の都合や、「普通徴収のほうが従業員にとってメリットがあり、社内で希望が出ている」といった従業員側の都合を理由に特別徴収を行わないことは法令上認められない。

特別徴収を拒否し、その結果、納期限が過ぎてしまった場合は地方税法に基づく滞納処分(財産差し押さえ)を受けることになる。また納税義務者である従業員にも、納税証明書を取得できなくなるなどの悪影響が及ぶ場合がある。

役員、パート、アルバイトも特別徴収の対象

特別徴収の対象となる従業員は、原則として4月1日現在、その会社に在職するすべての給与所得者だ。正社員だけでなく、パートやアルバイトを含まれる。また従業員だけでなく役員も含まれる点に注意しよう。つまり「非正規社員は普通徴収」「役員のみ普通徴収」といった対応はできない。

普通徴収の対象となる従業員

先のポイントに相反するようだが、特別徴収ができず、普通徴収つまり自身で住民税を納めなければならない従業員もいる。具体的には、次のいずれかに該当する者だ。

- 給与が毎月支払われていない

- 給与が少なく税額が引けない

- 副業などで他から支払われている給与で住民税が特別徴収されている

- 退職者

特別徴収の納期の特例

従業員数が常時10人未満の事業所の場合、年12回の納期を年2回にする「納期の特例」を利用することができる。これは、「給与からの天引きは通常通り毎月行うが、会社が天引きした分を預かっておき、年2回(12月と6月)に納める」というものだ。

ただし、この特例を利用するためには、各市区町村へ申請し承認を受けることが必要になる。また納付にかかる負担は軽減できるが、うっかり納付を忘れてしまわないように十分に注意したい。

住民税の特別徴収と他の給与天引き制度との違い

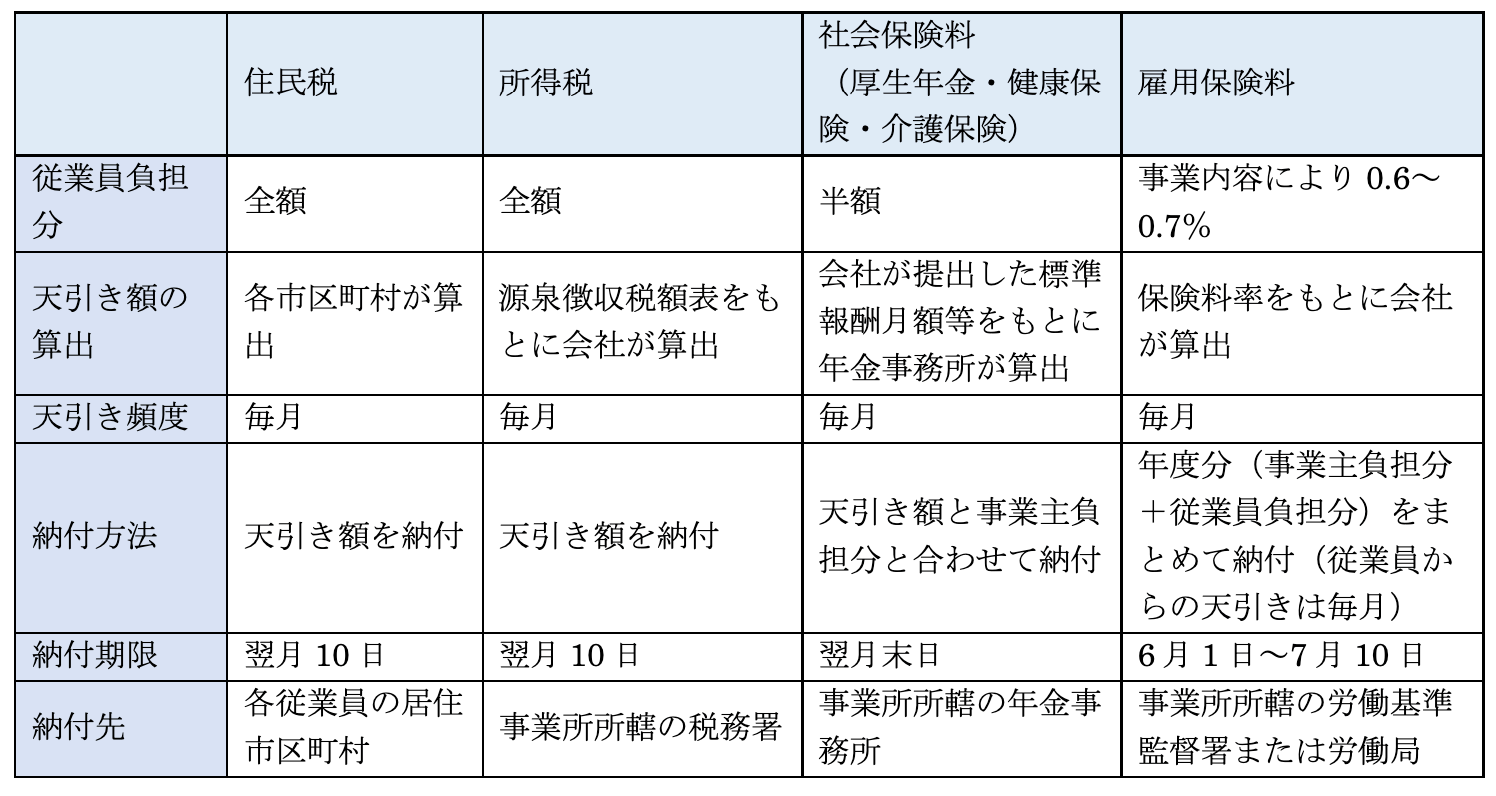

住民税の特別徴収で事業主は、所得税や社会保険料と同じように従業員の給与から天引きし、納入先へ納付する仕組みであるが、住民税はこれら他の給与天引き制度と異なる点もある。それぞれに例外がある場合もあるが、基本的には以下のとおりだ。

これを見てわかるように、従業員の給与から毎月天引きする点では所得税や社会保険料などと同じであるが、住民税は納付先が従業員ごとに異なる点で大きく違う。各市区町村から事業所宛てに送られてきた特別徴収額を天引きし、納入書で支払えばいいが、従業員ごとにそれぞれ別の納入書を使って納付することの事務負担は大きい。

住民税の特別徴収の手順と流れ

これまで従業員数が少なかったり、起業したばかりだったりで、特別徴収をしていなかった会社もあるだろう。住民税の特別徴収の手順と流れを解説するので参考にして欲しい。

- 従業員が1月1日現在に居住する各市区町村へ給与支払報告書を毎年1月末までに提出する

- 各市区町村で該当する従業員の住民税を算出する

- 5月上旬頃(具体的な時期は市区町村により異なる)、各市区町村から6月~翌年5月までに当別徴収すべき税額が記載された「特別徴収税額通知書」と「納入書」が事業所あて送付される

- 毎月の給与から住民税を天引きし、翌月10日までに納付する

なお、退職や休職または転勤等により従業員に異動があった場合は、その事由が発生した日の翌月10日までに該当する市区町村へ異動届を提出することが必要だ。

住民税の特別徴収の注意点

ここまでの部分で説明したように、特別徴収義務者である会社は、一部の例外を除き、法令に従い住民税の特別徴収手続きを行わなければならない。納付にかかる手間は負担となるが、特別徴収を拒否することはできないものと認識し、所得税や社会保険料とともに給与から天引きすることが必要だ。

もし特別徴収義務者である会社が従業員から徴収すべき税額を拒否した結果、納期限を経過した場合は税金を滞納していることとみなされかねない。地方税法第331条に基づき会社に対して財産差し押えなどの滞納処分が行われてしまう。

通常は、納期限を過ぎたあと、原則20日以内に督促状が発送されるため、ただちに納付すればよいが、納期限(翌月10日)翌日からペナルティとして延滞金が科せられることには注意したい。特別徴収した住民税は、あくまで納税義務者から“預かっている”ものであり、事業不振などを理由に納期限の延長等も認められないことは知っておこう。

住民税に関する業務負担を軽減するには?コスト削減にもつながる主な解決策

特別徴収は、住民税を確実に徴収するという税制上の意義は大きいが、そうはいっても会社にとっての業務負担は見逃せないものだ。毎月の納付があるだけでなく、年に一度、特別徴収税額を決定するための「給与支払報告書」を全従業員分作成・提出したり、決定した特別徴収税額を各従業員の毎月の給与に反映したりしなければならない。

住民税を納付する市区町村が複数にわたること、天引きする税額が従業員一人一人異なること、さらに市区町村とのやり取りの電子化が進んでおらず紙媒体ベースであることなどから、とりわけ時間と手間(=実質的な人件費)がかかりがちな業務といえる。加えて、ある程度の知識を要する業務であることから、教育コストがかさんだり、あるいは業務が属人化したりする恐れもある。社員数や異動件数が多い大企業にとっても、バックオフィスの人手不足が深刻な中小企業にとっても、悩ましい業務のひとつといえるだろう。

こうした住民税業務にかかる担当者の負担を少しでも軽くするために、経営者は何ができるだろうか。以下では、ぜひ検討したい解決策の選択肢を2つ紹介しよう。

1.アウトソーシングサービスの利用

1つ目は、住民税関連業務をアウトソーシングする方法だ。会社の従業員数が10名以上で業務量が増えてきた場合や、従業員数が10名未満でも労務・税務の専門知識を持つ人材が不足している場合に、この方法を検討するとよいだろう。

住民税業務のアウトソーシングサービスは、主に3つのタイプに分けられる。

【1】給与計算などの定型業務に加え、年末調整や住民税業務なども含めてトータルでアウトソーシングできるサービス

【2】給与計算のアウトソーシングを利用している場合に、オプションで住民税業務も外注できるサービス

【3】5月の住民税更新業務(※4)だけをスポットで外注できるサービス

(※4)市区町村から「特別徴収税額決定通知書」が送付され、税額を給与計算に反映させる業務。

実際にアウトソーシング先を選定するにあたっては、自社と同程度の規模・同業種の企業の業務代行実績があるか、セキュリティ対策や情報の取り扱いに問題はないかなどを、チェックしよう。特に住民税業務は従業員の個人情報を扱うことから、アウトソーシング先のセキュリティ体制には注意しておきたい。

また、アウトソーシングサービスの料金は、「基本料金+従業員単価×人数」によって決まるケースが一般的だ。基本的に従業員人数が多いほどメリットが高くなる仕組みであるため、コストに見合ったサービスが受けられるか、自社の従業員規模も踏まえて見極めたい。

2.ITツールの導入

2つ目は、住民税業務にITツールを導入する方法だ。住民税業務を内製化してコストを押さえつつ、社内にノウハウを蓄積しながら業務効率化を進めたい場合に向いている。

住民税業務をIT化する際には、基本的に給与計算ソフトの1機能を使うことになる。給与計算ソフトには、大別して3つのタイプがある。

【1】クラウド型給与計算ソフト(システム)

【2】インストール型給与計算ソフト

【3】オンプレミス型給与計算ソフト(システム)

特に中小企業では、低価格でピンポイントに導入可能な給与計算ソフトが重宝するだろう。中でも【1】のクラウド型給与計算ソフトは、「頻繁な法令改正にも、無料アップデートで自動的・迅速に対応できる」「データを自動でバックアップできる」といったメリットが支持されている。

これらのITツールを選定する際、機能や価格(料金)、セキュリティはもちろん、操作性やアップデートについてもチェックしよう。とりわけ住民税業務については、住民税更新業務など、年に一度しかない業務もある点に注意したい。例えば、操作性についていえば、担当者が1年ぶりに住民税更新関連の機能を使ったとしても、つまずくことなく操作できるだろうか。

先述したとおり、住民税業務をIT化するにあたっては、給与計算に関連する機能がパッケージ化されたソフトを導入するケースが一般的だ。検討時には無料体験版を使ったり、デモ画面を見たりすることになるが、その際には毎月の給与計算業務に使う機能以外についてもぜひ試しておきたい。実際の業務担当者に、過去の住民税更新業務を体験版で再現してもらうなどしておくと、使い勝手・使い心地をチェックしやすいだろう。

住民税の特別徴収を適切・正確に行うことが、会社の実質的な負担を軽減する

住民税の特別徴収では、従業員などの給与から会社が天引きして納める負担はあるものの、税額自体を会社が負担する必要はない。正確に徴収・納税し、会社としての義務を果たそう。

人事・労務担当者や管理部門の事務負担が生じるということは、実質的なコストがかかっているのも事実だ。住民税業務の効率化は、その正確性向上にも直結する。アウトソーシングサービスやITツールの活用も含めて、経営者は自社に合った対応策を検討したいところだ。

文・THE OWNER編集部