会社で車の購入を検討する際は、税制に関する理解を深めておく必要がある。車は数年かけて使用する資産であり、減価償却の対象となる。車の減価償却における考え方や方法を理解しておけば、車種選びや購入・リースの選択にも役立つだろう。

「節税になるから」と深く考えずに車を購入すると、思ったほど経費計上できず、かえって税負担が増えて資金繰りに困るおそれがある。この記事では、基本的な減価償却の考え方や、取得価額・耐用年数などのポイントを解説する。

目次

車の減価償却はどうやって行う? 減価償却の額を決める4つのポイント

減価償却の計算方法には、毎年同額ずつ償却する「定額法」と、毎年一定の割合で償却する「定率法」がある。原則として個人は定額法、法人は定率法を使用するが、車を購入した場合はいずれかを選択することが可能だ。

たとえば、法人が定額法を選びたい場合は、その旨を所轄の税務署に届け出る形になる。届け出をしなかった場合は、自動的に法定の償却方法で減価償却を行うことになる。

なお、2007年3月31日以前に取得した車に関しては、法人は「旧定率法」、個人は「旧定額法」を使用することが定められている。それぞれの償却率などは、前述の「減価償却資産の償却率表」で確認できる。

まずは、車を減価償却する際に、金額が決まる4つのポイントを確認しよう。

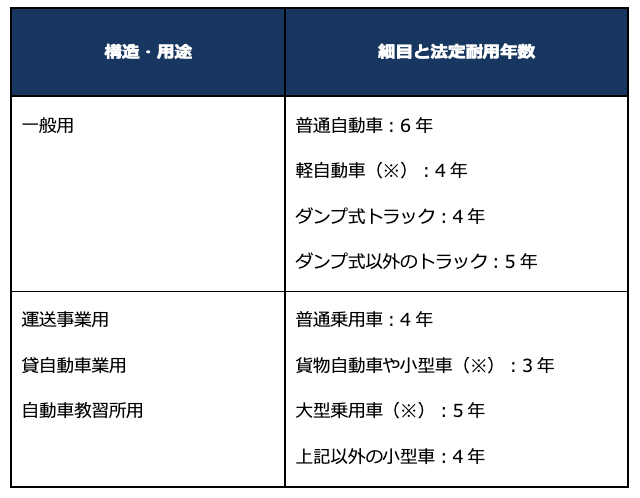

1,車両の耐用年数

減価償却資産には、「何年にわたって償却するか」を意味する耐用年数が定められている。主な車種や用途に絞って、いくつか具体例を紹介しよう。

(※)総排気量によって耐用年数が異なる場合がある。

(参考:国税庁「【確定申告書等作成コーナー】-耐用年数(車両・運搬具/工具)」)

購入費用が10万円以下の新車については、その年に全額を消耗品費として計上することが認められている。また、中古車を取得した場合は、それぞれの耐用年数を以下の計算方法により算出する。

1.法定耐用年数を満了している場合

「法定耐用年数×0.2」

2.法定耐用年数の一部が残っている場合

「(法定耐用年数-経過年数)+経過年数×0.2」

(※1年未満の端数は切り捨て、2年未満となる場合は耐用年数を2年とする。)

たとえば、6年以上経過した普通車を購入した場合、72ヵ月×0.2=14.4ヵ月となり、2年未満となるため、耐用年数は2年となる。また、2年落ちの普通車を購入した場合、(72ヵ月-24ヵ月)+24ヵ月×0.2=52.8ヵ月となるが、1年未満の端数を切り捨てると48ヵ月となり、耐用年数は4年となる。

なお、中古車市場用語の「(~年)落ち」とは、中古車が日本国内で初めて登録された年からの経過年数を指す。

2,車の取得価額

減価償却の基準となるのは、資産購入時にかかる取得価額である。車の場合は、車両本体価格、カーナビ・オーディオ・ETC車載器などのオプション費用、納車費用を、取得価額に必ず含めなければならない。

なお以下に挙げる付随費用は、取得価額に含めなくてもよいとされている。

・自動車税

・自動車取得税

・自動車重量税

・自賠責保険料

・登録費用(業者の代行費用も含まれる)

・車庫証明費用(業者の代行費用も含まれる)

・リサイクル料金

リサイクル料金以外の上記費用を取得価額に含めない場合は、支払保険料や租税公課などの経費として計上することができる。リサイクル料金は、車とは別に預託金として資産扱いとなり、車を売却・廃車する際の経費として計上される。

なお、強制加入である自賠責保険料に関しては、1年以上の期間分をまとめて支払ったとしても、支払時に一括で経費計上できる。

3,新車か中古車か

中古車は一定の算出方法によって、耐用年数が個別に算出される。多くの場合は耐用年数が短くなるため、新車に比べ中古車のほうが短期間で償却できることになる。会社の考え方や状況にもよるが、「できるだけ早く多くの償却費を計上したい」と考えるなら、中古車のほうが大きなメリットを得られると言えるだろう。

国税庁の「減価償却資産の償却率表」によると、2007年4月1日以後に取得した耐用年数2年の資産は、定率法の償却率が100%と定められている。つまり、耐用年数が2年の中古車は、1年目で100%を減価償却することができるのだ。

(参考:国税庁「減価償却資産の償却率表」)

中古車の耐用年数を2年にするためには、「3年10ヵ月落ち」がボーダーラインとなる。新車で耐用年数6年の車を3年10ヵ月落ちで購入した場合、定率法の計算式にあてはめると、以下のようになる。

(6年-3年10ヵ月)+3年10ヵ月×0.2=2年11.2ヵ月

1年未満の端数は切り捨てるため、耐用年数は2年となる。国内登録後3年10ヵ月以上経過している中古車は、定率法で減価償却すれば、購入した年に全額を償却できる。

ただし、車の減価償却費は毎月計上されるため、たとえば決算月に中古車を購入しても、その期にすべてを経費にできるわけではない。

4,購入とリース

社用車の導入において、近年はカーリースを活用する会社が増えている。リースなら契約年数が決まっているため、車両の入れ替え時期を考える必要がない。また、リース料には税金や保険も含まれており、車検や整備費などがセットになった契約も用意されている。

そのため、車両管理担当者の負担を軽減できるうえ、毎月のリース料は費用として計上できる。これが、会社にとっての最大のメリットと言えるだろう。毎月同額を費用化できるので、会計担当者もストレスを感じにくい。

リースと比較した場合、車を購入することのデメリットには、以下のようなものがある。

・購入時に資金が減少する

・毎年減価償却を必要とするため、会計上の手間がかかる

・車を手放す際にも、売却損益の計上など、会計上の手間がかかる

・自動車税・重量税・保険料などを支払う必要がある

つまり近年のリース人気は、実務の効率化の意味合いが大きい。それでは、購入とリースを費用面で比較すると、どちらがお得なのだろうか。

車を購入し定率法で償却していった場合は、前述のとおり初期に多くの経費を計上できる。一方リースは、毎月定額のリース料が経費計上されるため、減価償却の定額法と似たような結果になる。一般的に、リースの契約期間は5年であることが多いので、車の取得価額を5年かけて償却するようなイメージだ。

購入とリースでは、税金や保険、その他発生する費用がまったく異なるため、費用面に関しても一概にどちらが得とは言えない。社用車を購入するかリースにするかという問題は、費用面だけでなく、メンテナンスやその他の雑務、会計上の手間なども併せて考慮すべきものと言えるだろう。

なお、リース料の総額が300万円を超え、かつリース期間が1年を超える資産は、「リース資産定額法」と呼ばれる方法で減価償却できる。事実上、長期にわたり独占的に所有する高額なリース資産は、実際に購入した所有物と同じような価値があるという考え方から、減価償却が認められているのである。

リース資産定額法は定額法と同様に、一定額を計上し続ける償却方法である。リース期間を償却期間とし、償却期間を法定耐用年数の70%まで短く設定できることがメリットだ。月々の償却額は、リース契約で交わされた残価補償額を反映したうえで決定される。

一括で経費にできる場合も

車に限らず、事業用として購入したものが資産にあたるかどうかは、使用可能期間や取得価額に応じて、以下のように決定される。

1.消耗品

「使用可能期間が1年未満」または「取得価額が10万円未満」のどちらかに該当する場合は、消耗品として処理できる。10万円以上であれば資産となり、以下の3つに分けられる。

2.一括償却資産

耐用年数にかかわらず、取得価額が10万円以上20万円以下の資産をいう。取得年に一括償却資産として計上し、3年かけて取得価額を均等に1年ずつ経費計上する。会社の規模にかかわらず、すべての事業者が利用できる。

3.少額減価償却資産

耐用年数にかかわらず、取得価額が30万円未満の資産をいう。2020年3月31日までに取得した場合に、取得・使用開始年度の損金に一括して算入できる特例だ。少額減価償却資産としてカウントできる限度は年間300万円までで、300万円を超えた分は通常の減価償却資産として扱わなければならない。

この特例が適用できる対象者は、青色申告書を提出している個人事業主と、従業員数が1,000人以下の法人に限られる。

そもそも減価償却とは? 資産価値の目減りに合わせた経費化

続いて、減価償却の基礎知識を押さえておこう。

使用年数が1年を超える固定資産には、時間の経過や使用によって価値が下がるものがある。この価値の減少に伴って、購入金額を使用期間に合わせて費用化し、貸借対照表における固定資産の金額を段階的に減らす会計処理を「減価償却」と呼ぶ。

減価償却は、資産の購入金額を使用期間に応じて費用計上することで、「会社の業績を正当に評価できるようになる」という考え方に基づいている。

減価償却の対象となる資産は?

減価償却の対象資産は、1年以上の使用期間によって、価値が減少する固定資産のみである。減価償却が必要となる固定資産は「償却資産」、それ以外の固定資産は「非償却資産」と呼ばれている。

代表的な償却資産としては、建物・構築物・車両・器具および備品・ソフトウェアなどが挙げられる。非償却資産には土地をはじめ、書画や骨董品などがある。

償却資産は固定資産にあたるため、自治体による固定資産税が発生する。償却資産に課される固定資産税は、土地や建物に課される固定資産税と区別されており、「償却資産税」と呼ばれることがある。ただし、厳密には償却資産税という税金は存在しない。

それぞれの償却資産については、財務省が法定耐用年数を定めており、以下のリンクから確認できる。

減価償却の方法は?

減価償却では、「定額法」と「定率法」のどちらかが使われる。

1.定額法

定額法とは、固定資産の価値が均等に目減りするという観点から、償却資産の購入費用を法定耐用年数の期間において毎年同額ずつ償却していく手法である。

たとえば、法定耐用年数が5年の物品を100万円で購入した場合、定額法では100万円を単純に5で割り、毎年20万円ずつ償却していくことになる。

定額法は計算が単純で、償却額を求めやすいことがメリットだ。しかし、固定資産の収益力が低下しやすい後期になると、負担比率が高くなるというデメリットもある。なお、車の減価償却は年ごとではなく、毎月償却が行われる。

2.定率法

定率法とは、毎年一定の割合で償却額を計上していく減価償却方法である。資産の購入当初は償却額が大きく、年を追うごとに小さくなっていくため、収益力が低下していくにつれて費用負担も小さくなることがメリットだ。

たとえば、償却率が50%の物品を100万円で購入した場合、1年目の償却費は100×0.5=50万円、2年目は50×0.5=25万円というように、残額に償却率をかけた額が償却されていく。ただし、このまま進めるとゼロにはならないため、償却がある程度進んだら「改定償却率」を利用して、減価償却が強制的に進められることになる。

償却率や改定償却率など、定率法で規定された割合は、法定耐用年数ごとに決まった数値が定められている。それぞれ、国税庁が公表している以下のリンクから確認できる。

車を購入した場合は、事前の手続きによって定額法・定率法のいずれかを選択できる。早めに経費として計上したい場合は、初期の償却額が大きくなる定率法が望ましいだろう。一概に「償却資産を短期で費用計上するほうが良い」とは言えないが、法人税軽減の観点では、できるだけ早くかつ多く減価償却費を計上したほうが良いとされている。

社用車を減価償却するときのシミュレーション

ここからは以下の条件で、社用車を購入したときの減価償却をシミュレーションする。

<シミュレーションの前提条件>

購入費:300万円

購入時期:2020年

車の特徴:一般用の普通自動車、新車

耐用年数:6年

定額法と定率法に分けて、償却額を計算する流れや実際の償却方法を確認していこう。

定額法

定額法の減価償却費は、「取得価額(購入費)×償却率」によって計算できる。前述の「減価償却資産の償却率等表」を見ると、耐用年数が6年の普通自動車は償却率が0.167となるため、毎年の減価償却費は以下となる。

300万円×0.167=50万1,000円

この金額を6年にわたって償却すると、6年目には49万4,999円が残る。したがって、1~5年目までは年間50万1,000円、6年目のみ49万4,999円として減価償却費を計上する形だ。

定率法

定率法の減価償却費は、「未償却残高×償却率」の式で計算する。1年目は減価償却をしていない状態であるため、未償却残高は購入費と同額になる。償却率については、耐用年数が同じでも定額法とは異なる数値となるので、「減価償却資産の償却率等表」でしっかりと確認しておきたい。

購入費×償却率=1年目の減価償却費

300万円×0.333=99万9,000円

2年目以降の未償却残高は、「前年分の未償却残高-減価償却費」で計算できる。このケースでは、300万円から99万9,000円を差し引く形となるため、2年目については201万円が未償却残高にあたる。

201万円×償却率=2年目の減価償却費

201万円×0.333=66万9,330円

3年目以降についても同じ流れで減価償却費を計算し、6年目には残りの全額を計上する。

減価償却をする車両を取得するときの注意点は?

減価償却をする車両を取得する際には、いくつか注意しておきたいポイントがある。税負担をできるだけ抑えるために、特に以下の点はしっかりと確認しておこう。

古い車両を手放すときは売却額に注意

新車・中古車を問わず、新しい車を取得する場合は、以前使用していた車を売却したり下取りに出したりすると、その金額によっては所得額に影響することがある。

例えば、手放した車の売却額がその車の残存価額を上回った場合、譲渡所得として申告しなければならない。譲渡益50万円までは非課税枠が設けられており、50万円を超えた場合はその金額に所得税が課税されることになる。

また、手放した車の売却額がその車の残存価額を下回った場合は、譲渡所得をマイナス計上することができる。ほとんどの売却がこれに該当するため、車の購入と同時に別の車を手放す際は意識しておきたい。

マイカーとして使うと経費になる割合が下がる

事業用に購入した場合であっても、購入した車をマイカーとして使用すると、損金計上できる割合(減価償却費)が下がってしまう。車両に関わらず、経費になるのはあくまで事業分のコストのみであるため、プライベート分を差し引いて経費計上(※按分と呼ばれる)をしなければならない。

例えば、100万円で購入した車の使用時間が、事業用とプライベート用で同じケースを考えてみよう。この場合、事業用として使用している時間は50%となるため、損金計上できる金額は50万円(100万円×50%)となる。

按分(あんぶん)の判断は事業者に任される形となるが、申告内容と実態が異なると税務調査で指摘される恐れがあるので、車をマイカーとして使用する場合は注意しておこう。

個人による自動車保険料の支払いは損金計上できない

車を購入するにあたって、多くの人は任意保険への加入も検討するだろう。任意保険はさまざまなリスクに備えられるものだが、実は被保険者を誰にするかによって損金計上の可否が変わってくる。

被保険者を法人にする場合は、支払った保険料のすべてを損金計上することが可能だ(※個人事業主も同様)。加入が義務づけられている自賠責保険についても、「損害保険料」や「車両費」として損金計上することが認められている。

一方で、個人で支払った自動車保険料については、控除を受けられる制度(損害保険料控除)が2007年から廃止された。つまり、保険料を所得から差し引くことが認められていないため、自動車保険の被保険者は法人にすることが望ましい。

自動車購入時の仕訳や勘定科目

自動車購入時の仕訳については、購入代金の支払い方やサービス形態によって異なる。勘定科目や記載の間違いを防ぐために、ここからは3パターンに分けて仕訳方法をチェックしていこう。

○モデルケース

・車の本体価格:200万円

・自賠責保険料:27,180円

・自動車税:25,000円

・検査登録代行費用:20,000円

・納車費用:15,000円

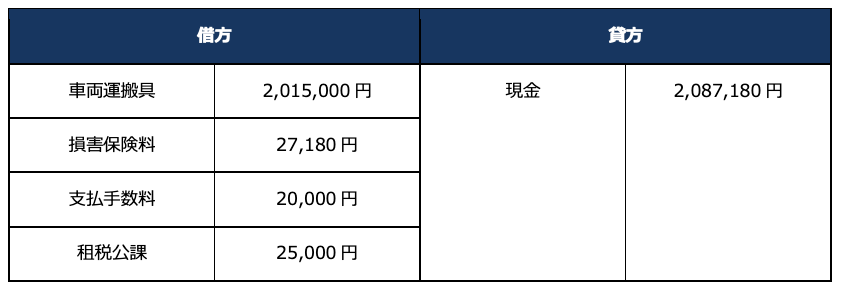

現金で社用車を購入したときの仕訳

現金で社用車を購入した場合、車の本体価格と納車費用は「車両運搬具」として仕訳をする。そのほかのコストも、以下のように適した勘定科目に振り分ける必要があるため、その点に注意しながら作業を進めたい。

上記の通り、自賠責保険の勘定科目は「損害保険料」、検査登録代行費用は「支払手数料(※車両運搬具でも可)」として仕訳を行う。また、貸方には実際に支払った購入代金を「現金」として記載するが、借方と貸方で合計金額を一致させる必要がある。

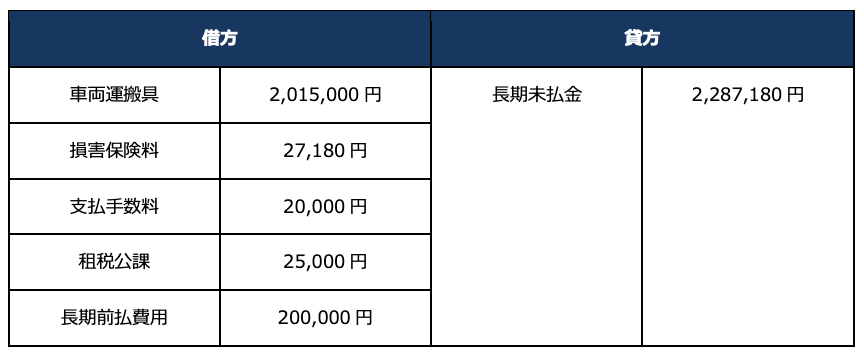

ローンで社用車を購入したときの仕訳

ローンで社用車を購入した場合は、借方に分割手数料(長期前払費用)を追加する。

貸方についても基本的な書き方は同じだが、仕訳の時点ではまだ支払っていない現金となるため、勘定科目を「長期未払金」に変更しなければならない。

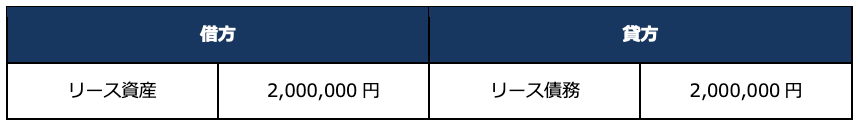

リース契約で社用車を取得したときの仕訳

リース契約の場合は、業者に支払ったすべての費用をひとまとめにし、その合計額を「リース資産」として借方に記載する。また、実際に負担する金額は債務にあたるため、勘定科目は「リース債務」にするケースが一般的だ。

では、ファイナンス・リースで支払った合計金額を200万円として、実際の仕訳方法を見ていこう。

ちなみに、賃貸借取引と同様の「オペレーティング・リース」の場合は、契約時ではなく料金の支払い時に仕訳を行う。ファイナンス・リースとは使用する勘定科目も異なっており、借方には「リース料」、貸方には「現金」をそれぞれ記載する。

結局、自動車の購入は節税になる?無駄づかいに注意

法人名義で社用車を購入する場合は、購入代金や保険料、その他の細かい費用まで経費として認められる。つまり、その年の税金を抑える効果はあるが、状況次第ではコストの無駄遣いになってしまう。

たとえば、業務にほとんど使わない社用車を購入すると、節税効果以上のコストが発生する。購入の際にかかった費用はもちろん、メンテナンス費や税金、駐車場代などもかかるため、トータルで見れば多くの無駄が発生していることになる。

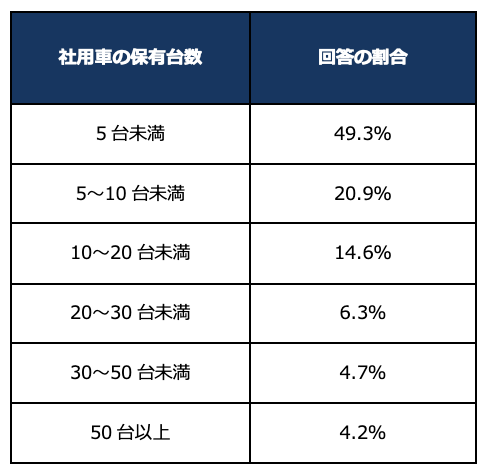

世の中の企業は、社用車にどれくらいのコストをかけているのだろうか。実際のアンケート調査(※)から、大まかな実態を確認してみよう。

(※)AIG損害保険が公表した「法人車両調査レポート【2021年】」。社用車の保険業務に関わる、年商500万~100億円未満かつ従業員数300人未満の経営者や従業員がアンケート対象。

同調査によると、社用車にかかる維持コストの平均は年間約84万円とされている(※)。保有台数10台未満の回答者が70%を超えている点を踏まえると、数台を保有するだけでも年間数十万のコストになるだろう。

(※)社用車の維持コストを把握している回答者のみの平均金額。

したがって、社用車の購入によって節税を行う場合は、「社用車をどれくらい使うか?」や「業務面にどんなメリットが発生するか?」を確認しておくことが重要だ。節税はあくまでコスト削減の手段であるため、最終的な目的にならないように注意したい。

社用車を購入する際は減価償却に注意!

社用車として購入した車は固定資産扱いとなり、減価償却によって経費計上される。代表的な償却方法には、定額法と定率法がある。定額法は決められた期間内において一定額を計上し続ける方法で、定率法は初期の償却額がより大きくなるような計上方法である。

できるだけ早く、多くの減価償却費を計上したい場合は、中古車を選んだうえで、定率法による償却を選択するといいだろう。購入・リースで迷ったら、リースによるさまざまなメリットが、会社が重視するポイントと合致するかを考慮して決めるようにしたい。