遺言書が必要な人は沢山いらっしゃいますが、「遺言書がなぜ必要なのか」という根本的な“遺言書を残すべき理由”に気づいていない方が多いです。

近年、家庭裁判所での遺産分割事件数は増加傾向にあり、公正証書遺言(遺言公正書)の作成件数も増えています。

「うちは遺言書なんて必要ない!」と決めつけてしまうと、残された家族が大変な思いをすることになる可能性があります。

まずはこのページを読んでいただき、遺言書が必要な人に当てはまっていないかを確認しておきましょう。

1.遺言書が必要な人とは~なぜ必要なのか?残すべき理由は?~

遺言書が必要な人は、以下のいずれかに当てはまる人です。

遺産の配分順位や割合は、民法900条で細かく定められています。

引用:

第九百条 同順位の相続人が数人あるときは、その相続分は、次の各号の定めるところによる。

一 子及び配偶者が相続人であるときは、子の相続分及び配偶者の相続分は、各二分の一とする。

二 配偶者及び直系尊属が相続人であるときは、配偶者の相続分は、三分の二とし、直系尊属の相続分は、三分の一とする。

三 配偶者及び兄弟姉妹が相続人であるときは、配偶者の相続分は、四分の三とし、兄弟姉妹の相続分は、四分の一とする。

四 子、直系尊属又は兄弟姉妹が数人あるときは、各自の相続分は、相等しいものとする。ただし、父母の一方のみを同じくする兄弟姉妹の相続分は、父母の双方を同じくする兄弟姉妹の相続分の二分の一とする。

【引用:令和元年6月14日公布「電子政府の総合窓口e-Gov 」】

遺産の相続をするのが「配偶者と配偶者との子供が1人」「成人した子供が1人」というケースは遺言書を作成する必要性は低いです。

ただし、このケース以外の場合は、遺言書を作成しておいた方が良いでしょう。

民法900条の配分順位や割合について、詳しくは以下ページで解説しているので参考にしてください。

<関連記事>相続税計算の基礎|相続人に該当する人の範囲と法定相続分

1-1.遺言書はなぜ必要?遺言書を残すべき理由

遺言書を残すべき理由は、家族や親族内における遺産分割協議のもめごとを回避するためです。

遺言書がない場合は法定相続人全員が集まって「遺産分割協議」をしますが、法律で配分順位や割合が決められていても、争続に発展するケースが後を絶ちません。

「うちは遺言書なんて必要ない」と思っている方が多いですが、近年残された家族や親族での遺産分割事件数が増加しています。

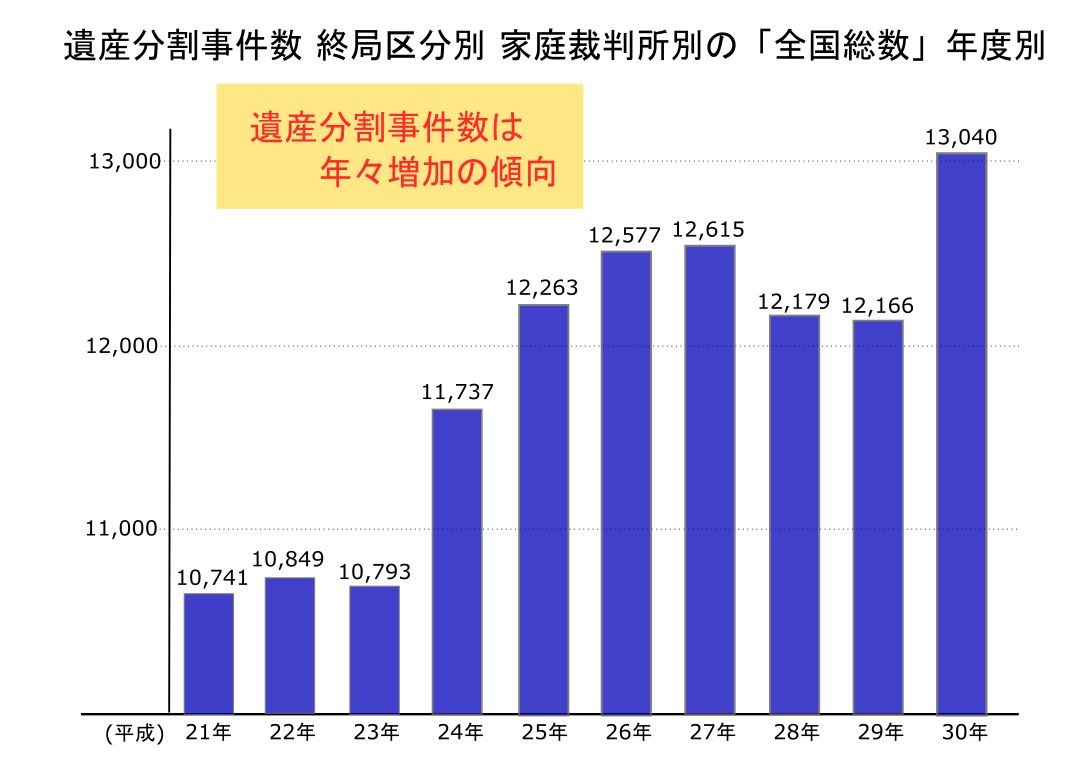

裁判所ウェブサイトが発表している、家事事件「遺産分割事件数 終局区分別 家庭裁判所別」の全国総数をグラフ化したので参考にしてください。

【参考:家事事件「遺産分割事件数 終局区分別 家庭裁判所別 」】

平成21年は10,741件だった遺産分割事件数は、平成30年には13,040件まで増加しています。

このグラフは「実際に遺産分割裁判を起こした」ケースですが、裁判を起こしてはいないものの、家族親族内の遺産分割協議でもめている事は安易に想像できますね。

このような争続を避けるためか、遺言公正書を作成している件数も年々増加しています。

【参考:日本公証人連合会「平成30年の遺言公正証書作成件数について 」】

平成21年は77,878件だった遺言公正証書作成件数は、平成30年には110,471件まで増加しています。

この10年間で約3.2万件もの増加となりますが、やはり背景には「遺産分割協議で家族内のもめ事を避けたい」という思いが垣間見られます。

残された家族の遺産分割協議の流れや遺産分割がうまくいかなかった場合について、詳しくは以下ページで解説しているので参考にしてください。

<関連記事>遺産分割でもめないために【遺産分割協議とは?】

1-2.遺言書はいつ書くべき?

「遺言書は死期が迫ってから書く」というイメージを持っている方が多いですが、遺言書が必要な人は今すぐにでも作成してください。

事故や天災で突然不幸がやってくることも考えられるし、残念ながら歳を重ねるにつれて判断能力も衰えていきます。

遺言書は15歳以上であればいつでも作成ができ、古すぎるために遺言書が無効になることはありません。

遺言書が必要な人は、元気な「今」が遺言書を作成する絶好のタイミングです。

<関連記事>公正証書遺言の作成をすすめる6つの理由とは?

2.遺言書が必要な人①遺産の配分を決めたい

遺言書が必要な人その①は、「遺産の取り分を予め決めておきたい人」です。

ご自身では気付かない点もあるかと思うので、「遺産の配分を決めておいた方が良い人」の例を紹介しておきます。

「E:法定相続人同士の仲が悪い」というのは、説明するまでもありません。

また「F:援助が必要な家族(障がい者や未成年の子供)がいる」というケースは、後見人の選定などをしておけば安心です。

ただ、その他A~Dの理由はどうしてなのでしょうか?

ここでは「相続人を変更しない」という前提で、解説をしていきます。

2-1.(A)不動産の遺産が多い(自宅しか財産がない)

不動産の遺産が多いもしくは自宅しか財産がない場合、遺産分割協議が難しくなる傾向にあります。

不動産の遺産が複数ある場合、同じ評価価値の不動産を均等に分割できれば良いですが、そうでない場合が多いですよね。

また自宅しか財産がない場合、相続人が複数人いれば現物分割・換価分割・代償分割という3つの分割方法からいずれかを選択しないといけません。

もし該当不動産に相続人の誰かが住んでいる場合、その人は自宅を失うことになるかもしれません。

不動産は遺産相続の中でも特にもめやすいため、不動産の遺産が多い・自宅しか財産がない人は、遺言書が特に必要な人と言えるでしょう。

<関連記事> 不動産などの分割しづらい相続財産は代償分割を利用するべき?代償分割を利用するための7つのポイント

2-2.(B)法定相続人が2人以上いる

法定相続人が2人以上いるというのは、「配偶者と子供1人」「子供が2人以上」というケースだけではありません。

先妻と後妻にそれぞれ子供がいる場合、先妻は婚姻関係にないために相続する権利はないものの、子供に権利はあります。

先妻の子供と後妻の子供の関係性によっては、遺産分割方法や項目でもめることが予想されます。

実子と養子がいる・嫡出子と嫡出子ではない子がいる場合も、同様です。

この他、すでに両親が他界していて未婚で子供がいない場合、第三順位の兄弟姉妹が法定相続人になります。

あなたの兄弟姉妹がすでに他界している場合は子供(甥・姪)が代襲相続をしますが、こうなると相続人の数がどうしても多くなります。

遺言書がないと、遺産分割協議でもめることが予想されます。

<関連記事>相続人は誰?相続する順位をくわしく解説!これを見れば、誰でも相続人が誰になるかがわかります。

2-3.(C)結婚しているけど子供はいない

配偶者は常に法定相続人となりますが、子供がいない場合はあなたの父母や兄弟姉妹にも相続の割合が発生します。

また、前妻との間に子供がいる場合、前妻には権利がないものの子供に権利はあります。

あなたが配偶者に100%遺産の相続をさせたくても、遺言書がない限りは父母・兄弟姉妹・前妻の子供にも相続する権利があります。

仮に配偶者と相続人の関係性が悪い場合、遺産分割協議でもめることが予想されます。

<関連記事>

被相続人の配偶者と兄弟間で相続争いに発展する論点とは?

子供がいないなら、遺産は全部配偶者のもの?よくある間違いとは?

2-4.(D)事業を経営している

法人化している・法人化していないに関わらず、事業を経営している人も遺言書が必要な人と言えます。

法人化している事業を経営している場合、会社の株式を誰が相続するのかで事業継承に大きな影響を与えます。

また個人事業を経営している場合、事業資産は個人名義であることがほとんど、これらは相続財産の対象となります。

この場合は遺言書の作成の他にも、生前に事業継承をする方法もあります。

<関連記事>個人事業を行っているお父さんから息子さんへの、事業承継の4つのポイント

3.遺言書が必要な人②法定相続人以外の人に遺産を残したい

遺言書が必要な人その②は、「法定相続人以外の人に遺産を残したい(遺贈したい)人」です。

ここでは「法定相続人がいる」、という前提で解説をしていきます。

法定相続人以外の人とは、例を挙げて言うと以下のような人です。

法定相続人は、あなたの配偶者・子供(嫡出子ではない子・養子含む)・父母・兄弟姉妹といった家族や親族となります。

仮に法定相続人が他界している場合、子であれば孫・父母であれば祖父母・兄弟姉妹であれば甥姪が代襲相続をします。

法定相続人以外の人に遺贈したくても、遺言書がないと遺産の分配はありません。

お世話になっている人に確実に遺産を残したい人は、遺言書の作成が必要です。

<関連記事>

遺贈(いぞう)と相続って何が違うの?

代襲相続ってなに?簡単に理解できる7つのポイント

4.遺言書が必要な人③相続をさせたくない人や財産がある

遺言書が必要な人その③は、「相続させたくない人や財産がある人」です。 「人」と「財産」では内容が異なるので、2項に分けて解説します。

4-1.相続をさせたくない法定相続人がいる

相続をさせたくない法定相続人がいる人は、遺言書が必要な人と言えるでしょう。

例えば、長年親不孝ばかりしていた子供、ほとんど会ったことがない前妻の子供、虐待を繰り返した両親などです。

相続をさせたくないのが第一順位の子供や第二順位の両親である場合、遺言書に記載するだけでは難しく、「生前排除」もしくは「遺言排除」を行う必要があります。

ただし相続をさせたくないのが兄弟姉妹であれば、これらを行う必要はありません。

<関連記事>相続させたくない相続人の権利を剥奪!相続廃除について

4-2.相続をさせたくないマイナスの財産がある

相続の対象となるのは現金や不動産などの財産だけではなく、借金などのマイナスの財産も対象となります。

仮に法定相続人がマイナスの財産の存在を知らない場合、遺言書を残しておかないとマイナスの財産まで相続してしまう可能性があります。

というのも、借金などのマイナスの財産は相続後3ヶ月以内に手続きをすれば、「限定承認」や「相続放棄」という選択肢が残されるためです。

遺言書や財産目録を残しておけば、法定相続人に時間の猶予を与えることができます。

<関連記事>

借金を相続するか?しないか?を決める7つのポイント

借金がある場合には相続後3カ月以内の手続きが必要

どうしても相続したい財産があるなら限定承認?限定承認の6つのポイント

5.遺言書が必要な人④法定相続人がいない

遺言書が必要な人その④は、「法定相続人がいない人」です。

法定相続人が“いない”というのは、「法定相続人が行方不明でいない」場合と「家族や親戚がそもそもいない」という2種類のケースに分けられます。

ここでは2つの“いない”パターンに分けて、解説をします。

5-1.法定相続人が行方不明

法定相相続人が行方不明で連絡が取れない、会ったことがない法定相続人がいる場合、遺言書の作成が必要です。

これは相続させたい・させたくないの問題ではなく、遺産分割協議ができなくなるためです。

遺産分割協議は法定相続人全員が揃わないとできず、全員の合意がないと遺産分割できません。

法定相続人の1人が行方不明の場合、家庭裁判所に「失踪宣告」を申告、もしくは不在者財産管理人を選任する必要があります。

遺言書を作成しておけば遺産分割協議が不要となるため、これらの手続きをする必要はありません。

<関連記事>

行方不明の相続人がいたときどう対処すべきか?

相続発生時に相続人と連絡が取れない!どうするのが正解?失踪宣告の申立とは?

5-2.家族も親戚もいない

法定相続人がいない場合、民法959条によって「遺産は国庫に帰属される」と定められています。

記事の中盤でも紹介しましたが、生計を共にしている内縁者や家族同然の友人知人がいる場合、遺言書を作成しておけば遺贈できます。

仮に遺言書がなくても法定相続人以外の人自らが「特別縁故者」の申し出をし、家庭裁判所から認められれば遺産分与は受けられます。

ただ、特別縁故者は誰でもなれる訳ではなく、認められるまで期間もかかり、家庭裁判所から必ず認められる保証もありません。

家族や親戚はいないけど遺産を渡したい人がいる場合、遺言書の作成が必要と言えるでしょう。

<関連記事>

相続人不存在が確定したら被相続人の遺産は国に帰属される!相続人不存在の確定とは?

家族以外の方でも相続財産を受けられる!「特別縁故者」とは?

6.遺言書が必要な人は公正証書遺言の作成がおすすめ!プロに相談を

「私は遺言書が必要だから自分で作成する!」といっても、自筆証書遺言の作成や使用は法律で細かなルールが定められています。

自筆証書遺言書を作成しても、必要事項の書き忘れで無効・発見されない(紛失)・裁判所での検認手続きなどのリスクがあります。

自筆証書遺言所は遺言実行までに時間がかかるケースもあるため、残された家族のことを考えるのであれば「公正証書遺言」の作成がおすすめです。

自筆証書遺言と公正証書遺言の違いやメリット・デメリットについては、以下のページで詳しく解説しているので参考にしてください。

<関連記事>自筆証書遺言書の作成から使用に至るまで、知っておくべき4つのこと

6-1.公正証書遺言の作成は弊社へご相談を

弊社は相続を専門とする、相続税申告実績が業界トップクラスの税理士事務所です。

年間1,000件超の豊富な実績を誇り、高い専門性とノウハウを兼ねた高い実務スキルを蓄積してきました。

公正証書遺言の作成だけではなく、相続税に配慮した生前対策プランなどの作成が可能ですので、まずはお気軽にご相談ください。

(提供:税理士が教える相続税の知識)